Finrange | Дмитрий Баженов

Самое важное за неделю? - Полюс, АЛРОСА, МосБиржа, Белуга

- 09 октября 2022, 18:17

- |

Возвращаемся к еженедельной публикации промежуточных итогов и комментариям по важным новостям, которые оказывают влияние на динамику акций.

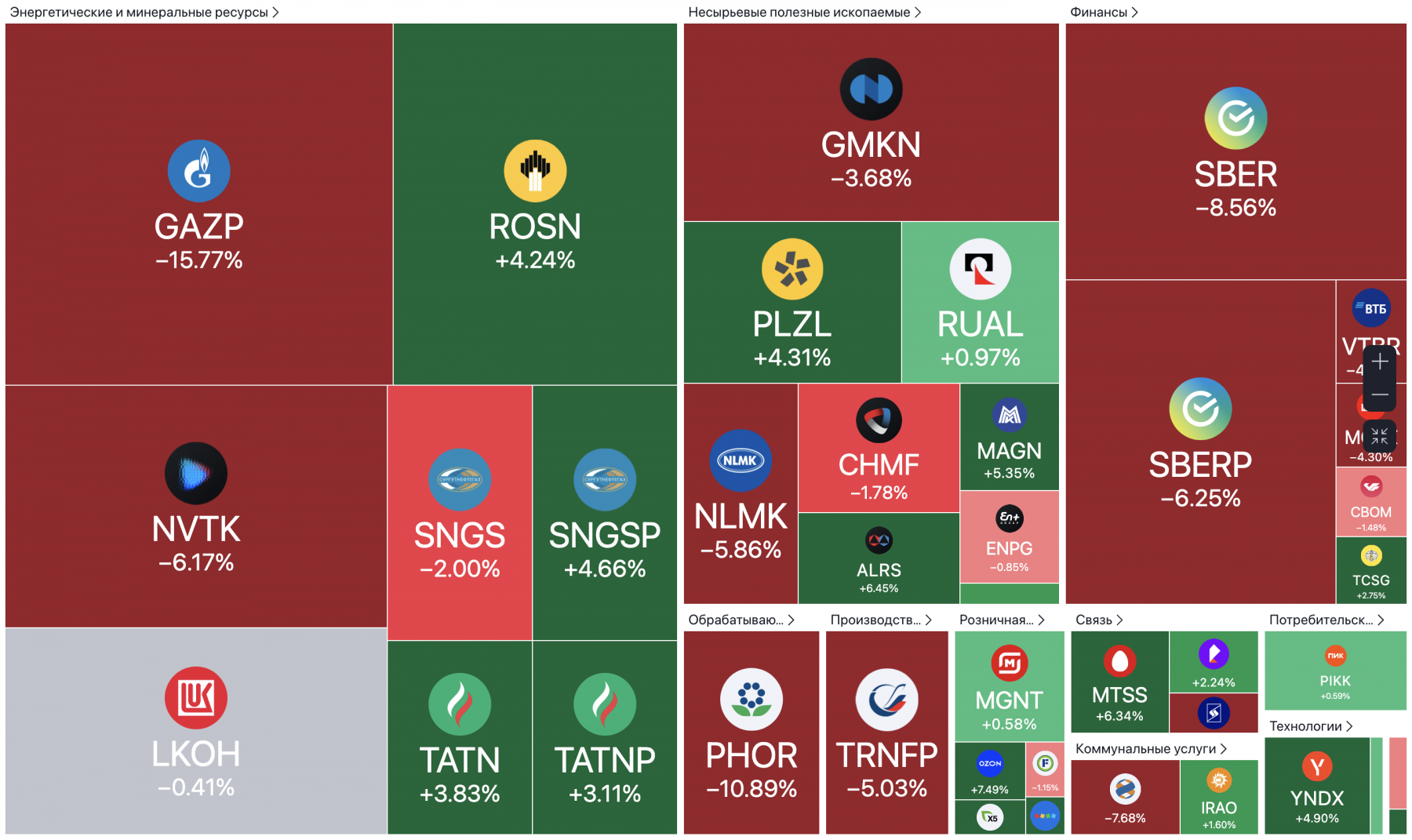

На этой неделе портфель «Finrange NEW» прибавил +0,26% до 960 388,65 руб. по сравнению со снижением индекса МосБиржи на -0,64% до 1944,75 пунктов. Такая динамика портфеля обусловлена за счёт открытия короткой позиции по привилегированным акциям Мечела в начале недели и удачного переворота в шорт по акциям Полюса в пятницу. #MTLRP #PLZL

Физлицам разрешили покупать золотые слитки без НДС. Правительство РФ приняло в первом чтении законопроекта о покупке физлицами слитков драгметаллов у заводов без НДС. Таким образом, может увеличиться ликвидность драгоценных металлов и спрос на них — это отчасти может привести к росту дополнительной выручки у золотодобытчиков. #PLZL

Московская биржа опубликовала торговые обороты за сентябрь 2022 г. Общий объем торгов на рынках МосБиржи за сентябрь сократился на 16,7% по сравнению с аналогичным периодом прошлого года – до 74,3 трлн руб. Основное падение торгов произошло на денежном, валютном и срочном рынках. Тем временем, объем торгов на российском фондовом рынке вырос на 33,9%.

( Читать дальше )

- комментировать

- 550

- Комментарии ( 0 )

Почему не нужно покупать акции Газпрома перед дивидендами?

- 06 октября 2022, 19:41

- |

Сегодня котировки Газпрома растут почти на 2%, а завтра уже последний день покупки акций под дивиденды. Напомним, на прошлой неделе акционеры утвердили рекордные дивиденды за I пол. 2022 г. в размере 51,03 руб. на одну акцию. Текущая дивидендная доходность составляет почти 24%. Дата закрытия реестра для получения дивидендов назначена на 11 октября 2022 г.

Превосходные финпоказатели Газпрома за I пол. 2022 г. позволили направить рекордные дивы. Тем не менее, мы не наблюдаем спроса со стороны покупателей, после роста акций Газпрома на утверждении дивидендов, котировки сползали.

Мы считаем, что дивидендный гэп в ближайшем будущем не будет закрыт из-за потери европейского рынка, ремонтных работ и увеличения налоговой нагрузки. Сейчас выведены из строя газопроводы “Северный поток-1 и 2”. Ремонт ниток может занять не один год. Таким образом, Газпром может полностью потерять маржинальный европейский рынок. В подробности инцидента вдаваться не будем, одним словом — политика!

( Читать дальше )

Акции АЛРОСА выросли сегодня на 7%. Компания снова на коне?

- 05 октября 2022, 21:54

- |

Котировки алмазодобывающей компании сегодня выросли более чем на 6,5% после того, как стало известно, что ЕС не будет включать в очередной пакет санкций АЛРОСА.

В первоначальном проекте объектов санкций компания фигурировала, но в принятом санкционном списке, который включает 29 физических и 7 юридических лиц, АЛРОСА не вошла.

На санкциях настаивали страны Балтии, Ирландия и Польша — они предлагали полный запрет поставок российских алмазов, а затем ввести санкции в отношении АЛРОСА.

ЕС аргументировала санкции тем, что АЛРОСА финансировала строительство российской военно-морской подводной лодки, а также каждый год вкладывала миллиарды в военный бюджет.

Бельгии удалось заблокировать ввод санкций в отношении АЛРОСА, так как в стране находится самая алмазная биржа в Антверпене – самая крупная из всех существующих в мире бирж. Бельгийские дипломаты и лоббисты Антверпенского алмазного центра предупредили, что санкции против алмазного отрасли России могут привести к потере тысячи рабочих мест в городе.

( Читать дальше )

Стоит ли покупать акции ФосАрго на падении? Как скажутся пошлины на компании?

- 14 сентября 2022, 21:39

- |

Сегодня стало известно, что правительство России рассматривает вариант введения экспортных пошлин на все виды удобрений – об это выяснили журналисты Коммерсантъ. На этот раз Минфин РФ хочет получить с отрасли более 100 млрд руб. в год. На фоне этого, котировки ФосАгро упали в моменте на 4%, оказавшись в лидерах снижения, несмотря на предстоящую выплату дивидендов.

По данным экспертов, экспортные пошлины могут лишить производителей удобрений до 12% от экспортной выручки, что в свою очередь осложнит реализацию инвестиционной программы компаний, которые и так оказались под вопросом на фоне санкций со стороны запада и проблем с логистикой.

Мы считаем, реакцию рынка чрезмерной, в акциях ФосАгро набились спекулянты, которые могли закупиться бумагами с кредитным плечом перед выплатой дивидендов. Дополнительное давление могли оказать нерезиденты, которым открыли доступ к торгам, а также инвесторы, которые получили обыкновенные акции после автоматической конвертации депозитарных расписок. От части, это подтверждает динамика Акрона, акции которого снизились всего на 1,5% по сравнению с ФосАгро.

( Читать дальше )

Как дела у металлургов? Северсталь и ММК выходят в Индию

- 13 сентября 2022, 22:28

- |

Акции Северстали и ММК с локального дна выросли на 15-25%, несмотря введение санкций со стороны запада и попадание в SDN лист США. Одной из причин, которая двигает акции металлургов, может быть выход компаний на индийский рынок.

По данным индийской таможни, импорт черных металлов из России в июле в годовом выражении увеличился в 5 раз – до 29,7 тыс. тонн. По данным Argus, в августе 2022 г. Индия увеличила импорт готовой стали в страну на 11,8% по сравнению с аналогичным периодом прошлого года – до 442 тыс. тонн. Индийские трейдеры рассказали Kallanish, что еще 80 тыс. тонн горячекатаного рулона находятся в пути из России для поставки в августе и сентябре. Таким образом, скоро Россия займёт около 10% рынка импортируемой стали Индией в месяц.

Тем не менее, полностью альтернативные рынки не смогут заменить Запад. Первую партию, как сообщал Kallanish Commodities, уже отгрузила Северсталь, которая находится в SDN листе. В конце июля металлург поставил в Индию 24 тыс. тонн стали. Несмотря на увеличение экспорта стали в Индию, для компании это ничтожно мало. Даже с учётом снижения производства, во II кв. Северсталь произвела 2,27 млн. тонн стали.

( Читать дальше )

Самое важное за неделю? - АЛРОСА, Сбербанк, Северсталь, Полюс

- 12 сентября 2022, 08:05

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами, какими бы они не были. А также публикуем еженедельную подборку важных новостей с комментариями, которые оказывают влияние на динамику акций.

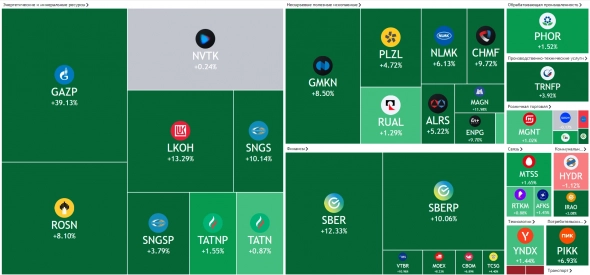

На прошлой неделе по новой стратегии портфель «Finrange NEW» просел на 2,7% – до 934 207,15 тыс. руб. по сравнению со снижением индекса МосБиржи на 1,84%. Такая динамика обусловлена сначала падением акций после того, как Московская биржа сообщила о том, что с 12 сентября 2022 г. предоставит возможность совершать операции на рынке акций нерезидентам. А после, биржа опубликовала расширенный список стратегических предприятий, на которые распространяются ограничения для совершения операций нерезидентами, находящимися под контролем российских юридических или физических лиц.

Сбер во II пол. 2022 г. выше в прибыль. Герман Греф в ходе онлайн пресс-конференции в рамках ВЭФ-22 спрогнозировал существенное снижение убытков российских банков во II пол. 2022 г. При этом, он заявил, что Сбербанк решил все свои проблемы, сформировал необходимые резервы и во второй половине года вышел на прибыльность.

( Читать дальше )

Как одна новость может изменить ситуацию на фондовом рынке

- 07 сентября 2022, 15:58

- |

Вчера на российском рынке акций мы наблюдали сильные распродажи широким фронтом, которые сломали техническую картину во многих акциях. Основная причина – Московская биржа сообщила о том, что с 12 сентября 2022 г. предоставит возможность совершать операции на рынке акций клиентам-нерезидентам из дружественных стран, а также нерезидентам, находящимися под контролем российских юридических или физических лиц.

Участники рынка начали играть на опережение и продавать акции в ожидании продаж со стороны нерезидентов после разблокировки. В этой связи, фундаментальный и технический анализ нарушается, в игру вступают эмоции и другие факторы. Срабатывают стопы, одни спекулянты закрывают кредитные плечи, другие открывают короткие позиции, далее подключаются роботы и акции падают. Таким образом, новая информация влияет на рынок.

Сразу вспоминаются слова: «Вы можете быть тысячу раз правы в своих прогнозах, но, если рынок не согласен с вами, ваша правота ничего не значит. Несмотря на вашу железную логику, рынок все равно двинется в сторону большей силы».

( Читать дальше )

Самое важное за неделю? - Газпром, Русал, Система, ДВМП и др.

- 04 сентября 2022, 21:07

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами, какими бы они не были. А также публикуем еженедельную подборку важных новостей с комментариями, которые оказывают влияние на динамику акций.

На этой неделе по новой стратегии портфель «Finrange NEW» вырос на 2,87% – до 960 552,65 руб. по сравнению с ростом индекса МосБиржи на 8,93%. Такое отставание от рынка обусловлено отсутствием позиций по акциям Газпрома, Сбера и Лукойла, которые вытащили индекс наверх. Тем не менее, подписчикам Finrange Premium мы скидывали точки входа за несколько дней перед взлётом вышеперечисленных акций.

Финансовые результаты ДВМП за I пол. 2022 г. по МСФО. Выручка увеличилась на 75% год к году – до 84,3 млрд руб. Ключевым драйвером выручки стал рост фрахтовых ставок из-за переориентации торговых потоков в азиатском направлении. При этом, чистая прибыль

( Читать дальше )

Дивидендная доходность Газпрома – 25%. Опять инсайдеры?

- 30 августа 2022, 21:37

- |

Сегодня неожиданно для всего рынка совет директоров Газпрома впервые рекомендовал промежуточные дивиденды за I пол. 2022 г. в размере 51,03 руб. Текущая дивидендная доходность составляет 25%. Дата закрытия реестра для получения дивидендов назначена на 11 октября 2022 г.

Дата проведения внеочередного Общего собрания акционеров, на котором будут утверждаться дивиденды запланирована на 30 сентября 2022 г. Вряд ли на этот раз они отменят дивиденды, но желания покупать акции Газпрома отпало окончательно, несмотря на возможную прибыль.

При этом, зампред правления Фамил Садыгов заявил, что Газпром в дальнейшем намерен придерживаться действующей дивидендной политики. Выглядит это конечно всё, как насмешка над частными инвесторами.

Естественно, информация появилась после закрытия торговой сессии. Теперь понятно, почему акции Газпрома за 2 дня выросли более чем на 10% без каких-либо новостей на повышенных объёмах. Мы увидели зарождение роста, писали это подписчикам Finrange Premium, но причин для роста не могли найти в преддверии отключения «Северного потока-1». Видимо на нашем рынке скоро будет работать только технический анализ.

( Читать дальше )

Московская биржа снова запускает вечернюю торговую сессию. Почему мы против этого?

- 25 августа 2022, 21:22

- |

Сегодня МосБиржа сообщила, что в сентябре возвращается вечерняя торговая сессия. Об этом заявил директор департамента рынка акций Борис Блохин.

( Читать дальше )

теги блога Finrange | Дмитрий Баженов

- ALRS

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа ПИК

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги месяца

- Итоги недели

- КАМАЗ

- ключевая ставка ЦБ РФ

- Ленэнерго

- Лукойл

- М.видео

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- обзор рынка

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания