Олег Кузьмичев

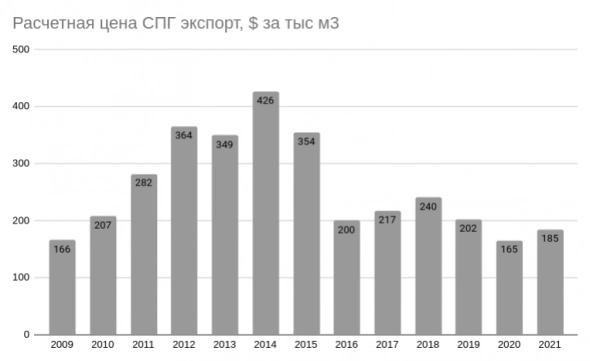

Новатэк и цена СПГ

- 06 июля 2022, 15:26

- |

Пытаюсь найти цену, по которым Новатэк и Сахалин-2 поставляют СПГ, но что-то цифры не бьются — может кто такую задачу уже решал?

У меня получилось так (но с виду неправильно)

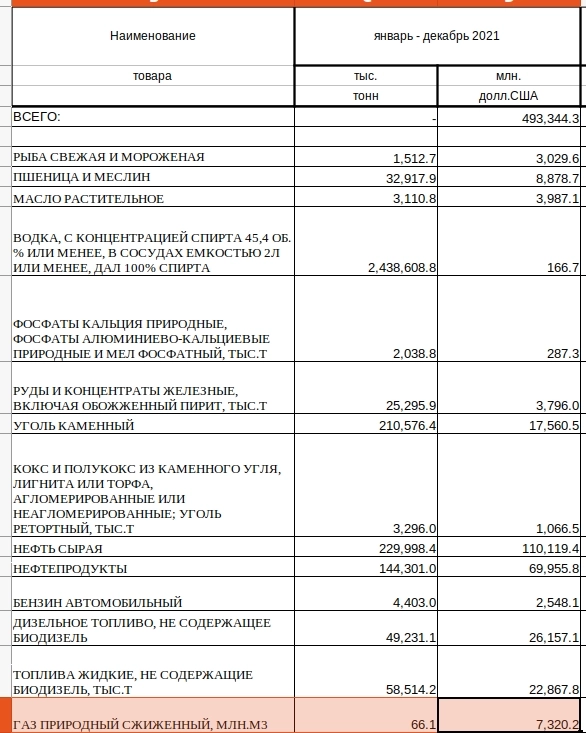

ФТС публикует объемы экспорта в млн м3 (ГАЗ ПРИРОДНЫЙ СЖИЖЕННЫЙ), за 21 год например 66,1 млн куб м поставили за 7320 млн долларов.

( Читать дальше )

- комментировать

- 5.5К

- Комментарии ( 2 )

Импорт начал разгоняться?

- 06 июля 2022, 11:45

- |

Импорт начинает разгоняться, Китай конечно «подсобил», интересно почему так.

Даже немцы уже начали восстанавливать экспорт в Россию.

Нефтеналив НМТП и дивиденды

- 05 июля 2022, 17:38

- |

ГОСА по дивидендам НМТП должно было пройти 30 июня — решения так и нет, интересно утвердят ли 0,54 рубля на акцию? Надеюсь не удивят, как Газпром или ТГК-1 — недружественные нерезы там возможно есть (у НМТП была программа ГДР).

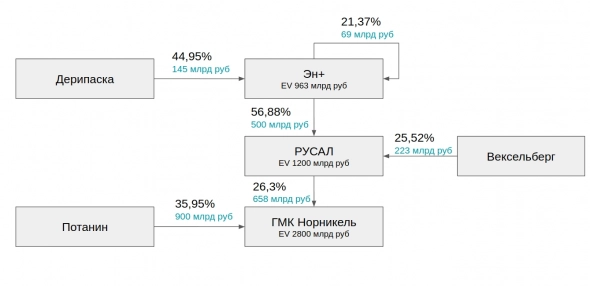

Потанин+Дерипаска = ГМК Норникель+РУСАЛ

- 05 июля 2022, 13:22

- |

👉 Санкции не затрагивают ГМК Норникель, но из-за сложностей с доставкой и авансами скорее всего вырастет оборотный капитал в этом году

👉 Сбалансированное значение USD/RUB — 70-80 рублей за доллар

👉 Дивидендов в прежнем объеме, КОНЕЧНО ЖЕ, не будет в 2022 и 2023 году от ГМК Норникель. (Потанин так всегда говорит, кстати, возможно это очередной фейк)

👉 Потанин получил предложение от РУСАЛа -обсудить слияние между Норникеле и РУСАЛом, обсуждать слияние согласен — есть шанс создать национального чемпиона.

M&A сделки целесообразно смотреть по Enterprise Value (Капитализация+Чистый долг), т.к. акционер покупает не только рыночную стоимостью, но и ее долги )

Ситуация следующая (зеленым цветом сумма — рыночная капитализация доли публичных компаний у Потанина, Дерипаски, Вексельберга, Эн+ и РУСАЛа

( Читать дальше )

Снижение выработки АЭС в июне

- 04 июля 2022, 20:01

- |

Выработка АЭС упала на 9,4%, в июне г/г, хотя за 6 месяцев рост — с чем может быть связано? Прибалтика и Финляндия перестали покупать электроэнергию? Так поидее должны разгружать газовые электростанции...

Один из плохих предвестников падения экономики — снижение потребления и выработки э/э. Хотя в Сибири, Урале, Юге и Востоке пока всё ок.

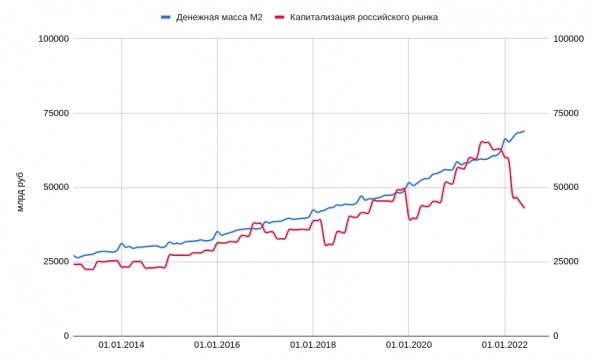

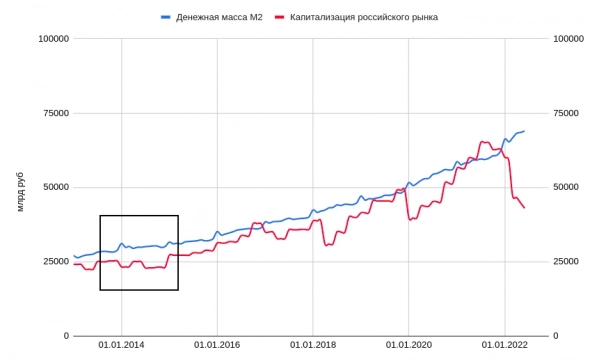

Денежная масса м2 vs капитализация российских акций

- 04 июля 2022, 09:14

- |

Газпром на прошлой неделе подсобил отрыву капитализации от денежной массы

Как показывает история 2014-2015 — пока не будет новых рублей и ЦБ зажимает денежную массу, не будет и массового роста капитализации российского рынка

( Читать дальше )

Газпром гипотетический

- 01 июля 2022, 22:48

- |

Гипотетические дивиденды Газпрома, если бы он платил от скорректированной чистой прибыли по текущей див политике с 2006 года. Естественно он и в прошлом платил меньше, а теперь непонятно — будет ли

с гипотетических 89 рублей можно смело отнимать 1.2млрд НДПИ, но там могут еще что-то отнять — есть декабрь месяц, где можно снять еще 412 млрд

Интересно, что думают иностранные инвесторы, которые засели в Газпроме — наверно проклинают российский рынок. Помните был штраф на алибабу в прошлом году и все его обсуждали (штраф за дело кстати), там было всего 2,8 млрд долларов.

Возможно, как пыль уляжется и инсайдеры/друзья закупятся на лоях Газпром опять начнет платить и улетит вверх на радостях, только надо ли?

«Ах обмануть меня не трудно, я сам обманываться рад» © А.С. Пушкин

( Читать дальше )

Газпром: будущее от текущих

- 01 июля 2022, 13:16

- |

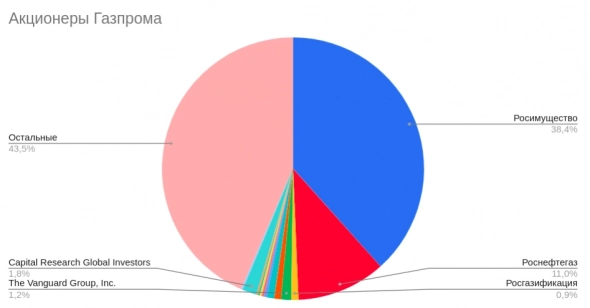

Газпром — одна из самых сложных компаний на российском рынке, тем более в текущей ситуации. Огромная махина, которая превратилась из министерства газовой промышленности — сейчас находится в геополитической ловушке с непонятными перспективами.

Если попросить 10 разных аналитиков спрогнозировать финансовые показатели за 22 год — все они будут разными. Но рынком сейчас правят дивидендные ожидания, цены на газ и объемы его поставок в Европу — попробуем, опираясь на цифры, примерно прикинуть — сколько должен стоить газовый гигант и какие дивиденды он может заплатить за 22 год в текущих условиях. (хотя после 30.06 непонятно будут ли тут дивиденды вообще)

Скорее всего про Газпром будет серия постов т.к. буду разбираться “вместе с Вами”. Также для прогноза результатов Газпрома важен прогноз крупной дочки — Газпромнефти, чем займусь чуть позже. Данные прогнозы придется корректировать т.к. сейчас наблюдается высокая волатильность рубля/сырья, да и методику подсчета финансовых показателей буду улучшаться по мере “углубления в тему”

( Читать дальше )

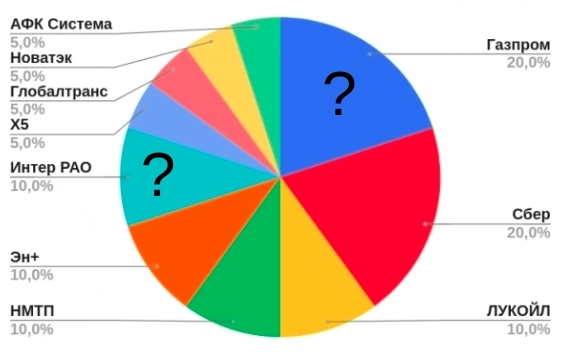

Мой Рюкзак #2

- 30 июня 2022, 21:20

- |

«АКЦИОНЕРЫ ГАЗПРОМА РЕШИЛИ, ЧТО В ТЕКУЩЕЙ СИТУАЦИИ ДИВИДЕНДЫ ПО ИТОГАМ 2021 ГОДА ВЫПЛАЧИВАТЬ НЕЦЕЛЕСООБРАЗНО — ЗАМПРЕД ПРАВЛЕНИЯ»

Помимо этого весь дивиденд решили забрать через НДПИ «Минфин подтвердил, что разовое повышение НДПИ для „Газпрома“ в период сентября – ноября 2022 года составит 1,248 трлн руб.,», но пост не про Газпром (про него я все таки напишу и там будет несколько частей, хотя мотивация подупала). а про мой портфель — его седня ждал кровавый четверг.

Мой Рюкзак #1 Портфель 20.06.22 выглядел так, более того знаки вопроса в презентации на конфе смартлаба подразумевали желание выйти из Газпрома и Интер РАО, но не так как сегодня

( Читать дальше )

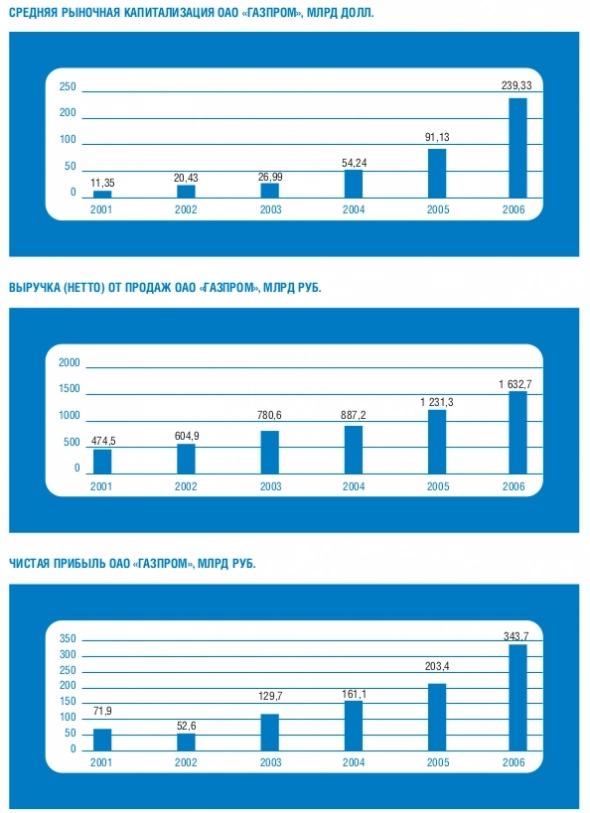

Газпром 15 лет назад

- 29 июня 2022, 13:48

- |

За 5 летку 2001-2006:

👉 Капитализация в долларах х20 (с 15 до 300 рублей, которые стоят и сейчас)

👉 Выручка в рублях х3,5

👉 Чистая прибыль в рублях х5

Оптимистичны были инвесторы...

Совет директоров возглавлял тогда Дмитрий Анатольевич (в СД был Герман Греф например)

( Читать дальше )

теги блога Олег Кузьмичев

- Alibaba Group

- Baidu

- BP

- buyback

- chevron

- En+

- Exxon Mobil

- globaltrans

- Goldman sachs

- IMOEX

- IPO

- Mail.ru Group

- Ozon

- PetroChina

- S&P500

- schlumberger

- Shell

- Total

- Vipshop Holdings

- X5

- акции

- Алроса

- Арсагера

- Банк России

- банк санкт-петербург

- банки

- брокеры

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- ДВМП

- демпферные выплаты

- дивиденды

- доллар рубль

- ежедневный анализ

- Ежедневный обзор

- заблокированные активы

- Индекс ММВБ

- Индекс МБ

- иностранные акции

- интервью

- интеррао

- инфляция

- инфляция в России

- итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- комментарий

- конфасмартлаба

- конференция смартлаба

- лукойл

- Магнит

- Максим Орловский

- ММК

- мобильный пост

- Мосгорломбард

- Московская Биржа

- нерезиденты

- Нефть

- НМТП

- новатэк

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- Олег Кузьмичев

- отчетность

- отчеты МСФО

- отчеты РСБУ

- ПМЭФ

- полиметалл

- прогноз компании

- прогноз по акциям

- рецензия на книгу

- Роснефть

- Русал

- Русгидро

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб премиум

- Совкомфлот

- СПБ биржа

- Сургутнефтегаз

- США

- татнефть

- тгк-14

- тинькофф банк

- Транснефть

- трейдинг

- Уоррен Баффет

- форекс

- ЦБ

- ЦБ РФ

- Шадрин

- Шадрин опять всех переиграл

- Яндекс