SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

3Qu

Хотел поиграть на бирже.

- 13 октября 2020, 18:27

- |

Хотел поиграть сегодня на бирже. Для этого ещё вчера уехал на дачу. И что? С утра соседу ремонтировали его старую машину, как тут откажешь… Потом немного посидели выпили- поели, обеденное время. Пришла соседка с электрикой, пошел к ней разбираться, ни фига не сделал, но сказал что надо купить. Завтра купит, буду ставить.

Вот такие игры на бирже. Сейчас глянул, в общем, никаких особых движений, мало что пропустил.

Вот такие игры на бирже. Сейчас глянул, в общем, никаких особых движений, мало что пропустил.

- комментировать

- 1.2К

- Комментарии ( 35 )

Опционы. Не все стрэддлы одинаково полезны.

- 09 октября 2020, 20:28

- |

Не все стрэддлы одинаково хороши. То же относится и к стрэнглам.

Итак, мы купили стрэддл. Центральный страйк разумеется. В какую бы сторону цена не пошла, мы, в любом случае в выигрыше — это в любой книжке написано. Все просто замечательно.

Теперь цена пошла в какую либо сторону, пусть вверх, однако цена еще не выбралась из центрального страйка (на опционах RTS это вполне частый случай. Сейчас размер страйка ~2.7% от цены фьючерса) Выигрыш у нас уже есть, и мы закрыли позицию.

Подумав немного, мы решили, что зря мы закрыли позицию, и открыли новую — купили стрэддл, примерно с теми параметрами, с которыми закрыли предыдущую сделку. Теперь цена пошла в другую сторону, вниз. Нам беспокоиться не о чем. Опять таки, куда бы не пошла цена мы в выигрыше. Однако цена вернулась туда, где мы открыли первую позицию. Мы вернулись к начальной точке, и теперь у нас проигрыш, равный выигрышу в первой сделке.

Итак, мы в нулях. А если бы мы не делали первой сделки, а сразу купили бы стрэддл с параметрами второй нашей сделки? — да, именно, мы бы были в хороших убытках.

Все те же рассуждения можно применить к стрэнглам и прочим кондорам и бабочкам. Как видим «беспроигрышные» опционные стратегии не так уж и беспроигрышны. Все эти позиции не так безобидны, каковыми кажутся. Можно хорошо нарваться, и на РТС и на Si, и на чем угодно.

Итак, мы купили стрэддл. Центральный страйк разумеется. В какую бы сторону цена не пошла, мы, в любом случае в выигрыше — это в любой книжке написано. Все просто замечательно.

Теперь цена пошла в какую либо сторону, пусть вверх, однако цена еще не выбралась из центрального страйка (на опционах RTS это вполне частый случай. Сейчас размер страйка ~2.7% от цены фьючерса) Выигрыш у нас уже есть, и мы закрыли позицию.

Подумав немного, мы решили, что зря мы закрыли позицию, и открыли новую — купили стрэддл, примерно с теми параметрами, с которыми закрыли предыдущую сделку. Теперь цена пошла в другую сторону, вниз. Нам беспокоиться не о чем. Опять таки, куда бы не пошла цена мы в выигрыше. Однако цена вернулась туда, где мы открыли первую позицию. Мы вернулись к начальной точке, и теперь у нас проигрыш, равный выигрышу в первой сделке.

Итак, мы в нулях. А если бы мы не делали первой сделки, а сразу купили бы стрэддл с параметрами второй нашей сделки? — да, именно, мы бы были в хороших убытках.

Все те же рассуждения можно применить к стрэнглам и прочим кондорам и бабочкам. Как видим «беспроигрышные» опционные стратегии не так уж и беспроигрышны. Все эти позиции не так безобидны, каковыми кажутся. Можно хорошо нарваться, и на РТС и на Si, и на чем угодно.

Че-то не пойму. Опционы, премия продавца.

- 08 октября 2020, 13:44

- |

Че-то не пойму когда со стоимости опционов списывается премия продавца. После вечернего клиринга, вроде все остается на месте, хотя, где-то давно, оч. давно, читал, что вечерка, это уже следующий день.

С утра, да, вроде списывается, но с утра цена БА уже меняется, и, понятно, меняется и цена опционов, и уже не оч разберешь, что и сколько там списано. Понятно, что Тета.)

Просмотрел весь МОЕХ, инфы не нашел. Кто что знает, пишите. Лучше с документами биржи. Хотелось бы официальную инфу биржи.

С утра, да, вроде списывается, но с утра цена БА уже меняется, и, понятно, меняется и цена опционов, и уже не оч разберешь, что и сколько там списано. Понятно, что Тета.)

Просмотрел весь МОЕХ, инфы не нашел. Кто что знает, пишите. Лучше с документами биржи. Хотелось бы официальную инфу биржи.

Почему у брокеров свечи разные.

- 02 октября 2020, 16:47

- |

Этот вопрос постоянно возникает на трейдерских форумах.

Вначале было подумал, что что-то с системой случилось — нет данных за последние минуты. Начал ковырять. Посмотрел двух брокеров.

Оказывается у них время сервера разное и у одного из них сильно не соответствует московскому, и задержка до нескольких минут.

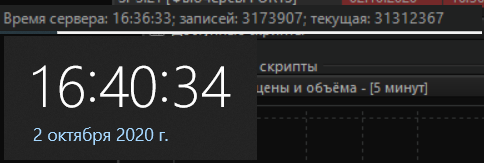

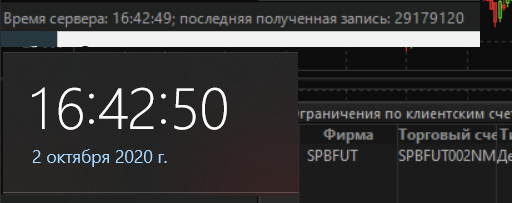

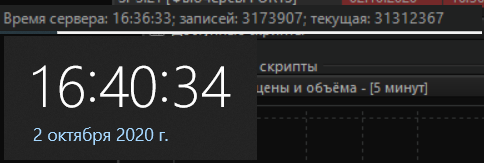

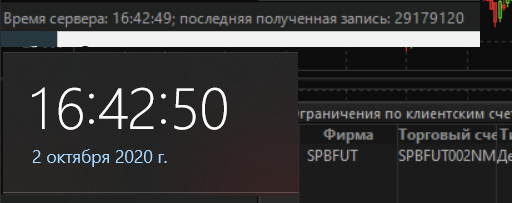

Смотрим скрины. Вверху время сервера, внизу время компа.

Первый брокер:

Второй брокер:

( Читать дальше )

Вначале было подумал, что что-то с системой случилось — нет данных за последние минуты. Начал ковырять. Посмотрел двух брокеров.

Оказывается у них время сервера разное и у одного из них сильно не соответствует московскому, и задержка до нескольких минут.

Смотрим скрины. Вверху время сервера, внизу время компа.

Первый брокер:

Второй брокер:

( Читать дальше )

Свой мужик посоветовал мне Si. И вот результат теста.

- 29 сентября 2020, 18:18

- |

Признаться, не очень обращал внимание на фьючерс Si, низкая волатильность по сравнению с фьючерсами на акции, волатильность копейки какие-то. Но, вот, в топике Ну вот наверное и всё — вчера и сегодня была максимальная истерия на смартлабе про бакс по 100?, его автор, Свой Мужик, обратил мое внимание на фьючерс Si. Спасибо ему.

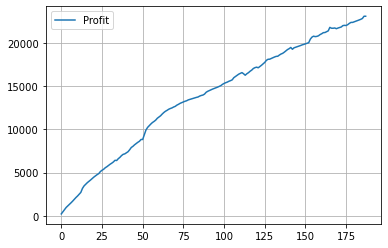

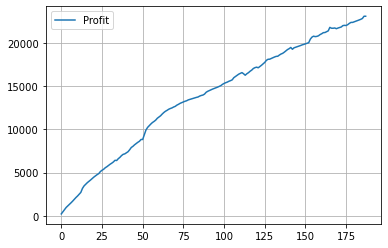

Подумал, почему не проверить на своей системе, тесты которой на фьючерсе SBRF я показывал ранее. Проверил систему за последние 3 месяца на фьючерсе Si-9.20. И вот результат:

Торговля велась одним контрактом Si-9.20, комиссии брокера и биржи не учитывались.

По х — номер сделки, по У — накопленная прибыль в пунктах инструмента.

Сделки, по сравнению с фьючерсом SBRF, прямо скажем, мелковаты ( что не очень well) — чуть больше 30 пунктов, но и комиссия меньше.

Где-то 10 тыс из этого отдадим брокеру-бирже в качестве комиссии. Еще несколько тысяч пойдут на проскальзывания при открытии/закрытие сделок.

Конечно, еще не вечер, и до реала еще надо все окончательно проверить, но неплохая замена фьючерсу SBRF.

Подумал, почему не проверить на своей системе, тесты которой на фьючерсе SBRF я показывал ранее. Проверил систему за последние 3 месяца на фьючерсе Si-9.20. И вот результат:

Торговля велась одним контрактом Si-9.20, комиссии брокера и биржи не учитывались.

По х — номер сделки, по У — накопленная прибыль в пунктах инструмента.

Сделки, по сравнению с фьючерсом SBRF, прямо скажем, мелковаты ( что не очень well) — чуть больше 30 пунктов, но и комиссия меньше.

Где-то 10 тыс из этого отдадим брокеру-бирже в качестве комиссии. Еще несколько тысяч пойдут на проскальзывания при открытии/закрытие сделок.

Конечно, еще не вечер, и до реала еще надо все окончательно проверить, но неплохая замена фьючерсу SBRF.

5% выигрывают. Совпадения продолжаются.

- 24 сентября 2020, 21:55

- |

В прошлом топике: Интересное совпадение мы с помощью Б.Шоу выяснили, что думают от силы 5% населения. Кто-то сказал, что это глупость, недалеким человеком был Б.Шоу. Ну, допустим, статистики он действительно не привел. Мы же попытаемся рассмотреть другие области, и посмотреть долю успешных.

Итак, закончили мы военное училище, и распределились в батальон командиром взвода. Осматриваемся, в батальоне всего 25 офицеров, командует батальоном подполковник — вот она наша мечта, в будущем стать подполковником, а там видно будет. Но, вот, незадача, подполковник в батальоне всего один.Уже понятно, что наши шансы из лейтенанта стать подполковником всего 1/25, только 4%. Майор тоже всего один — нач штаба, и стать майором у нас уже больше шансов — 8%.

Может в соседнем батальоне лучше? — нет, все тоже самое. Да, тяжела военная карьера, только 4% лейтенантов к дембелю станут подполковниками.( Упираемся в 5%.

Ладно, идем на гражданку, заканчиваем институт, идем в НИИ или КБ. 30-60 человек отдел, нач отдела всего один. К пенсии занять должность нач.отдела шансов всего-то от 1.5 до 3%. Даже до 5% не дотягиваем. В армии хоть зарплата выше, но езжай куда пошлют и так 25 лет без ощутимых перспектив.

В общем, цифра 5% для трейдинга вполне соответствует другим областям. Судьба остальных 95%, как и везде, перебиваться с хлеба на воду. Не обольщайтесь, господа, — все как везде. Все работы хороши, выбирай на вкус.©

Итак, закончили мы военное училище, и распределились в батальон командиром взвода. Осматриваемся, в батальоне всего 25 офицеров, командует батальоном подполковник — вот она наша мечта, в будущем стать подполковником, а там видно будет. Но, вот, незадача, подполковник в батальоне всего один.Уже понятно, что наши шансы из лейтенанта стать подполковником всего 1/25, только 4%. Майор тоже всего один — нач штаба, и стать майором у нас уже больше шансов — 8%.

Может в соседнем батальоне лучше? — нет, все тоже самое. Да, тяжела военная карьера, только 4% лейтенантов к дембелю станут подполковниками.( Упираемся в 5%.

Ладно, идем на гражданку, заканчиваем институт, идем в НИИ или КБ. 30-60 человек отдел, нач отдела всего один. К пенсии занять должность нач.отдела шансов всего-то от 1.5 до 3%. Даже до 5% не дотягиваем. В армии хоть зарплата выше, но езжай куда пошлют и так 25 лет без ощутимых перспектив.

В общем, цифра 5% для трейдинга вполне соответствует другим областям. Судьба остальных 95%, как и везде, перебиваться с хлеба на воду. Не обольщайтесь, господа, — все как везде. Все работы хороши, выбирай на вкус.©

Интересное совпадение

- 23 сентября 2020, 17:04

- |

„2 процента людей — думает, 3 процента — думает, что они думают, а 95 процентов людей лучше умрут, чем будут думать.“ — Джордж Бернард Шоу

Интересное совпадение, если вспомнить, что 95% трейдеров проигрывают.

Интересное совпадение, если вспомнить, что 95% трейдеров проигрывают.

О стационарности рынка. 3.

- 14 сентября 2020, 17:53

- |

В топике О стационарности рынка. была высказана гипотеза о стационарности рынка. Уточняю, под рынком подразумевался именно рынок, а именно, совокупность трейдеров и их действий на рынке и биржевая площадка. Можно это назвать передаточной функцией рынка.

В топике О стационарности рынка. 2. приведен тест системы построенной на этой гипотезе.

В комментариях ко второму топику был такой диалог:

( Читать дальше )

В топике О стационарности рынка. 2. приведен тест системы построенной на этой гипотезе.

В комментариях ко второму топику был такой диалог:

ivanovr, специально для вас, ну, и прочих неверующих, попробую сделать тест системы на фьючерсе МТС-9.20, что изначально дурацкая затея). На РТС, Сбере и Газпроме она работает. Настраивать ничего не нужно, только данные загрузить. Сделаю как у компа буду.

3Qu, не, это не проверка. Давай на реале погоняй и стейтмент покажи

( Читать дальше )

АльфаДирект. Новая версия Quik. Наконец 64-бит.

- 14 сентября 2020, 13:53

- |

Ну, наконец-то. Сегодня АльфаДирект наконец перешел с 32-бит Quik 7.x на нормальную 64-бит версию Quik 8.8.4.3. На прошлой неделе проверял — еще не было.

Из за устаревшей версии, да еще регулярно виснущей на Луа скриптах, в том числе, пришлось завести еще одного брокера, т.к. работать стало невозможно.

Пока ничего не проверял, но если все будет ОК вернусь на Альфу. Там и денег поболе будет.) А новый брокер будет использоваться в основном для торговли опционами и связанными с опционными позициями фьючерсами.

Но жаль, что на Альфе нет опционов, это сильно ограничивает возможности для торговли, в т.ч. акциями. Все в одном месте все таки удобнее.

Из за устаревшей версии, да еще регулярно виснущей на Луа скриптах, в том числе, пришлось завести еще одного брокера, т.к. работать стало невозможно.

Пока ничего не проверял, но если все будет ОК вернусь на Альфу. Там и денег поболе будет.) А новый брокер будет использоваться в основном для торговли опционами и связанными с опционными позициями фьючерсами.

Но жаль, что на Альфе нет опционов, это сильно ограничивает возможности для торговли, в т.ч. акциями. Все в одном месте все таки удобнее.

О стационарности рынка. 2.

- 12 сентября 2020, 23:15

- |

Был опубликован топик О стационарности рынка. Повторяться не буду. Общий вопрос в комментариях — что это дает?

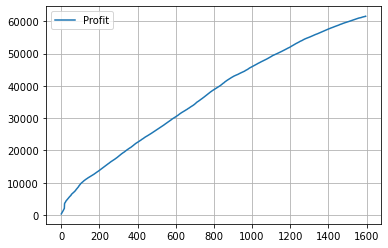

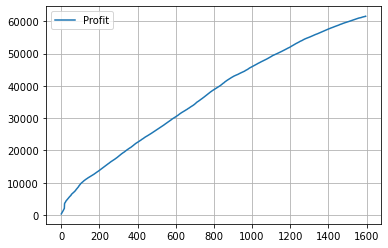

На старых системах показывать не буду, а результат новой ТС на новых данных, которая уже долго, с перерывом на лето, разрабатывается, показан на картинке. Система пока в разработке.

Тест на фьючерсе SBRF-09.20 за 3 последних месяца.

По х — номер сделки, по У — накопленная прибыль в пунктах. Торговля постоянным лотом — 1 контракт.

Вот это она и дает.)

На старых системах показывать не буду, а результат новой ТС на новых данных, которая уже долго, с перерывом на лето, разрабатывается, показан на картинке. Система пока в разработке.

Тест на фьючерсе SBRF-09.20 за 3 последних месяца.

По х — номер сделки, по У — накопленная прибыль в пунктах. Торговля постоянным лотом — 1 контракт.

Вот это она и дает.)

теги блога 3Qu

- Binance

- C#

- C++

- DDE

- DLL

- EMA

- Excel

- Exponential Moving Average

- Linux

- Lua

- machine learning

- ML

- MOEX

- Moving Average

- Python

- QLua

- Quik

- Quik Lua

- Si

- Smart-lab

- SQLite

- автоматическая торговая система

- акции

- алготрейдинг

- базы данных

- Баффет

- биржа

- Боллинджер

- Брокер

- брокеры

- вероятность

- выбор

- Газпром

- гуру

- дельта

- доллар

- Доллар рубль

- доска опционов

- идеология

- инвестиции

- индикатор

- индикаторы

- интрадей

- календарный спред

- календарный спрэд

- криптовалюта

- МА

- Машинное обучение

- моделирование

- модель

- нейросети

- нейросеть

- нефть

- опрос

- опционные стратегии

- опционы

- оффтоп

- плечо

- прогнозирование

- программирование

- психология

- реклама

- роботы

- рынок

- сеточник

- скальпинг

- скользящие средние

- случайное блуждание

- смартлаб

- спекуляции

- спекуляция

- статистика

- стационарность

- стоп

- стопы

- Стратегии

- стратегия

- стрэддл

- стрэнгл

- Тейк

- терминал

- тест

- тестер стратегий

- тестирование

- технический анализ

- торговая система

- торговая стратегия

- торговые роботы

- торговые системы

- торговые стратегии

- торговый софт

- трейдинг

- ТС

- Фильтры

- Форекс

- фундаментальный анализ

- фьючерс

- фьючерс ртс

- фьючерсы

- эффективный рынок