SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании БКС Мир инвестиций | 12 событий года на российском рынке

- 22 декабря 2023, 14:43

- |

Для российских инвесторов уходящий год был богат на события: мы следили за «переездами» компаний, наблюдали за всплесками во втором и третьем эшелонах, участвовали в буме IPO и не могли упустить из вида введенные санкции.

Ежегодно мы собираем главные события в один текст: вспомним, чем нас радовал и огорчал 2023.

События года

• Ужесточение денежно-кредитной политики — ключевая ставка 16%

• Редомициляции как явление

• Бум IPO

• Сбербанк нужен всем — тяжеловес народного портфеля

• Байбэк Полюса — 30% с премией

• Байбэк Магнита — около 30% у нерезидентов

• Газпром нефть стала дороже Газпрома

• Рост интереса к акциям 2–3 эшелонов

• Формирование рынка замещающих облигацией

• Рекордная прибыль банков

• Cанкции против СПБ Биржи

• Популярность флоатеров

Ужесточение денежно-кредитной политики — ключевая ставка 16%

Еще в середине года никто не мог представить, что ключевая ставка вырастет с июльских 7,5% до 16% в середине декабря. Повышение было необходимой мерой — так Банк России боролся с растущей инфляцией. Чтобы она вернулась к ориентиру в 4%, регулятор будет поддерживать жесткие монетарные ограничения продолжительное время.

Вместе с ростом ключевой ставки выросли доходности по облигациям и банковским депозитам, а привлекательность акций снизилась. Также увеличились и ставки по кредитам, в том числе по ипотечным. В результате к концу года мы уже видим снижение объемов кредитования в экономике.

Комментарий эксперта БКС Мир инвестиций Дмитрия Бабина:

Агрессивность ЦБ объяснялась в том числе необходимостью действовать превентивно на фоне слишком активного обесценивания рубля, вносившего весомый вклад в инфляционный всплеск. По итогам декабрьского заседания регулятор дал сигналы о вероятном достижении пика ключевой ставки. Она может оставаться около текущих высоких уровней достаточно долго, поскольку проинфляционные факторы по-прежнему актуальны.

ЦБ намерен сохранять жесткие денежно-кредитные условия, пока замедление инфляции не станет устойчивым. Скорее всего, это произойдет не ранее II квартала 2024 г., в конце которого возможно первое снижение ставки. Во II полугодии 2024 г. вероятно более активное смягчение монетарной политики, но среднее значение ключевой ставки за следующий год пока видится около 14%.

Редомициляции как явление

В 2022 г. российские компании, зарегистрированные за рубежом, столкнулись с проблемами из-за ограничений на движение капитала. Это затрудняет перевод денег с операционных «дочек» на уровень материнского холдинга, также возникают сложности с перечислением дивидендов акционерам.

Большинство российских компаний с зарубежной регистрацией уже объявили о трансформации бизнеса или редомициляции — смене юрисдикции компании с сохранением структуры бизнеса. Такой «переезд» является одним из вариантов решения дивидендной проблемы.

На Московской бирже торгуются 19 предприятий с зарубежной регистрацией. ВК и Polymetal уже успешно завершили процедуру перерегистрации. Вопрос редомициляции сейчас актуален для Русагро, X5 Group, Globaltrans, ЦИАН и других. Подробнее о том, кто планирует «переехать» в 2024, читайте в специальном материале.

Комментарий эксперта БКС Мир инвестиций Дмитрия Пучкарева:

Редомициляция стала одним из ключевых трендов 2023 г. Из-за ограничений на движение капитала компаниям стало сложнее поднимать деньги с операционных дочек на уровень материнской структуры. Более того, в связи с нарушением коммуникации между НРД и Euroclear стала невозможна выплата дивидендов — до акционеров на Мосбирже они не доходят.

Редомициляция — позитив для стоимости компаний в долгосрочной перспективе. Снижаются риски, связанные с зарубежной пропиской, появляется возможность возобновить выплату дивидендов. В то же время краткосрочно переезд в другую страну зачастую означает, что резиденты, владевшие ценными бумагами через зарубежную инфраструктуру, получают возможность продать свои акции. Это может создавать локальный навес предложения и давление на котировки.

Бум IPO

Осень и начало зимы ознаменовались всплеском IPO: на Московской бирже появились 7 новых акций — бумаги Genetico, СмартТехГрупп, Группы Астра, Henderson, ЕвротТранса, Южуралзолота, Совкомбанка.

В 2024 г. выйти на биржу планируют еще больше предприятий, чем в 2023 г. По словам директора департамента по работе с эмитентами Московской биржи Наталии Логиновой, в I полугодии речь может идти о 7–8 компаниях. Общее количество размещений будет зависеть от ситуации на рынке. Один из фаворитов в этом вопросе — IT-сектор.

Сбербанк нужен всем — тяжеловес народного портфеля

Вес обыкновенных и привилегированных акций Сбербанка в «Народном портфеле» Московской биржи в этом году достигал рекордных значений в 38,5% против 29,1% в 2022 г. К ноябрю доля снизилась до 37,4%, но все равно оставалась максимальной среди всех голубых фишек. Кроме того, вес в «Народном портфеле» оказался кратно выше, чем доля акций банка в индексе МосБиржи (15,3%).

Ровно год назад, в декабре 2022 г., акции Сбера еще не имели такого явного перевеса в портфелях инвесторов. На тот момент «обычка» и «префы» в сумме занимали 28,5%, то есть за год доля «потяжелела» почти на треть.

Акции компании остаются одной из интересных инвестиционных идей на среднесрочную перспективу. Новая стратегия подтверждает цель банка по выплате дивидендов в размере 50% от чистой прибыли.

Комментарий эксперта БКС Мир инвестиций Валерия Емельянова:

Спрос на акции Сбера среди розничных инвесторов был стабильно высоким весь год. Дело не только в рекордной прибыли банка. Многие розничные инвесторы рассматривают эту бумагу как прокси на весь российский рынок, который растет за счет инфляции и девальвации. Банки абсорбируют рост денежной массы, рост бюджетных расходов, субсидии на льготную ипотеку, и Сбер стоит первым на этой раздаче. Это также объясняет высокую рентабельность банка на фоне проблем в макроэкономике. Львиная часть притока инвесторов связана с дивидендным фактором: «звездой» 2022 г. был Газпром, в 2023 г. его сменил Сбер, и ожидания рынка на следующий 2024 г. также складываются в пользу банка.

Байбэк Полюса — 30% с премией

В июле золотодобывающая компания объявила программу приобретения до 29,99% акций с премией более 30% к текущей рыночной цене. Выкуп проводился по 14 200 руб. на общую сумму 579 млрд. Для финансирования использовались собственные и привлеченные средства.

Акции, которые были приобретены в рамках программы, по данным Полюса, могут пойти на разные цели — использоваться в финансовых и коммерческих планах золотодобытчика, для совершения сделок M&A или для долгосрочных проектов развития.

Комментарий эксперта БКС Мир инвестиций Дмитрия Пучкарева:

Схема реализации выкупа Полюса вызвала у инвесторов вопросы. Обычно при превышении объема предъявленных к выкупу акций заявленного максимального количества заявки удовлетворяются пропорционально. В случае Полюса — в порядке очереди. Другими словами, чем раньше была подана заявка, тем выше шансы на реализацию выкупа. В теории это создало ситуацию, когда весь объем выкупа мог быть исчерпан основными акционерами, а миноритарии не смогли бы воспользоваться байбэком.

Реализацию выкупа в подобном формате сложно назвать дружелюбным для миноритарных акционеров жестом. Кроме того, выкуп во многом финансируется за счет увеличения долговой нагрузки. Результаты выкупа пока не объявлены, они могут появиться в 2024 г., если Полюс их опубликует. Следствием проведения выкупа станет крупный квазиказначейский пакет акций золотодобытчика. Пока нет понимания, как компания намерена его использовать.

Байбэк Магнита — около 30% у нерезидентов

Магнит первым из крупных российских публичных компаний запустил программу выкупа акций с дисконтом более 50% (2215 руб.). Программа был направлена в первую очередь на покупку акций у инвесторов-нерезидентов, не имеющих возможности управлять своими пакетами.

В два раунда Магнит собрал 29,7% своих акций. В сделках приняли участие более 300 инвесторов из 25 стран, в том числе долгосрочные фонды активного управления, пассивные индексные фонды/ETF, хедж-фонды, пенсионные и суверенные фонды и другие.

С начала года акции компании выросли на 50%+. Магнит вернулся к публикации отчетности и выплате дивидендов.

Комментарий эксперта БКС Мир инвестиций Дмитрия Пучкарёва:

Можно сказать, что компания своим байбэком задала тренд подобных сделок. Успешность реализации ритейлером программы подтолкнула другие компании к использованию данной схемы. В фокусе инвесторов еще ряд эмитентов, которые с той или иной вероятностью в обозримом будущем могут объявить подобный выкуп. Это стало одним из драйверов роста российского фондового рынка.

Ключевой позитив по итогу таких сделок — акции, приобретенные у нерезидентов с большой скидкой к рыночной цене, могут быть затем погашены, что увеличит долю оставшихся акционеров компании. Эти бумаги также могут быть использованы для мотивации менеджмента, сделок по корпоративному слиянию/поглощению.

Газпром нефть стала дороже Газпрома

В ноябре нефтяная компания объявила о дивидендах за 9 месяцев: совет директоров рекомендовал выплатить 82,94 руб. на акцию, что соответствовало 10% дивдоходности. Рекомендация оказалась выше ожиданий рынка — это может быть связано с потребностью материнского Газпрома в денежных средствах из-за крупной инвестиционной программы.

Текущая капитализация Газпром нефти — 4,3 трлн руб., Газпрома — 3,8 трлн руб., при этом вторая компания владеет около 95% первой.

Рост интереса к акциям 2–3 эшелонов

В 2023 г. наблюдалась аномально высокая частота неоправданных взлетов и падений неликвидных акций из 2 и 3 эшелонов — на этот момент даже Банк России обращал внимание в своих обзорах. Пик таких колебаний пришелся на август, а в течение года были периоды, когда одновременно без каких-либо причин на десятки процентов могли расти или падать 20 и более акций.

Ряд бумаг третьего эшелона показывал кратный рост капитализации, хотя никаких фундаментальных оснований для этого не было. Ситуация начала меняться с сентября, когда Московская биржа и ЦБ начали применять стабилизирующие меры: поменялись правила запуска дискретных аукционов, сократился размер максимального дневного прироста неликвидных акций. Это позволило снизить неоправданную волатильность в эшелонах. А индекс акций средней и малой капитализации начал снижаться опережающими темпами относительно голубых фишек.

Новый рынок — замещающие облигации

Замещающие облигации — это бумаги, ставшие ответом на санкции и внешние ограничения. Их начали выпускать в 2022 г. взамен частично заблокированных еврооблигаций российских компаний. Но становление этого рынка по-настоящему произошло именно в 2023. К концу года число выпусков в обращении на Московской бирже приближается к 50.

Замещающие облигации позволяют получить доходность в долларах и других валютах, но сделки при этом проводятся за рубли. Бумаги выпускаются в рамках российской инфраструктуры, что снижает инфраструктурные риски.

Комментарий эксперта БКС Мир инвестиций Василия Карпунина:

В 2023 г. наблюдалась высокая популярность замещающих облигаций среди частных инвесторов. Удобный и понятный инструмент позволяет диверсифицировать портфель валютными активами с невысокими рисками. В ноябре – декабре на рынок вышли новые эмитенты: TCS, Совкомбанк, ГТЛК, Норникель. До середины 2024 г. появятся еще выпуски, так как период обязательного замещения иностранных еврооблигаций продлили до июня.

Портал Cbonds.ru уже в течение 12 месяцев рассчитывает индекс замещающих облигаций. С первоначального уровня в 100 п., установленного в декабре 2022 г., его котировки достигли максимальных значений около 116 п. к концу 2024 г. Такая динамика лишь подтверждает высокий спрос инвесторов на новый инструмент. Из-за постепенного погашения выпусков и сохранения дефицита альтернативных валютных инструментов с относительно высокой доходностью длинные выпуски замещающих облигаций к концу 2024 г. могут продолжить подъем. Тем более уровень процентных ставок в долларах и евро в мире тоже продолжит снижаться, что позитивно для стоимости валютных выпусков облигаций.

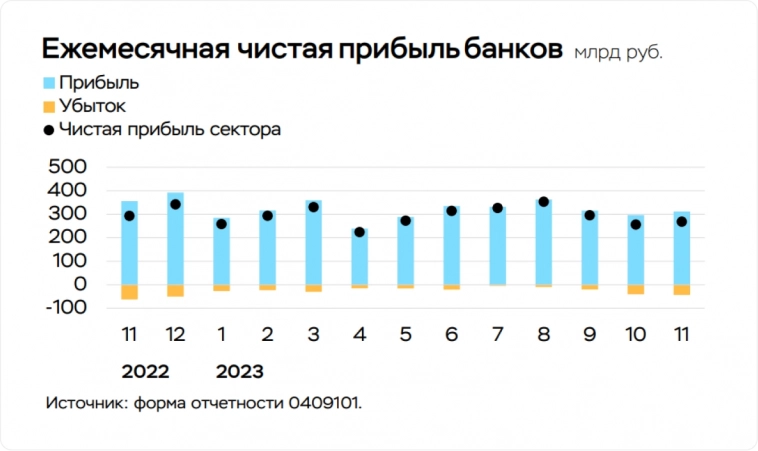

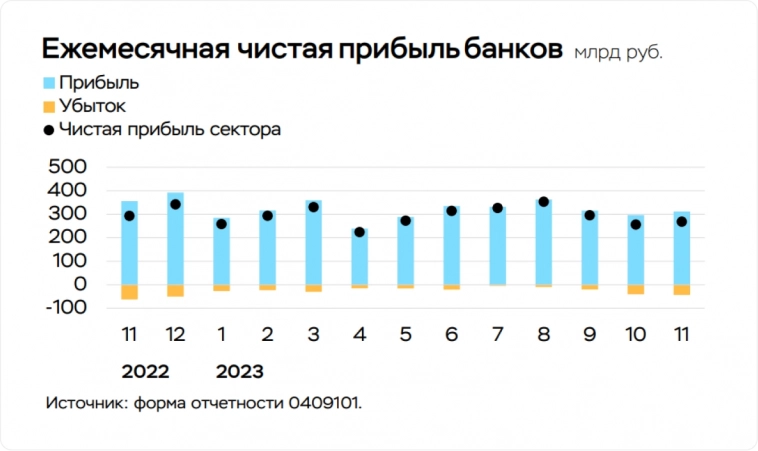

Рекордная прибыль банков

Российская экономика успешно прошла период нестабильности и внешних вызовов. В результате прибыль банковского сектора по итогам 2023 г. превысит 3 трлн руб. и окажется максимальной за всю историю. Почти половина этой суммы придется на Сбер, который по итогам года может выплатить рекордные дивиденды. Доля прибыльных банков за 11 месяцев 2023 составила 88%.

Cанкции против СПБ биржи

Из-за введения США санкций в отношении СПБ Биржи на площадке были приостановлены торги иностранными ценными бумагами, в том числе акциями Гонконга, а также операции по ряду биржевых ПИФов, в основе которых были бумаги с СПБ Биржи.

В результате санкций иностранные контрагенты приостановили взаимодействие с торговой площадкой, опасаясь ответственности за нарушение санкционного режима США, включая применение вторичных мер.

СПБ Биржа согласовала стратегию, предложенную международными юридическими консультантами. Для информирования клиентов СПб банк создал Информационный портал о разблокировке иностранных активов, где можно получить подробную информацию о статусе разблокировки и задать все интересующие вопросы.

Популярность флоатеров

Интерес к облигациям с плавающим купоном (флоатерам) в 2023 г. сильно вырос среди инвесторов и банков на фоне высокой ключевой ставки: в таких бумагах отсутствует процентный риск. Рыночная цена флоатеров слабо зависит от изменения процентных ставок и большую часть времени находится вблизи номинала. Купон привязан к рыночным индикаторам, поэтому индикативная доходность таких облигаций гибко подстраивается под рыночные условия.

С начала года корпоративные эмитенты разместили рекордный объем новых флоатеров на сумму почти 1,3 трлн руб. (более 70 выпусков), что кратно больше, чем в предыдущие годы. Переход на бумаги с плавающим купоном обусловлен тем, что компании в будущем ждут снижения процентных ставок, а вместе с этим и сокращения стоимости обслуживания долга.

С глобальным взглядом аналитиков БКС на будущий год можно ознакомиться в Стратегии 2024.

Ежегодно мы собираем главные события в один текст: вспомним, чем нас радовал и огорчал 2023.

События года

• Ужесточение денежно-кредитной политики — ключевая ставка 16%

• Редомициляции как явление

• Бум IPO

• Сбербанк нужен всем — тяжеловес народного портфеля

• Байбэк Полюса — 30% с премией

• Байбэк Магнита — около 30% у нерезидентов

• Газпром нефть стала дороже Газпрома

• Рост интереса к акциям 2–3 эшелонов

• Формирование рынка замещающих облигацией

• Рекордная прибыль банков

• Cанкции против СПБ Биржи

• Популярность флоатеров

Ужесточение денежно-кредитной политики — ключевая ставка 16%

Еще в середине года никто не мог представить, что ключевая ставка вырастет с июльских 7,5% до 16% в середине декабря. Повышение было необходимой мерой — так Банк России боролся с растущей инфляцией. Чтобы она вернулась к ориентиру в 4%, регулятор будет поддерживать жесткие монетарные ограничения продолжительное время.

Вместе с ростом ключевой ставки выросли доходности по облигациям и банковским депозитам, а привлекательность акций снизилась. Также увеличились и ставки по кредитам, в том числе по ипотечным. В результате к концу года мы уже видим снижение объемов кредитования в экономике.

Комментарий эксперта БКС Мир инвестиций Дмитрия Бабина:

Агрессивность ЦБ объяснялась в том числе необходимостью действовать превентивно на фоне слишком активного обесценивания рубля, вносившего весомый вклад в инфляционный всплеск. По итогам декабрьского заседания регулятор дал сигналы о вероятном достижении пика ключевой ставки. Она может оставаться около текущих высоких уровней достаточно долго, поскольку проинфляционные факторы по-прежнему актуальны.

ЦБ намерен сохранять жесткие денежно-кредитные условия, пока замедление инфляции не станет устойчивым. Скорее всего, это произойдет не ранее II квартала 2024 г., в конце которого возможно первое снижение ставки. Во II полугодии 2024 г. вероятно более активное смягчение монетарной политики, но среднее значение ключевой ставки за следующий год пока видится около 14%.

Редомициляции как явление

В 2022 г. российские компании, зарегистрированные за рубежом, столкнулись с проблемами из-за ограничений на движение капитала. Это затрудняет перевод денег с операционных «дочек» на уровень материнского холдинга, также возникают сложности с перечислением дивидендов акционерам.

Большинство российских компаний с зарубежной регистрацией уже объявили о трансформации бизнеса или редомициляции — смене юрисдикции компании с сохранением структуры бизнеса. Такой «переезд» является одним из вариантов решения дивидендной проблемы.

На Московской бирже торгуются 19 предприятий с зарубежной регистрацией. ВК и Polymetal уже успешно завершили процедуру перерегистрации. Вопрос редомициляции сейчас актуален для Русагро, X5 Group, Globaltrans, ЦИАН и других. Подробнее о том, кто планирует «переехать» в 2024, читайте в специальном материале.

Комментарий эксперта БКС Мир инвестиций Дмитрия Пучкарева:

Редомициляция стала одним из ключевых трендов 2023 г. Из-за ограничений на движение капитала компаниям стало сложнее поднимать деньги с операционных дочек на уровень материнской структуры. Более того, в связи с нарушением коммуникации между НРД и Euroclear стала невозможна выплата дивидендов — до акционеров на Мосбирже они не доходят.

Редомициляция — позитив для стоимости компаний в долгосрочной перспективе. Снижаются риски, связанные с зарубежной пропиской, появляется возможность возобновить выплату дивидендов. В то же время краткосрочно переезд в другую страну зачастую означает, что резиденты, владевшие ценными бумагами через зарубежную инфраструктуру, получают возможность продать свои акции. Это может создавать локальный навес предложения и давление на котировки.

Бум IPO

Осень и начало зимы ознаменовались всплеском IPO: на Московской бирже появились 7 новых акций — бумаги Genetico, СмартТехГрупп, Группы Астра, Henderson, ЕвротТранса, Южуралзолота, Совкомбанка.

В 2024 г. выйти на биржу планируют еще больше предприятий, чем в 2023 г. По словам директора департамента по работе с эмитентами Московской биржи Наталии Логиновой, в I полугодии речь может идти о 7–8 компаниях. Общее количество размещений будет зависеть от ситуации на рынке. Один из фаворитов в этом вопросе — IT-сектор.

Сбербанк нужен всем — тяжеловес народного портфеля

Вес обыкновенных и привилегированных акций Сбербанка в «Народном портфеле» Московской биржи в этом году достигал рекордных значений в 38,5% против 29,1% в 2022 г. К ноябрю доля снизилась до 37,4%, но все равно оставалась максимальной среди всех голубых фишек. Кроме того, вес в «Народном портфеле» оказался кратно выше, чем доля акций банка в индексе МосБиржи (15,3%).

Ровно год назад, в декабре 2022 г., акции Сбера еще не имели такого явного перевеса в портфелях инвесторов. На тот момент «обычка» и «префы» в сумме занимали 28,5%, то есть за год доля «потяжелела» почти на треть.

Акции компании остаются одной из интересных инвестиционных идей на среднесрочную перспективу. Новая стратегия подтверждает цель банка по выплате дивидендов в размере 50% от чистой прибыли.

Комментарий эксперта БКС Мир инвестиций Валерия Емельянова:

Спрос на акции Сбера среди розничных инвесторов был стабильно высоким весь год. Дело не только в рекордной прибыли банка. Многие розничные инвесторы рассматривают эту бумагу как прокси на весь российский рынок, который растет за счет инфляции и девальвации. Банки абсорбируют рост денежной массы, рост бюджетных расходов, субсидии на льготную ипотеку, и Сбер стоит первым на этой раздаче. Это также объясняет высокую рентабельность банка на фоне проблем в макроэкономике. Львиная часть притока инвесторов связана с дивидендным фактором: «звездой» 2022 г. был Газпром, в 2023 г. его сменил Сбер, и ожидания рынка на следующий 2024 г. также складываются в пользу банка.

Байбэк Полюса — 30% с премией

В июле золотодобывающая компания объявила программу приобретения до 29,99% акций с премией более 30% к текущей рыночной цене. Выкуп проводился по 14 200 руб. на общую сумму 579 млрд. Для финансирования использовались собственные и привлеченные средства.

Акции, которые были приобретены в рамках программы, по данным Полюса, могут пойти на разные цели — использоваться в финансовых и коммерческих планах золотодобытчика, для совершения сделок M&A или для долгосрочных проектов развития.

Комментарий эксперта БКС Мир инвестиций Дмитрия Пучкарева:

Схема реализации выкупа Полюса вызвала у инвесторов вопросы. Обычно при превышении объема предъявленных к выкупу акций заявленного максимального количества заявки удовлетворяются пропорционально. В случае Полюса — в порядке очереди. Другими словами, чем раньше была подана заявка, тем выше шансы на реализацию выкупа. В теории это создало ситуацию, когда весь объем выкупа мог быть исчерпан основными акционерами, а миноритарии не смогли бы воспользоваться байбэком.

Реализацию выкупа в подобном формате сложно назвать дружелюбным для миноритарных акционеров жестом. Кроме того, выкуп во многом финансируется за счет увеличения долговой нагрузки. Результаты выкупа пока не объявлены, они могут появиться в 2024 г., если Полюс их опубликует. Следствием проведения выкупа станет крупный квазиказначейский пакет акций золотодобытчика. Пока нет понимания, как компания намерена его использовать.

Байбэк Магнита — около 30% у нерезидентов

Магнит первым из крупных российских публичных компаний запустил программу выкупа акций с дисконтом более 50% (2215 руб.). Программа был направлена в первую очередь на покупку акций у инвесторов-нерезидентов, не имеющих возможности управлять своими пакетами.

В два раунда Магнит собрал 29,7% своих акций. В сделках приняли участие более 300 инвесторов из 25 стран, в том числе долгосрочные фонды активного управления, пассивные индексные фонды/ETF, хедж-фонды, пенсионные и суверенные фонды и другие.

С начала года акции компании выросли на 50%+. Магнит вернулся к публикации отчетности и выплате дивидендов.

Комментарий эксперта БКС Мир инвестиций Дмитрия Пучкарёва:

Можно сказать, что компания своим байбэком задала тренд подобных сделок. Успешность реализации ритейлером программы подтолкнула другие компании к использованию данной схемы. В фокусе инвесторов еще ряд эмитентов, которые с той или иной вероятностью в обозримом будущем могут объявить подобный выкуп. Это стало одним из драйверов роста российского фондового рынка.

Ключевой позитив по итогу таких сделок — акции, приобретенные у нерезидентов с большой скидкой к рыночной цене, могут быть затем погашены, что увеличит долю оставшихся акционеров компании. Эти бумаги также могут быть использованы для мотивации менеджмента, сделок по корпоративному слиянию/поглощению.

Газпром нефть стала дороже Газпрома

В ноябре нефтяная компания объявила о дивидендах за 9 месяцев: совет директоров рекомендовал выплатить 82,94 руб. на акцию, что соответствовало 10% дивдоходности. Рекомендация оказалась выше ожиданий рынка — это может быть связано с потребностью материнского Газпрома в денежных средствах из-за крупной инвестиционной программы.

Текущая капитализация Газпром нефти — 4,3 трлн руб., Газпрома — 3,8 трлн руб., при этом вторая компания владеет около 95% первой.

Рост интереса к акциям 2–3 эшелонов

В 2023 г. наблюдалась аномально высокая частота неоправданных взлетов и падений неликвидных акций из 2 и 3 эшелонов — на этот момент даже Банк России обращал внимание в своих обзорах. Пик таких колебаний пришелся на август, а в течение года были периоды, когда одновременно без каких-либо причин на десятки процентов могли расти или падать 20 и более акций.

Ряд бумаг третьего эшелона показывал кратный рост капитализации, хотя никаких фундаментальных оснований для этого не было. Ситуация начала меняться с сентября, когда Московская биржа и ЦБ начали применять стабилизирующие меры: поменялись правила запуска дискретных аукционов, сократился размер максимального дневного прироста неликвидных акций. Это позволило снизить неоправданную волатильность в эшелонах. А индекс акций средней и малой капитализации начал снижаться опережающими темпами относительно голубых фишек.

Новый рынок — замещающие облигации

Замещающие облигации — это бумаги, ставшие ответом на санкции и внешние ограничения. Их начали выпускать в 2022 г. взамен частично заблокированных еврооблигаций российских компаний. Но становление этого рынка по-настоящему произошло именно в 2023. К концу года число выпусков в обращении на Московской бирже приближается к 50.

Замещающие облигации позволяют получить доходность в долларах и других валютах, но сделки при этом проводятся за рубли. Бумаги выпускаются в рамках российской инфраструктуры, что снижает инфраструктурные риски.

Комментарий эксперта БКС Мир инвестиций Василия Карпунина:

В 2023 г. наблюдалась высокая популярность замещающих облигаций среди частных инвесторов. Удобный и понятный инструмент позволяет диверсифицировать портфель валютными активами с невысокими рисками. В ноябре – декабре на рынок вышли новые эмитенты: TCS, Совкомбанк, ГТЛК, Норникель. До середины 2024 г. появятся еще выпуски, так как период обязательного замещения иностранных еврооблигаций продлили до июня.

Портал Cbonds.ru уже в течение 12 месяцев рассчитывает индекс замещающих облигаций. С первоначального уровня в 100 п., установленного в декабре 2022 г., его котировки достигли максимальных значений около 116 п. к концу 2024 г. Такая динамика лишь подтверждает высокий спрос инвесторов на новый инструмент. Из-за постепенного погашения выпусков и сохранения дефицита альтернативных валютных инструментов с относительно высокой доходностью длинные выпуски замещающих облигаций к концу 2024 г. могут продолжить подъем. Тем более уровень процентных ставок в долларах и евро в мире тоже продолжит снижаться, что позитивно для стоимости валютных выпусков облигаций.

Рекордная прибыль банков

Российская экономика успешно прошла период нестабильности и внешних вызовов. В результате прибыль банковского сектора по итогам 2023 г. превысит 3 трлн руб. и окажется максимальной за всю историю. Почти половина этой суммы придется на Сбер, который по итогам года может выплатить рекордные дивиденды. Доля прибыльных банков за 11 месяцев 2023 составила 88%.

Cанкции против СПБ биржи

Из-за введения США санкций в отношении СПБ Биржи на площадке были приостановлены торги иностранными ценными бумагами, в том числе акциями Гонконга, а также операции по ряду биржевых ПИФов, в основе которых были бумаги с СПБ Биржи.

В результате санкций иностранные контрагенты приостановили взаимодействие с торговой площадкой, опасаясь ответственности за нарушение санкционного режима США, включая применение вторичных мер.

СПБ Биржа согласовала стратегию, предложенную международными юридическими консультантами. Для информирования клиентов СПб банк создал Информационный портал о разблокировке иностранных активов, где можно получить подробную информацию о статусе разблокировки и задать все интересующие вопросы.

Популярность флоатеров

Интерес к облигациям с плавающим купоном (флоатерам) в 2023 г. сильно вырос среди инвесторов и банков на фоне высокой ключевой ставки: в таких бумагах отсутствует процентный риск. Рыночная цена флоатеров слабо зависит от изменения процентных ставок и большую часть времени находится вблизи номинала. Купон привязан к рыночным индикаторам, поэтому индикативная доходность таких облигаций гибко подстраивается под рыночные условия.

С начала года корпоративные эмитенты разместили рекордный объем новых флоатеров на сумму почти 1,3 трлн руб. (более 70 выпусков), что кратно больше, чем в предыдущие годы. Переход на бумаги с плавающим купоном обусловлен тем, что компании в будущем ждут снижения процентных ставок, а вместе с этим и сокращения стоимости обслуживания долга.

С глобальным взглядом аналитиков БКС на будущий год можно ознакомиться в Стратегии 2024.

4К |

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал