Блог им. gofan777

АФК Система переживает не лучшие времена

- 19 декабря 2023, 18:12

- |

На рынке сложились худшие условия для бизнеса компании. Во-первых, ключевая ставка находится на отметке в16%, что неминуемо приведет к росту расходов на обслуживание долгов. Во-вторых, одна из дочек (Сегежа #SGZH), испытывает серьезные трудности и вместо генерации кэша холдингу, оттягивает часть средств на себя. В третьих, основной генератор денежных средств — МТС #MTSS тоже не в лучше форме и в 4 квартале стоимость обслуживания кредитов у него подрастет. И это без учета введенных санкций против самой Системы.

❓ Что ожидает бизнес в следующем году и как удалось пережить 9 месяцев текущего года, попробуем сегодня разобраться.

☝️ Рассматривать выручку, OIBDA и чистую прибыль особого смысла нет, это просто консолидированные данные по всем дочерним обществам. Сама АФК Система ничего не производит, она получает денежные потоки от компаний, которыми владеет, и перераспределяет их.

💰 Но, помимо денежных потоков, у холдинга есть долговая нагрузка, предлагаю с нее и начать. На конец 3 квартала финансовые обязательство корпоративного центра составили 231,1 млрд руб. Это ниже уровня конца 2022 года примерно на 10%, но сумма по-прежнему существенная.

📈 Средневзвешенная ставка по обслуживанию обязательств составляет 8,33% (7,75% в 1кв., 8,09% во 2 кв.). Как мы видим, стоимость обслуживания растет и с каждым новым рефинансированием этот показатель будет только увеличиваться.

💰 Сейчас компания за год тратит около 19,3 млрд руб. в виде процентов займам. До конца текущего года и в следующем рефинансировать надо будет в общей сложности 95,5 млрд руб. или более 41% от общего долга. Учитывая, что ключевую ставку ЦБ быстро снижать не планирует, занимать АФК Системе придется примерно по текущим ставкам.

📉 Менеджмент понимает сложность ситуации, поэтому мы уже видим сокращение инвестиций в 3 квартале до 4,1 млрд руб., что является минимальным значением за последние 12 месяцев.

💼 Основная часть свободного денежного потока (FCF) уходит на инвестиции и процентные расходы. По итогам 9 месяцев FCF составил(-4 млрд руб.). В будущих периода мы будем видеть похожую картину, только процентные расходы продолжат расти, а инвестиции еще немного сократятся, на мой взгляд.

📌 Для дальнейшего развития остается единственный выход — монетизация текущих непубличных активов. Один из вариантов реализации данного сценария — проведение IPO дочерних компаний (Биннофарм, Медси, Степь), которые все ожидают в 2024 году. Вопрос лишь в том, какую долю АФК Система решит продать и по какой оценке. Главное, чтобы на наш рынок не прилетел очередной черный лебедь, который может скорректировать планы.

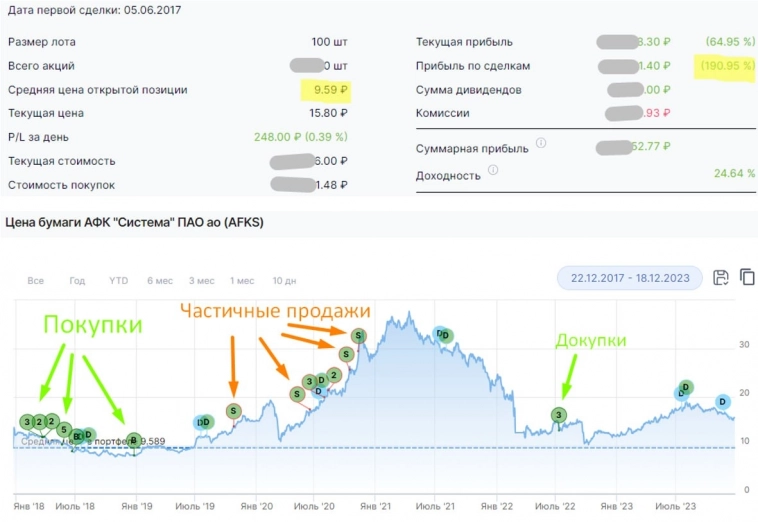

🧐 Несмотря на все трудности, для бизнеса это не патовая ситуация. С учетом роста интереса к отечественным публичным размещениям, думаю, что Биннофарм и Медси рынок может оценить достаточно дорого. У нас не так много подобных публичных историй, которые представлены акциями, а не депозитарными расписками. Свою небольшую долю продолжаю держать и надеюсь, что в 2024 году история с IPO выстрелит и акции Системы подрастут. Хотя, я уже из данной истории вывел все вложенные средства, осталась работать только прибыль. Поэтому, наблюдаю за происходящим без особых переживаний. Это к вопросу, почему иногда стоит частично фиксировать позицию и забирать заработанное.

❤️ Если пост оказался полезным, ставьте лайки, это лучшая мотивация для автора делать разборы новых отчетов.

#AFKS

⚠️ Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами и новостями в оперативном режиме: Telegram, Вконтакте, Дзен, Смартлаб

теги блога Георгий Аведиков

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- MDMG

- MGNT

- MOEX

- MTSS

- mvid

- NVTK

- Ozon

- PHOR

- PLZL

- Positive

- ROSN

- Sber

- SBERP

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- Астра

- АФК Система

- Аэрофлот

- банк санкт-петербург

- белуга групп

- Брокеры

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- дивиденды

- европлан

- Займер

- золото

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- селектел

- Селигдар

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ЭНЕЛ РОССИЯ

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

с текущей денежной политикой выжить может только торговля и низкопредельное производство — т.е. качание сырья.

почему «наш» ЦБ РФ проводит именно такую политику (а в текущих условиях, когда зарубежное кредитование в чужих эмиссионных центрах - обрезано, а надо делать при этом еще и импортозамещение!) — в текущих условиях такое вот удушение «перегретой» ;)))))) (когда ж она успела перегреться то по наибулиной то? когда АЖ 3 процента в рублях выросла? — при инфляции то в 7,5! :)) ) — выглядит как самый настоящий САБОТАЖ!

Petr S, виден ваш интерес в сверхнизких, ничему не соответствующих ставках. Которые были ошибкой властей и регуляторов.

Вот и все. А текущее ужесточение, компенсация за ошибки допущенные властями и это не предел.

HOLMI, хм, да, мой интерес пожалуй есть — как гражданина РФ, как работодателя, как инвестора — чтобы экономика РФ РОСЛА, а не была придушена банкирами.

а вот заявы про «несоответвующие» хм… не соответствующие чему — жадности банкиров?

я тут одну ересь конечно скажу — но природа нашей инфляции вообще не монетарная, пытаться ее прижимать ставкой — дикая бредятина, а точнее поднятие ставки в данных условиях УВЕЛИЧИВАЕТ инфляцию и увеличивает импорт. налицо (и налицо уже как 10 лет!) полная невменяемость и полный непрофессионализм ЦБ — экономический рост намного ниже уровня инфляции — спад идет уже 10 лет!! но никаких выводов из неудачи не следует — следовательно результат ЦБ видимо устраивает

Petr S, Так проблемы именно монетарные были, когда создали огромные послабления в выдачах кредитов, низкие ставки. Которые и надули везде пузыри, создали навес рублей перед импортом и создали дисбалансы.

Одно дело, когда снижают и облегчают доступ для бизнеса и совсем другое, когда все это дают населению.

а если вы про выдачу льготных кредитов физ лицам на ипотеку — то это совершенно нишевый продукт, он конечно чутка поднял цены на недвижку — но совершенно не видно причин почему из-за понастроенных квадратных метров и раздутой цены за квадрат — надо душить промышленность то? при этом шуллерски спутываются кредиты юр.лицам — (т.н. инвестиции!!!) и ипотечные кредиты что понабрали физики — но почему то для шайки из ЦБ это все едино и борясь якобы с одним — они почему то убивают совершенно другое! убивают рабочие места, убивают технологическое производство. если бы не маниакальное стремление именно к этим результатам — можно было бы считать их просто тупыми дилетантами, но поскольку это происходит явно СИСТЕМНО — то тут возникает куча не самых приятных вопросов

Petr S, ну как нишевый продукт то? Текущие меры больше направлены на попытку нейтрализации рисков, что бы некое рисковое кредитование(в том числе ипотека, в текущей реальности), перестало пользоваться таким спросом. Меры относительно краткосрочные, как смогут усмирить и погасить растущие риски.

Корпоративные кредиты - 56.4 трлн, а ипотечные кредиты на 17.4 трлн.

Статистика ЦБ

HOLMI, хм. а что за ошибки совершили власти то кстати? судя по заявлением госпожи наибулиной — самая главная ошибка в текущей ситуации — это непозволительный РОСТ экономики (аж на 3%! ;) ). В ее «траектории устойчивого развития» для РФ (в методичке видимо от МВФ — других официальных материалов с такими терминами в ЦБ не публикуется то ) видимо записано что 'рост" должен быть 1% (при инфляции в 4-7% то!) — т.е. дохнуть под присмотром ЦБ мы обязаны по 4-5%, а тут посмели не уложиться в нормативы похоронной команды!

одним словом — приличных слов нет, одни $%$%$%$% глядя на весь этот сраный ЦИРК

А как же Аптеки 36 и 6, ИСКЧ, кстати жив он? Ща гляну… ЖИВ! Уже название поменял! Ещё вроде шляпа какая то была… Я думаю для ценителей шлаков достаточно! Пусть в голубые фишки несут деньги, а не в сказки банкротные!