Блог им. svoiinvestor

Сокращение добычи нефти выгодно России, но есть пример газа: волатильность сырья, сокр. поставок и налоги негативно повлияли на эмитентов.

- 06 октября 2022, 12:16

- |

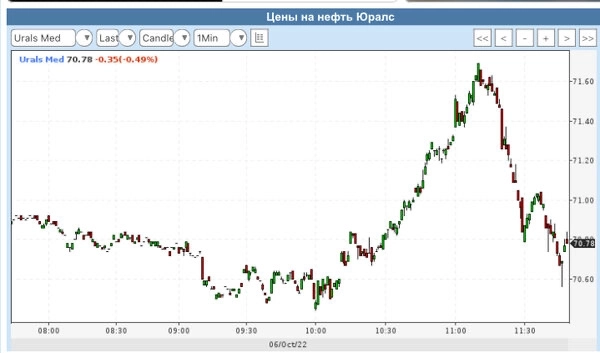

🛢 Закончилось заседание ОПЕК+ и на нём было принято решение сократить добычу нефти на 2 млн. баррелей в сутки. Ожидаемое решение, как и продление соглашения ОПЕК+ до конца 2023 года. Мы с вами уже разбирали, что как только цена нефти начинает падать ниже 90$, то начинаются словесные интервенции. Слова уже не помогали, пришлось переходить к действиям.

🇷🇺 Что же до нашей инициативы в этом деле, то всё весьма прозрачно. Urals торгуется со скидкой, а цена ниже 60-65$ за баррель губительна для бюджета страны (учитывать здесь необходимо и курс валют, который тоже находится не на том уровне). Поэтому наш интерес в сокращении был понятен, да и альянс свою выгоду тоже преследует ( показать своё влияние на рынке нефти, поддержать высокие цены на сырье и указать место G7).

🇺🇸 Почему США против сокращения добычи? Всё это повысит цены на нефть и бензин, а скоро выборы в палату представителей. При ФРС пытается обуздать инфляцию, а повышение цен на бензин только разгонит. Для сдерживания цен США в ноябре планирует направить на рынок 10 млн барр. нефти из стратегического запаса, который находится на минимальных уровнях.

⚠️ Что же насчёт российского фондового рынка, то он отреагировал положительно на эти новости. Нефтяной сектор подрос, да и курс доллара прибавил надежд. В прибыль экспортеров поверили. Я бы сейчас не был бы таким оптимистом, у нас есть перед глазами пример Газпрома.

Сейчас проблемы с поставками газа, снижение цены на газ и новые налоги сделали так, что даже при объявлении рекордных дивидендов Газпром не показывает рост. С 250 рублей он скатился к 210, а после див. отсечки будет и вовсе по 150. Потеря более 40% в цене и понимание частных инвесторов, что ждать сверх прибыли, дивидендов в будущем не стоит.

🪤 Что же мы видим в нефти? Волатильность цены, проблемы с поставками и обсуждения новых налогов на нефтяной сектор. Ловушка может захлопнуться в один прекрасный момент. Поэтому ЛУКОЙЛ, Роснефть, Татнефть ещё могут потерять в цене, какие бы они дивиденды не заплатили за этот год.

С уважением, Владислав Кофанов

Блог в Телеграм: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс