Блог им. InvestHero

Американо-китайский вальс: про делистинг

- 07 декабря 2021, 09:58

- |

В сегодняшней статье мы расскажем, что

— Didi ушла в делистинг не просто так;

— несоблюдение мер кибербезопасности Китая — потенциально основная причина ухода новых компаний в делистинг;

— компании с одинарным листингом в США находятся под наивысшим риском.

Показательная история с Didi

Данные стали краеугольным камнем нормативной политики Китая. Страна за последние два десятилетия создала огромных интернет-гигантов (Alibaba, Tencent) и множество мелких компаний. Все эти компании пользуются данными о более 1 млрд китайцах, и раньше это было не в пользу самих граждан. Компании внутри собственных поисковиков блокировали доступ к сайтам конкурентов, не боролись со скамами и т.д.

Поэтому многие чиновники в Китае критиковали компании, что они используют данные для создания собственного конкурентного преимущества в ущерб интересам пользователя.

Власти серьезно озаботились защитой своих граждан, и Управление по киберпространству Китая выпустило проект мер по кибербезопасности, который подразумевает, что любая компания с данными о более, чем 1 млн пользователей, должна пройти проверку кибербезопасности перед листингом за рубежом.

Didi провел листинг в США, хотя уже получал предупреждение об использование данных. В пятницу (03.12.2021) Didi объявила, что совершит делистинг с американской биржи и проведет листинг на иной бирже, скорее всего в Гонконге.

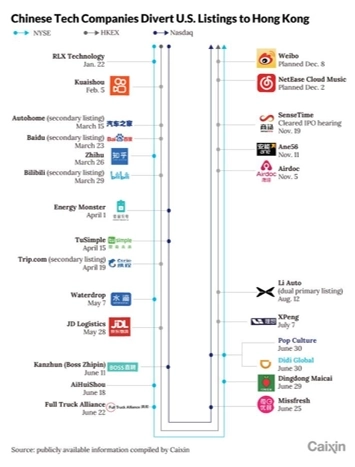

История показательна еще тем, что многие крупные компании отказались от листинга в США в пользу Гонконга после публикации правил о кибербезопасности.

Почему китайцы могут уйти в делистинг?

На делистинг китайских компаний влияет сразу два фактора. Во-первых, новые сформированные правила SEC в отношении раскрытия данных китайскими компаниями. Во-вторых, проверка на соответствие правилам хранения данных в самом Китае.

SEC уже более 15 лет просит компании Китая отчитываться в формате, в котором отчитываются перед ними все в мире. Китай же использует схему общества с переменным участием (VIE), по которой у компании на Кайманах есть договор с китайской компанией о получении прибыли, а акции в США уже выпущены пустышкой с кайманов.

После постоянных отказов со стороны китайских компаний SEC выпустил меры, по которым объявил, что если китайские компании не выполнят требования, им нужно уйти в делистинг до 2024 года. По нашему мнению, США не будет давить на делистинг, так как это не в интересах американских акционеров и фондов.

Более важная проблема для китайских компаний — пройти тест на защиту данных о своих пользователях.

В связи с этим законом компании в Китае начали активно шифровать данные и подстраиваться к требованиям закона. В любом случае, это не значит, что его смогут пройти все компании. А тем, кто не сможет, грозит делистинг с американских бирж, чтобы соответствовать законам Китая. И это уже реальный риск для нас.

Пока правилам информационной безопасности соответствует только Alibaba. JD, Baidu, Vipshop и Momo — под вопросом. Li Auto — не нужно проходить контроль правил, так как менее 1 млн человек пользователей.

Что тогда будет с акционерами?

В случае делистинга китайской компании акционерам достанутся акции той компании, которая осуществляла листинг на США. Также немаловажным фактором служит наличие двойного листинга США-Китай.

Если у компании нет листинга в Китае, то в случае делистинга акционеры получат акции неликвидной непубличной компании. К таким компаниям относятся Vipshop и Momo.

Также совершенно не факт, что компании с одинарным листингом смогут пройти после делистинга в США листинг в Китае, так как в Китае в любом случае необходимо соответствовать мерам кибербезопасности.

В случае, если у компании есть двойной листинг (Alibaba, JD, Li Auto, Baidu), то может реализоваться два сценария:

1.Если у брокера есть выход на гонконгскую биржу, то произойдёт автоматическая конвертация расписок в акции на Гонконге. Такой кейс реализовался при делистинге телекоммуникационных компаний Китая с американских бирж.

2.Если у брокера нет выхода на Гонконг, но есть двойной листинг, то скорее всего акции будут закрыты на последний день торгов, а инвесторам выплачен кэш.

Вывод

Мы считаем неприемлемыми риски получения неликвидных долей в оффшорных холдингах, владеющих китайскими компаниями. К этим компаниям относятся компании с одинарным листингом в США (Vipshop, Momo).

Для компаний с двойным листингом риск делистинга в США также присутствует, однако, если Ваш брокер дает Вам доступ на Гонконгскую биржу, то при делистинге в США Вы просто можете купить акции по той же цене на Гонконге. (Важно: большинство российских брокеров выход на Гонконг не дают, то есть вам для этого нужен будет счет в IB).

Реалистично ожидать, что прошедшие нормативы по cybersecurity компании (Alibaba) останутся на бирже США в ближайшие два года (регулятор постановил делистинг до 2024-го). Это сделано, потому что, если делистить в срочном порядке, то фонды США потеряют миллиарды долларов, что не соответствует интересам США. Поэтому если компания прошла требования по кибербезопасности, то она останется на бирже США, если сама не решит уйти. Компании ценят листинг в США в связи с доступом к большой инвесторской базе, которой на Гонконге у них нет. Даже если у вас нет счета в IB, то в течение ближайших двух лет вы сможете спокойно держать эти акции (если мы правы, и они не примут самостоятельное решение об уходе с США).

Почему инвесторы ранее не обратили внимание на Alibaba и прочие? Потому что многие фонды в США по своей декларации не могут владеть активами, у которых нет листинга на США, поэтому в случае делистинга они не смогут купить эти же акции на Гонконгской бирже, как мы. Пока выход фондов из китайских фишек не закончился, они могут краткосрочно падать ниже, это надо учитывать при выборе объема позиции.

Статья написана в соавторстве с аналитиком Дмитрием Новичковым

теги блога Сергей Пирогов

- ЕС

- Fix Price

- headhunter

- Henderson

- IMOEX

- Invest Heroes

- IPO

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- ВТБ

- Газпром

- Газпромнефть

- геополитика

- ГМК Норникель

- Группа Позитив

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- Европа

- золото

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Итоги года

- Китай

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- коронавирус

- Лента

- лукойл

- М.Видео

- Магнит

- ММК

- натуральный газ

- нефтегаз

- Нефть

- нлмк

- Новатэк

- норникель

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчетность

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- Ритейл

- роснефть

- рубль

- русал

- рынок акций

- рынок акций РФ

- Рынок нефти

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- стратегии

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс ртс

- ЦБ РФ

- цены на нефть

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс