Блог им. AVBacherov

Дивидендый аристократ! Не всё так карсиво, как кажется...

- 01 февраля 2021, 12:36

- |

Сегодня одной из самых продаваемых идей для начинающих инвесторов является стратегия покупки акций с расчетом на дивидендную доходность. Многие советники в брокерских домах, с радостью расскажут о том, как хорошо покупать акции крупных российских компаний, так как на долгосроке дивиденды скорее всего будут больше с каждым годом, и доходность таких инвестиций будет выше по сравнению с надежным государственным облигациям (и не просто выше, а раза в два). Риск же, что цена акций на этом периоде станет ниже, чем текущая очень мал (кстати, последнее обычно даже не упоминается). Таким образом «дивидендный портфель» как продукт продаж — очень удобен и понятен начинающему инвестору.

Давайте разберемся в тонкостях этого «продукта», чтобы стали ясны некоторые особенности.

Хотелось бы отметить, что очень немногие в действительности понимают реальную роль дивидендов в процессе долгосрочного инвестирования.

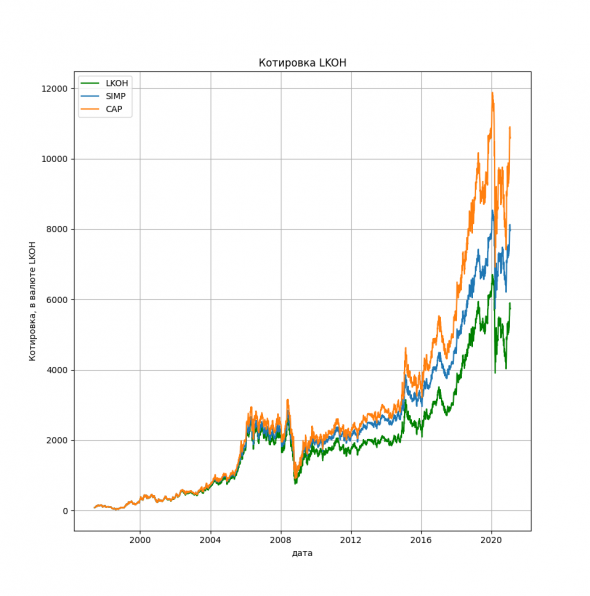

Достаточно взглянуть на график акций ЛУКОЙЛА, чтобы легко понять, как дивиденды влияют в долгосроке на результат инвестиций. Зеленым — отображена цена акций. Даже при грубом расчете за период с 1997 года по 2021 цена выросла больше, чем в 64 раза, что эквивалентно примерно 17,5% годовых и это с учетом кризисов 1998, 2008 падением цен на нефть 2016, коронавирусом и демаршем России из ОПЕК+ в 2020. Для сравнения — доллар за этот же период укрепился по отношению к рублю только в 13,3 раза (10,8% годовых), напомню что это с учетом 1998!!!

Если же учесть дивиденды, то результаты будут намного более впечатляющие. Без реинвестиции — прирост был в 89 раз, что эквивалентно 18,7% годовых, а если дивиденды реинвестировать в акции самого Лукойла, то — в 119 раз или почти 20% годовых!!!

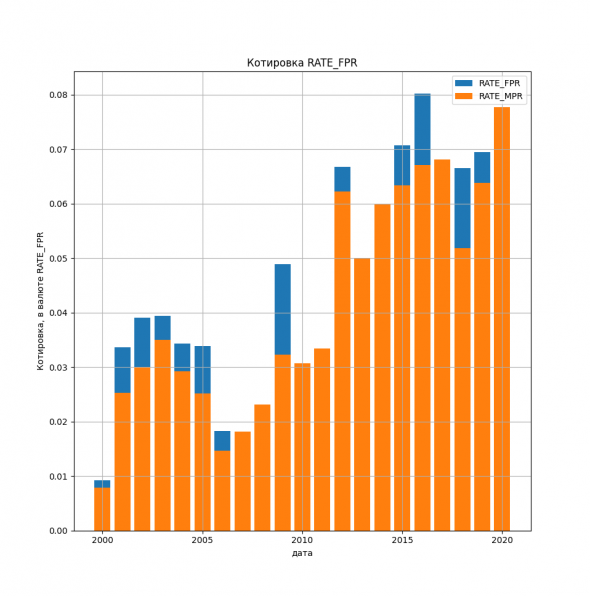

Но так было не всегда! Дивидендами тот же ЛУКОЙЛ стал баловать своих акционеров примерно с 2013-2015 года, когда дивидендная доходность сравнялась с доходность ОФЗ и буквально только в последний год она стала существенно превышать последнюю, за счет понижения процентных ставок.

Иными словами — праздник дивидендных историй начался совсем не так давно! И об этом продавцы стратегии «дивидендый аристократ» предпочитают не говорить вновь испеченным инвесторам. Средняя же дивидендная доходность за весь период составляла 4,2% годовых, при волатильности 2%.

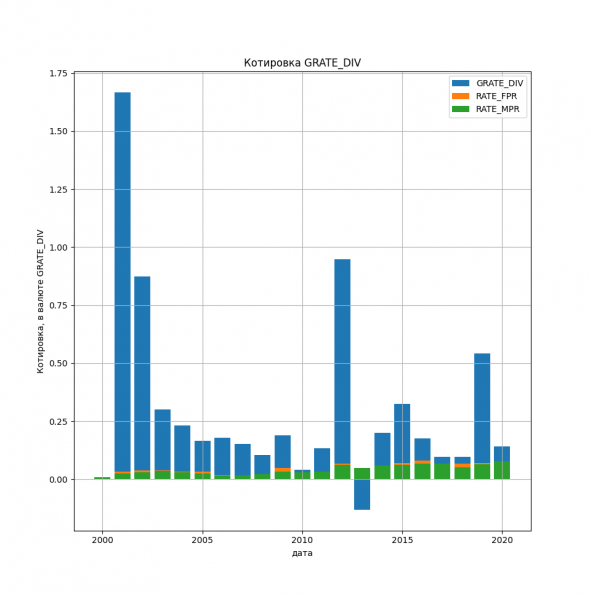

Более впечатляюще выглядят темпы роста дивидендов. Средний темп роста составил 32% от года года, правда волатильность не менее впечатляющая — 41%!!!

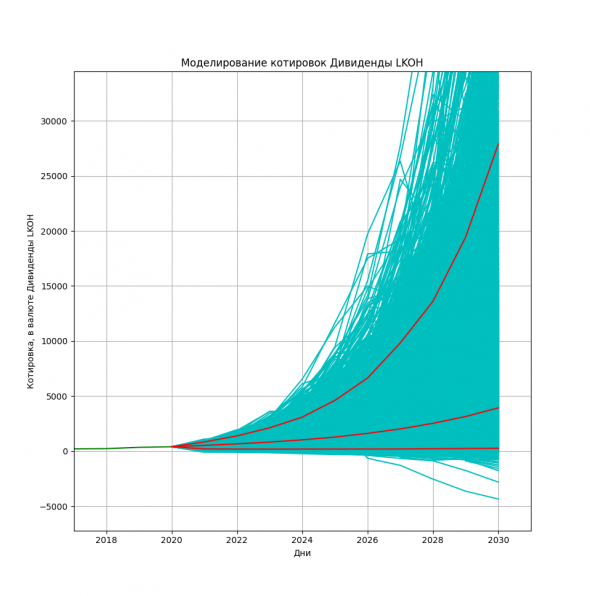

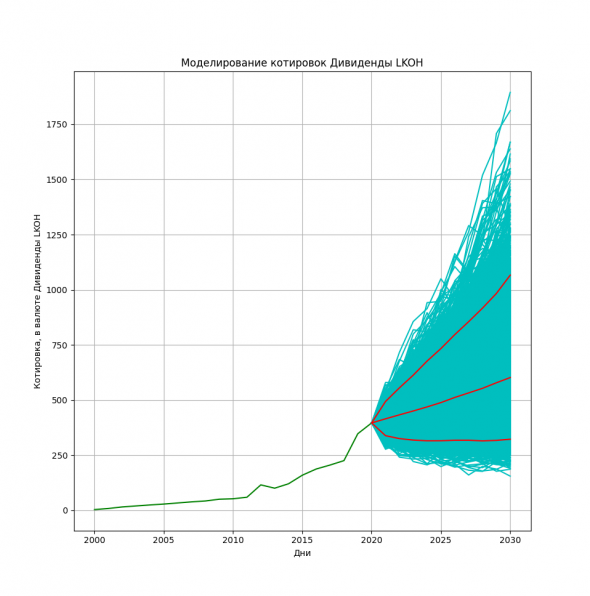

Если провести моделирование методом Монте Карло возможные выплаты по дивидендам в следующие 10 лет, опираясь на полученные исторические темпы роста и волатильность, то цифры получается просто абсурдными. 95% перцентиль показывает, что через 10 лет размер дивиденда может достигнуть 28 тысяч рублей на одну акцию, а если дивидендная доходность сохранится на текущем уровне — 7% годовых, то цена самих акций на бирже должна составить 400 тысяч рублей!!! Это значит что рост только цены будет 42% годовых. И даже для 50% перцентиля цифры не менее абсурдны — 3950 рублей в качестве дивидендов через 10 лет, цена 56 тысяч за акцию, и 22% годовых темпы роста цена без учета дивидендов. При этом в этом моделировании нет отсечки по нулю, отрицательных дивидендов не бывает, но если сделать такую отсечку, то результаты будут только больше.

Такая абсурдность дает первое и важно предположение, что рассчитывать на праздник по дивидендам в будущем не приходится. То есть, темпы роста дивидендов скорее всего будут совсем другими.

Это подводит нас к рассуждению, про абсурдность текущего расхожего мнения на фондовом рынке: «цена акций на российском рынке предопределяется дивидендной доходностью», который опять же легко скармливается новичкам.

Давайте рассмотрим цену акций Лукойла с точки зрения модели Гордона, потому что если бы утверждение было верным, то акции достаточно легко оценивать именно таким методом.

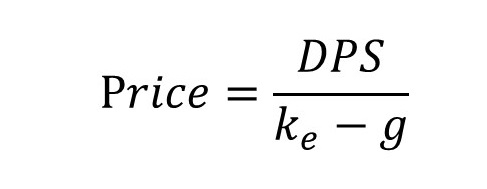

В модели Гордона, для оценки акций нам нужно знать всего три показателя — Ожидаемый дивиденд в следующем году, постоянный темп роста дивидендов, и ставка стоимости собственного капитала (смотри формулу ниже)

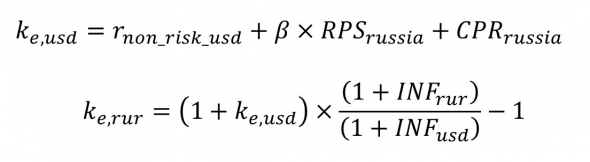

Давайте начнем с последней — ставка стоимости собственного капитала, которую мы рассчитаем по одному из методов, предложенному Асватом Дамодораном:

Текущая доходность Treasury 10Y составляет 1,08% годовых, RPSrussia и CPRrussia мы возьмем у того же Асвата. Они равны 6,85% и 2,13% соответственно. Бету акций рассчитаем локально, то есть по отношению к индексу IMOEX — она равна 1,06 (за последние 10 лет). Подставив все данные в формулу мы получим ставку стоимости собственного капитала для акций Лукойла в USD равную 10,47%

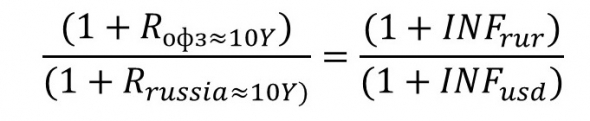

Чтобы перевести ставку в рубли, нам нужно учесть ожидаемую инфляцию по доллару и по рублю. Сделаем это следующим незамысловатым способом.

Ожидаемую инфляцию по доллару на период 10 лет мы получим как разницу между доходностью Treasury 10Y и доходностью TIPS с таким же периодом. 1,08-(-1,04)=2,12% годовых.

Инфляцию по рублю рассчитаем из следующей пропорции:

Подставив все данные в конечную формулу, ставка стоимости собственного капитала в рублях должна быть равна 11,92%!

Даже на этом этапе видно, что в модели Гордона нельзя будет использовать исторические темпы роста дивидендов, так как стоимость акций получится отрицательной. Более того нельзя будет использовать даже 50% перцентиль для этих темпов, который равен 17% годовых. Как же быть? Решим задачу в обратном направлении, зная ставку и текущую цену акций, и последний найдем темп роста который заложен в текущей цене и у нас получится примерно 4.7% годовых.

Если промоделировать уже данные темпы роста, считая что волатильности просто нет, то получится, что через 10 лет акционеры компании ЛУКОЙЛ могут рассчитывать на примерно 626 рубля в качестве дивидендов, а цена акций должна составить при 7% норме доходности 8950. Если же посчитать совокупный результат, то за 10 лет дивиденды составят 5100 рублей а суммарно инвестиция принесет 14,1 тысячу, что дает неплохие 8,9% годовых. Но это не баснословные доходы по сравнению с 10 летними ОФЗ с доходность примерно 6,5% годовых.

Итак, я рассмотрел основные моменты, которые касаются дивидендов и показал абсурдность некоторых голословных утверждений, кроме того мне удалось показать, какова же обоснованная возможная картина в очень грубом приближении. На самом деле реальность будет намного сложнее. А моделирование с учетом волатильности (скажем в 10%) даже при долгосрочных темпах роста в 4.7% даст нам большое поле для дальнейших раздумий (вот вам график)

Но самое главное, что мне хотелось бы донести до вновь прибьвыших на фондовый рынок, что никаких чудес не бывает! И то что выглядит на первый взгляд разумно со слов продавцов финасновых услуг, на самом деле таковым не является.

И вот под занавес — последний аккорд. Если взять для сравнения длинную историю фондов, направленных на инвестиции в дивидендные акции, то вы увидите что в своем подавляющем большинстве они были не лучше простого индексного инвестирования, а зачастую хуже.

теги блога Алексей Бачеров

- ABTrust

- comon

- ETF

- Finam

- Finversia

- Gold

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- автоследование

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- библиотека

- БПИФ

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги года

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России

посыл какой — идея о вложениях в акции лукойла в частности от продавцов фин услуг не разумна???

Вы же сами, судя по тексту, по итогу пришли к тому, что доходность может достичь практически 10% годовых.

Что же тут не разумного?

Дмитрий К, я нигде не писал, что «неразумно» покупать акции. Основная идея в том, что не стоит верить в чудеса и сторонится слишком простых методов в оценке.

Необходимо более детально изучать деятельность компании, чтобы понять перспективы вложений в нее.

Кроме того, слова «может принести», должна сопровождаться оценкой вероятности — этого самого «может». Да и волатильность совсем разная. Скажем вложения в ОФЗ с ожидаемой доходностью в 6,5% при волатильности 8%, совсем не равнозначно вложению в ЛУКОЙЛ с ожидаемыми 8,8% годовых и волатильностью 17%.

(с 2014 года)

Именно в этот момент стало выгодно ЗАБИРАТЬ из бизнеса деньги.

А дивиденды хороший способ забрать большие суммы.

Из дойной коровы — бизнеса который не собирается расти но прибыль приносит.

(причем до 2020 практически с нулевыми налогами для больших физиков и их системами владения через офшоры)

И когда и почему это закончится.

Это не случайно.

А связано с политическими процессами.

Петр, если взять МТС то картина может быть и лучше, чем у Лукойла, но в целом тоже будет абсурдна если подходить в лоб. Вот несколько скринов, из которых тоже можно увидеть интересные закономерности и цифры...

Вот чем мне не нравятся ЛЮБЫЕ расчеты ЛЮБЫХ расчетов ЛЮБЫХ авторов — берется «с потолка» (на истории несколько ВЕРОЯТНЫХ значений и получается число от минус бесконечности до плюс бесконечности) и на этом основании делаются какие то выводы.

При всем уважении, У ВСЕХ ВЕЗДЕ написано, что это всего лишь вероятность...

Эффективность дивидендной стратегии сильно преувеличена, НО она ШАНС получить осязаемый денежный поток, что поглаживает ЧСВ грызуна. Поэтому это легко продавать. А уж эффективно это или нет, мы узнаем за горизонтом событий — то есть ПОСЛЕ планового периода инвестиций...

Пока для себя выяснил только одно правило: инвестировать лучше, чем не инвестировать. Все остальное — результат мозгов, диверсификации и… ВЕЗЕНИЯ…

Это игрушка скорее для знатоков фундаментала.