SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kitten

ЕЦБ готовится к сворачиванию стимулов. Обзор на предстоящую неделю от 22.10.2017

- 22 октября 2017, 22:21

- |

По ФА…

На предстоящей неделе:

1. Заседание ЕЦБ, 26 октября

ЕЦБ готовится к сворачиванию своих стимулов на фоне роста экономики стран Еврозоны и отсутствия риска дефляции.

До конца этого года ЕЦБ должен определиться с размером и продолжительностью программы QE с 1 января 2018 года, т.к. текущая программа с ежемесячным размером 60 млрд. евро закончится в декабре.

Члены ЕЦБ настаивают на том, что критерии программы QE с начала 2018 года должны быть оглашены на заседании 26 октября, но не исключено, что на предстоящем заседании будут озвучены основные варианты, а окончательное решение будет принято на заседании 14 декабря на основании новых прогнозов по росту экономики и инфляции.

Для понимания действий ЕЦБ на ближайшие полгода не следует исходить из анализа роста инфляции, экономики, рынка труда или инфляционных ожиданий.

ЕЦБ скован техническими ограничениями программы QE: он не имеет права покупать контрольный пакет облигаций, т.к. не может принимать участие в реструктуризации долгов при возникновении такой необходимости.

Покупки облигаций одного эмитента для ЕЦБ ограничены порогом в 33% и ключом капитала, что в совокупности ограничивает пропорциональные покупки ГКО стран Еврозоны 33% общего госдолга Германии.

Согласно данным членов ЕЦБ, доступный объем покупок ГКО стран Еврозоны на 2018 год находится в диапазоне от 200 до 270 млрд. евро и главный вопрос для членов ЕЦБ заключается в распределении этого объема во времени.

ЕЦБ может покупать относительно большой объем активов на ежемесячной основе, но короткий промежуток времени, или меньший объем, но с большей продолжительностью программы QE.

Также ЕЦБ, вне зависимости от макроэкономических показателей, будет вынужден повысить депозитные ставки с отрицательной территории до нуля, ибо отрицательные ставки наносят вред работе пенсионных и страховых фондов, а также приносят убытки банкам.

Только после завершения программы QE и повышения депозитных ставок до нуля следует возвращаться к анализу перспектив дальнейшей нормализации политики ЕЦБ через призму экономических данных.

Какими инструментами следует пользоваться для анализа перспектив политики ЕЦБ до прекращения программы QE и повышения депозитных ставок до нуля?

Критерий один: финансовая стабильность или, на языке ЕЦБ, финансовые условия.

Финансовые условия включают в себя динамику долговых и фондовых рынков Еврозоны и курс евро.

Если доходности ГКО стран Еврозоны будут расти чрезмерными темпами, фондовые рынки перейдут в отвесное падение на фоне роста курса евро: ЕЦБ будет сохранять ставки на текущих уровнях на фоне продления программы QE, если фондовые и долговые рынки будут устойчивыми, а курс евродоллара сохранится в рамках канала на старших ТФ: ЕЦБ прекратит программу QE после завершения срока, установленного с 1 января 2018 года, и практически сразу повысит депозитную ставку.

Динамику роста фактической и ожидаемой инфляции Драги будет использовать для официального оправдания мягкой политики ЕЦБ, т.к. у ЕЦБ только один мандат и он касается ценовой стабильности.

Хотя ЕЦБ на уходящей неделе опубликовал доклад, согласно которому предлагает расширить свой мандат с учетом финансовой стабильности.

Реакция рынков на нормализацию политики ЕЦБ:

— Краткосрочная реакция в ответ на решение ЕЦБ 26 октября.

В первую очередь зависит от полноты информации по политике ЕЦБ с 1 января 2018 года.

В этот блок информации входит: размер и длительность программы QE с 1 января 2018 года, окончательная трансформация «руководства вперед» относительно политики ЕЦБ до момента завершения продленной программы QE и решение членов ЕЦБ относительно окончательной даты прекращения программы QE.

Если Драги сообщит, что окончательное решение не принято, необходимо дождаться обновленных прогнозов по инфляции, т.к. ожидается замедление инфляции: евро может сразу уйти в нисходящее пике.

Но, более вероятно, что часть решения будет принято, а завершающие спорные моменты могут перенести на декабрь, т.к. Драги любит принимать решения частями, контролируя реакцию рынка путем «инсайдов» в СМИ.

Согласно риторике членов ЕЦБ руководящего состава, было принято решение делать упор на длительность программы QE со значительным уменьшением ежемесячного размера.

Для проблемных стран Еврозоны важно, чтобы доходности ГКО и курс евро оставались на низких уровнях как можно дольше.

Путем рассуждений и мониторинга ЕЦБ пришел к правильному выводу, что основной рост евро и доходностей ГКО в этом году совпадал с ростом рыночных ожиданий на повышение ставки ЕЦБ.

Если ЕЦБ гарантирует, что ставки останутся на текущих уровнях как минимум до окончания программы QE и продлит программу QE на максимальный срок: реакция рынков будет минимальной.

Крайние «инсайды» от ЕЦБ сообщили, что основной вариант: продление программы QE на 30 млрд. евро на 9 месяцев, при этом некоторые члены ЕЦБ указывают, что логично снижение ежемесячных покупок до 25 млрд. евро, т.к. некоторые инвесторы могут не захотеть продавать ГКО стран Еврозоны.

Члены ЕЦБ больше уделяют внимание общему размеру программы QE, который, по их мнению, должен быть ограничен чуть более 2,5 трлн. Евро.

С учетом, что покупки в этом году составят 2,28 трлн. евро: объем на 2018 год ограничен немногим более 200 млрд. евро.

Члены ЕЦБ достигли согласия в том, что ставки останутся на текущих уровнях до окончания программы QE, возможно усиление «руководства вперед» в отношении сохранения ставок низкими.

Почти достигнуто согласие о сохранении в «руководстве вперед» указания о возможности увеличения размера/длительности программы QE при необходимости.

Главный спорный момент: открытая дата окончания программы QE, голуби ЕЦБ во главе с Драги хотят оставить дату открытой, ястребы хотят указать точную дату завершения программы QE.

Согласно требованиям Европейского суда ЕЦБ должен указать либо дату окончания программы QE, либо общий размер, либо дать обязательство завершить её согласно каким-то критериям.

Инвесторы уже учли в ценах финансовых инструментов основные варианты ЕЦБ согласно инсайду.

Реакции на продление программы QE в размере 30 млрд. евро с длительностью 9 месяцев быть не должно, нервные шипы в разные стороны будут, но далее евродоллар пойдет в соответствии с ТА и только после достижения 1,14-1,15 фигуры нужно проводить переоценку ситуации.

Главная реакция будет на ограничения ЕЦБ в отношении наличия или отсутствия даты окончания программы QE.

ЕЦБ должен выполнить требования суда и включить какой-то ориентир в «руководство вперед», но он может отложить решение до заседания в декабре.

В этом случае решение ЕЦБ можно считать условно нейтральным для евродоллара до момента достижения 1,14-1,15й фигуры.

Следует понимать, что реакция рынков на решение ЕЦБ зависит от ситуации в США.

На текущий момент долговые рынки США и Еврозоны падают, но лидирующими в этом ралли являются доходности ГКО США по причине роста шансов принятия Конгрессом налоговой реформы и шансами на назначение ястреба на пост главы ФРС.

Если оптимизм в отношении принятия налоговой реформы упадет, а факты или слухи будут в пользу назначения голубя на пост главы ФРС: евродоллар может отыграть ростом решение ЕЦБ и только после этого уйдет вниз.

— Среднесрочная реакция на начало сворачивания стимулов ЕЦБ.

Главная задача Драги: возможность управлять долговыми рынками Еврозоны до выборов в парламент Италии.

Согласно слухам, выборы в парламент Италии состояться 4 марта 2018 года и до этого времени Драги будет пытаться успокоить рынки голубиной риторикой, обещая ястребам ЕЦБ ускорение нормализации политики при условии формирования коалиции в парламенте Италии еврооптимистами.

После того, как рынки учтут в ценах решение ЕЦБ по программе QE и изменения в «руководстве вперед», внимание инвесторов переключится на ситуацию в США.

Динамика евродоллара будет учитывать прогресс по налоговой реформе и политику нового руководства ФРС, но рост евро по внутренним причинам Еврозоны будет ограничен вплоть до выборов в парламент Италии.

Единственным значимым фактором для роста евро до выборов в Италии может быть решение по реформам ЕС/Еврозоны в январе, но на росте логично присматриваться к продажам.

— Долгосрочная реакция на начало сворачивания стимулов ЕЦБ.

Необходимо понимать, что начало нормализации политики ЕЦБ приведет к долгосрочным изменениям потоков капитала на всех рынках, в том числе изменит долгосрочный тренд по евродоллару.

После выборов в парламент Италии, при условии формирования правительства партией Ренци, ЕЦБ начнет готовить рынки к окончанию программы QE и повышению депозитных ставок.

Это приведет к сворачиванию кэрри на евро и росту евро против многих валют, доллара в частности.

Более глобально, окончание эры мягкой политики ФРС, ЕЦБ, ВоЯ (ЦБ Японии тоже начнет сворачивание стимулов в ближайшем будущем, хотя и очень медленными темпами) будет сопровождаться бегством от риска, фондовые и долговые рынки будут падать.

После кризиса Леман Бразерс рост фондовых рынков был основан на вливании ликвидности ЦБ мира.

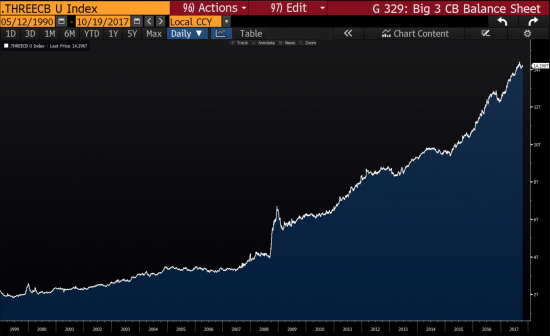

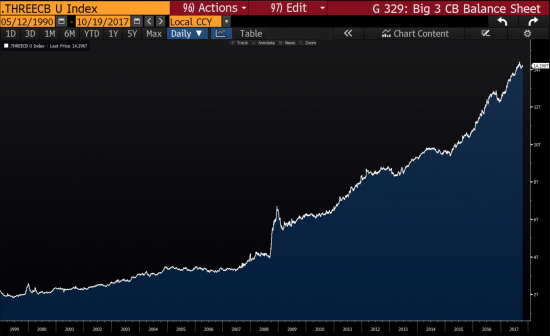

Три основных ЦБ мира, ФРС, ЕЦБ, ВоЯ, увеличили свой суммарный баланс до 14 трлн. долларов:

Пока только ФРС приступил к сокращению баланса, но через год, когда баланс ФРС будет ежемесячно сокращаться на 50 млрд. долларов, а ЕЦБ повысит депозитные ставки, начнется настоящая паника на рынках.

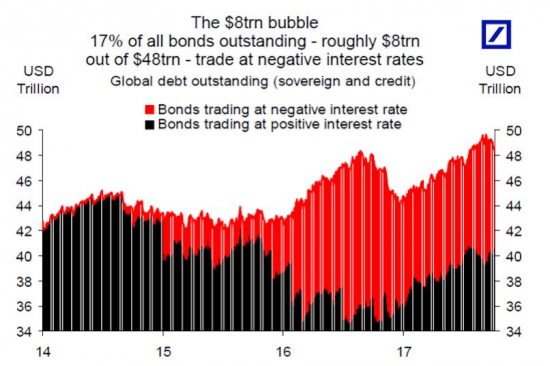

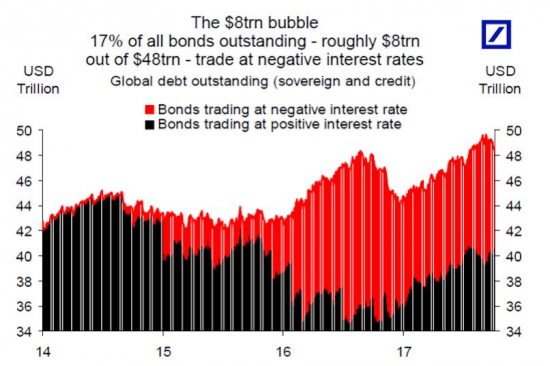

Отрицательные процентные ставки привели к тому, что многие банки, хедж-фонды начали зарабатывать на покупке ГКО с отрицательной доходностью.

Согласно расчетам Дойче банка, в мире около 17% непогашенных ГКО с отрицательной доходностью:

За всю историю мира не было прецедентов сокращения балансов ЦБ таких размеров при таком количестве убыточных активов на руках.

Назначение текущего главы Бундесбанка Вайдмана главой ЕЦБ после истечения срока Драги в октябре 2018 года приведет к катастрофическим последствиям, т.к. Вайдман начнет сокращение баланса ЕЦБ в ускоренном темпе.

После этого кризис Леман Бразерс покажется небольшой коррекцией, а евро может исчезнуть как валюта в результате распада Еврозоны.

Вывод по ЕЦБ:

Реакция рынков на заседание ЕЦБ зависит от полноты информации по программе QE с 1 января 2018 года, изменений «руководства вперед» и риторики Драги.

Базовый вариант согласно «инсайду» от ЕЦБ о продлении программы QE на 9 месяцев с ежемесячным размером 30 млрд. евро и реинвестициями на сумму 15 млрд. евро почти полностью учтен в ценах финансовых инструментов.

В этом случае динамика евро зависит от риторики по ставкам и от сохранения формулировки о возможном «увеличении размера/продолжительности программы QE при необходимости».

Наибольшая реакция инвесторов будет на решение ЕЦБ по оглашению даты полного завершения программы QE или на неё отсутствие (открытая дата).

Вариантов слишком много, поэтому шипы в разные стороны гарантированы, исключение: перенос оглашения решения на декабрьское заседание, в этом случае евродоллар упадет сразу.

Также необходимо учитывать ситуацию в США и результат голосования в Сенате Италии по избирательной реформе.

В любом случае, продажи евродоллара на росте уместны на текущем этапе сворачивания стимулов ЕЦБ.

2. Каталония

Правительство Испании запустило в действие статью 155 о приостановлении полномочий правительства Каталонии.

Правительство Испании намерено провести досрочные выборы в парламент Каталонии в течение полугода.

Но для инициализации статьи 155 необходимо голосование Сената Испании, который сможет проголосовать не ранее 27 октября.

Правительство Каталонии намерено огласить о независимости 23 октября, тем самым опередив голосование Сената Испании.

Препирательства будут долгими, на открытии недели Каталония окажет нисходящее давление на евро, хотя в одиночку эффект значительным не будет, т.к. ситуация с Каталонией вошла в вялотекущую фазу до появления человеческих жертв.

3. Трампомания

Сенат США принял бюджет, из 52 сенаторов-республиканцев против проголосовал только Рэнд Пол, но Трамп заявил, что Пол будет голосовать за налоговую реформу.

Палата представителей не стала начинать долгий процесс согласования законопроектов по бюджету обеих палат, планируется провести голосование по законопроекту Сената.

Консерваторы нижней палаты готовы проголосовать за законопроект по бюджету Сената при условии назначения четкого графика по прохождению налоговой реформы.

Во вторник предстоящей недели бюджетный комитет нижней палаты назначит дату голосования, при ратификации следует ожидать сильный позитив в пользу роста доллара.

Сага по назначению главы ФРС должна быть завершена до начала турне Трампа по Азии, т.е. до 3 ноября.

Трамп вечером пятницы заявил, что ему нравится и Пауэлл и Тейлор, он хочет их иметь обоих в руководящем составе ФРС, одному планирует отдать пост главы ФРС, а другого назначить заместителем.

Но Трампу также очень нравится Йеллен и он ещё не принял окончательного решения.

Динамика доллара на данной риторике доходила до безумия, ибо Пауэлл является голубем, а Тейлор ярым ястребом.

Не исключено, что Трамп на предстоящей неделе огласит имя главы ФРС, сигналом к приближению развязки станет проведение встречи со всеми кандидатами.

Назначение Тейлора на пост главы ФРС крайне маловероятно, но если я ошибаюсь: падение евродоллара будет отвесным, заседание ЕЦБ в моменте померкнет по важности перед таким решением.

4. Экономические данные

На предстоящей неделе главными данными США станут ВВП за 3 квартал в первом чтении, дюраблы, данные по сектору недвижимости, предварительные PMI промышленности и услуг, торговый баланс, исследование настроений потребителей по версии Мичигана.

По Еврозоне следует отследить предварительные PMI промышленности и услуг и индекс Германии IFO.

Смешанные данные по Британии на фоне отсутствия согласия лидеров ЕС по началу переговоров о переходном периоде Брексит и тупиковая ситуация в парламенте Британии по законопроекту Брексит против дальнейшего роста фунта.

Но фунт цепляется за воздух, надеясь на повышение ставки ВоЕ в ноябре.

Публикация ВВП Британии за 3 квартал в первом чтении в среду на фоне слухов о приватных переговорах Мэй с Меркель в ходе саммита лидеров ЕС помогут определиться с направлением.

Китай порадовал сильными экономическими данными на уходящей неделе, но иными они и не могли быть во время съезда Компартии.

На предстоящей неделе важных данных Китая нет, инвесторы будут готовиться к визиту Трампа, ожидается усиления давления на Китай по торговым связям с КНДР.

— США:

Вторник: PMI промышленности и услуг;

Среда: дюраблы, продажи жилья на первичном рынке;

Четверг: торговый баланс, недельные заявки по безработице, оптовые запасы, незавершенные сделки по продаже жилья;

Пятница: ВВП США за 3 квартал в первом чтении, исследование настроений потребителей по версии Мичигана.

— Еврозона:

Понедельник: индекс доверия потребителей;

Вторник: PMI промышленности и услуг;

Среда: индекс Германии IFO.

5. Выступления членов ЦБ

В ФРС начался «период тишины» перед заседанием 1 ноября.

Выступление Йеллен в ночь с пятницы на субботу было ближе к нейтральному с голубиным оттенком.

Глава ФРС заявила, что ситуация меняется в пользу ограниченного роста ставок в долгосрочной перспективе, в связи с этим логично предположить широкое использование нетрадиционных инструментов монетарной политики при следующем кризисе.

В ЕЦБ тоже продолжается «неделя тишины» перед заседанием в четверг, но ЕЦБ её обычно не придерживается.

Выступления чиновников правительств проблемных стран Еврозоны перед заседанием можно брать за основу ожидаемого решения, поток очередных «инсайдов» также входит в программу развлечений.

-------------------

По ТА…

По ТА евродоллара изменений нет, по-прежнему желателен ход вверх в район 1,194Х-1,2010 перед продолжением падения:

Минимальной целью падения евродоллара является 1,1590+-, но цели падения не ограничены технически и зависят от ФА по фискальным стимулам Трампа.

Проблема текущей ситуации заключается в прогнозах банков, которые рассмотрели наличие большой ГП:

И хотя большой ГП на самом деле нет: банки рассылают рекомендации на её отработку, что приводит к продажам евродоллара от сопротивления, а пробитие шеи ложной ГП может привести к срабатыванию стопов по лонгам и открытию шортов евродоллара, т. е. перелой 1,1668 может сопровождаться импульсным падением евродоллара.

Ориентация инвесторов на ложную ГП может привести к ситуации, когда при определенном ФА шорты евродоллара от желаемых уровней могут не дать открыть.

На заседании ЕЦБ могут быть хаотические шипы по евродоллару в разные стороны, но при перелое 1,1668 до заседания ЕЦБ не исключен такой вариант:

Т.е. с изначальной отработкой цели по истинной ГП, а уже потом сильным корректом вверх по евродоллару.

--------------------

Рубль

Добыча нефти в США упала за неделю на 11.3% на фоне неплохих запасов нефти, но котировки нефти остались равнодушными.

Влияние ураганов на добычу нефти очевидно, что и подтвердил отчет Baker Hughes, согласно которому количество активных нефтяных вышек на прошлой неделе сократилось до 736 против 743 ранее, а падение потребления не порадовало быков.

Но общая ситуация сохраняется на рост нефти, хотя покупателям страшно, ибо ОПЕК утверждает, что целей на рост нефти выше 60 долларов за баррель в ближайшее время нет.

ТА неизменно:

Выше сопротивления рост нефти проблематичен на текущем этапе.

На заседании ЦБ РФ 27 октября, согласно Дмитриеву, будет обсуждаться снижение ставки на 0,25% -0,50%.

Реакция рынка в ответ на инсайд была, поэтому при снижении на 0,25% рост рубля сомнителен.

По ТА ситуация неизменна:

Наибольшее влияние на динамику долларрубля оказывают события в США, т.е. тренд индекса доллара.

Покупать долларрубль следует при подтверждении по ТА с короткими стопами, ибо до выборов рубль с большим шансом останется в диапазоне.

----------------------

Выводы:

Главным событием предстоящей недели является заседание ЕЦБ 26 октября.

Начало сворачивания стимулов ЕЦБ, безусловно, является не только главным событием недели, но и года, оно окажет влияние на долгосрочный тренд евро.

Но, на текущем этапе, рынки в основном учли в ценах финансовых инструментов базовый вариант с продлением программы QE ЕЦБ ещё на 9 месяцев с ежемесячным размером в 30 млрд. евро, который с учетом реинвестиций составит минимум 45 млрд. евро.

Отклонение от базового варианта, изменение формулировок «руководства вперед» и решение ЕЦБ по оглашению даты завершения программы QE станут основными факторами для реакции на заседание ЕЦБ.

Основной фактор, который смягчает решение ЕЦБ для участников рынка: гарантия сохранения ставок на текущих уровнях как минимум до полного завершения программы QE.

Невзирая на то, что рынки учли базовый вариант ЕЦБ по сокращению программы QE, сдержанная динамика евродоллара перед заседанием ЕЦБ во многом обязана развитию ситуации в США.

Рост доходностей ГКО США является ведущим по отношению к доходностям ГКО Германии благодаря прогрессу Конгресса США в принятии налоговой реформы и неопределенности в отношении личности нового главы ФРС.

Трамп намерен объявить имя нового главы ФРС до 3 ноября, при этом фаворитами являются голубь Пауэлл и ястреб Тейлор.

Пятничное заявление Трампа о том, что один из фаворитов может занять пост главы ФРС, а второй кресло заместителя повергло рынки в шок, ибо скрестить льва с зайцем невозможно, но пока это происходит – доллар склонен к росту.

Открытие недели будет происходить на фоне послевкусия от заявлений Трампа по назначению главы ФРС, результату выборов в парламент Японии и тревог в отношении разрешения ситуации в Каталонии.

Но на падении евродоллара логично присматриваться к лонгам перед заседанием ЕЦБ.

Единственная ситуация, при которой стоит исключить лонги евродоллара: утверждение кандидатуры Тейлора на пост главы ФРС, но подобное развитие событий маловероятно.

По результату заседания ЕЦБ более вероятно падение евродоллара, но факторов влияния слишком большое количество и в отношении ЕЦБ и по развитию ситуации в США.

В связи с этим наилучшим торговым решением может быть плюсовой лок по евродоллару при условии установки стопа в безубыток на лонг евродоллара перед заседанием ЕЦБ.

--------------------

Моя тактика:

На выходные ушла в лонгах евродоллара от 1,1741.

По возможности установка стопа бу на лонг.

При достижении диапазона 1,194Х-1,2010 перед заседанием ЕЦБ: более вероятен шорт локом на втором счету или переворот в шорт в зависимости от ситуации в США и результата голосования Сената Италии.

При изначальном перелое 1,166Х поиск входа в лонг евродоллара согласно ТА на мелких ТФ после исполнения цели на 1,1590+-.

На предстоящей неделе:

1. Заседание ЕЦБ, 26 октября

ЕЦБ готовится к сворачиванию своих стимулов на фоне роста экономики стран Еврозоны и отсутствия риска дефляции.

До конца этого года ЕЦБ должен определиться с размером и продолжительностью программы QE с 1 января 2018 года, т.к. текущая программа с ежемесячным размером 60 млрд. евро закончится в декабре.

Члены ЕЦБ настаивают на том, что критерии программы QE с начала 2018 года должны быть оглашены на заседании 26 октября, но не исключено, что на предстоящем заседании будут озвучены основные варианты, а окончательное решение будет принято на заседании 14 декабря на основании новых прогнозов по росту экономики и инфляции.

Для понимания действий ЕЦБ на ближайшие полгода не следует исходить из анализа роста инфляции, экономики, рынка труда или инфляционных ожиданий.

ЕЦБ скован техническими ограничениями программы QE: он не имеет права покупать контрольный пакет облигаций, т.к. не может принимать участие в реструктуризации долгов при возникновении такой необходимости.

Покупки облигаций одного эмитента для ЕЦБ ограничены порогом в 33% и ключом капитала, что в совокупности ограничивает пропорциональные покупки ГКО стран Еврозоны 33% общего госдолга Германии.

Согласно данным членов ЕЦБ, доступный объем покупок ГКО стран Еврозоны на 2018 год находится в диапазоне от 200 до 270 млрд. евро и главный вопрос для членов ЕЦБ заключается в распределении этого объема во времени.

ЕЦБ может покупать относительно большой объем активов на ежемесячной основе, но короткий промежуток времени, или меньший объем, но с большей продолжительностью программы QE.

Также ЕЦБ, вне зависимости от макроэкономических показателей, будет вынужден повысить депозитные ставки с отрицательной территории до нуля, ибо отрицательные ставки наносят вред работе пенсионных и страховых фондов, а также приносят убытки банкам.

Только после завершения программы QE и повышения депозитных ставок до нуля следует возвращаться к анализу перспектив дальнейшей нормализации политики ЕЦБ через призму экономических данных.

Какими инструментами следует пользоваться для анализа перспектив политики ЕЦБ до прекращения программы QE и повышения депозитных ставок до нуля?

Критерий один: финансовая стабильность или, на языке ЕЦБ, финансовые условия.

Финансовые условия включают в себя динамику долговых и фондовых рынков Еврозоны и курс евро.

Если доходности ГКО стран Еврозоны будут расти чрезмерными темпами, фондовые рынки перейдут в отвесное падение на фоне роста курса евро: ЕЦБ будет сохранять ставки на текущих уровнях на фоне продления программы QE, если фондовые и долговые рынки будут устойчивыми, а курс евродоллара сохранится в рамках канала на старших ТФ: ЕЦБ прекратит программу QE после завершения срока, установленного с 1 января 2018 года, и практически сразу повысит депозитную ставку.

Динамику роста фактической и ожидаемой инфляции Драги будет использовать для официального оправдания мягкой политики ЕЦБ, т.к. у ЕЦБ только один мандат и он касается ценовой стабильности.

Хотя ЕЦБ на уходящей неделе опубликовал доклад, согласно которому предлагает расширить свой мандат с учетом финансовой стабильности.

Реакция рынков на нормализацию политики ЕЦБ:

— Краткосрочная реакция в ответ на решение ЕЦБ 26 октября.

В первую очередь зависит от полноты информации по политике ЕЦБ с 1 января 2018 года.

В этот блок информации входит: размер и длительность программы QE с 1 января 2018 года, окончательная трансформация «руководства вперед» относительно политики ЕЦБ до момента завершения продленной программы QE и решение членов ЕЦБ относительно окончательной даты прекращения программы QE.

Если Драги сообщит, что окончательное решение не принято, необходимо дождаться обновленных прогнозов по инфляции, т.к. ожидается замедление инфляции: евро может сразу уйти в нисходящее пике.

Но, более вероятно, что часть решения будет принято, а завершающие спорные моменты могут перенести на декабрь, т.к. Драги любит принимать решения частями, контролируя реакцию рынка путем «инсайдов» в СМИ.

Согласно риторике членов ЕЦБ руководящего состава, было принято решение делать упор на длительность программы QE со значительным уменьшением ежемесячного размера.

Для проблемных стран Еврозоны важно, чтобы доходности ГКО и курс евро оставались на низких уровнях как можно дольше.

Путем рассуждений и мониторинга ЕЦБ пришел к правильному выводу, что основной рост евро и доходностей ГКО в этом году совпадал с ростом рыночных ожиданий на повышение ставки ЕЦБ.

Если ЕЦБ гарантирует, что ставки останутся на текущих уровнях как минимум до окончания программы QE и продлит программу QE на максимальный срок: реакция рынков будет минимальной.

Крайние «инсайды» от ЕЦБ сообщили, что основной вариант: продление программы QE на 30 млрд. евро на 9 месяцев, при этом некоторые члены ЕЦБ указывают, что логично снижение ежемесячных покупок до 25 млрд. евро, т.к. некоторые инвесторы могут не захотеть продавать ГКО стран Еврозоны.

Члены ЕЦБ больше уделяют внимание общему размеру программы QE, который, по их мнению, должен быть ограничен чуть более 2,5 трлн. Евро.

С учетом, что покупки в этом году составят 2,28 трлн. евро: объем на 2018 год ограничен немногим более 200 млрд. евро.

Члены ЕЦБ достигли согласия в том, что ставки останутся на текущих уровнях до окончания программы QE, возможно усиление «руководства вперед» в отношении сохранения ставок низкими.

Почти достигнуто согласие о сохранении в «руководстве вперед» указания о возможности увеличения размера/длительности программы QE при необходимости.

Главный спорный момент: открытая дата окончания программы QE, голуби ЕЦБ во главе с Драги хотят оставить дату открытой, ястребы хотят указать точную дату завершения программы QE.

Согласно требованиям Европейского суда ЕЦБ должен указать либо дату окончания программы QE, либо общий размер, либо дать обязательство завершить её согласно каким-то критериям.

Инвесторы уже учли в ценах финансовых инструментов основные варианты ЕЦБ согласно инсайду.

Реакции на продление программы QE в размере 30 млрд. евро с длительностью 9 месяцев быть не должно, нервные шипы в разные стороны будут, но далее евродоллар пойдет в соответствии с ТА и только после достижения 1,14-1,15 фигуры нужно проводить переоценку ситуации.

Главная реакция будет на ограничения ЕЦБ в отношении наличия или отсутствия даты окончания программы QE.

ЕЦБ должен выполнить требования суда и включить какой-то ориентир в «руководство вперед», но он может отложить решение до заседания в декабре.

В этом случае решение ЕЦБ можно считать условно нейтральным для евродоллара до момента достижения 1,14-1,15й фигуры.

Следует понимать, что реакция рынков на решение ЕЦБ зависит от ситуации в США.

На текущий момент долговые рынки США и Еврозоны падают, но лидирующими в этом ралли являются доходности ГКО США по причине роста шансов принятия Конгрессом налоговой реформы и шансами на назначение ястреба на пост главы ФРС.

Если оптимизм в отношении принятия налоговой реформы упадет, а факты или слухи будут в пользу назначения голубя на пост главы ФРС: евродоллар может отыграть ростом решение ЕЦБ и только после этого уйдет вниз.

— Среднесрочная реакция на начало сворачивания стимулов ЕЦБ.

Главная задача Драги: возможность управлять долговыми рынками Еврозоны до выборов в парламент Италии.

Согласно слухам, выборы в парламент Италии состояться 4 марта 2018 года и до этого времени Драги будет пытаться успокоить рынки голубиной риторикой, обещая ястребам ЕЦБ ускорение нормализации политики при условии формирования коалиции в парламенте Италии еврооптимистами.

После того, как рынки учтут в ценах решение ЕЦБ по программе QE и изменения в «руководстве вперед», внимание инвесторов переключится на ситуацию в США.

Динамика евродоллара будет учитывать прогресс по налоговой реформе и политику нового руководства ФРС, но рост евро по внутренним причинам Еврозоны будет ограничен вплоть до выборов в парламент Италии.

Единственным значимым фактором для роста евро до выборов в Италии может быть решение по реформам ЕС/Еврозоны в январе, но на росте логично присматриваться к продажам.

— Долгосрочная реакция на начало сворачивания стимулов ЕЦБ.

Необходимо понимать, что начало нормализации политики ЕЦБ приведет к долгосрочным изменениям потоков капитала на всех рынках, в том числе изменит долгосрочный тренд по евродоллару.

После выборов в парламент Италии, при условии формирования правительства партией Ренци, ЕЦБ начнет готовить рынки к окончанию программы QE и повышению депозитных ставок.

Это приведет к сворачиванию кэрри на евро и росту евро против многих валют, доллара в частности.

Более глобально, окончание эры мягкой политики ФРС, ЕЦБ, ВоЯ (ЦБ Японии тоже начнет сворачивание стимулов в ближайшем будущем, хотя и очень медленными темпами) будет сопровождаться бегством от риска, фондовые и долговые рынки будут падать.

После кризиса Леман Бразерс рост фондовых рынков был основан на вливании ликвидности ЦБ мира.

Три основных ЦБ мира, ФРС, ЕЦБ, ВоЯ, увеличили свой суммарный баланс до 14 трлн. долларов:

Пока только ФРС приступил к сокращению баланса, но через год, когда баланс ФРС будет ежемесячно сокращаться на 50 млрд. долларов, а ЕЦБ повысит депозитные ставки, начнется настоящая паника на рынках.

Отрицательные процентные ставки привели к тому, что многие банки, хедж-фонды начали зарабатывать на покупке ГКО с отрицательной доходностью.

Согласно расчетам Дойче банка, в мире около 17% непогашенных ГКО с отрицательной доходностью:

За всю историю мира не было прецедентов сокращения балансов ЦБ таких размеров при таком количестве убыточных активов на руках.

Назначение текущего главы Бундесбанка Вайдмана главой ЕЦБ после истечения срока Драги в октябре 2018 года приведет к катастрофическим последствиям, т.к. Вайдман начнет сокращение баланса ЕЦБ в ускоренном темпе.

После этого кризис Леман Бразерс покажется небольшой коррекцией, а евро может исчезнуть как валюта в результате распада Еврозоны.

Вывод по ЕЦБ:

Реакция рынков на заседание ЕЦБ зависит от полноты информации по программе QE с 1 января 2018 года, изменений «руководства вперед» и риторики Драги.

Базовый вариант согласно «инсайду» от ЕЦБ о продлении программы QE на 9 месяцев с ежемесячным размером 30 млрд. евро и реинвестициями на сумму 15 млрд. евро почти полностью учтен в ценах финансовых инструментов.

В этом случае динамика евро зависит от риторики по ставкам и от сохранения формулировки о возможном «увеличении размера/продолжительности программы QE при необходимости».

Наибольшая реакция инвесторов будет на решение ЕЦБ по оглашению даты полного завершения программы QE или на неё отсутствие (открытая дата).

Вариантов слишком много, поэтому шипы в разные стороны гарантированы, исключение: перенос оглашения решения на декабрьское заседание, в этом случае евродоллар упадет сразу.

Также необходимо учитывать ситуацию в США и результат голосования в Сенате Италии по избирательной реформе.

В любом случае, продажи евродоллара на росте уместны на текущем этапе сворачивания стимулов ЕЦБ.

2. Каталония

Правительство Испании запустило в действие статью 155 о приостановлении полномочий правительства Каталонии.

Правительство Испании намерено провести досрочные выборы в парламент Каталонии в течение полугода.

Но для инициализации статьи 155 необходимо голосование Сената Испании, который сможет проголосовать не ранее 27 октября.

Правительство Каталонии намерено огласить о независимости 23 октября, тем самым опередив голосование Сената Испании.

Препирательства будут долгими, на открытии недели Каталония окажет нисходящее давление на евро, хотя в одиночку эффект значительным не будет, т.к. ситуация с Каталонией вошла в вялотекущую фазу до появления человеческих жертв.

3. Трампомания

Сенат США принял бюджет, из 52 сенаторов-республиканцев против проголосовал только Рэнд Пол, но Трамп заявил, что Пол будет голосовать за налоговую реформу.

Палата представителей не стала начинать долгий процесс согласования законопроектов по бюджету обеих палат, планируется провести голосование по законопроекту Сената.

Консерваторы нижней палаты готовы проголосовать за законопроект по бюджету Сената при условии назначения четкого графика по прохождению налоговой реформы.

Во вторник предстоящей недели бюджетный комитет нижней палаты назначит дату голосования, при ратификации следует ожидать сильный позитив в пользу роста доллара.

Сага по назначению главы ФРС должна быть завершена до начала турне Трампа по Азии, т.е. до 3 ноября.

Трамп вечером пятницы заявил, что ему нравится и Пауэлл и Тейлор, он хочет их иметь обоих в руководящем составе ФРС, одному планирует отдать пост главы ФРС, а другого назначить заместителем.

Но Трампу также очень нравится Йеллен и он ещё не принял окончательного решения.

Динамика доллара на данной риторике доходила до безумия, ибо Пауэлл является голубем, а Тейлор ярым ястребом.

Не исключено, что Трамп на предстоящей неделе огласит имя главы ФРС, сигналом к приближению развязки станет проведение встречи со всеми кандидатами.

Назначение Тейлора на пост главы ФРС крайне маловероятно, но если я ошибаюсь: падение евродоллара будет отвесным, заседание ЕЦБ в моменте померкнет по важности перед таким решением.

4. Экономические данные

На предстоящей неделе главными данными США станут ВВП за 3 квартал в первом чтении, дюраблы, данные по сектору недвижимости, предварительные PMI промышленности и услуг, торговый баланс, исследование настроений потребителей по версии Мичигана.

По Еврозоне следует отследить предварительные PMI промышленности и услуг и индекс Германии IFO.

Смешанные данные по Британии на фоне отсутствия согласия лидеров ЕС по началу переговоров о переходном периоде Брексит и тупиковая ситуация в парламенте Британии по законопроекту Брексит против дальнейшего роста фунта.

Но фунт цепляется за воздух, надеясь на повышение ставки ВоЕ в ноябре.

Публикация ВВП Британии за 3 квартал в первом чтении в среду на фоне слухов о приватных переговорах Мэй с Меркель в ходе саммита лидеров ЕС помогут определиться с направлением.

Китай порадовал сильными экономическими данными на уходящей неделе, но иными они и не могли быть во время съезда Компартии.

На предстоящей неделе важных данных Китая нет, инвесторы будут готовиться к визиту Трампа, ожидается усиления давления на Китай по торговым связям с КНДР.

— США:

Вторник: PMI промышленности и услуг;

Среда: дюраблы, продажи жилья на первичном рынке;

Четверг: торговый баланс, недельные заявки по безработице, оптовые запасы, незавершенные сделки по продаже жилья;

Пятница: ВВП США за 3 квартал в первом чтении, исследование настроений потребителей по версии Мичигана.

— Еврозона:

Понедельник: индекс доверия потребителей;

Вторник: PMI промышленности и услуг;

Среда: индекс Германии IFO.

5. Выступления членов ЦБ

В ФРС начался «период тишины» перед заседанием 1 ноября.

Выступление Йеллен в ночь с пятницы на субботу было ближе к нейтральному с голубиным оттенком.

Глава ФРС заявила, что ситуация меняется в пользу ограниченного роста ставок в долгосрочной перспективе, в связи с этим логично предположить широкое использование нетрадиционных инструментов монетарной политики при следующем кризисе.

В ЕЦБ тоже продолжается «неделя тишины» перед заседанием в четверг, но ЕЦБ её обычно не придерживается.

Выступления чиновников правительств проблемных стран Еврозоны перед заседанием можно брать за основу ожидаемого решения, поток очередных «инсайдов» также входит в программу развлечений.

-------------------

По ТА…

По ТА евродоллара изменений нет, по-прежнему желателен ход вверх в район 1,194Х-1,2010 перед продолжением падения:

Минимальной целью падения евродоллара является 1,1590+-, но цели падения не ограничены технически и зависят от ФА по фискальным стимулам Трампа.

Проблема текущей ситуации заключается в прогнозах банков, которые рассмотрели наличие большой ГП:

И хотя большой ГП на самом деле нет: банки рассылают рекомендации на её отработку, что приводит к продажам евродоллара от сопротивления, а пробитие шеи ложной ГП может привести к срабатыванию стопов по лонгам и открытию шортов евродоллара, т. е. перелой 1,1668 может сопровождаться импульсным падением евродоллара.

Ориентация инвесторов на ложную ГП может привести к ситуации, когда при определенном ФА шорты евродоллара от желаемых уровней могут не дать открыть.

На заседании ЕЦБ могут быть хаотические шипы по евродоллару в разные стороны, но при перелое 1,1668 до заседания ЕЦБ не исключен такой вариант:

Т.е. с изначальной отработкой цели по истинной ГП, а уже потом сильным корректом вверх по евродоллару.

--------------------

Рубль

Добыча нефти в США упала за неделю на 11.3% на фоне неплохих запасов нефти, но котировки нефти остались равнодушными.

Влияние ураганов на добычу нефти очевидно, что и подтвердил отчет Baker Hughes, согласно которому количество активных нефтяных вышек на прошлой неделе сократилось до 736 против 743 ранее, а падение потребления не порадовало быков.

Но общая ситуация сохраняется на рост нефти, хотя покупателям страшно, ибо ОПЕК утверждает, что целей на рост нефти выше 60 долларов за баррель в ближайшее время нет.

ТА неизменно:

Выше сопротивления рост нефти проблематичен на текущем этапе.

На заседании ЦБ РФ 27 октября, согласно Дмитриеву, будет обсуждаться снижение ставки на 0,25% -0,50%.

Реакция рынка в ответ на инсайд была, поэтому при снижении на 0,25% рост рубля сомнителен.

По ТА ситуация неизменна:

Наибольшее влияние на динамику долларрубля оказывают события в США, т.е. тренд индекса доллара.

Покупать долларрубль следует при подтверждении по ТА с короткими стопами, ибо до выборов рубль с большим шансом останется в диапазоне.

----------------------

Выводы:

Главным событием предстоящей недели является заседание ЕЦБ 26 октября.

Начало сворачивания стимулов ЕЦБ, безусловно, является не только главным событием недели, но и года, оно окажет влияние на долгосрочный тренд евро.

Но, на текущем этапе, рынки в основном учли в ценах финансовых инструментов базовый вариант с продлением программы QE ЕЦБ ещё на 9 месяцев с ежемесячным размером в 30 млрд. евро, который с учетом реинвестиций составит минимум 45 млрд. евро.

Отклонение от базового варианта, изменение формулировок «руководства вперед» и решение ЕЦБ по оглашению даты завершения программы QE станут основными факторами для реакции на заседание ЕЦБ.

Основной фактор, который смягчает решение ЕЦБ для участников рынка: гарантия сохранения ставок на текущих уровнях как минимум до полного завершения программы QE.

Невзирая на то, что рынки учли базовый вариант ЕЦБ по сокращению программы QE, сдержанная динамика евродоллара перед заседанием ЕЦБ во многом обязана развитию ситуации в США.

Рост доходностей ГКО США является ведущим по отношению к доходностям ГКО Германии благодаря прогрессу Конгресса США в принятии налоговой реформы и неопределенности в отношении личности нового главы ФРС.

Трамп намерен объявить имя нового главы ФРС до 3 ноября, при этом фаворитами являются голубь Пауэлл и ястреб Тейлор.

Пятничное заявление Трампа о том, что один из фаворитов может занять пост главы ФРС, а второй кресло заместителя повергло рынки в шок, ибо скрестить льва с зайцем невозможно, но пока это происходит – доллар склонен к росту.

Открытие недели будет происходить на фоне послевкусия от заявлений Трампа по назначению главы ФРС, результату выборов в парламент Японии и тревог в отношении разрешения ситуации в Каталонии.

Но на падении евродоллара логично присматриваться к лонгам перед заседанием ЕЦБ.

Единственная ситуация, при которой стоит исключить лонги евродоллара: утверждение кандидатуры Тейлора на пост главы ФРС, но подобное развитие событий маловероятно.

По результату заседания ЕЦБ более вероятно падение евродоллара, но факторов влияния слишком большое количество и в отношении ЕЦБ и по развитию ситуации в США.

В связи с этим наилучшим торговым решением может быть плюсовой лок по евродоллару при условии установки стопа в безубыток на лонг евродоллара перед заседанием ЕЦБ.

--------------------

Моя тактика:

На выходные ушла в лонгах евродоллара от 1,1741.

По возможности установка стопа бу на лонг.

При достижении диапазона 1,194Х-1,2010 перед заседанием ЕЦБ: более вероятен шорт локом на втором счету или переворот в шорт в зависимости от ситуации в США и результата голосования Сената Италии.

При изначальном перелое 1,166Х поиск входа в лонг евродоллара согласно ТА на мелких ТФ после исполнения цели на 1,1590+-.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

)

Благодарю!

Да отож, и лонг до ЕЦБ по евродоллару логичен и шорт после.

Но эта тема с главой ФРс вымораживает(

Профитов!

Профитов!

Спасибо!

Вообще-то это Драги.

Даже если не знаете его в лицо: по атрибутам можно догадаться.

Но если везде мерещится Путин: на мой взгляд это повод задуматься, может быть сигналом.

а почему по вашему мнению Тейлора не выберут? )

Потому что я лоббирую канндидатуру Йелен… )) пока Лика не выставит Свою))

Для Трампа важны две вещи: возможность влияния и фондовый рынок.

Прямых (личных) рычагов влияния на Тейлора у Трампа нет. Тейлор ястреб, т.е. будет повышать ставки в ускоренном темпе, а это обрушит фондовый рынок, а с ним и и рейтинг Трампа.

Тем не менее, Трамп уступит лоббированию республиканцев во главе Майка Пенса и предложит Тейлору пост в руководящем составе ФРС, возможно заместителем на место Фишера.

Но Тейлор в ФРС будет белой вороной

Т.е. обзора не хватило?

Там все детально расписано.

Это базовый вариант для рынков, все банки его учитывают, он в цене рынка.

Нейтрально для евро, но это не означает отсутствие движений для евро.

Но они зависят от «руководства вперед», открытой или нет даты окончания QE и ситуации в США с голосованием в Сенате Италии по избирательной реформе.

однако не стоит ставить график та с линиями поддержки. они давно не работают. Все гораздо сложнее

тогда поясни… если нет точек поддержки(не работают) откуда Линия…