Блог им. OneginE

Стоит ли ждать падения американского фондового рынка?

- 01 сентября 2016, 18:00

- |

В Соединенных штатах подошел к концу сезон отчетностей — во втором квартале американские компании заработали на 4,2% больше, чем за первые три месяца. С середины 2014 года по конец 2015 года доходы компаний с каждым кварталом становились все меньше и меньше. Переломил тенденцию 2016 год, где уже 2 квартала подряд наблюдается рост чистой прибыли.

Аналитики причисляли сильный доллар к основным причинам снижения корпоративных доходов, но компании адаптировались к новым условиям и отчитались, превзойдя ожидания экспертов. Однако стоит отметить, что они до сих пор зарабатывают немногим меньше, чем в 2014 году.

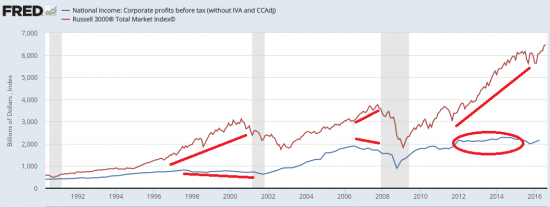

Исторически сложилась закономерность, что прибыли корпораций начинали свое снижение на 1-2 года раньше фондовых рынков страны. Так и получилось в 2015 году, когда произошли 2 существенные коррекции.

Источник: fred.stlouisfed.org

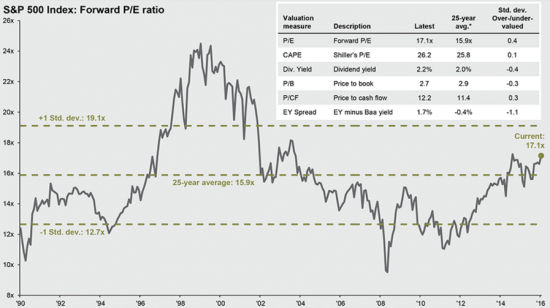

Ввиду того что компании не могут нарастить свои доходы уже 2-й год, стоимость некоторых из них завышена. По данным J.P. Morgan Asset Management мультипликатор Р/Е среди компаний, входящих в широкий индекс S&P 500 составляет 17,1, тогда как средний показатель за последние 25 лет был 15,9.

Источник: J.P. Morgan A.M.

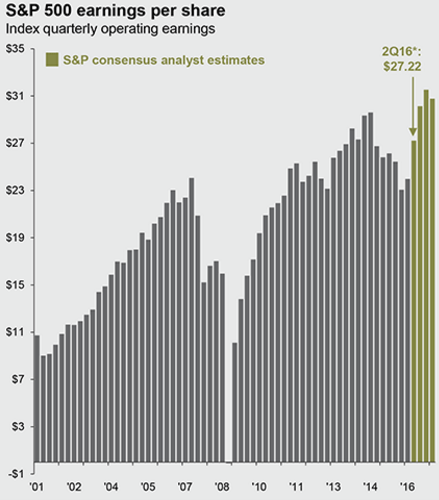

Согласно консенсус прогнозу аналитиков доходы американских корпораций продолжат свой рост и по итогам 3-го квартала превысят уровни прибыли 2014 года. Таким образом, мультипликатор Р/Е может даже снизиться, несмотря на рост фондовых рынков.

Источник: J.P. Morgan A.M.

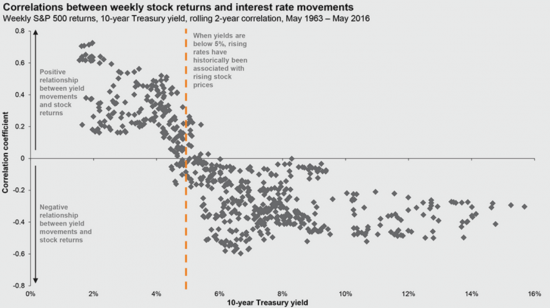

Ужесточение монетарной политики со стороны Федерального резерва, которое все бояться, может и не сказаться на росте фондовых рынков. Исторически фондовые площадки шли вверх даже при повышении процентной ставки, но только если она не превышала 5%.

Источник: J.P. Morgan A.M.

Смущает и тот факт, что множество именитых инвесторов и миллиардеров в один голос кричат о перекупленности американского фондового рынка и неизбежного коллапса, но, как говориться: «обещанного 3 года ждут». Ситуация, действительно, неоднозначная и проблемы 2008 года никуда не делись, а только «залились» ликвидностью — центральные банки Европы и Японии активно наращивают стимулирующие меры по поддержке своих экономик, печатая деньги, и часть этих средств идет на рынки.

Также не стоит и забывать о предстоящих выборах в США, Германии и Франции, власти этих стран наверняка сделают все возможное для недопущения завуалирования финансовых проблем. Учитывая нынешний мультипликатор Р/Е, до настоящего пузыря на фондовых рынках Америки еще есть куда раздуваться.

Другая статистика:

1. Позиции трейдеров по S&P 500

2. Позиции трейдеров по индексу доллара

Ссылка на статью

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс

р/е 17!? да ну и хорошо, если занимаешь в 2 раза дешевле)