Блог им. AVBacherov

Аномалия в спредах доходности ОФЗ, о чем нам это может говорить?!

- 21 ноября 2024, 10:57

- |

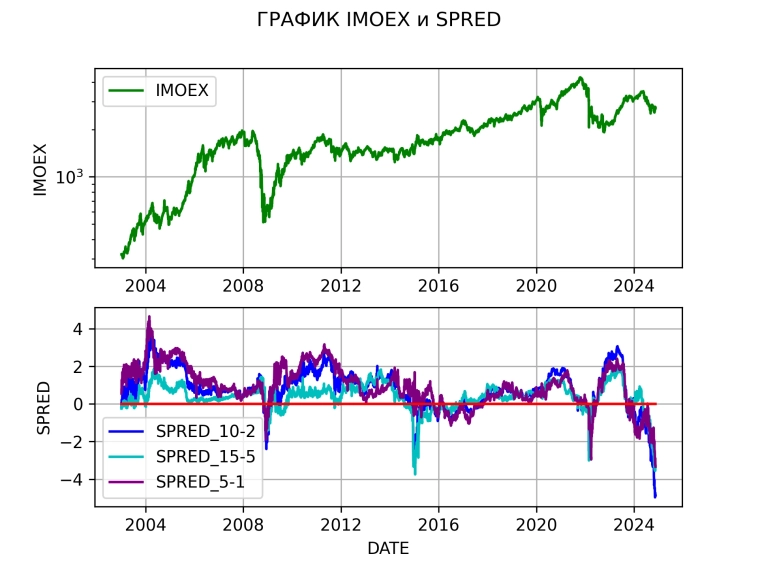

Одним из предикторов кризисов в США является спред доходностей между длинными и короткими трежурис. Я не раз публиковал картинки с последними данными.

В России расчет таких спредов не является предиктором для российского рынка акции. Более того из небольшой истории нашего фондового рынка, можно скорее установить иную зависимость. После инверсии кривой доходности и даже в случае параллельного вида этой самой кривой, российский рынок акций начинал расти. Понятно, что статистическая значимость близка к нулю, но она и в США тоже совсем мала из-за малого числа наблюдений.

Текущая картинка скорее внушает оптимизм, чем пессимизм. На последней конференции я высказал мнение, что следующий год может оказаться очень позитивным для инвесторов, и это один из аргументов. Текущие значения спредов является самым большим за всю историю наблюдений. Это дает основание предположить, что рост на горизонте 2 — 5 лет может ожидать нас существенный и сейчас не стыдно делать самые смелые прогнозы.

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finam

- Finversia

- Gold

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- Андрей Верников

- библиотека

- БПИФ

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги года

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России

Алексей, ранее задавал вопрос о том как определить веса эмитентов в портфеле. Вы ответили не однозначно. Я прочел после, много разных исследований, и пришёл к выводу что расчёт по рыночной капитализации самый простой и надёжный. Пару дней назад мне показали интересный сайт где можно внести свой портфель и посмотреть прогноз за последние пять лет. Мой виртуальный портфель составленный из расчета рыночной капитализации показал точное следование индексу мосбиржи, что говорит о правильности и достаточности этого метода.

Но есть как всегда какое то НО. Задумался, а как бы обогнать рынок, и пришёл к выводу что состав портфеля должен исходить из прогноза на будущее.

Подскажите пожалуйста литературу которая помогла бы мне в данном направлении.

Дмитрий Мамедиев,

Не понял, как это связано с темой поста

По вопросу подходов определение весов, как можно обогнать индекс и т.п. могу предложить прийти учиться к нам на программу профессиональной переподготовки "Финансовые и фондовые рынки" в Высшую школу бинеса НИУ ВШЭ.

Даже в Ваших рассуждениях, присутствует учет недавнего прошлого. Возьмите начало 2000-х- высокая инфляция, высокая ставка, а рынок делал 50-80% :)

Начало 2000х это другое, сегодня не повторить похоже что. И не к чему высокая инфляция не нужна, только мешает.

Вот прямо как в анекдоте:

«Давай, налевай пока не началось...»

Вот как знал, что к этому всё пойдёт. Но да ладно, сам написал комментарий :)

На самом деле в самом посте есть аргумент, но его Вам было недостаточно, Вы решили спросить ещё. Я дал ещё один, могу привести ещё как минимум 3. Но зачем?

Я просто знаю как дальше будет строиться диалог. Люди склонны по-разному оценивать значимость самих аргументов, и те из них, что они сами назначали для себя существенными, они будут считать более достоверными. Однако такая любовь к тем или иным индикаторам/показателям очень часто ничем не подтверждается.

Вот и Ваш аргумент, что лучше смотреть на p/e и опираться на его историческое значение как Вы написали 6, или как я написал 7-8 (кстати, даже здесь можно много дискутировать, а какой брать период для расчёта, считать ли с коэффициентом затухания, или смотреть его ещё в зависимости от ставки, или считать его усредненным за 10 лет как предлагалал Шиллер и т.д.)! А ответьте на вопрос почему он лучше? Можно ли подтвердить это «лучше» регрессионым анализом, показателями r^2 или ещё чем?

Именно поэтому и неинтересно, и дело не в том, согласились Вы со мной или нет. Я в силу работы в ВШЭ, немало видел работ с расчетом значимости тех или иных показателей.

По моему вот Р/Е не особо идеальный инструмент, совсем даже, просто он способен как бы показать общую 'погоду' на рынке и ориентиры. Прикидывать средний за последние 10 лет обязательно, но и не мешает сравнивать со средним за все время. Для нашего рынка история пока небольшая, поэтому вполне нормально полагаю.

Любой расчёт значимости это анализ прошлого и как соотнесется с текущей и тем более будущей ситуации никто не знает.

А «считается», «актуальнее за последние годы» и т.п. это же слабые аргументы :)

Регрессионный анализ — вот фундаментальное подтверждение :) куда же фундаментальней?! Вот, кстати, отличная книга на сей счёт smart-lab.ru/mobile/topic/411605/

Поэтому и не интересно :)