Блог им. Rich_and_Happy

Итоги III квартала у Минфина: Близкая возможность во флоатерах, провал плана по размещению, 7 побитых рекордов исторической доходности и всё равно слабый спрос.

- 25 сентября 2024, 20:30

- |

Сегодня Минфин провёл последние в III квартале аукционы по размещению ОФЗ, можно подвести промежуточные итоги.

Как прошли аукционы:

— Традиционное размещение Флоатера (облигации с плавающей ставкой купона) ОФЗ 29025 $SU29025RMFS2 Премия при размещении растёт. Средневзвешенная цена при размещении Минфином – 94,3% от номинала (на прошлой неделе 94,55%, ещё ранее 94,89%).

Скоро можно будет подбирать, так как доступный Минфину объём выпуска в этой ОФЗшке уже менее 150 млрд руб. Разбирали такие истории летом. Как только Минфин с навесом предложения уйдёт цена устремится к 100% номинала. Примерно начало Ноября, но зависит от того как пройдут будущие аукционы Минфина. Можно и сейчас добавлять, если и так флоатер планировали добавлять.

— ОФЗ-ПД (с фикс купоном «постоянный доход»).

Завершает III квартал Минфин ярко обновив исторический рекорд по максимальной доходности при размещении ОФЗ 26247 $SU26247RMFS5 доходность по цене отсечения составила – 16,53% годовых (рис 1) при совсем скромном объёме размещения в 12,228 млрд. руб. (на прошлой неделе тоже был рекорд в 16,37% годовых) и спросе всего 45,269 млрд. руб. профессиональные игроки всё ещё не верят в скорое замедление инфляции и не спешат набирать ОФЗ с фиксированным купоном.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308727-o_rezultatakh_razmeshcheniya_ofz_vypuska__26247rmfs_na_auktsione_25_sentyabrya_2024_g.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308727-o_rezultatakh_razmeshcheniya_ofz_vypuska__26247rmfs_na_auktsione_25_sentyabrya_2024_g.За III квартал Минфин обновил рекорд доходности 7 раз: 15,47% → 15.65% → 15.80% → 15.99% → 16.16% →16.37% → 16,53%

Как и предполагал летом, после обновления среднесрочного прогноза ЦБ, «потолок» премии у Минфина стал в районе 17% и мы уверенно идём к нему.

Несмотря на рекордную доходность которую Минфин увеличивал каждый второй аукцион квартальный план выполнить не получилось. Так план в 1,5 трлн руб. (рис 2) выполнен всего на 45% или 676,06 млрд руб. (добавятся ещё деньги от ДРПА, но это от силы 0,5-1 млрд ещё)

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_65=307955-grafik_auktsionov_po_razmeshcheniyu_obligatsii_federalnykh_zaimov_na_iii_kvartal_2024_goda

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_65=307955-grafik_auktsionov_po_razmeshcheniyu_obligatsii_federalnykh_zaimov_na_iii_kvartal_2024_godaПлан на IV квартал узнаем в конце недели, пока выходит неприлично большая сумма в ~2,8 трлн руб. Как Минфин сможет занять такой объём у меня идей нет. Что-то подсказывает ответ тут никак. Либо план делать реальней (меньше) либо просто не смотреть на него. Ведь за III квартал максимальный объём привлечения на одном аукционе был «всего» 97,917 млрд руб. 11 сентября. А аукционов будет ~13

Хотя одна идея всё-таки есть.

Если будет сильное замедление инфляции (а предпосылки для это есть в виде замедления кредитования) и проект бюджета на 2025 не будет предполагать больших заимствований, то рынок быстро переоценит ОФЗшки и занимать по ~150 млрд руб. каждую среду Минфину труда не составит.

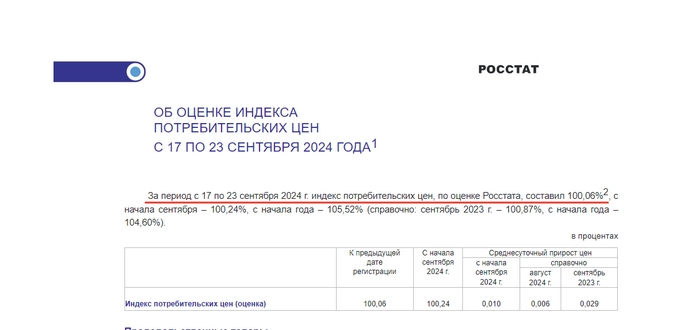

Свежие данные по инфляции на такой вариант надежду дают. Так с 17 по 23 Сентября рост ИПЦ (индекса потребительских цен) составил 0,06% (рис 3) после 0,10% и 0,09% двумя неделями ранее. Т.е. мы видим признаки замедления инфляции, пусть неустойчивые и слабые, но замедления. С оптимистичными выводами надо быть аккуратными, месячная инфляция практически весь год больше чем сумма недельных (разная база расчёта), но в ЦБ верим. Как уже писал, если за Сентябрь месячная инфляция опять покажет снижение месяц к месяцу, то в Октябре возвращаемся к аккуратным покупкам ОФЗ с фиксированным купоном.

Источник: rosstat.gov.ru/storage/mediabank/151_25-09-2024.html

Источник: rosstat.gov.ru/storage/mediabank/151_25-09-2024.htmlСейчас список купленных выпусков выглядит так:

Дата / Выпуск / Годовая купонная доходность от цены покупки:

-= 2023 год =-

— 12 Сентября ОФЗ 26207 $SU26207RMFS9 ~9%

— 20 Сентября ОФЗ 26242 $SU26242RMFS6 ~10%

— 2 Ноября ОФЗ 26241 $SU26241RMFS8 ~11%

[Перерыв в покупках ~4 мес на росте RGBI]

-= 2024 год =-

— 27 Февраля ОФЗ 29010 $SU29010RMFS4 Флоатер с купонной доходностью ближайшего купона ~17%, а следующего похоже будет ~18,5%

— 13 Марта ОФЗ 26244 $SU26244RMFS2 ~12%

— 25 Апреля ОФЗ 26243 $SU26243RMFS4 ~12,5%

— 29 Мая ОФЗ 26230 $SU26230RMFS1 ~12,7%

[Перерыв в покупках на инфляционном росте]

#Минфин #ОФЗ #Облигации #Инфляция

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» (есть в Т-Инвестициях и БКС). Написанное не является индивидуальной инвестиционной рекомендацией

теги блога Тимур Гайнетьянов

- IMOEX

- IPO

- IPO 2024

- RGBI

- SPO

- акции

- Акции РФ

- база

- банки

- Белуга Групп

- бюджет

- бюджет РФ 2024

- ВДО

- вклад

- Владимир Путин

- ВТБ

- Газпром

- Газпромнефть

- Группа Позитив

- девелоперы

- денежно-кредитная политика

- дивиденды

- долгосрок

- доллар рубль

- европа

- ЕС

- золото

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- инфляция

- инфляция в России

- итоги дня

- итоги месяца

- Итоги недели

- Китай

- Ключевая ставка ЦБ РФ

- курс

- ЛСР

- мем

- мемы

- мемы юмор

- Минфин

- мобильный пост

- МосБиржа

- Московская Биржа

- недвижимость

- недвижимость в РФ

- нерезиденты

- Нефть

- Новатэк

- обзор акций

- обзор рынка

- Облигации

- отчеты МСФО

- отчёт

- офз

- ОФЗ с переменным купоном

- оффтоп

- Пик

- Полиметалл

- политсрач

- полюс

- полюс золото

- прогноз по акциям

- разбор

- Роснефть

- Россия

- рубль

- РФ

- рынок

- Рынок РФ

- самолет

- санкции

- санкции США

- сбер

- сбербанк

- СВО

- Северсталь

- Селигдар

- СПБ биржа

- ставка

- сургутнефтегаз

- сша

- Тинькофф

- тинькофф банк

- Транснефть

- трейдинг

- Украина

- форекс

- Фосагро

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- элемент

- Эталон

- юмор

На СЛ вчера был материал, что заимствования будут больше, чем в 2024г, причем существенно.

UPD Нашел материал.

smart-lab.ru/blog/1063690.php