Блог им. gofan777

🔥 Налоги, инфляция, дивиденды и другие новости фондового рынка

- 20 мая 2024, 12:01

- |

Вся прошлая неделя была насыщена событиями, как с точки зрения новостей, так и с точки зрения мероприятий. Побывал на нескольких встречах и конференциях, пообщался с коллегами и экспертами по рынку облигаций, набрал информации для размышления. Но давайте обо всем по порядку.

🧐 По данным Росстата годовая инфляция в апреле достигла уровня 7,84% против 7,72% в марте. Это по-прежнему далеко от верхней планки по таргету в 4,8%. Как вы понимаете, даже незначительный рост не сулит ничего хорошего. Дорожает практически все, от продуктов питания до сотовой связи и туризма. Тем не менее, по мнению ЦБ, пик по данному показателю был пройден и он продолжит планомерно снижаться. Будем следить за ситуацией.

💰 Уже сегодня начнется обсуждение прогрессивной шкалы налогообложения. Это затронет физических лиц (НДФЛ) и компании (налог на прибыль). Четкие параметры пока неизвестны, но по данным из СМИ диапазон по НДФЛ может быть от 13% до 25% в зависимости от размера доходов. В меньшей степени пострадают те, чей годовой доход не превышает 5 млн руб. Там с высокой долей вероятности останется ставка в 13%. Тем не менее, увеличение налоговой нагрузки может быть негативно воспринято рынком, что может привести к небольшой коррекции по индексу.

📈 Но есть и позитивные моменты. ГОСА Лукойла #LKOH утвердило выплату дивидендов 26 апреля, значит ждем их прихода на счет уже на этой неделе (до 23.05). Часть данных средств будет реинвестироваться, что поддержит котировки индекса, на мой взгляд. Следующая крупная выплата будет от Сбера #SBER #SBERP (до 26 июля), правда, я бы дождался вначале ГОСА (21 июня), чтобы не было сюрпризов, как в Газпроме в 2022 году.

🔥 Совет директоров Газпрома 23 мая тоже должен озвучить рекомендацию по дивидендам. С одной стороны, скорректированная чистая прибыль положительная, с другой стороны, свободный денежный поток отрицательный и долговая нагрузка позволяет отменить или существенно сократить выплату. Поэтому, сохраняется определенная интрига, а решение будет зависеть от потребности бюджета в этих средствах. Если выплата и будет, то скорее всего не сильно выше 15 руб. на акцию из расчета 50% от скорректированной чистой прибыли. Ждем, надеемся и верим...

💵 Курс доллара #USDRUB пробил вниз отметку 91 руб., я решил немного увеличить свою валютную кубышку и пополнил зарубежные карты. Не думаю, что дадут сильно ниже 90 руб. при текущих ценах на нефть. В среднесрочной перспективе 18-24 мес. жду небольшую девальвацию до уровней 95+ руб. по доллару. Но, как вы знаете, курс прогнозировать невозможно, слишком много факторов влияет. Тем не менее, я больше верю в ослабление рубля, чем в его укрепление на горизонте 2 лет, пока инфляция в РФ выше, чем в США.

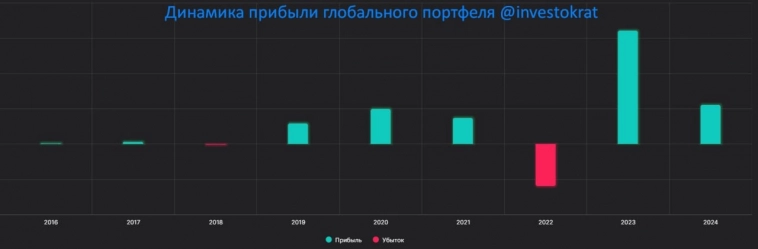

💼 Текущий год начался с мажорной ноты по глобальному портфелю. За первые 5 месяцев прибыль обновила рекорд 2020 года, который был самым успешным, не считая 2023. Если не случится черных лебедей, то есть шанс попробовать повторить результаты прошлого года. Хотя, сейчас риски существенно снизил, оставив в акциях всего 35% от портфеля и увеличив аллокацию на валютные инструменты и золото.

❤️ Ваши лайки — лучшая мотивация для автора делать обзоры новых отчетов и эмитентов!

⚠️ Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами и новостями в оперативном режиме: Telegram, Вконтакте, Дзен, Смартлаб

теги блога Георгий Аведиков

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- MDMG

- MGNT

- MOEX

- MTSS

- mvid

- NVTK

- Ozon

- PHOR

- PLZL

- Positive

- ROSN

- Sber

- SBERP

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- Астра

- АФК Система

- Аэрофлот

- банк санкт-петербург

- белуга групп

- Брокеры

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- дивиденды

- европлан

- Займер

- золото

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- селектел

- Селигдар

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ЭНЕЛ РОССИЯ

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс