zzznth

Банк Санкт-Петербург: повышение рейтинга

- 11 июля 2023, 23:17

- |

Рейтинговое агентство «Эксперт РА» повысило рейтинг кредитоспособности ПАО «Банк «Санкт-Петербург» до уровня ruA+, по рейтингу установлен стабильный прогноз. Ранее у банка (с августа 2020-го) действовал рейтинг на уровне ruA со стабильным прогнозом.

Что еще интересного написано в коммюнике?

Сильная оценка достаточности капитала и высокая рентабельность. За период с 01.05.2022 по 01.05.2023 нормативы достаточности капитала и буфер абсорбции убытков существенно выросли в связи с повышением рентабельности и включением в базовый капитал рекордной прибыли прошлого года. Рентабельность и операционная эффективность бизнеса банка оцениваются как высокие и показали тенденцию к росту в рассматриваемом периоде. Повышение прибыльности достигнуто как за счет роста чистой процентной маржи в связи с существенным снижением стоимости фондирования и увеличения кредитного портфеля, так и за счет разовых волатильных доходов, полученных от операций на финансовом рынке.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Покупаем, продаем, непременно много пьем

- 11 июля 2023, 18:10

- |

- Общие отгрузки BELUGA GROUP за полугодие превысили 7 млн декалитров, что на 7% выше аналогичного показателя 2021-го и на 5,7% ниже 2022-го. Без учета экспортных продаж сокращение объема общих отгрузок к 2022-му году составляет 2,8%

За второй квартал отставание общих отгрузок от 2022-го составило 3,4% против 7,5% в I квартале.

«ВинЛаб»: количество торговых точек превысило 1500 (походу теперь их 1506) в июне, объем продаж +33,5% к показателю 2022-го.

Напомню:

Ключевая идея компании: идеальная синергия бизнесов, позволяющая розничному сегменту расти двузначными темпами, не теряя (а зачастую и улучшая) показатели маржинальности! Подчеркну, что по меркам ритейла, маржинальность Винлаба очень хорошая.

Мощный рост розничного сегмента обеспечивается ростом как трафика +27%, так и среднего чека +5%.

( Читать дальше )

Сбер: головокружение от успехов

- 11 июля 2023, 16:52

- |

С одной стороны показатели рекордные: 727.8 ярдов ЧП за полгода; 138.8 ярдов за июнь. Тем не менее, акции сегодня в красной зоне. Я думаю, много кто уже успел написать о том как всё хорошо, так что быстро пробегусь по плюсам, а затем перейду к потенциальному негативу.

- Банк стабильно показывает мощную прибыль, превышая даже рекордный 2021-й год

- Банк идет на 1.5 трлн прибыли в год; при повторении результатов 1го полугодия, дивиденд (при пэйауте 50%) будет 32.22р. Про бюджетные проблемы писалось много, есть риск увеличения пэйаута (половина акций же в собственности государства) при пэйауте 60-75% див составит 38.66-48.33р

- Но даже при 50% выплате, текущая дивдоходность внушает — 13%. ОФЗ с дюрацией в 1 год дают лишь 8.2%

- Капитализация всего на 3% выше общего капитала банка. Для такого надежного и стабильного банка можно ожидать премию повыше — хотя бы 30-50%

- Рентабельность капитала внушает — целых 24.7%

- При создании отчетности послабления ЦБ не использовались. Нормативы достаточности капитала выполняются с запасом

( Читать дальше )

Алаверды от Виктора Петрова

- 10 июля 2023, 18:09

- |

Вообще, следует отметить, что уровень финансовой грамотности населения — показатель крайне инертный. Да и достаточно пообжигавшись в 90-х, массового доверия у населения сложным инструментам не было. Основные паттерны сбережения были депозиты или валюта под матрасом(тм). Ну иногда валютные депозиты. Моя семья исключением не являлась.

Вообще, я с детства любил копить. Так что сбережения были даже в студенческие годы. Приехав учиться в Москву, количество возможных опций увеличилось: тут же не полтора банка, а множество. Иногда спрашивал у более шарящих знакомых мол куда лучше сейчас деньги положить. Впоследствии вышел на качественно иной уровень — открыл для себя банки.ру и узнал про АСВ — так что надежность перестала быть критерием. Да и как оценить эту надежность без глубоких знаний конкретно банковской сферы?

Переломным стал 2015-й год. Я имел небольшую валютную диверсификацию и отнёс баксы и евро во Внешпромбанк.

( Читать дальше )

Про догматы в инвестировании

- 06 июля 2023, 19:28

- |

С одной стороны, догматика упрощает и дисциплинирует. С другой — любой жесткий фильтр может привести к пропуску интересных идей. Да и вообще, ты думаешь, что у тебя все карты в рукаве, а жизнь начинает играть в шахматы©.

Хорошей иллюстрацией является например сама концепция защитных активов. Начиная с пандемии мы видели неоднократные примеры того, как красным может становиться всё.

В посте хотелось бы привести иной пример, когда в течении весьма короткого времени мой взгляд на одно из положений системы неоднократно сменялся.

( Читать дальше )

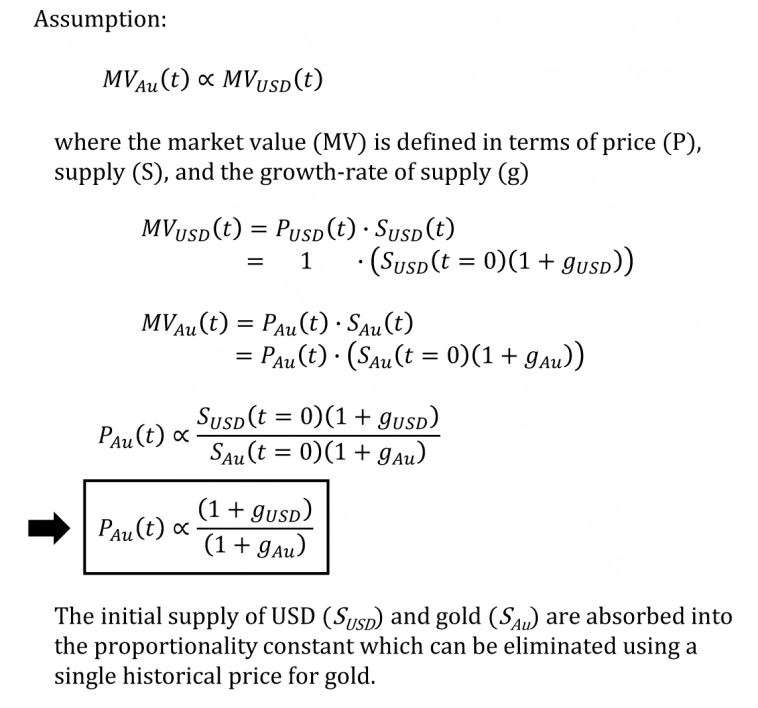

Модели прогноза цен на золото: Gold investor research

- 02 июля 2023, 20:19

- |

Сразу перейду к результату:

( Читать дальше )

Долгосрочные инвестиции в дивном новом мире

- 02 июля 2023, 18:33

- |

docs.google.com/presentation/d/1JjDy4deDIBHArWG-MbIJQmpnvqMjycj3/edit?usp=drivesdk&ouid=110061706720544792521&rtpof=true&sd=true

👉 Не вдаваясь в геополитику, можно констатировать тренд на существенное изменение мироустройства: он перестает быть монополярным.

👉 Возникновение двух и более полюсов И вероятность конфликта между ними (холодного ли горячего ли) приводит к существенным перестройкам в политике государств

👉 У Рэя Далио есть крутая книга о том, как исторически происходила смена гегемона — the changing world order: why nations succeed and fail

👉 Фокус доклада в следующем: посмотреть в каких отраслях, в связи с данными изменениями, может наблюдаться долгосрочное улучшение конъюнктуры

👉 Долгосрочное постоянное улучшение конъюнктуры — ведет к улучшению финпоказателей компаний и основаниям для дальнейшего роста (как было с химиками, ну или с БСПб)

👉 Все еще позитивно смотрю на секторудобрений в долгосроке

( Читать дальше )

Путешествие из Петербурга в Москву или запоздалый пост о конфе Смартлаба

- 02 июля 2023, 17:43

- |

Прилетев в Питер и заселившись, помчал на препати. Отличный способ отвлечься от рабочей суеты и настроить себя на нужные вайбы, необходимые для завтрашнего выступления. В уголке обнаружил грустившего Виктора Петрова с бутылкой. Но не той бутылки с аватара, а минералки. Впрочем, более чем могу его понять: если бы мне на тусе пришлось пить исключительно водичку, а не водочку — мне бы тоже взгрустнулось. Бросать людей в беде — нехорошо, потому пришлось пить за себя и за Виктора. Активно подискутировал с Анатолием Полубояриновым про текущие портфели и предстоящие доклады. Под вечер подошел Василий Олейник, прослушали так сказать превью его предстоящего выступления. На удивление, оказалось что по золоту прогноз схожий.

Все бы было отлично, если б не новости. Они звучали настолько сюрреалистично, что пришлось даже проверять телефон (до этого то не смотрел)…

( Читать дальше )

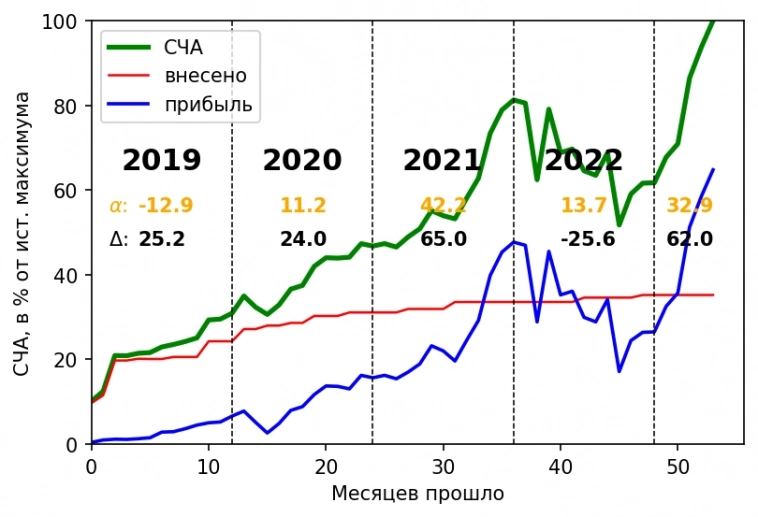

Результаты на начало лета

- 03 июня 2023, 21:04

- |

Исходный пост с деталями тут; результаты на 1й квартал тут.

Если построить в более привычном формате. Аннуализированная доходность 30.5% — неплохо (притом что у бенчмарка MCFTRR она ~10%). Но, конечно, надо продолжать, желательно улучшая качество принимаемых решений.

( Читать дальше )

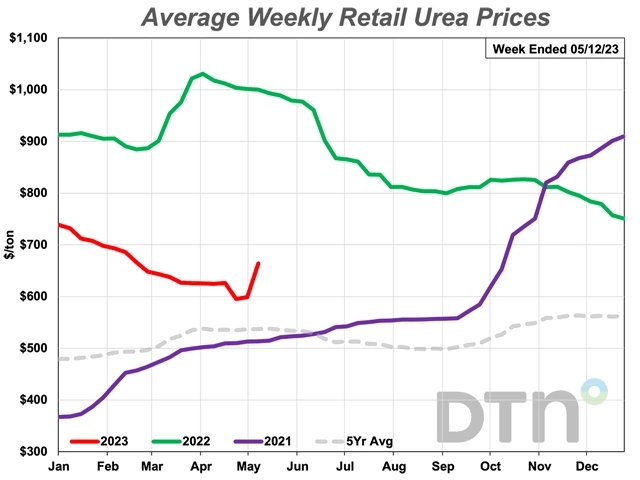

Цены на удобрения. Не упали, но отжались.

- 18 мая 2023, 18:06

- |

Пока ожидаю, что квартал — другой особо существенных колебаний цены не будет. Доступность удобрений на весьма приемлемом уровне; рынкам удобрений и продовольствия надо «переварить» новую реальность. Дальше я бы пока в принципе не заглядывал — ключевым драйвером будет состояние мировой экономики.

| DRY | ||||

| Date Range | DAP | MAP | POTASH | UREA |

| May 9-13 2022 | 1059 | 1083 | 881 | 1000 |

| Jun 6-Jun 10 2022 | 1057 | 1077 | 880 | 977 |

| Jul 4-8 2022 | 1038 | 1053 | 885 | 866 |

| Aug 1-5 2022 | 1003 | 1036 | 883 | 812 |

| Aug 29-Sep 2 2022 | 952 | 1022 | 877 | 804 |

| Sep 26-30 2022 | 947 | 1005 | 874 | 812 |

| Oct 24-28 2022 | 930 | 986 | 862 | 827 |

| Nov 21-25 2022 | 927 | 972 | 841 | 802 |

| Dec 19-Dec 23 2022 | 890 | 909 | 790 | 757 |

| Jan 16-Jan 20 2023 | 859 | 865 | 721 | 712 |

( Читать дальше )

теги блога zzznth

- buyback

- globaltrans

- IMOEX

- IPO

- Polymetal

- treasuries

- Акрон

- акции

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга

- Белуга Групп

- внеочередное заседание ЦБ

- денежно-кредитная политика

- дивидендная политика

- дивидендное ралли

- дивиденды

- ДКП

- долгосрочные инвестиции

- доллар рубль

- золото

- иис

- инвестиции

- инвестиции в недвижимость

- Инград

- Индекс МБ

- интеррао

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- ключевая ставка цб

- Ключевая ставка ЦБ РФ

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- коррекция

- куйбышевазот

- ЛЧИ 2021

- макро

- Мали

- машинное обучение в трейдинге

- ММК

- мнение по рынку

- мобильный пост

- Налогообложение на рынке ценных бумаг

- нефть

- НоваБев Групп

- обзор

- обзор рынка

- Облигации

- операционные результаты

- опрос

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- оффтоп

- пассивное инвестирование

- ПИК СЗ

- Полиметалл

- полюс

- Полюс золото

- портфель инвестора

- пошлины

- прогноз

- прогноз по акциям

- разбор

- результат торговли

- результаты

- Русагро

- Самолет Девелопмент

- санкции

- Саратовский НПЗ

- сбербанк

- Селигдар

- серебро

- совкомбанк

- сравнение

- стейтмент

- сургут преф

- Сургутнефтегаз

- США

- сырье

- Тинькофф Банк

- ТМК

- трежерис США

- трейдинг

- трек-рекорд

- удобрения

- философия инвестирования

- форекс

- Фосагро

- химический сектор

- ЦБ

- ЦБ РФ

- Эталон

- ЮГК Южуралзолото