Владислав Кофанов

Держатели облигаций Credit Suisse на $17,2 млрд разорились в результате поглощения UBS.

- 21 марта 2023, 18:15

- |

Многие уже, наверное, в курсе, что случилось со вторым крупнейшим банком Швейцарии. Если нет, то вот вам краткий пересказ краха в швейцарской банковской системе от меня.

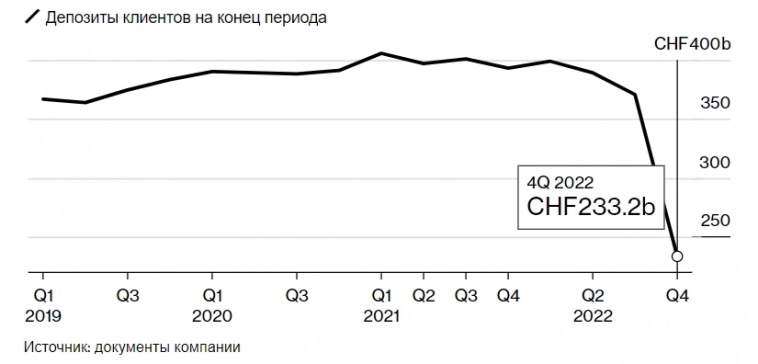

В конце 2022 года клиенты банка начали изымать деньги со своих депозитов (вроде как банк был связан с отмывом денег и сотрудничеством с нежелательными лицами, как итог — скандал и отток клиентуры), это привело к тому, что общая сумма на депозитах в Credit Suisse сократилась вдвое (отток продолжился и в 2023 году). После этого главный исполнительный директор Ульрих Кернер начал массовую разъяснительную работу, чтобы вернуть нервных клиентов и их деньги (тогда мы с вами обсуждали кредитно дефолтные свопы банка, которые вышли на уровень 2008г, а это вероятность дефолта). Усилия, похоже, окупились к январю, когда он сообщил о “чистых положительных” депозитах. Однако 9 марта комиссия по ценным бумагам и биржам США поставила под сомнение годовой отчёт банка, вынудив его отложить публикацию.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Сколько заплатит дивидендов Татнефть? Самая недооценённая нефтяная компания.

- 21 марта 2023, 09:34

- |

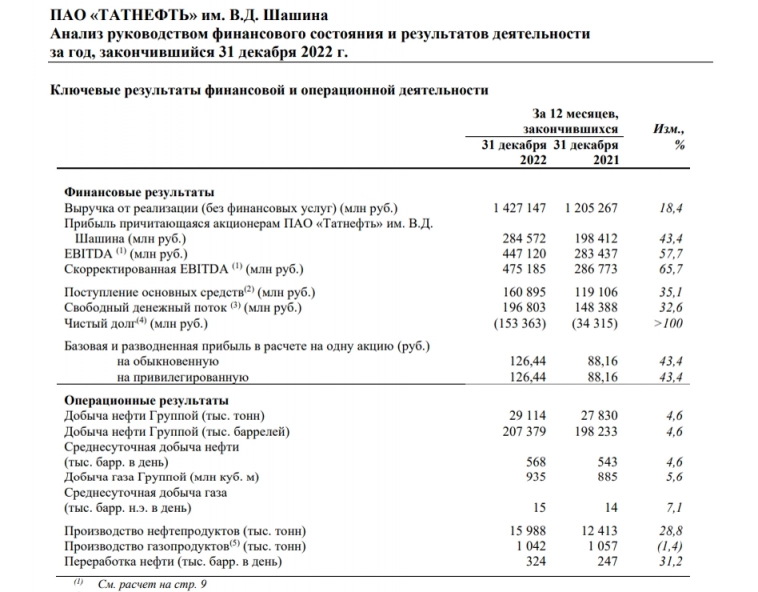

Татнефть представила консолидированную финансовую отчётность по МСФО за 2022 год (по РСБУ тоже). Показателям может позавидовать весь нефтяной сектор, причём прогнозы аналитиков по чистой прибыли ниже, чем оказалось на самом деле (БКС — 245₽ млрд, Синара — 273₽ млрд). Главные показатели из отчёта:

🛢 Выручка: 1,4₽ трлн (18,4% г/г)

🛢 Чистая прибыль: по МФСО 284,57₽ млрд (43,4% г/г), а по РСБУ 241,86₽ млрд (70% г/г)

🛢 EBITDA: 447,12₽ млрд (57,7% г/г)

🛢 FCF: 196,8₽ млрд (32,6% г/г)

Ещё бы я отметил несколько фактов, которые явно бросаются в глаза при оценке компании:

📌 Компания увеличила добычу нефти и нефтепродуктов, на этом фоне продажи сырой нефти и нефтепродуктов в дальнее зарубежье также были увеличены (30% и 40% г/г)

📌 У Татнефти внушительный кэш на счетах. Сейчас там находится 167,8₽ млрд, а долг компании составляет — 14,5₽ млрд. Поэтому Татнефть может смело инвестировать в новый бизнес или выплатить дивиденды (не распределённая прибыль)

📌 Правительственная комиссия России по контролю за иностранными инвестициями одобрила покупку Татнефтью российских активов Nokian Tyres. Цена покупки составит €286 млн (ожидалось €400 млн). Прибыльный бизнес с дисконтом

( Читать дальше )

Неожиданные дивиденды Сбербанка. В чём подвох для частного инвестора?

- 20 марта 2023, 09:19

- |

➕ Все уже, наверное, в курсе, что Сбербанк рекомендовал рекордные дивиденды — 25₽ на акцию (~13% див. доходности), задействовав нераспределённую прибыль за 2021 год. Напомню, что чистая прибыль Сбербанка за 2022 год по МСФО составила 270,5₽ млрд, а на дивиденды компания направит 565₽ млрд. При этом после выплаты дивидендов достаточность капитала компании будет выше требований ЦБР (на конец 2022 года общая достаточность капитала Сбербанка — 15,7%). Дата закрытия реестра — 11 мая.

➖ А напрягает меня знаете что? Инсайдерская торговля в данной акции. Сбербанк начал своё восхождение со ~156₽ с 15 февраля, как итог акцию задрали до ~175₽ за месяц (это на предполагаемом дивиденде в 6-12₽, прям красота). После объявления дивиденда акция торгуется по 193,5₽. Вся эта ситуация мне напомнила движение в Газпроме. Акции Газпрома с начала августа и до объявления рекордных дивидендов выросли с ~175₽ до ~275₽, на это тоже понадобился примерно месяц. После объявления дивиденда стоимость акции только снижалась, перед дивидендной отсечкой стоимость акции составила — ~212₽, после ~163₽ (это при дивиденде в 51₽). Частные инвесторы, которые покупали акции Газпрома при объявлении дивиденда в очень глубоком минусе. Инсайдеры просто срубили кэш.

( Читать дальше )

ЗПИФ ПНК-Рентал закрывается. Разбираемся в хитрой схеме фонда и почему произошло закрытие на самом деле.

- 19 марта 2023, 14:23

- |

Думаю, что владельцы данных ЗПИФов уже в курсе, об этом им сообщил сайт фонда. Приведу несколько интересных фактов по ликвидации данного фонда:

▪️ Активы, составляющие фонд, будут реализованы, а полученные денежные средства выплачены инвесторам. Планируемый срок получения выплат: II квартал 2023 года;

▪️ Тем, кто инвестировал на платформе ПНК-Рентал необходимо указать актуальные реквизиты (там, кстати, были интересные комиссии за управление). Кто же выбрал покупку паев через Московскую биржу, тем денежные средства поступят на БС;

▪️ Новость о закрытии ЗПИФ пришла под вечер 16 марта. Тем же вечером Московская биржа опубликовала новость о том, что торги паями ЗПИФ ПНК Рентал остановлены и с 17 марта проводиться не будут (брокеры при этом молчали об этом). Как вы понимаете продать паи уже невозможно, ликвидный ЗПИФ (так он рекламировался) оказался пустышкой;

▪️ Предполагается, что доход от реализации всех активов фонда составит ~2000₽ на пай (перед закрытием пай торговался по ~1990₽). Нереализованные объекты продолжат генерировать рентный доход до момента продажи;

( Читать дальше )

Наконец-то воспользовался Финуслугами.

- 18 марта 2023, 10:52

- |

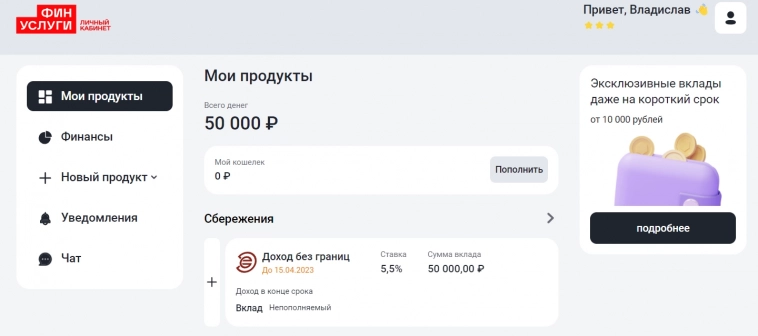

🏛 Свою подушку безопасности я держу на вкладе, но у меня ещё иногда присутствует свободный кэш (внезапные покупки на рынке, накопление на технику или поездку). Предпочитаю его держать на накопительном счёте, чтобы деньги всегда были под рукой, также всегда можно пополнить и изъять желаемую сумму. Так вот, у меня подошла к концу часть акций на накопительных счетах, сейчас там смешные проценты 5—6% годовых, под это дело я уже заказал пару карточек банков, чтобы воспользоваться их услугами (Газпромбанк и Открытие, в последнем банке меня ещё сманил кэшбэк и бонусы премиального клиента).

🟡 Пока идёт изготовление пластика, я решил рассмотреть предложение вкладов на Финуслугах (их спам на почту с бонусами сделал своё дело). Мне нужен был вклад на месяц с хорошей процентной ставкой, по счастливому случаю такой нашёлся (с бонусом от Финуслуг). Энерготрансбанк даёт 5,5% на 31 день, а Финуслуги добавляют к этому ещё 3% (эти ребята мне точно должны за рекламу 😅), учитывая, что те же новые накопительные счета, которые хочу открыть будут давать 8—9,5%, то вполне неплохая сделка. Я отправил туда часть своего свободного кэша, бонус, кстати, в виде 3% я получу спустя месяц, как вклад будет закрыт.

( Читать дальше )

ММК вряд ли до конца года вернётся к вопросу о дивидендах. Приоритетом будет инвестпрограмма.

- 17 марта 2023, 09:20

- |

🪨 Председатель совета директоров Виктор Рашников подтвердил, что компания пока не планирует выплату дивидендов по итогам 2022 года.

🗣 «В декабре будем понимать, а пока нет. Реально, скорее всего, нет. Не до дивидендов. Нужно реализовывать инвестиционную программу»

Напомню вам, что ещё в декабре 2022 года компания сообщила, что сможет вернуться к выплате дивидендов в случае стабилизации геополитической ситуации. Поэтому реакция частных инвесторов на данную новость была весьма непонятна, конечно, масла в огонь подлили разные телеграмм-каналы, которые стояли в шорте и дампили акцию. Приводят вам расчёты динамики цен металлургов (ММК+20% с начала года), но только забывают, что сегодняшняя цена равна концу майской 2022 года (после мая было ощутимое падение, сначала до 30₽, потом и по 23₽ торговалась). Поэтому вернулись на круги своя, ни о какой недооценки речи идти не может. Что же насчёт инвестиционной программы, то в 2023 году она составит около ~50₽ млрд, что весьма неплохо в сложившейся ситуации (для долгосрочного инвестирования в самый раз). Вкладывать прибыль в развитие, в создание новых мощностей, а не выводить через дивиденды, тоже иногда полезно.

( Читать дальше )

Распадская представила отчёт по МФСО за 2022 год. Ожидаемо слабые результаты II полугодия, как и отмена дивидендов.

- 16 марта 2023, 15:35

- |

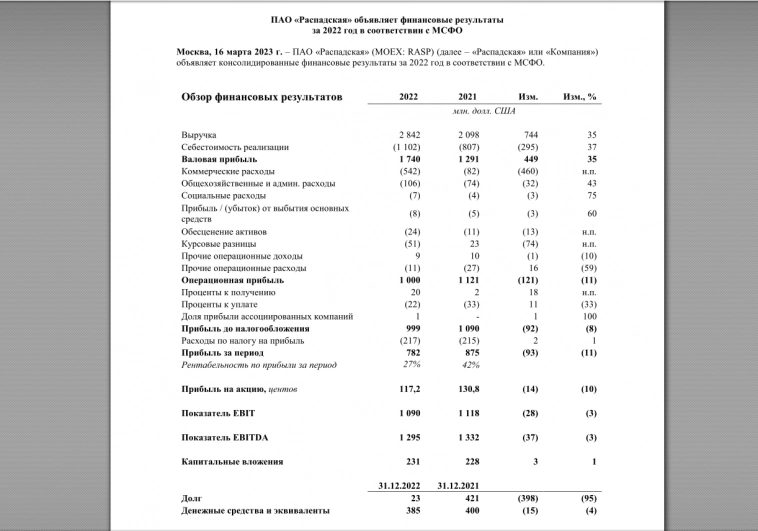

🪨 Если судить по II полугодию 2022 года, то цифры провальные, но вполне ожидаемые (выручка упала на -19% гг, чистая прибыль сократилась на -83% гг, а чистый денежный поток стал меньше на -43% гг.). Кто интересовался компанией, событиями, которые происходили в экономике, тот должен был понять, что ожидать повторения результатов II полугодия 2021 года и I полугодия 2022 года не стоит. На показатели повлияла коррекция цен на коксующий уголь (цена сложилась почти в 2 раза), укрепление рубля по отношению к другим валютам в данный период и переориентация поставок с рынка ЕС в АТР (затраты на логистику, скидки новым покупателям).

Что же насчёт всего года, то показатели весьма сдержанные:

▪️ Выручка: $2,84 млрд (+35% г/г)

▪️ Чистая прибыль: $782 млн (-10,6% г/г)

▪️ EBITDA: $1,29 млрд (-3% г/г)

🟡 На этой волне совет директоров Распадской рекомендовал не выплачивать дивиденды за 2022 год. Evraz Group владеет 93,2% акций Распадской, а так как у материнской компании иностранная регистрация, то предполагается сложность перевода средств от Распадской. Многие об этом знали, поэтому смешно было читать всякие «аналитические заметки», которые втюхивали дивиденды от данной компании.

( Читать дальше )

Повестки к нам приходят? IMOEX начали проливать.

- 15 марта 2023, 15:32

- |

🪖 «Естественно, все данные нужно уточнять, обновлять, и в этих рамках ведется постоянная работа»: Песков назвал вручение повесток для уточнения данных обычной практикой. О реализации такой практики уже сообщили власти Воронежской, Пензенской и Липецкой областей.

Так же подлил масло в огонь Credit Suisse, его акции упали на 24%, торги остановлены после того, как саудовский акционер отказался от дальнейшей помощи. Другой швейцарский банк UBS падает на 7%.

🏛 На нашем рынке весело, летим камнем вниз, зато Детский Мир +40% (акции ожидает делистинг). Так и торгуем.

С уважением, Владислав Кофанов

Сколько же заплатит дивидендов Сбербанк? Аналитики ожидают 100% выплаты от чистой прибыли.

- 15 марта 2023, 09:12

- |

🏦 Вчера котировки Сбербанка были в лидерах роста. Первый зампред правления Сбербанка Александр Ведяхин объявил, что нам не страшны проблемы финансового сектора США и в России такому не бывать (на удивление там тоже в одночасье «победили» данный крах, инфляция замедлилась, а горе-вкладчиков зальют деньгами, да и повышение ставки под вопросом). При этом «аналитики» ждут щедрых дивидендов от эмитента и вещают на своих площадках о выплате 100% от чистой прибыли (Альфа-Банк, БКС — 12₽ на акцию, Синара — 10.9₽ на акцию). Напомню, что если выплата составит 50% от чистой прибыли, то это ~6₽ на акцию, а значит ~3,5% див. доходности при сегодняшней цене акции, что больше похоже на правду.

🏛 В данной истории вспоминается ситуация вокруг Московской биржи. «Аналитики» ожидали ~8—12% див.доходности на фоне отличного отчёта (чистая прибыль за 2022 год составила — 36,3₽ млрд увеличившись на 29,2% по сравнению с прошлым годом) и дивидендной политике компании (согласно действующей дивидендной политике должна была выплатить 60% от чистой прибыли). Как итог — 4,84₽ на одну акцию (дивидендная доходность ~4%). Частные инвесторы восприняли данную рекомендацию негативно, третий день подряд котировки снижаются.

( Читать дальше )

Банкротство Silicon Valley Bank запустило волатильность рынков. Нас это тоже не обошло стороной.

- 14 марта 2023, 12:19

- |

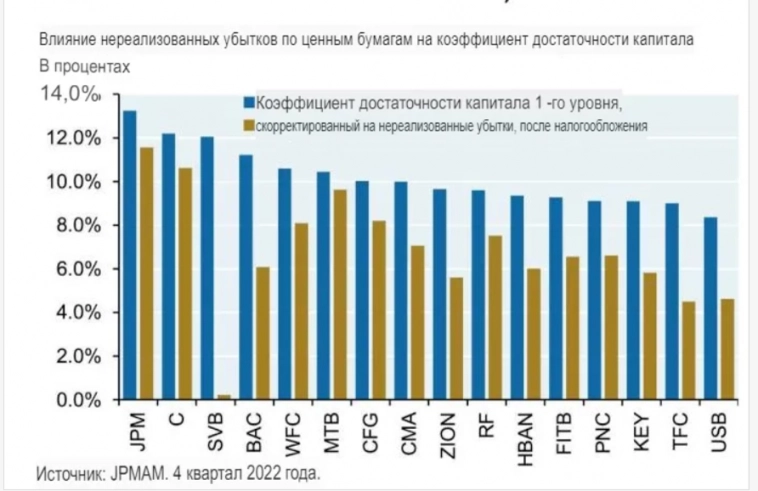

🏢 Silicon Valley Bank (SVB) рухнул на прошлой неделе, став крупнейшим банком в США, потерпевшим крах после финансового кризиса 2008 года. Банк строил свой бизнес вокруг стартапов и пока рос технологический сектор в США, данный банк снимал «сливки» (в 2021 году объём депозитов вырос на 86%). Как вы понимаете, денег было заработано несметное количество, поэтому SVB от радости или, скорее всего, от глупости большую часть средств вложили в долгосрочные казначейские облигации и 30-летние ипотечные бумаги, напрочь забыв, что такое процентный риск. После того как ФРС начала повышать ставку, вкладчики пришли к выводу, что стоит сокращать объём депозитов в данном банке. Соответственно, чтобы отдать «наличку» SVB начал продавать облигации, которые потеряли в цене. 8 марта банк объявил, что продал часть своих активов с огромным убытком и продаст часть акций, чтобы получить наличные. Началась паника, и в пятницу банк приостановил свою деятельность по требованию властей. Данная ситуация уже взволновала рынки и привела вот к таким последствиям:

( Читать дальше )

теги блога Владислав Кофанов

- IMOEX

- urals

- USDRUB-TOM

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет РФ 2024

- валюта

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- демпферные выплаты

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инвестиции в недвижимость

- Интер РАО

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- психология

- психология инвестора

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс