Владислав Кофанов

Дивиденды Роснефти — мне достаточно, учитывая промежуточную выплату и сильное II п. 2023 г. из-за курса /цен на сырьё

- 16 ноября 2023, 12:20

- |

🛢 Совет директоров Роснефти рекомендовал выплату дивидендов за 9 месяцев 2023 года в размере — 30,77₽ на акцию (дивидендная доходность по текущим ценам составляет — 5,2%). Дата закрытия реестра – 11 января 2024 года. Последний день покупки акций под дивиденд — 10 января.

Согласно дивидендной политике компании, она выплачивает 50% от чистой прибыли. Последний отчёт Роснефти я разбирал и прогнозировал текущий дивиденд, всё совпало, а значит, эмитент продолжает придерживаться своей политике (для миноритариев весомый плюс). Как итог Роснефть направит 326₽ млрд чистой прибыли по МСФО.

➕ Дивидендная новость вышла ночью, а фиксировали прибыль в Роснефти уже с открытия торгов 15 числа (давление, конечно, началось ещё 14 из-за санкций и курса ₽). Я бы посмотрел на эти дивиденды с другой стороны. За 9 месяцев 2022 года компания заплатила дивиденд в размере — 20,39₽ на акцию, выплата уже 1,5 раза больше, а кто покупал ещё по тем ценам, то получается и дивидендная доходность другая.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

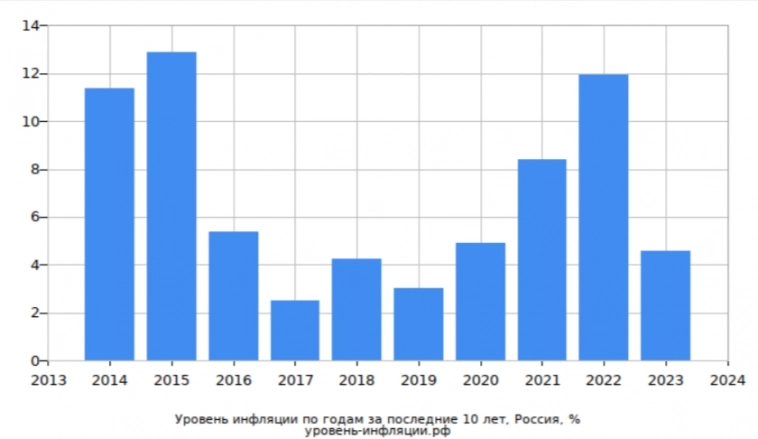

Инфляционное давление вначале ноября — шок. Похоже, что в декабре придётся снова поднимать ставку!

- 14 ноября 2023, 13:57

- |

Ⓜ️ По последним данным Росстата, за период с 31 октября по 7 ноября индекс потребительских цен вырос на 0,42% (прошлые недели — 0,14% и 0,24%), с начала ноября — 0,37%, с начала года — 5,86% (годовая же составляет 7,1%). Последний раз такой скачок цен был в начале декабря 2022., когда были повышены тарифы на ЖКУ. Темпы инфляции не побоюсь этого слова — чудовищные, если на прошлой неделе можно было подумать, что наступило замедление впервые за 6 недель и отметить позитивный момент для экономики, то сейчас такого уже нельзя сказать. Такой скачок цен был достигнут «благодаря»: АвтоВАЗу (+5,49%), помидору (+8,76%) и огурцу (+7,55%).

Если рост инфляции продолжится такими темпами, то ЦБ придётся дальше ужесточать ДКП и повышать ставку в декабре на 1-2%. Как не странно на это был намёк в опубликованном прогнозе от ЦБ, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%. Кроме повышения ставки регулятор принял ряд других мер, которые действуют, но всё же ужесточение ставки во главе угла:

( Читать дальше )

Ростелеком отчитался за 9м 2023 г. — FCF увеличился почти в 2 раза по сравнению с прошлым годом и это на фоне будущих дивидендов

- 13 ноября 2023, 12:23

- |

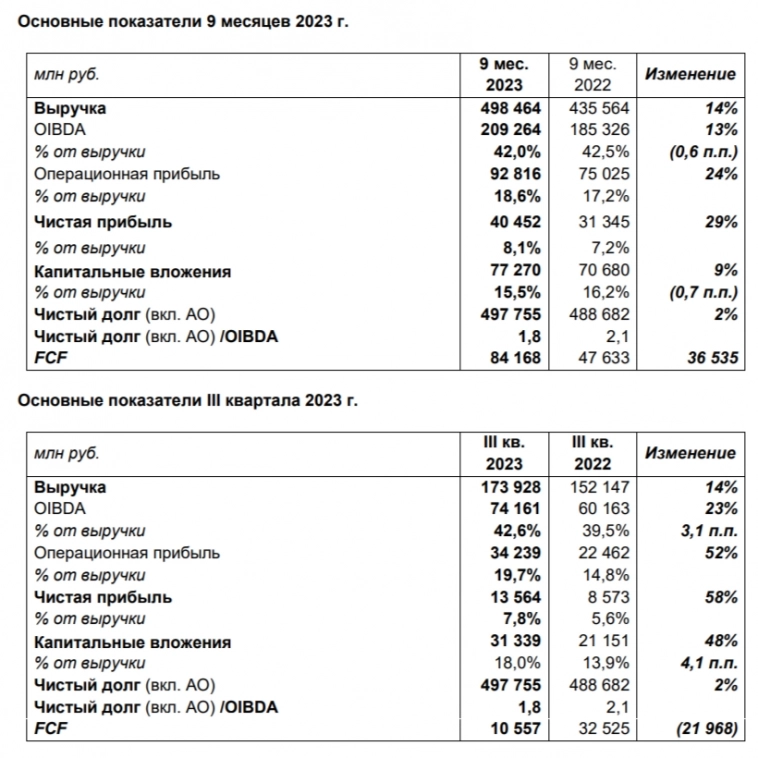

📱 Ростелеком опубликовал финансовые результаты по МСФО за 9 месяцев 2023 года. Эмитент 1,5 года молчал и не публиковал отчёты в связи со сложной экономической ситуацией в стране, на сегодня это второй отчёт компании за год и он тоже положительный. Выручка компании растёт благодаря новым направлениям: доходы от цифровых сервисов и облачных услуг — 94,2₽ млрд (+43,1 г/г), данный заработок получилось увеличить за счёт развития платформенных решений для предоставления социальных сервисов, проектов цифровой регион, сервисов видеонаблюдения и кибербезопасности. Остальные сегменты также показали рост (весомая прибыль в сегменте мобильной связи — 173,4₽ млрд, это на 12,4% больше, чем годом ранее из-за роста объёма дата трафика +18,8% г/г), кроме фиксированной телефонии — 32₽ млрд (-4% г/г), в связи с непопулярностью услуги и оттоком абонентов (-10% г/г). Перейдём же к основным показателям компании:

▪️ Выручка: 498,4₽ млрд (14% г/г)

▪️ Чистая прибыль: 40,4₽ млрд (29% г/г)

( Читать дальше )

Минфин вышел на рынок внутреннего долга — шок, но классика вновь собрала неплохую выручку при снижении доходности ОФЗ

- 13 ноября 2023, 09:09

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Размещение состоялось после повышения ключевой ставки и довольно волатильной недели для индекса RGBI (индекс государственных облигаций), доходность снизилась по многим выпускам, поэтому мне было интересно понаблюдать за реакцией рынка и спросом в ОФЗ. С учётом возможного повышения ключевой ставки в декабре (опубликованный прогноз от ЦБ даёт сигнал, что в декабре ставка может быть повышена до 16%, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%), мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно, этим правом Минфин не будет пользоваться, потому что на сегодняшний день уже привлечено — 2,519₽ трлн. Возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования, ситуация прояснилась и Минфин уже выполнил намеченный план.

( Читать дальше )

Сбербанк отчитался за октябрь 2023 г. — прибыли заработано уже выше, чем за весь 2021 год. Ожидаем новую стратегию компании

- 12 ноября 2023, 14:11

- |

🏦 Сбер опубликовал сокращённые результаты по РПБУ за 10 месяцев 2023 года. За 10 месяцев компания заработала — 1,262₽ трлн чистой прибыли, напомню, что в рекордном 2021 году за весь год было заработано 1,251₽ трлн чистой прибыли, как итог рентабельность капитала за этот год превысила 25%. Также Сбер утвердил новую трёхлетнюю стратегию развития компании и представит её участникам рынка 6 декабря 2023 года (она будет касаться дивидендной политики, но как по мне резких изменений по % выплаты от чистой прибыли не стоит ожидать). С учётом ужесточения ДКП и присутствующего лага, меры регулятора начали действовать, Сбербанк уже не «хвастается» рекордными выдачами по ипотеке, в октябре выдали на — 475₽ млрд (в сентябре рекорд — 564₽ млрд), портфель же потребительских кредитов продолжил своё снижение — 248₽ млрд (в сентябре — 260₽ млрд, в августе — 324₽ млрд). Всё это отголоски раскрученной инфляционной спирали, когда потребление выросло за счёт кредитования, поэтому ужесточение ДКП продолжает охлаждать кредитование, соответственно, в будущем это снизит заработки финансовых организаций. Перейдём же к основным показателям компании:

( Читать дальше )

ЭЛ5-Энерго отчиталась за 9м 2023 г. — новый менеджмент генерирует прибыль и начал снижение чистого долга уже с этого года

- 10 ноября 2023, 13:31

- |

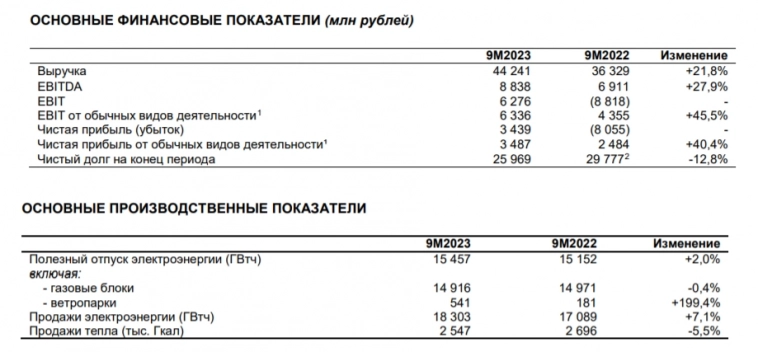

🔌 ЭЛ5-Энерго опубликовала неаудированные финансовые результаты по МСФО за 9 месяцев 2023 года. Можно констатировать факт того, что компания вышла достойно из кризисного пике в 2022 года (проблемы начались с продажи компании, потом добавилось обесценивание активов в размере 29,5₽ млрд, половина суммы пришлась на недавно введённые в строй ветропарки) и сейчас полноценно генерирует чистую прибыль, развивает инвестиционную деятельность, не забывая сокращать чистый долг. Во многом такие изменения произошли благодаря тому, что главным мажоритарием компании стал ЛУКОЙЛ (были поставлены свои люди в менеджмент, разработан новый бизнес-план), который консолидировал 56,44% акций ЭЛ5-Энерго. Перейдём же к основным показателям компании:

⚡️ Выручка: 44,2₽ млрд (21,8% г/г)

⚡️ Чистая прибыль: 3,4₽ млрд (годом ранее убыток — 8₽ млрд)

⚡️ EBITDA: 8,8₽ млрд (27,9% г/г)

Что можно отметить при разборе отчёта?

☑️ На показатели положительно повлияло введение в эксплуатацию ветропарков — рост доходов от программы ДПМ ВИЭ (Азовского, но особенно Кольского, об этом свидетельствует полезный отпуск электроэнергии: ветропарки 541 ГВтч, +199,4% г/г и продажи электроэнергии: 18 303 ГВтч, +7,1% г/г), возросшие тарифы на теплоэнергию и электроэнергию.

( Читать дальше )

Татнефть отчиталась за 3 кв. 2023 г. — прекрасные результаты, но было ожидаемо. Ведём подсчёт будущих дивидендов

- 09 ноября 2023, 16:34

- |

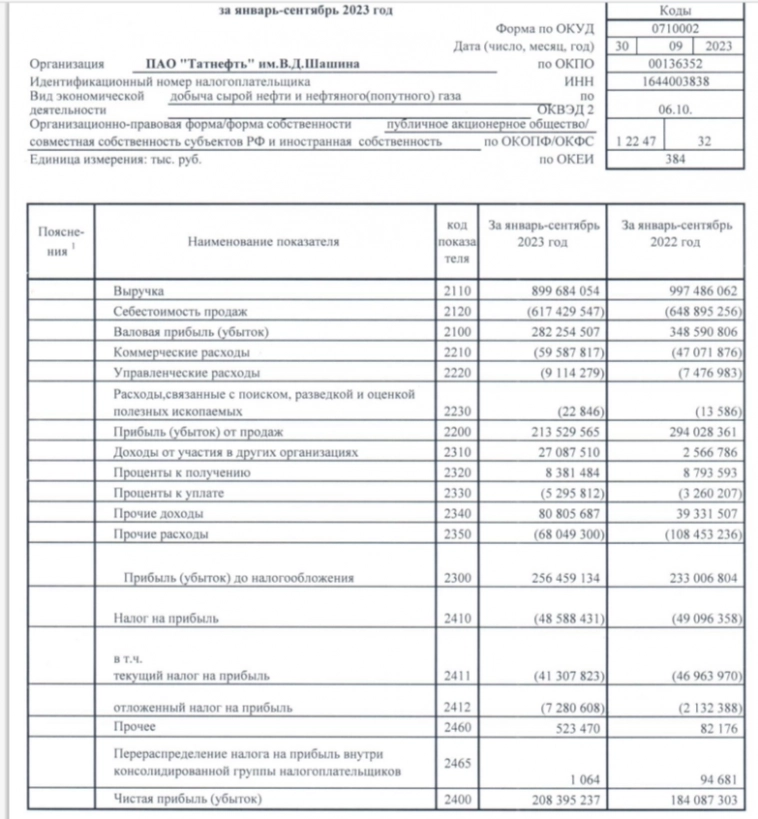

Татнефть опубликовала финансовые результаты по РСБУ за III квартал 2023 года. Уже можно констатировать факт того, что компания адаптировалась к новым реалиям и воспользовалась текущей обстановкой на нефтяном рынке. Результаты получились вполне себе добротными и ожидаемыми, почему? Сырьё подорожало и не заметило потолка цен G7 в $60 за баррель, рубль ослаб по отношению к другим валютам, как итог рублёвая цена бочки Urals в III квартале составила — 7000₽ (67% г/г). Перейдём же к основным показателям компании:

🛢 Выручка: за 9 месяцев 900₽ млрд (-10% г/г), за III квартал 368₽ млрд (+28% г/г)

🛢 Чистая прибыль: за 9 месяцев 208₽ млрд (+13% г/г), за III квартал 80₽ млрд (+150% г/г)

🛢 Операционная прибыль: за 9 месяцев 214₽ млрд (-27% г/г), за III квартал 93₽ млрд (+42% г/г)

Что можно отметить и какие странности вскрылись при разборе отчёта?

🗣 Татнефть продолжает наращивать на счетах кэш — 142,1₽ млрд, при этом долг составляет всего — 37₽ млрд (долгосрочных займов компания не имеет), как вы понимаете чисты долг отрицательный, с учётом денежной позиции компании, могут произойти сюрпризы в дивидендных выплатах.

( Читать дальше )

ДВМП обрело главного мажоритария, Росатом получит акции в качестве имущественного взноса. Вопрос по дивидендам открыт?

- 09 ноября 2023, 06:48

- |

🚢 Государство передало изъятые у акционеров FESCO (ДВМП) акции Росатому — указ В.В. Путина (указ вступает в силу со дня его подписания — 8 ноября). Напомню, что ещё в январе этого года согласно решению суда, в доход государства обращены 92,4% акцийFESCO (ДВМП), пакет оказался на балансе Росимущества и дальнейшая судьба пакета была важна, потому что можно было оформить делистинг (необходимо собрать пакет из 95% акций ДВМП, чтобы провести принудительный выкуп, тогда остальные акционеры не смогут отказаться от этого) или в случае появления главного мажоритария прописать новую дивидендную политику в будущем с сохранением акций на Московской бирже. Похоже второй вариант сейчас звучит убедительней, ибо федеральная собственность утверждается указом президента, поэтому передача акций в иную (частную) собственность невозможна без соответствующего указа, а значит продать пакет частным лицам нельзя, это будет управление под присмотром государства. Лондонские же суды проходят, но взыскать акции ДВМП в пользу истцов невозможно (можно претендовать только на зарубежные активы), а значит и оспорить данную передачу не представляется возможным. А что по перспективам компании?

( Читать дальше )

Газпрому снова увеличивают налоги, проблемы с долговой нагрузкой никуда не денутся. В такой ситуации на дивиденды не стоит рассчитывать!

- 08 ноября 2023, 12:04

- |

Восстановленный демпфер для нефтяной отрасли — благо, но выпадающие средства решили компенсировать за счёт повышения НДПИ на газовый конденсат Газпрома и сокращения выплат по акцизу для НПЗ, не выполняющих обязательства по поставкам на внутренний рынок (40% на внутренний рынок, в проигрыше: ЛУКОЙЛ и Сургутнефтегаз). Заводы Газпрома получают демпфер, однако, в отличие от нефтедобытчиков, не платят надбавку по конденсату и по сути данная мера введена для балансировки системы для газо и нефтедобывающих компаний. Коэффициент не будет применяться к структурам, которые добывают менее 35% газа в общем портфеле добычи (значит Газпром нефти это не грозит). Рост НДПИ на конденсат для Газпрома может принести бюджету дополнительно 70–80₽ млрд в год. Помимо этого компания имеет ещё ряд проблем:

⏺ Долговая нагрузка. В отчёте по МСФО за I полугодие 2023 года было обнаружено, что в I квартале 2023 года компания, вообще, была убыточной — 7,2₽ млрд, во II квартале помог ослабший рубль и увеличившиеся поставки в Китай согласно контрактам.

( Читать дальше )

Нефтегазовые доходы в октябре — космос, второй лучший результат в истории. Помогло обнуление демпфера и ННД

- 07 ноября 2023, 12:20

- |

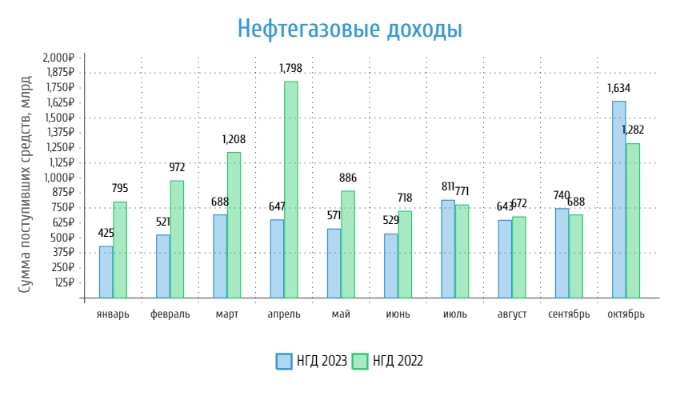

🛢 По данным Минфина, НГД в октябре составили — 1,635₽ трлн (27,5% г/г), месяцем ранее — 740₽ млрд (7,5% г/г). Второй месяц подряд достигается профицит нефтегазовых доходов, учитывая благоприятные условия на валютном и сырьевом рынке, было бы странно уйти в минус — по данным Минфина, средняя цена Urals в октябре составила — $81,52 (+15% г/г), средний же курс $ — 97,1₽. С начала года доходы от НГД составляют — ~7,2₽ трлн (-26,3% г/г). Минфин прогнозирует, что базовые НГД в этом году составят 8,9₽ трлн, учитывая, что осталось 2 месяца, то доходы в месяц по НГД должны составить — 850₽ млрд. Даже с учётом того, что доходы просядут в последующие два месяца (на это повлияет не только сегодняшняя цена сырья — $72 за баррель и курс $ — 92₽), то это вполне себе достижимый план. Почему же всё-таки произошёл такой всплеск доходов и таких показателей не стоит ожидать в последующие месяцы?

✔️ НДПИ (1,1₽ трлн vs.

( Читать дальше )

теги блога Владислав Кофанов

- IMOEX

- urals

- USDRUB-TOM

- акции

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет РФ 2024

- валюта

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- демпферные выплаты

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инвестиции в недвижимость

- Интер РАО

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- психология

- психология инвестора

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фрахтовые ставки

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс