Finindie

В этот день ровно год назад было дно. Вспоминаем, как это было

- 23 марта 2021, 10:46

- |

23 марта 2020 года был днём прекрасных возможностей! Да, вы не ослышались — именно возможностей.

Пока весь мир в труху, саудиты с залитыми гневом глазами роняют рынок нефти, а по миру гуляет неизвестный смертельный вирус и вообще — полный локдаун! — кто-то пользовался уникальной возможностью, выпадающей один раз в десятилетие и скупал лучшие бизнесы этого мира за бесценок.

Предлагаю вспомнить, как это было и посмотреть на возможности.

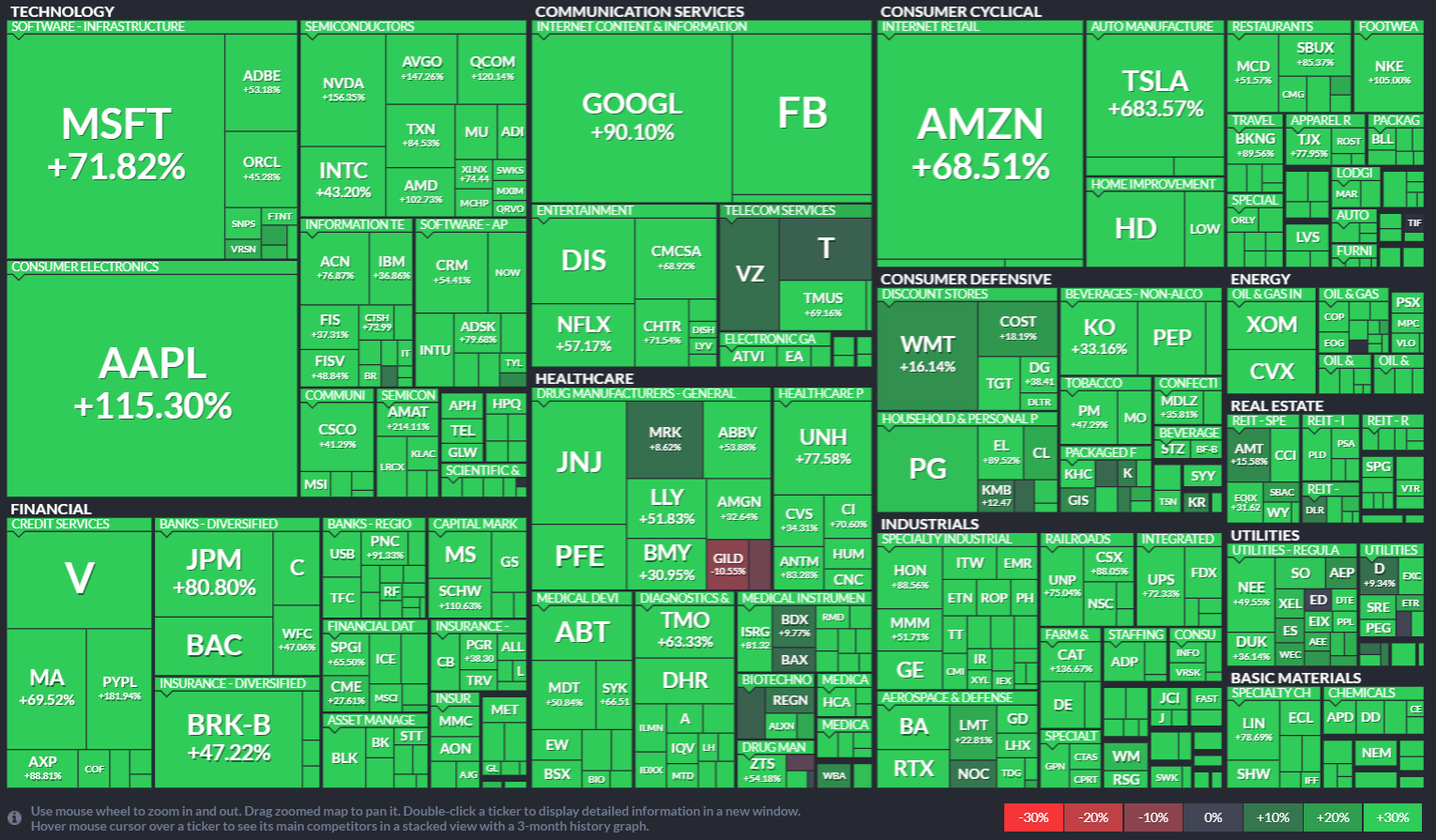

Эта карта показывает результат 500 крупнейших компаний за последние 52 недели. В интерактивном формате: https://finviz.com/map.ashx?t=sec&st=w52

Если восстанавливать хронологию происходящего на фондовом рынке, то стоит наверное начать с февраля-2020. Невзирая на нависшую угрозу всемирного распространения непонятной хрени, рынок был преисполнен оптимизма из-за заключенной торговой сделки США и Китая. Американский индекс широкого рынка S&P500 (графики которого вы будете далее видеть жёлтым) даже прибавил +5% с начала года, обновив исторический максимум на 3390.

( Читать дальше )

- комментировать

- 5.3К | ★6

- Комментарии ( 16 )

Microsoft - 35 лет с момента выхода на биржу

- 21 марта 2021, 12:14

- |

IPO Microsoft'а состоялось 13 марта 1986 года, акции компании размещались по $21 за штуку — 35 лет назад. За эту 35-летнюю историю компания произвела сплит акций 9 раз. Человек, купивший одну акцию в дату размещения и не продававший её на протяжении 35 лет, сейчас имеет на руках 288 современных акций Microsoft стоимостью $230 каждая. Помимо прочего, Microsoft осуществил 70 дивидендных выплат.

Если в мире можно найти человека, который купил акции компании Microsoft в дату их публичного размещения, не продавал их на протяжении 35 лет и реинвестировал все полученные дивиденды (не уплачивая с них налоги или компенсируя их), то можно его поздравить с доходностью +379711% на вложенный капитал.

Как нельзя кстати здесь цитата Уоррена Баффетта из интервью 1993 г.: «Всё что нужно для инвестирования — выбирать хорошие компании в хорошие времена и оставаться с ними, пока они остаются хорошими компаниями»

Источник

Вторая (малая) промежуточная цель достигнута - что дальше?

- 19 марта 2021, 13:31

- |

Я уже писал об основной промежуточной цели отдельный пост, где детально рассказал о своём долгосрочном плане по достижению финансовой независимости и о том, откуда и каким образом эти промежуточные цели возникли.

Спойлер: конечная цель довольно хорошо рассчитана и успешно проходит сейчас испытание временем, а вот промежуточные цели ставились «от фонаря», просто мне так легче понемногу приближаться к основной цели мелкими шажками.

Моя основная цель: обеспечить нашу семью таким доходом от сбережений, который бы покрывал все наши основные расходы на всю оставшуюся жизнь. В основные расходы входит всё то, что необходимо для обычной жизни: еда и расходные материалы, одежда, основные сервисы, коммунальные платежи, транспорт, развлечения, медицина, расходы на образование в школьном возрасте, небольшие путешествия, страховки и т.д. Короче, всё то, на что мы тратим деньги в своей обычной жизни. Не по минимуму, не в режиме экстремальной экономии, а так, как мы привыкли.

( Читать дальше )

Первая ипотека

- 10 марта 2021, 12:00

- |

Разгребая старые документы, нашли выписку по первой ипотеке.

Объект: 3-комнатная квартира в 5-этажном панельном доме в Саратове, 60 кв. м

Начало: 09.12.2011

Срок: 10 лет

Стоимость квартиры: 1'720'000₽

Размер ипотечного кредита: 1'000'000₽

Процентная ставка: 11,70% годовых

Ежемесячный платёж: 14'174₽

UPD.: многие интересуются, что с ней стало. Писал об этом полгода назад здесь, на смарт-лабе

Действие происходило в Саратове.

У нас после свадьбы на руках оказалось примерно 220'000₽ (накопления + подарки), и родители жены любезно нам предоставили 500'000₽ на первоначальный взнос. Стоит отметить, что это была единственная такая материальная помощь за всю жизнь, и впоследствии подобного больше не было (предложения были, но мы отказывались). Кто-то скажет, что 1 млн ₽ — это мало, не то что нынешние ипотеки. Надо понимать, что 1 млн ₽ в 2011 году — это не то же самое, что 1 млн ₽ в 2021 году, да и уровень наших з/п оставлял желать лучшего.

( Читать дальше )

На пенсию в 43. Промежуточная цель достигнута - что дальше?

- 03 марта 2021, 14:14

- |

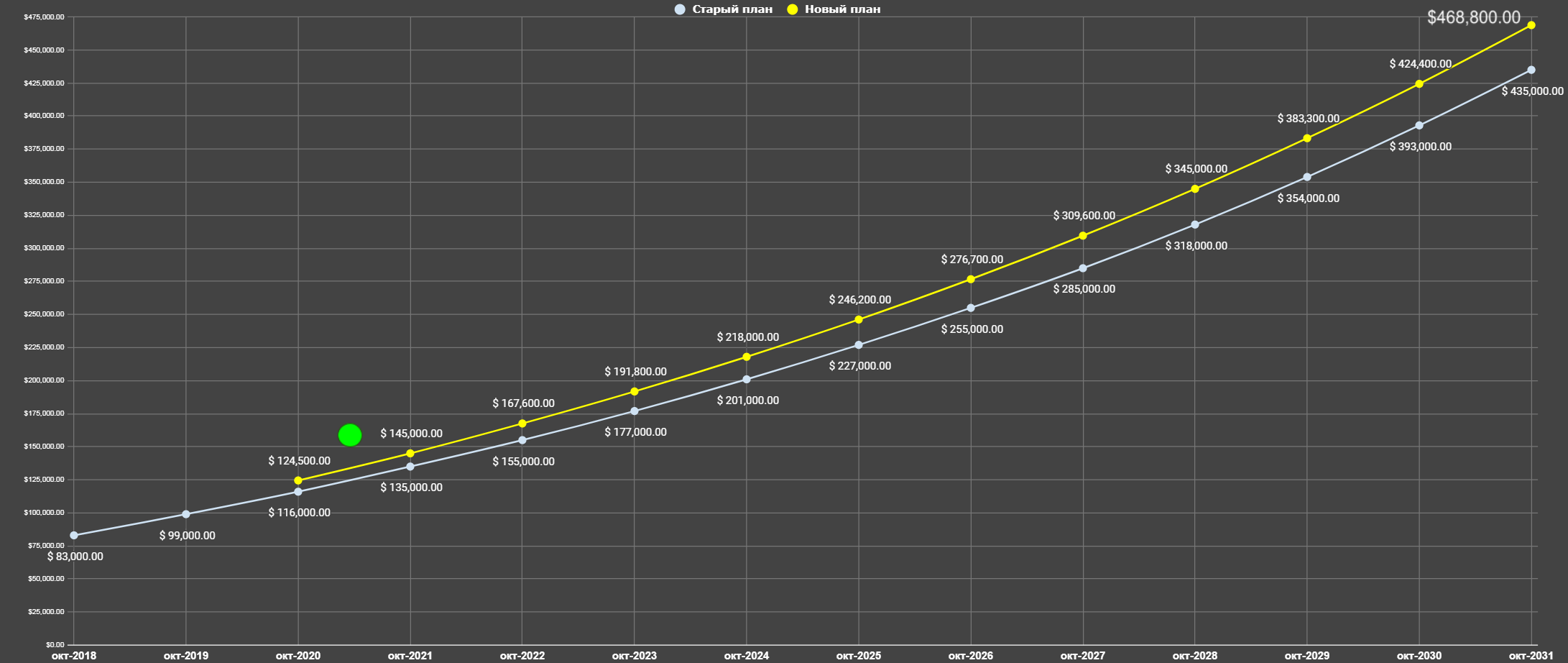

Как только я определился со стратегией, я поставил конечную цель по своим «экстремальным» накоплениям, впоследствии немного её скорректировав (в большую сторону, примерно на 5%). Сейчас мне 32, у меня цель — быть финансово независимым к 43 годам, для этого мой капитал должен быть примерно $468000, и эта цель выполнена на 35%.

Обращу ваше внимание, что график начинается не от нуля! Привычка копить и сберегать не в 2018 году появилась, а ещё в 2012. Просто в 2018 изменилась форма — накопления отправлены «работать» на фондовый рынок, а в голове начало вырисовываться понимание конечного результата. Всё, что вы прочитаете ниже — это результат 9 лет, 6,5 из которых были довольно бездарными в части доходности и выбора вариантов накопления.

Тогда же я понял, что буду «есть слона частями», и я поставил промежуточные цели: $100'000 в иностранных (американских) акциях и 1,6 млн ₽ в российских акциях. Впоследствии эти цифры тоже немного скорректировались: я определился с аллокацией активов по странам (80% США, 5% Китай, 15% Россия) и из иностранных акций решил вычленить китайские, оставив эту цифру $100'000 только для американских акций. Для того чтобы соблюсти идеал, и стремиться к 15% в российских акциях (а я замечу, что их целевая доля была понижена с 30% до 15% — я борюсь со своим home bias), хорошо было бы снизить цель 1,6 млн ₽ в российских акциях до 1,5 или даже 1,4 млн ₽, но как-то снижать целевые уровни — не очень круто, и я оставил как есть.

( Читать дальше )

Как нас вводят в заблуждение СМИ: Норвежский суверенный фонд опубликовал данные за 2020 год

- 25 февраля 2021, 11:12

- |

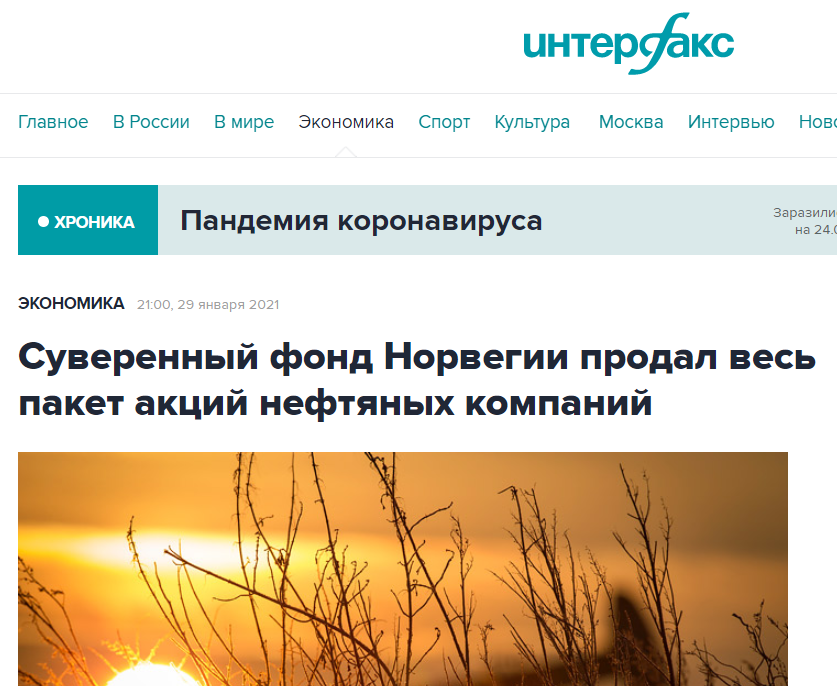

Похоже, никому в этом мире верить нельзя. В начале 2021 года по всему миру прокатилась новость от «надёжных источников в Bloomberg» о том, что Норвежский суверенный фонд продал весь нефтегазовый сектор из своего портфеля!

На первой странице гугла я встретил статьи от Интерфакса, РБК, Коммерсанта, Медузы и The Bell с заголовком «Суверенный фонд Норвегии продал весь пакет акций нефтяных компаний». Нет, не продал, и это всё фэйк ньюс.

Норвежский пенсионный фонд (он же — Суверенный фонд Норвегии) — это огромный институциональный инвестор, который по итогам 2020 года отчитался о том, что инвестирует уже более $1 трлн в 9123 компании по всему миру.

Ещё тогда меня удивила такая цитата у наших фэйкоделов:

( Читать дальше )

Негосударственный пенсионный фонд. Продолжаю считать свою накопительную пенсию

- 24 февраля 2021, 16:56

- |

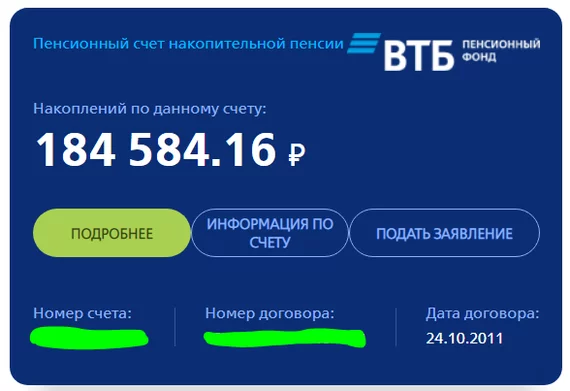

НПФ ВТБ, где у меня хранится скромная «замороженная» накопительная часть пенсии, прислал гордое письмо:

ВТБ Пенсионный фонд уведомляет о начислении на Ваш пенсионный счет инвестиционного дохода, полученного от управления Вашими пенсионными накоплениями в 2020 году в рамках договора об обязательном пенсионном страховании в размере 6,03%

Ого, целых 6,03%! Я сравнил эту доходность с инфляцией за 2020 год, с индексами облигаций, к которым по всей видимости привязан НПФ, с доходностью российских и американских акций, простой покупкой доллара, своей доходностью в пересчёте на рубли (полной, с учётом неэффективных лежавших просто в кеше денег, комиссий и налогов). У меня после моего поста июне про НПФ не было иллюзий по поводу того, что наши НПФ управляются крайне неэффективно. Но возможно, у кого-то ещё сохраняются эти иллюзии.

( Читать дальше )

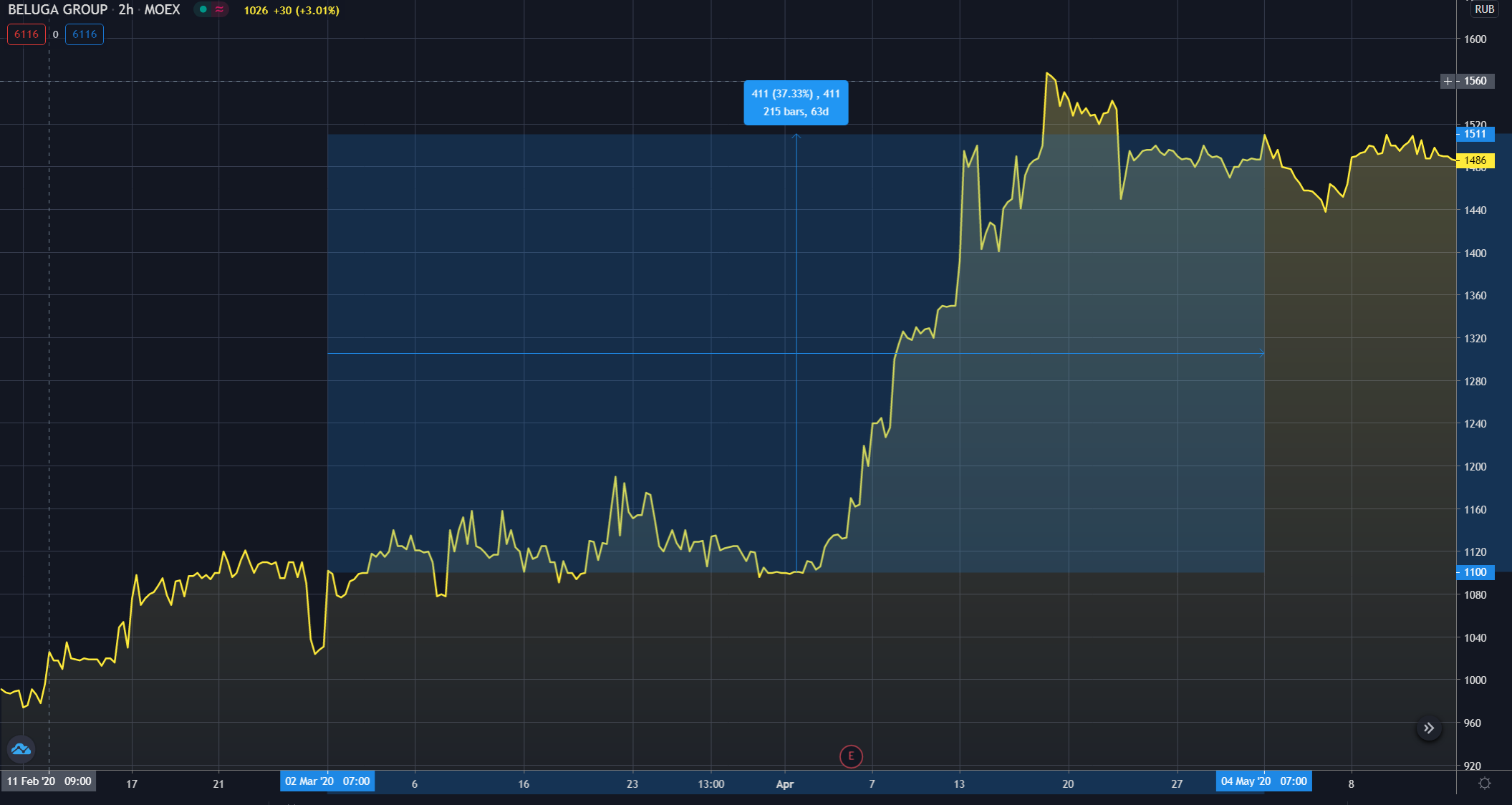

Белуга - российский GameStop?

- 18 февраля 2021, 13:47

- |

Странные вещи происходят на этой неделе на российском фондовом рынке..

Компания «Белуга Групп» (тикер BELU на Мосбирже) выросла на 340% с начала года, причем, основной рост пришёлся на текущую неделю, с 15.02: за неполную неделю она выросла на 235%. Капитализация компании, возможно (мы не знаем наверняка, об этом ниже), выросла с 22 млрд рублей до 97 млрд рублей всего за 1,5 месяца.

Фабула

Давайте вспомним апрель 2020 года. Мы совместно с Владимиром из rusetfs делали заметку «Защитные активы» 15.04.2020, где обратили внимание на то, как хорошо акции «Белуги» отреагировали на мартовскую панику на фондовом рынке.

( Читать дальше )

Яндекс - отчёт за 4Q2020 и полный 2020 год в цифрах

- 16 февраля 2021, 16:13

- |

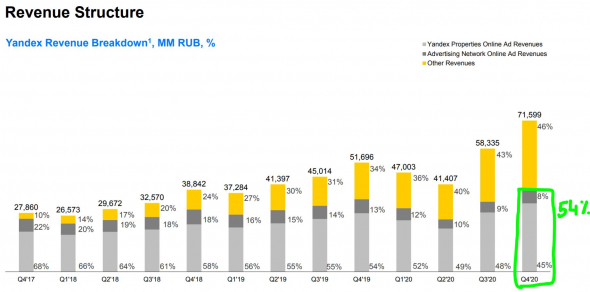

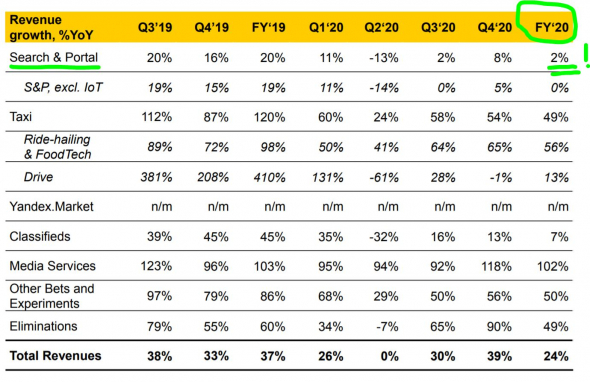

1. Выручка в 4кв2020 составила 71,6 млрд ₽, сравнивать её с предыдущими периодами бессмысленно, ибо здесь зачтён результат по Я.Маркету, которого ранее не было (это бывший совместный со Сбером «Беру»).

2. Доля поискового бизнеса в выручке составляет 54%, он всё ещё превалирует, но это наименьшее значение за всё время существования Яндекса (например, в 4кв2019 поиск давал 67% всей выручки, а в 4кв2017 — 90%).

( Читать дальше )

Инфляция и ключевая ставка в США - две полезных ссылки

- 12 февраля 2021, 13:12

- |

1. 10-Year Breakeven Inflation Rate

Источник данных: Федеральная Резервная Система США — Федеральный Резервный Банк Сент-Луиса.

Что на графике: «Уровень безубыточной инфляции» представляет собой отношение 10-летних казначейских ценных бумаг обыкновенных и 10-летних казначейских ценных бумаг, индексированных по инфляции. Значение указывает на то, какой уровень инфляции участники рынка ожидают в среднем в следующие 10 лет.

Текущее значение: 2,2%.

Как я интерпретирую: «Умные деньги» закладывают инфляцию в районе 2% в следующие 10 лет (или даже выше), что неплохо для акций. Значения экстремальные? Нет конечно, такие же значения закладывались рынком с ноября-2009 по сентябрь-2014, ну или на протяжении всего 2018 года. Но можно заглядывать раз в месяц.

2. CME FedWatch Tool

Источник данных: Чикагская товарная биржа

Что на графике: Вероятность изменения (или неизменения) ключевой ставки ФРС, закладываемая участниками рынка. Используются 30-дневные данные о ценах на фьючерсы ФРС, которые долгое время использовались для выражения мнения рынка о вероятности изменений в денежно-кредитной политике США.

( Читать дальше )

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ России

- Яндекс