SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

sMart-lab

На этой неделе выходят данные по инфляции по всему миру. Инфляция в Китае +0.9% в апреле

- 11 мая 2021, 11:14

- |

Сегодня вышли данные по инфляции в Китае, которая составила +0,9%г/г относительно апреля 2020 года.

Цены производителей Китая (PPI) выросли на 6,8%, превысив прогноз 6,5%.

На этой неделе внимание рынка приковано к данным по инфляции со всего мира.

В среду выйдут данные по инфляции в США и Германии.

Цены производителей Китая (PPI) выросли на 6,8%, превысив прогноз 6,5%.

На этой неделе внимание рынка приковано к данным по инфляции со всего мира.

В среду выйдут данные по инфляции в США и Германии.

- комментировать

- 202

- Комментарии ( 0 )

Дневной приток в золотой ETF составил максимальную величину с января

- 11 мая 2021, 10:53

- |

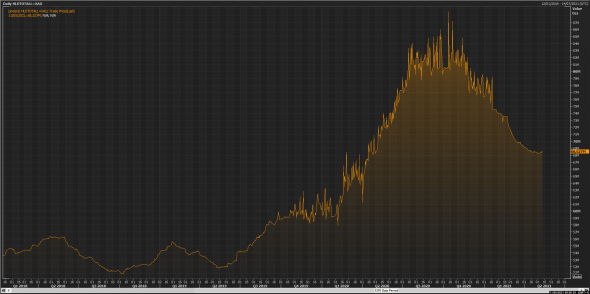

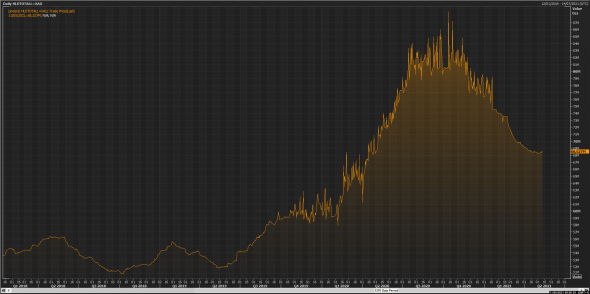

В пятницу объем самого крупного в мире держателя золота ETF SPDR Gold Trust увеличился на 6 тон — максимальный приток с середины января.

В пятницу цены на золото достигли максимума с 10 февраля ($1845/Oz).

Объемы золота, которые держит ETF SPDR Gold Trust:

В пятницу цены на золото достигли максимума с 10 февраля ($1845/Oz).

Объемы золота, которые держит ETF SPDR Gold Trust:

📉Акции Сбербанка падают на 5% из-за дивидендного гепа

- 11 мая 2021, 10:27

- |

Сегодня утром, по состоянию на 10:20мск, акции Сбербанка снижаются на 15 рублей или на 5%.

Вчера акции закрылись на рекордном максимуме 320 рублей за акцию.

Дивиденд Сбербанка составил 18,7 рублей, последний день с дивидендами акция торговалась вчера, 10 мая.

За вычетом налога, дивиденд составил 16,26 руб, таким образом снижение акций практически полностью на уровень дивидендов.

К отсечке чистая дивдоходность составила 5%.

Вчера акции закрылись на рекордном максимуме 320 рублей за акцию.

Дивиденд Сбербанка составил 18,7 рублей, последний день с дивидендами акция торговалась вчера, 10 мая.

За вычетом налога, дивиденд составил 16,26 руб, таким образом снижение акций практически полностью на уровень дивидендов.

К отсечке чистая дивдоходность составила 5%.

📈Акции Тинькофф выросли сегодня на 7,6% и достигли нового рекорда

- 10 мая 2021, 17:02

- |

Акции Тинькофф выросли сегодня на 7,6% и достигли нового рекорда 4930 рублей за акцию.

Причин для роста не выявлено. Участники рынка подозревают, что акции банка растут в преддверии сильной отчетности, которая будет опубликована во вторник, 11 мая. В акциях ВТБ сегодня продолжается фиксация прибыли (-3,5%) после сильного роста в последние недели.

📈Китайский юань укрепляется 6ю неделю подряд, у максимумов за 3 года

- 10 мая 2021, 11:05

- |

Сегодня курс доллара против юаня (USDCNY) подошел к минимуму с июня 2018 года.

Курс составляет 6,42 за один американский доллар, укрепление идет 6ю неделю подряд.

Курс составляет 6,42 за один американский доллар, укрепление идет 6ю неделю подряд.

📈Фьючерсы на железную руду сегодня +8%, новый рекордный максимум

- 10 мая 2021, 10:58

- |

Фьючерс на железную руду в Сингапуре вырос на 8% сегодня. Последний раз такой рост наблюдался 29 мая 2020 года.

С начала мая рост составил 23%.

Тикер фьючерса на платформе Tradingview: FIF1!

Фьючерсы на медь сегодня обновили рекордный максимум, рост +2,7%.

С начала мая рост составил 23%.

Тикер фьючерса на платформе Tradingview: FIF1!

Фьючерсы на медь сегодня обновили рекордный максимум, рост +2,7%.

PMI услуг России в марте снизился до 55,2 после 55,8 в марте

- 06 мая 2021, 10:33

- |

В обзоре отмечается:

👉Усиление клиентского спроса привело к дальнейшему значительному росту производительности

👉Максимальный рост занятости с февраля 2019 года

👉Ценовое давление ослабло, но осталось исторически высоким

Ссылка на полный пресс-релиз:

markiteconomics.com/Public/Home/PressRelease/278c147926dd4b6d9b254d6875edef60

Байден предложил Путину встретиться 15-16 июня в одной из европейских стран

- 05 мая 2021, 10:49

- |

Вчера Байден выступал перед журналистами и заявил, что надеется встретиться с Путиным в июне в Европе.

Источники ранее сообщали что это может быть дата 15-16 июня.

Официальных точных дат нет.

Источники ранее сообщали что это может быть дата 15-16 июня.

Официальных точных дат нет.

Министр Финансов США Йеллен заявила, что ставки могут начать расти

- 04 мая 2021, 19:16

- |

Бабушка Йеллен во время экономического семинара, представленного The Atlantic, сказала, что рост ставок возможен, чтобы уберечь экономику от перегрева:

Вероятно, именно эти комментарии послужили одной из основных причин падения рынка акций США во вторник.

https://www.cnbc.com/2021/05/04/treasury-secretary-yellen-says-rates-may-have-to-rise-somewhat-to-keep-economy-from-overheating.html

Возможно, придется немного повысить процентные ставка, чтобы наша экономика не перегрелась. Несмотря на то, что дополнительные расходы относительно невелики по сравнению с размером экономики, это может привести к очень небольшому повышению процентных ставок. (Более высокие ставки) -- это инвестиции, которые наша экономика должна быть конкурентоспособной и продуктивной. Я думаю, что благодаря им наша экономика будет расти быстрее.

Вероятно, именно эти комментарии послужили одной из основных причин падения рынка акций США во вторник.

https://www.cnbc.com/2021/05/04/treasury-secretary-yellen-says-rates-may-have-to-rise-somewhat-to-keep-economy-from-overheating.html

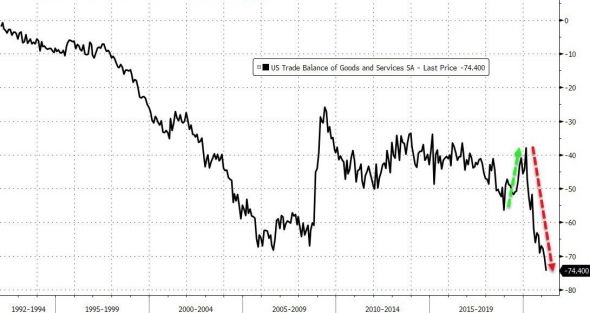

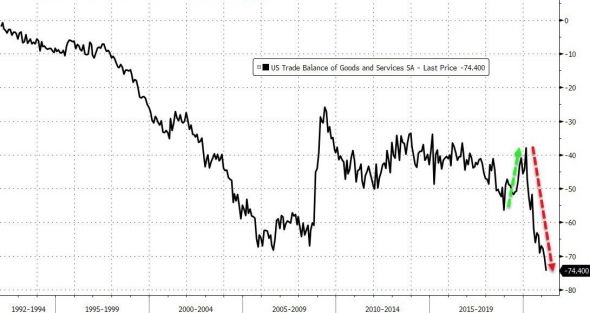

Дефицит внешней торговли США достиг нового исторического рекорда $74,4 млрд в марте

- 04 мая 2021, 19:11

- |

Причина — рост спроса у населения США на фоне выданных правительством США денег, что привело к резкому росту дефицита торговли с Китаем.

Таким образом, американские стимулы поддерживают и китайскую экономику.

Дефицит внешней торговли составил $74,4 млрд, вырос на 57,6% к марту 2020 года.

Дефицит внешней торговли с Китаем у США вырос на $6,7 млрд и составил $36,9 млрд, что составляет почти половину всего дефицита.

Экспорт из Китая в США составляет всего $11 млрд, а импорт $48,2 млрд.

https://www.zerohedge.com/economics/us-trade-deficit-hits-record-high-march

Таким образом, американские стимулы поддерживают и китайскую экономику.

Дефицит внешней торговли составил $74,4 млрд, вырос на 57,6% к марту 2020 года.

Дефицит внешней торговли с Китаем у США вырос на $6,7 млрд и составил $36,9 млрд, что составляет почти половину всего дефицита.

Экспорт из Китая в США составляет всего $11 млрд, а импорт $48,2 млрд.

https://www.zerohedge.com/economics/us-trade-deficit-hits-record-high-march

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- tesla

- акции

- аналитика

- АПРИ

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- втб брокер

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- Делимобиль

- день инвестора

- дивиденды

- Доллар Рубль

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги дня

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конкурс смартлаб

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция в Санкт-Петербурге

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- Мосгорломбард

- Нефть

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- озонфарм

- операционные результаты

- опрос

- опционная конференция

- отчетность

- отчеты мсфо

- ОФЗ

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Селигдар

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Эталон

- Яндекс