Андрей Михайлец

Ни один крупный банк не давал прогноз на рост доллара в 2021

- 05 марта 2021, 15:14

- |

Очень смешно сейчас смотреть на прогнозы банков по доллару конца прошлого года. Там сплошной консенсус на снижение доллара, ведь: ФРС + фискальные стимулы + дефицит бюджета + сокращение экономики + худшая в мире ситуация с коронавирусом.

Как с этим спорить? Да легко! Все дело в том, против чего вы ставите доллар. Евро? Нулевой рост + куча периферийных стран банкротов + политический кризис. И так можно продолжать по списку, за, пожалуй, редким исключением типа юаня.

Да в США проблемы, но где их нет? Где тот островок стабильности, куда можно сбежать, продав все свои доллары? Его не существует. И об этом я рассказывал в конце декабря в одном из своих роликов, где объяснял абсурдность этого консенсуса на снижение доллара.

Но почему же тогда все крупные банки давали такой прогноз? Неужели, скромный частный инвестор Андрей Михайлец понимал это, а воротилы из JPMorgan и Goldman нет? Сильно сомневаюсь. Вероятно, все тот же конфликт интересов и закулисные договоренности. Поэтому, когда вам что-то советует очередной знакомый из ТОП банка, я бы дважды (а лучше трижды) подумал, стоит ли следовать его совету, или же нет.

Подписывайтесь на мой Telegram канал, чтобы не пропустить свежие публикации.

- комментировать

- 286

- Комментарии ( 0 )

Обвал рынка продолжается. ФРС отказывается спасать инвесторов. Что делать инвесторам?

- 05 марта 2021, 09:31

- |

У инвесторов появилась альтернатива фондовому рынку

- 04 марта 2021, 17:41

- |

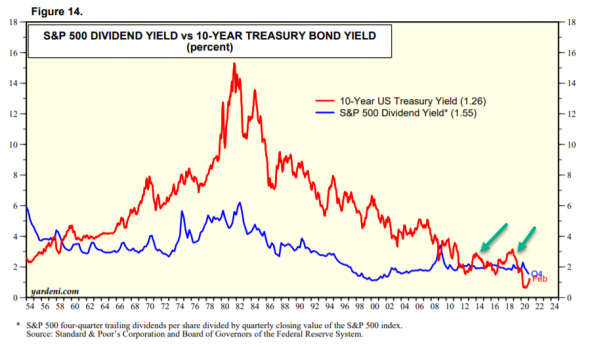

Рост ставок плох для рынка не только тем, что снижает оценочную стоимость компаний, но и тем, что создает альтернативы. И сейчас такой альтернативой становятся американские гособлигации, доходность которых впервые за долгие годы превысила дивидендную доходность S&P500. Предыдущие два раза, когда мы наблюдали рост доходности по трежерис выше дивидендной доходности, приводили к флетам и коррекциям на год+.

Читайте мой Telegram, чтобы не пропустить свежую аналитику и публикации.

Кризис в США новый виток. СТАГФЛЯЦИЯ. Как РОССИЯ поможет защитить ваши инвестиции?

- 04 марта 2021, 00:47

- |

Кризис в США — это то, что может вновь обвалить фондовый рынок и принести инвесторам огромные убытки. Триггером к этому может послужить стагфляция. Стагфляция — это изменение взаимосвязи между инфляцией и безработицей, когда возможен их одновременный рост. Это очень тяжелая ситуация, и в прошлый кризис, вызванный стагфляцией американская экономика оправлялась от него около десяти лет.

Как защитить свой капитал во время будущего кризиса? Многие рекомендуют золото. Но почему золото не растет последние месяцы, когда мы видим реальный рост инфляции? Ответ на этот вопрос, а также какие инвестиционные идеи существуют прямо сейчас, вы найдете в свежем видео.

( Читать дальше )

Для чего оценивать справедливую стоимость компании?

- 03 марта 2021, 14:23

- |

Когда мы покупаем машину, мы всегда имеем представление, сколько она должна стоить. Мы знаем сколько стоят аналогичные модели у конкурентов, сколько стоят другие комплектации и т.д. Дилеру сложно продать нам авто по завышенной цене.

Но когда дело касается акций, лишь единицы имеют представление о том, сколько эти акции должны стоить. Кто-то ориентируется на новости, кто-то на мнение аналитиков, кто-то верит sell side’y, но понимания, сколько должны стоить акции конкретной компании, так и не получает. Как итог, покупка по завышенным оценкам и огромные убытки.

Единственным способом избегать таких ситуаций — это научиться считать справедливую стоимость компании. Это то, о чем твердит Баффет, когда его спрашивают сколько должна стоить компания — все сводится к ее внутренней стоимости.

Внутренняя стоимость, это сумма дисконтированных денежных потоков, которая компания должна принести за весь срок своего существования. Моделей, по которым она считается, существует несколько, но все они имеют одну и туже природу. Откуда мы можем знать, сколько принесет конкретная компания, ведь у нас нет хрустального шара? Ответ прост — мы строим определенные сценарии, и получаем представление, сколько акции будут стоить в том или ином случае.

( Читать дальше )

Продолжаем падать

- 02 марта 2021, 19:34

- |

Авторский Telegram канал.

Инвестиции в акции. ТОП 3 крупнейших ставки ХЕДЖ ФОНДОВ прямо сейчас!

- 02 марта 2021, 12:24

- |

Талеб сравнил криптовалюты с интернетом, и с выводом трудно поспорить

- 01 марта 2021, 16:33

- |

На днях Насим Талеб написал у себя в твиттере следующее:

«Когда появился интернет, мы начали использовать его каждый день. Никому не надо было объяснять его ценность. Не было кучек неудачников со своими теориями, которые только лишь предполагали, какую практическую пользу он может принести. Мы получали ценность СРАЗУ, в отличие от криптовалют»

А вы согласны с Талебом?

Падение фондового рынка 2021. Три стратегии для инвестора, как подготовиться к коррекции рынков

- 01 марта 2021, 12:12

- |

Попалось несколько цитат Сороса о работе на рынке и его подходе. Как мне показалось, некоторые из них особенно заслуживают внимания, и их перевод вы найдете ниже:

- 28 февраля 2021, 14:48

- |

1. Самая популярная теория Сороса может быть упрощена до трех пунктов:

• Мы пытаемся понять мир, а также изменить его для извлечения выгоды

• Наше действие по осознанию мира, является частью этого мира, частью реальности, которую мы пытаемся понять

• Поэтому, полностью понять окружающий мир – невозможно

2. Это означает то, что никто не может обладать полноценным знанием, что делает все наши действия и решения несовершенными.

3. Наше видение реальности оказывает влияние на наши действия, что меняет реальность, делая наше изначальное знание о ней, неверным.

4. Все это приводит к разрыву между реальностью и нашим представлением о ней. Мир слишком сложен и многогранен, чтобы один человек смог полностью его осознать. Поэтому мы все используем упрощения – теории и обобщения.

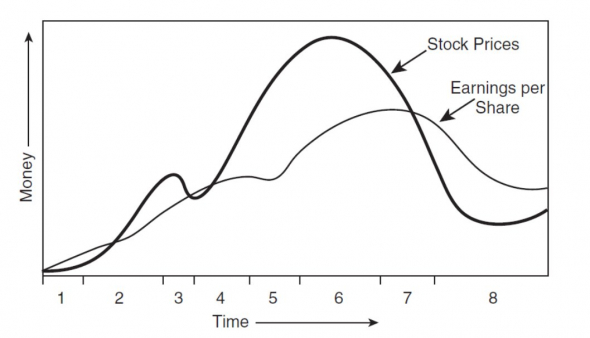

5. На финансовых рынках эта разница между реальностью и мнением о ней к разрыву между ценами и фундаментальными факторами, что создает возможности для заработка. Эту теорию хорошо видно на картинке ниже:

( Читать дальше )

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- eurusd

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- инфляция в сша

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- портфель

- Продажа опционов

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стагфляция

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Украина

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США