Тимофей Мартынов

2010-05-07

- 07 мая 2010, 00:00

- |

- комментировать

- ★2

- Комментарии ( 6 )

2009-12-10

- 10 декабря 2009, 00:00

- |

Пытаюсь сам для себя ответить на этот вопрос. Мысли следующие:

1. Эффект новизны.

2. Динамика жизни.

1. Ну тут все просто. Постоянное познание нового, будь то путешествия или люди - все это делает жизнь интереснее и счастливее.

2. Динамика жизни - это череда из побед и поражений которые привели нас к текущему моменту T.

Причем событие (T-1) имеет самый высокий вес.

Событие (T-2) имеет вес пониже, и так далее.

Чем дальше от текущего момента расположено событие, тем меньше оно влияет на наше счастье.

(Срабатывание стопа и фиксация лося) или (срабатывание тейк-профита и снятие прибыли) только что, и есть событие T-1. Оно в наибольшей степени влияет на наш уровень счастья.

Такая естественная зависимость уровня счастья от самых последних событий ставит дискреционного трейдера в весьма уязвимое эмоциональное положение. И меня тоже. Но я стараюсь все же концентрироваться на более длинных как прошлых так и будущих горизонтах, чем T-1 или T+1. Например M-1, M-2 и т.д., где М-месяц.

Последовательности из некольких одинаково событий T-1, T-2, T-3 многократно усиливают эмоциональный эффект.

Возьмите серию из 5 убытков подряд, и вам уже будет плевать, что вы живете в замке в Швейцарии или на берегу тихого океана в Orange County. Скромный трейдер с депо 50 тыс руб, который сделал последовательную серию из 5 положительных событий, будет в моменте счастливее любого миллионера. Но недолго:)

Стремление каждого человека к счастью заставляет любого начинающего трейдера как можно чаще выигрывать и как можно реже проигрывать, что автоматом ведет к маленькому тейку и большому стопу.

А это в свою очередь противоречит формуле успешного трейдинга.

В чем еще счастье? Может быть я что-то упустил?

2009-10-18

- 18 октября 2009, 00:00

- |

Совет №5. Работать над ошибками. Не повторять ошибки.

Что я думаю по этому поводу?

* Далеко далеко не каждый человек адекватен в отношении себя

* Далеко далеко не каждый вообще способен признать свою ошибку (особенно тот, кто привык по жизни быть правым)

* Но признать и понять ошибку еще не все! Очень сложно не допускать те же ошибки вновь

* Порой мы ошибаемся и понимаем, что ошибаемся, но все равно продолжаем сознательно делать ошибку

А еще я уверен, что тот, кто не допускает одних и тех же ошибок, может очень очень быстро стать миллионером на рынке.

Кстате. Вот возьмем майтрейдушку. Мое личное мнение, что человек совершенно неадекватно воспринимает и рынок и свои возможности на нем. Лично мне это было понятно после встречи год назад. Котик, помнишь, в Уолстрит баре?:) У меня до сих пор листочек с раскритикованным мной граалем лежит)))

Но я все же думаю, что время заставит майтрейда более адекватно взглянуть на рынок и на свою торговлю. Просто эта нелепая самуверенность после победы на ЛЧИ-2008 оттянула этот процесс.

2009-10-17

- 17 октября 2009, 00:00

- |

Совет №4: если терять, то понемногу. Жесткий контроль за риском.

По сути, это главное правило.

Об этом было написано еще у Элдера - первая книжка по рынку, которую я прочел.

Однако, применить это оказалось гораздо сложнее, чем усвоить и понять.

Думаю, многие знают, что терять надо понемногу, но все равно не могут ничего с собой поделать и продолжают держать позиции, которые приносят убытки.

Лично мне потребовались годы, чтобы перестать наступать на одни и те же грабли.

А что такое жесткий контроль за риском?

Это - знать, сколько денег у тебя будет сегодня вечером на счету даже при самом неблагоприятном сценарии.

Это - точно знать сколько денег ты потеряешь в каждой сделке.

Это - никогда не ставить все на одну сделку.

Это - никогда не позволять рискованным позициям попасть под клиринг или приостановку торгов.

2009-10-14

- 14 октября 2009, 00:00

- |

совет №1. Прилагай достаточно усилий для изучения рынка, чтобы нельзя было сказать: "я уделял рынку недостаточно внимания". Работать больше, чем все остальные.

(некоторые не понимают кстати, что под работой подразумеваются именно изучение рынка... А не тупое смотрение на движущийся график и переживание из-за его заходов вниз вверх. Важны артподготовка, рекогносцировка, и т.п., а сам бой занимает минимум времени и на него должно уходить минимум крови)

Совет №2: "Разработайте определенную систематичность, которая могла бы обеспечить последовательный успех". Далее у меня идет не совсем логичная приписка - "иначе говоря дисциплина".

Мой опыт подсказывает, что без последовательных действий результат во времени будет крайне хаотичным и случайным и не обеспечит последовательного накопления прибыли. Систематичность не обязательно должна касаться метода входа в сделку. Дальше подсказывать не буду)

Совет №3. "Необходимо обладать терпением и уметь ждать"

Терпение необходимо для того, чтобы получить лучшие шансы. Терпение конечно не гарантирует результат. Но отсутствие терпения - ЭТО ГАРАНТИРОВАННЫЙ СЛИВ.

Нетерпеливость - мой бич:( Это идет от характера. Борюсь с собой как могу.

2009-08-16

- 16 августа 2009, 00:00

- |

Не устаю удивляться цикличности своей натуры. За днем, когда ты получаешь рекордную однодневную прибыль, что-то ломается в голове и все начинает идти иначе.

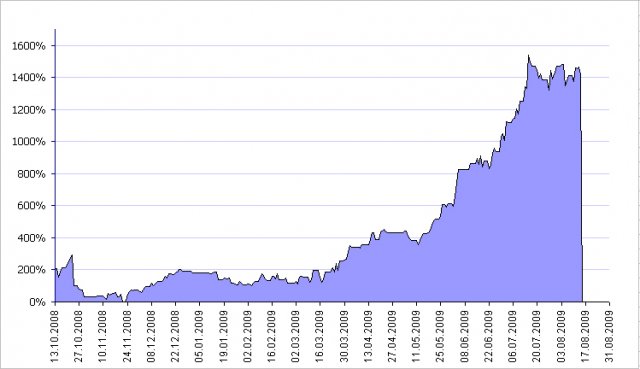

Самое удивительное, что моя собственная индивидуальная психология очень похожа на психологию рынка в целом: на рынке часто бывает так, что в последние дни аптренда, рынок показывает самые сильные прибыли. На графике моего депо, как мне кажется, можно применять технический анализ. Здесь есть и зоны трендов, и зоны консолидации и т.п.

В конце июля по своим внутренним ощущениям перегрева, я должен был идти отдыхать. Но моя постоянная пятидневная работа на ТВ заставляет меня быть прикованным к рынку. Самое удивительное, что в периоды самых стремительных прибылей эмоциональный стресс сопоставим с тем, который ты испытываешь, когда теряешь деньги. В определенный момент, надо уйти и разгрузить голову. В начале июня у меня очень хорошо получилось это сделать, и как следствие, июнь и июль оставались хорошими месяцами.

Сейчас я чувствую, насколько мой мозг зациклился на рынке. Механизм моего восприятия сузился до предельно узкого диапазона. А это значит, что все что я замечаю в жизни, все что для имеет хоть какое-то значение - это кривая капитала. Я начинаю забывать про все радости жизни. Про мелочи, из которых и состоит жизнь. В такие моменты, мне надо напоминать, сколько удивительных и многообразных увлечений и интересов помимо рынка у меня может быть в жизни.

свой счет в АДу я открыл год назад. Учет своего депо я начал вести вместе со стартом конкурса Лучший Частный Инвестор. В конкурсах я никаких не принимал участие и участвовать не буду. Но личную статистику я буду вести всегда. Теперь я хочу опубликовать результат своей работы за последний год.

Справедливости ради, я должен сказать, что на мой результат положительно повлияли два человека. Это ![]() my_trade и

my_trade и ![]() denzlat. Самое интересное, что Майтрейд так никому и не сказал истинную суть грааля, которую он, похоже, сам до конца не понял! Грааль заключается в дошираке и пельменях!!!!:)))

denzlat. Самое интересное, что Майтрейд так никому и не сказал истинную суть грааля, которую он, похоже, сам до конца не понял! Грааль заключается в дошираке и пельменях!!!!:)))

Как ни странно, есть еще один сильный фактор. Наличие или отсутствие женщины в моей жизни. Самых лучших результатов я добиваюсь в состоянии полной творческой свободы. Это легко заметить из графика. В начале октября 2008 я болезненно расстался со своей бывшей, и тогда мой депо претерпел самое сильное падение в % исчислении. За время моих последующих отношений мой депо рос крайне нестабильно. Быть может, мне было так хорошо в отношениях, что вопрос самореализации на рынке отходил для меня на 2-й план. В апреле моя подруга ушла от меня и мой результат резко улучшился. А сейчас... Сейчас я пока помолчу лучше))

2009-06-25

- 25 июня 2009, 00:00

- |

Кирюшо, ты меня спрашивал, что прочесть по рынку... не знаю что ты читал а что нет (кроме Лефевра), поэтому советую все что могу:

- маги рынка. все какие есть. мотивации добавляет и в целом, там сформулировано все, что надо для успешного трейдинга. я их прочел по три раза. и прочту еще.

- смиттен "жизнь и смерть биржевого спекулянта" почти тот же лефевр, но на другой лад. Тоже три раза перепрочел.

- лебо, лукас: компьютерный анализ фьючерсных рынков. Здесь пожалуй, изложен наиболее адекватный взгляд на торговлю и теханализ, с которым я когда-либо встречался. разделяю представления этих людей о рынке.

- коппел. быки медведи и миллионеры. Три раза прочел. То же, что и маги рынка по содержанию.

- фейс. путь черепах. Тоже адекватный взгляд на торговлю. Да и книгу интересно читать.

- винс. математика управления капиталом. Книга непростая. Но чтобы представление о риске было более адекватным, я бы советовал ее прочеть. Потому что контроль риска - это №1.

- Даглас. Дисциплинированный трейдер. Книга расширила мой взгляд на себя и на мир.

Хочу подчеркнуть: это лучшие книги из тех, которые я прочел, а не просто те книги, которые я читал. Прочел я в 8 раз больше, чем указал.

2009-06-12

- 12 июня 2009, 00:00

- |

пронализировал статистику в excel и обнаружил, что я тока сегодня вышел в ноль по итогам 6 лет. Такое случалось 2 года назад, но тогда я снова быстро ушел под воду.

только представьте... 6 лет...

Я помню хорошо все свои крупные поражения.

1. лонг по юкосу (2005)

2. шорт по РАО (2006)

3. шорт по нефти (2007)

4. лонг по РТС (2008)

Достаточно всего 1 раза в год, чтобы потерять все. Хочу обратить внимание, что все поражения имели одно общее свойство: отсутствие стопа.

2009-05-20

- 20 мая 2009, 00:00

- |

* Недальновидность. Нада уметь оценивать долгосрочные перспективы, и ограничивать свои текущие расходы, чтобы иметь возможность инвестировать.

* Слабая воля. Для откладывания денег и последующего поддержания этих инвестиций необходима сильная воля

* Привычка легко тратить деньги. Приводит к сокращению ресурсов, к потере терпения при принятии решений на рынке. Между самоконтролем и торговлей есть прямая связь.

* Спешка жить. Эгоисты озабочены кратостью жизни и сосредоточены на стремлении быстрого обогащения.

* Эгоизм. Необходимо подавлять эго-порывы и отказываться от сиюминутного удовлетворения желаний.

Ирвинг Фишер, "Теория процента", 1928.

Инвестор по Фишеру идеален в психологическом плане. Он способен побороть сиюминутное желание получить удовольствие и не преследует цели угождать другим. Такие черты характера прямо противоположны психическому складу экстраверта. Экстраверты нетерпеливы и стремятся производить приятное впечатление на общество, которому они принадлежат.

Экстраверты более склонны идти на финансовые риски. В результате, их финансовые показатели менее успешны.

Успех нарушает уровень восприятия риска.

Чем более оптимистично и нереалистично восприятие трейдером степени контроля, тем вероятней он недооценит риски своих действий.

В 1960-х Эрик Фромм написал культовую книгу "To have or to be", в которой противопоставил незрелую личность, измерявшую свою ценность деньгами и имуществом, более развитым личностям, не считавшим, что их ценность для общества зависит от того, сколько денег лежит у них в банке.

Теория полезности Бернулли: полезность, полученная от прироста капитала обратно пропорциональна количеству предыдущих удач.

------------------------------------------------------------------------

Сейчас понимаю, что в психологическом плане, я был изначально обречен терять деньги на рынке. С одной стороны, я был 100% экстравертом, со всеми вытекающими последствиями. С другой стороны, из-за полной лишений юности, я поздно начал постигать все радости жизни, что в конечном счете сдавило мою в психику в тиски зависимости от денег.

Я терял деньги каждый год с 2003 по 2007, но никогда не терял веры в то, что я буду их зарабатывать в большом количестве (я упертый суко). Я чувствовал, как со временем, очень медленно, моя личность претерпевает изменения, словно адаптируясь под требования рынка. Я утратил значительную часть своей экстраверсивности. Мне еще бесспорно предстоит много работы, но я ощущаю положительные сдвиги, и меня это радует.

p.s. Каждый раз, читая что либо о психологии трейдинга, невозможно не вспомнить майтрейда. (![]() my_trade)Майтрейд - это живой анатомический образчик всех хирургических аспектов психологии трейдинга. Я у него тоже много полезного почерпнул.

my_trade)Майтрейд - это живой анатомический образчик всех хирургических аспектов психологии трейдинга. Я у него тоже много полезного почерпнул.

p.p.s. Книга Кохена - говно редкостное. Я ее до конца не дочитал. Только глазами пробежал. По сути, пустая трата времени.

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- экономика

- экономика США

- Яндекс