Лучше всяких макарон - Лечит от Covid Акрон!

Лучше всяких макарон

Лечит от covid Акрон!

От автора

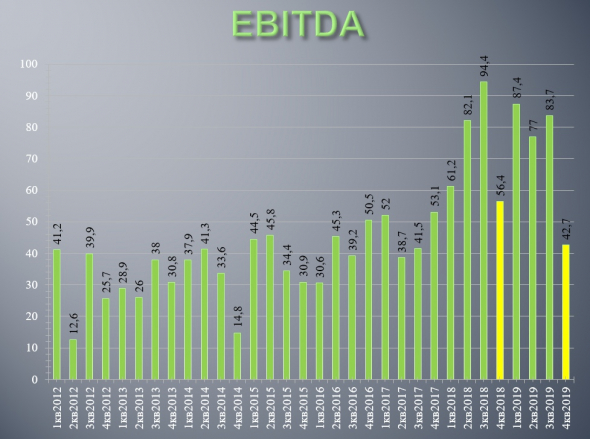

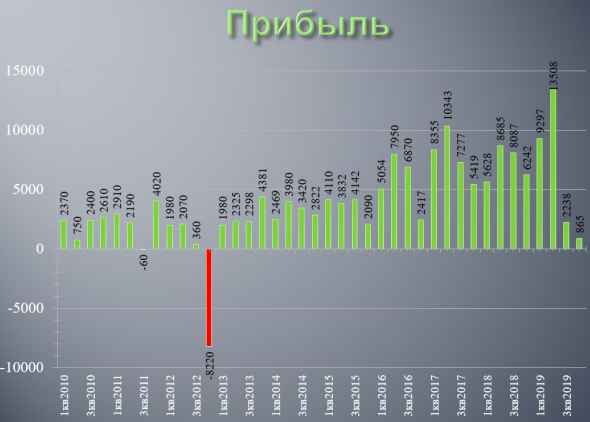

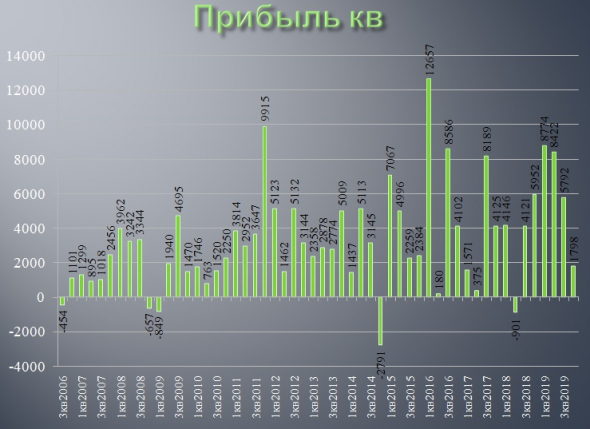

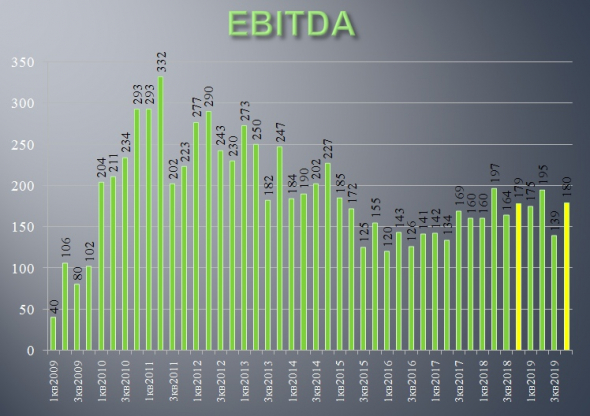

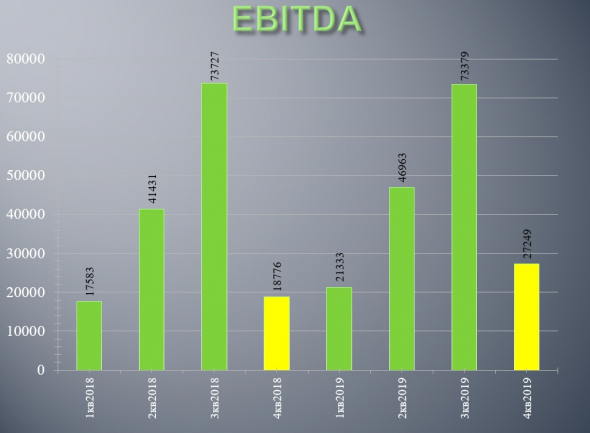

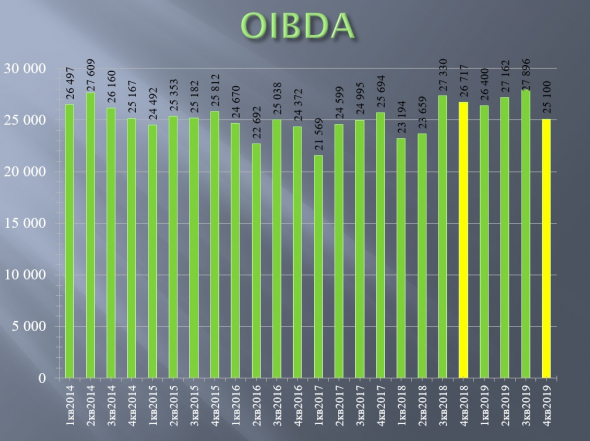

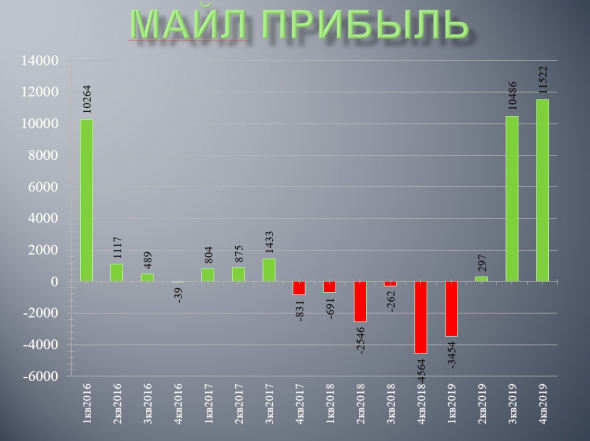

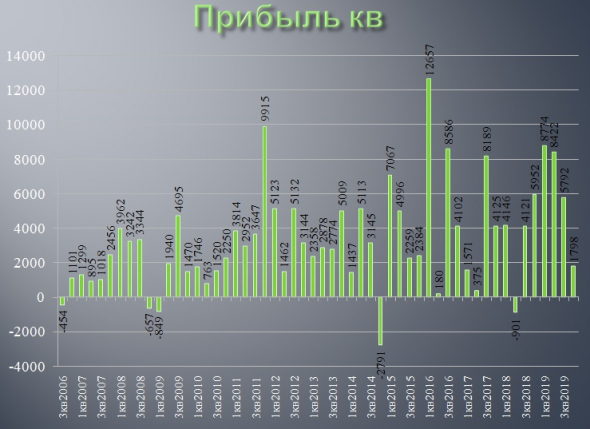

Акрон представил отчет за 4 квартал и 2019 год по МСФО. Квартальные результаты очень слабые: в два раза упала EBITDA, в 3 раза чистая прибыль. Но годовые итоги значительно лучше: EBITDA примерно на прошлогоднем уровне, чистая прибыль выросла вдвое. Ничего особенного интересного, если бы не одно «но»...

Эти и другие полезные материалы у нас в Telegram

С начала года акции компании показали лучшую динамику на всем российском рынке, да и наверняка среди мировых аналогов ей также не найдется равных. Пока голубые фишки, американские акции, второй и третий эшелон летели в бездну, капитализация Акрона выросла почти на 20%!!! Это настоящая фантастика. Вот он, оказывается, защитный актив! Не золото, не облигации, не деньги — акции производителя удобрений.

Чем же обусловлена подобная динамика? Тут сложилось сразу несколько положительных факторов, которые играют в пользу компании:

— карантин в Китае, причем сильнее всего пострадали регионы, в которых производятся удобрения. Соответственно, рынок сразу предположил падение производства и рост цен на удобрения (причем, заметьте, никто не ждет сильного спада спроса на удобрения и остановки сельхозпроизводств, в отличие от, скажем, автомобилестроения или других секторов, страдающих от кризиса. Все понимают, что от голода люди будут умирать значительно быстрее, чем от самой заразной болезни);

— девальвация рубля — тут все понятно;

— падение цен на газ!!! Четверть себестоимости удобрений, производимых компанией, — это закупка газа. Соответственно, рекордное падение цен ей очень выгодно.

Итого, компания попала в уникально удачное стечение обстоятельств: возможный рост цен на ее продукцию, усиливаемый девальвацией на фоне снижения издержек. Ситуацию удачнее придумать сложно.

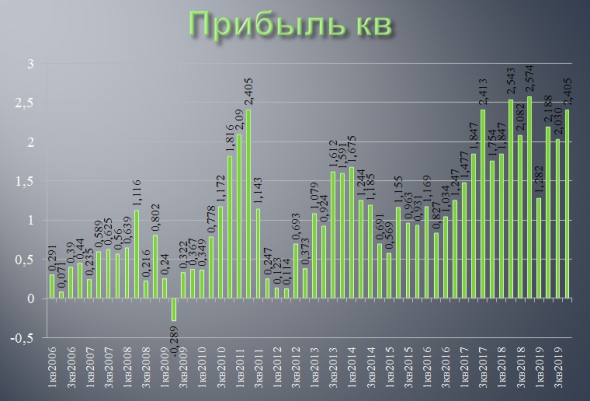

Но и оценка компании на фоне такой удачи вдруг стала очень высокой! EV\EBITDA = 9 Debt\EBITDA = 2.1 P\E = 10!!!

Авто-репост. Читать в блоге

>>>