Сергей Пирогов

Аналог банковского вклада с доходностью 10% годовых

- 23 декабря 2021, 10:54

- |

Что это такое?

ОФЗ-н — это облигации федерального займа для населения, выпущенные Минфином. Их ключевое отличие от обычных ОФЗ в том, что народные ОФЗ не торгуются на бирже.

Всего четыре банка являются уполномоченными брокерами Минфина по продаже ОФЗ-н: Сбер, ВТБ, Промсвязьбанк, Почта банк. Соответственно, их можно приобрести либо в отделениях этих банков, либо через приложение брокера.

Стоимость реализации этих облигаций считается так же, как и у обычных ОФЗ:

(Номинал * цена размещения %) + НКД, где

- Номинал = 1000 руб.

- Цена размещения рассчитывается в % и указывается на сайте Минфина. Она может быть выше или ниже 100%.

- НКД — накопленный купонный доход.

Теперь более предметно посмотрим, что сегодня из себя представляет ОФЗ-н 53008.

Параметры:

- Номинал — 1000 руб.

- Цена на 22.12.21 — 94,67%.

- НКД на 22.12.21 — 19,45 руб.

- Цена в руб. — 966,14 руб.

- Доходность к погашению — 10%.

- Выплаты купона — 2 раза в год.

- Дата погашения — 14.08.2024.

- ISIN — RU000A103GG2.

- Минимальная покупка на 22.12.21 — от 9669,61 руб. (от 10 шт. и выше).

- Доступность на ИИС — нет.

- Окончание приема заявок — 24.12.2021.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 24 )

Сколько будет продолжаться минеральное ралли?

- 22 декабря 2021, 11:18

- |

- факторах за высокие цены на удобрения;

- прогнозах цен на минеральные удобрения;

- бенефициарах роста цен на удобрения.

Факторы за высокие цены на минеральные удобрения

В первую очередь высокие цены на минеральные удобрения, особенно на карбамид, поддерживаются высокими ценами на газ.

График цен на MAP, $/т.

График цен на карбамид, $/т.

( Читать дальше )

Корпоративный конфликт в Петропавловске

- 17 декабря 2021, 10:12

- |

Петропавловск — одна из крупнейших золотодобывающих компаний в России. За последние 2 года в компании произошло два корпоративных конфликта. В результате первого конфликта пострадала операционная деятельность компании и сменился менеджмент компании, а в результате второго компания продала железорудный актив по стоимости ниже рыночной. В этом посте поговорим о том:

- как разрешился конфликт из-за неэффективности менеджмента;

- как продажа пакета IRC повлияла на фундаментальную стоимость Петропавловска.

Конфликт из-за «проблемных» сделок

Февраль 2020 г. Южуралзолото (ЮГК, владелец которой — Константин Струков) покупает долю в Петропавловске в размере 28,34% (22,37% акции и 5,97 % конвертируемые облигации).

24 июня 2020 г. KMPG приходит к выводу, что в 2017–2020 г. Петропавловск совершал проблемные сделки на $157 млн. К примеру, в 2018 г. сын бывшего директора компании продал офисное здание Петропавловску по завышенной рыночной цене.

( Читать дальше )

Движемся по плану

- 16 декабря 2021, 16:08

- |

Итак, вопреки консенсусу, и как мы вас предупредили вчера заранее:

— после ФРС рынок США начал расти (спасибо VIX, Bull-Bear spread, графику most shorted stocks);

— в лидерах роста техсектор (и в России тоже кстати) и набирает золото;

— длинные % ставки не растут;

— в России рынок постепенно отрастает (истерия прошла, и вопросы безопасности обсудит 5-ка ООН — Китай поддержал Россию).

Давайте разберемся, как это все понимать:

1. Россия растет — отрастем ли быстро до вершин? Логично, что нет. Сырьевые цены в 2022 пойдут вниз, и акциям будет сложно против них расти. Когда цены устаканятся, с лета уже возможен рост и обновление максимумов.

2. Почему 3 повышения ставки для рынка США это не распродажа? — потому, что во-первых это будет с апреля (а сейчас декабрь и мощное QE всё ещё). Во-вторых повышение ставок и замедление экон. роста = снижение длинных % ставок, которые влияют на техсектор и золото. Наконец, 2 недели весь рынок шортил техсектор — теперь эти все шорты нужно закрывать и спекулянты поставят на отскок.

( Читать дальше )

Когда ждать нормализации цен на с/х

- 16 декабря 2021, 11:14

- |

Мир продолжает трясти от высоких цен на базовое сырье, а именно на сельскохозяйственные товары — в частности цены на пшеницу, соевые бобы, рапс продолжают находиться вблизи локальных максимумов. Все это безусловно давит на карман потребителей, а также на маржу компаний, зависящих от производных товаров, например, от цен на рапсовые и соевые масла при производстве биодизеля. В связи с этим мы решили разобраться, что ожидать от рынка сои в ближайшей перспективе и кому это выгодно. Мы смотрим на сою, так как соевое масло — один из основных источников производства биодизеля, как и рапсовое масло.

В статье мы рассмотрим, что

- производство сои достигнет максимума;

- цены следуют за запасами;

- снижение цен на сою на руку производителям биодизеля;

- есть компании, на кого стоит обратить внимание.

Производство сои достигнет максимума

Взглянем более подробно на сою. Основное мировое производство соевой культуры, а это около 69%, сосредоточено в США и в Бразилии. Согласно последнему обзору от USDA, общий объем будущего производства сои был понижен на 2,3 млн тонн, однако ожидаемый показатель станет рекордным за последние 4 года и составит 381 млн тонн против среднего за 4 года в 352 млн тонн. Аналитики снижали прогноз по производству сои, ориентируясь на меньшее количество посевов в Китае, однако другие лидеры производства, согласно прогнозам, наоборот, нарастят производство. В связи с этим производство сои будет выше, чем в прошлом году.

( Читать дальше )

И вот мы у ФРС

- 15 декабря 2021, 14:12

- |

Неделю назад писал пост о том, что по США взгляд негативный, а по России, что до ФРС не вырастем. Тогда были хорошие новости по геополитике после звонка Путина и Байдена, и многие ждали роста у нас, но этого, как видите, не случилось.

Думаю, что ФРС может стать некоторым сюрпризом для среднего инвестора, хотя хедж-фонды уже неделю отыгрывали его (ожидаемую) суть — речь идет о более быстром сворачивании QE и поднятии ставок дважды в 2022 году.

Я думаю, что так и будет:

— Пауэлл послушен к Белому Дому и в последнее время его политика запаздывающая (от факта). Мы видели инфляцию 6,8% по CPI за ноябрь, и глава ФРС, думаю, сегодня просто «отрежет», сказав, мол, боремся с инфляцией, поэтому QE сокращаем быстро, готовимся повышать ставки.

— Ряд аналитиков (и я с ними согласен) считают, что снижение цен на нефть, на газ в Европе, решение вопросов с логистикой и другие факторы помогают снизить темп инфляции в 2022. На это же могут намекнуть данные по PPI на этой неделе.

— Также уже сейчас в Китае снижается инфляция в производстве (PPI), а это прямой драйвер снижения себестоимости и цен в США.

( Читать дальше )

Когда на рынке лучшие возможности для покупок?

- 14 декабря 2021, 10:56

- |

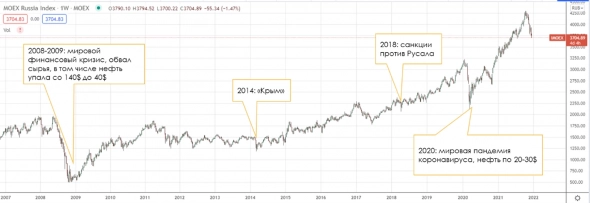

На российском рынке момент, когда краткосрочно страшно, а в мире все хорошо (как сейчас) чаще всего связан с геополитикой. Самые большие обвалы были именно на этой теме: Крым в 2014-м, Русал и Дерипаска в 2018-м и сейчас, в 2021-м, на опасениях войны.

Как видите, на длинном масштабе заметны только глобальные потрясения, а все просадки, связанные с локальными российскими рисками, выкупались достаточно быстро (по крайней мере, в рублях).

- На новостях по Крыму рублевый индекс упал за три недели на 22%. Затем пошел выкуп, и за 3 месяца рынок вернулся обратно.

- На новостях о санкциях к Русалу рублевый индекс упал на 9% за неделю. За две следующие недели это падение полностью выкупили.

- Сейчас мы падаем месяц, от максимума падение составило 14%. Продолжение следует…

( Читать дальше )

Влияние дефицита чипов на рынок МПГ

- 13 декабря 2021, 16:12

- |

Большая часть спроса на металлы платиновой группы (платина, палладий, родий) приходится на автомобильную индустрию, которая в последнее время страдает от снижения продаж автомобилей из-за дефицита чипов. В результате спада продаж автомобилей, за последние месяцы МПГ скорректировались с вершин более чем на 30–40. Норникель добывает эти металлы, а доля МПГ в выручке составляет более 40%. В среднесрочной перспективе ждем роста платины и палладия до 1’000 и 2’000 $/унц. соответственно.

В этой статье поговорим о:

- спросе и предложении МПГ;

- рыночном балансе МПГ;

- нашем прогнозе цен на МПГ.

Спрос на металлы платиновой группы снижается из-за снижения продаж автомобилей

Автомобильная отрасль

Дефицит полупроводников оказался более серьезным, чем ожидалось ранее. Компания понизила свой прогноз по продажам автомобилей и ожидает, что продажи составят 77 млн шт. (+2,6% г/г). по итогам 2021 г. и 85 млн шт. (+10,4% г/г) по итогам 2022 г. Дефицит чипов, по версии Норникеля (MCX:GMKN), обойдется отрасли в размере 8 млн нереализованных автомобилей. Норникель ожидает, что проблема с дефицитом чипов разрешится в конце 2 полугодия 2022 г., в результате этого производство автомобилей к 2023 г. может достигнуть 93-95 млн шт. (+10,6% г/г).

( Читать дальше )

Сливы кругом

- 13 декабря 2021, 13:35

- |

На российском рынке снова беспорядок — в основном из-за новых политических заявлений (Рябков про «военный ответ», Боррель про санкции) и волнений пары миллионов физлиц, которых снижение рынка длиной в месяц сводит с ума.

Продавать акции с 11-15% и более дивдоходностью смысла мало, если есть время, и единственное, о чем стоит помнить — это об индивидуальной чувствительности к риску. Золотой стандарт = быть без плеча и в качественных бумагах.

Так что лучше смотреть не на рынок, а на свои активы (оценка, дивиденд). К примеру, сейчас ЛУКОЙЛ торгуется по 2.7х EV/EBITDA'2022 при цене нефти $64.

По рынку США наблюдаем картину, когда хедж-фонды шортят акции с хрупкой оценкой (типа Teladoc, ARKK ETF, NVDA, Square и т.п.), перекрывая этим шортом свои лонги. Видимо, это игра перед ФРС мол, «ставки же повысят».

Рано или поздно эти шорты закроют (скорее всего, сегодня-завтра до ФРС = продавай слухи, покупай факты), и я жду в таких активах ралли из декабря в январь:

( Читать дальше )

Рынок ждет инфляцию

- 10 декабря 2021, 16:29

- |

В 16-30 выйдут данные об инфляции в США, а в 18-00 данные об ожиданиях потребителей, и рынок их очень ждет. Ранее распродавались акции техсектора всю неделю, их откупили на buybackе и закрытии шортов, и далее они замерли.

Сказанное имеет эффект и в России: если будут высокие цифры, короткие ставки в США подскочат, и это порой бьет по рынку. Намек на быстрое сокращение QE надавит на рынок, и на росте волатильности могут прогуляться вниз все рисковые активы: tech, нефть, крипто, шатнет РТС и так далее… (по большей части это будет волатильность и повод купить, но все же движение есть движение)

Так это или нет так, мы увидим на сегодняшней торговой сессии. Далее же нас ждет ФРС в начале новой недели и уход в Christmas для западных инвесторов к 27-ому числу. Этот период, как правило, позитивен.

16-30 AND 18-00 MAY BRING VOLATILITY

теги блога Сергей Пирогов

- ЕС

- экономика

- boeing

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- S&P500

- S&P500 фьючерс

- sony corporation

- SPO

- Tesla

- Whoosh

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- брокеры

- ВТБ

- Выборы США

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- доллар рубль

- Европа

- золото

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Китай

- ключевая ставка ЦБ РФ

- коронавирус

- лукойл

- льготная ипотека

- М.Видео

- Магнит

- медь

- Мечел

- ММК

- Московская Биржа

- МТС

- натуральный газ

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- потребительский спрос

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- роснефть

- русал

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на топливо

- экономика Китая

- экономика России

- экспорт нефти из России

- Яндекс