Global Invest Fund

💤Итоги дня

- 20 февраля 2024, 20:23

- |

💤 Итоги дня 20 февраля

В чатах говорят, что надо бояться и продавать. Только чего бояться, пока не решили. Кандидаты: новый пакет санкций, санкции на НКЦ, выступление Путина. Ваш вариант пишите в комментариях.

🤑Индекс вечером упал -1,14%

💲Доллар стоит на месте — 92,34 руб.

📈 Растут

• $ALRS АЛРОСА +0,45%

📉 Падают

• $VTBR ВТБ -5,45%

• $GLTR ГлобалТранс -4,58%

• $SNGS Сургутнефтегаз -4,27%

• $UPRO Юнипро -4,02%

• $SNGSP Сургутнефтегаз (прив.) -4,00%

🗞Новости

🟠Транснефть провела дробление акций. В результате операций 1 акция конвертирована в 100 акций той же категории — Компания

🟠ВТБ планирует в 2024 году обратный сплит с коэффициентом 5000 к 1 — ИНТЕРФАКС

🟠Росбанк в 2023 году увеличил прибыль по МСФО в шесть раз — до 28,8 млрд руб. — ИНТЕРФАКС

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

- комментировать

- Комментарии ( 0 )

Что такое сплит акций?

- 20 февраля 2024, 17:47

- |

‼️Что такое сплит акций?

Сплит — дробление бумаг. Компания увеличивает количество обращающихся на рынке акций за счет снижения их стоимости. Капитализация при этом не изменяется.

🪓 Почему эмитенты проводят дробление?

Компания разделяет большую цену своих акций на определенный коэффициент. Транснефть, например, провела сплит с коэффициентом 1 к 100. Теперь инвестор может купить акцию не за 166 тыс. рублей, а всего за 1700 руб.

☝️ Увеличилось количество акций и при этом возросла их доступность. Поэтому компания может привлечь больше инвесторов.

📈 Влияет ли сплит на цену акций?

Для действующих акционеров сплит не несет существенного значения. Однако компания несет затраты из-за дробления. Их эмитент компенсирует повышением цены акций для новых инвесторов.

➕ Обратный сплит тоже возможен

Компания, наоборот, конвертирует несколько акций в одну новую такого же типа.

Горячий пример — ВТБ. Банк намерен в 5 тыс. раз увеличить цену своих акций и во столько же раз сократить их общее количество.

( Читать дальше )

ВТБ. Когда ждать дивиденды?!

- 20 февраля 2024, 17:14

- |

☝️Сначала разберемся как обстоят дела с прибылью.

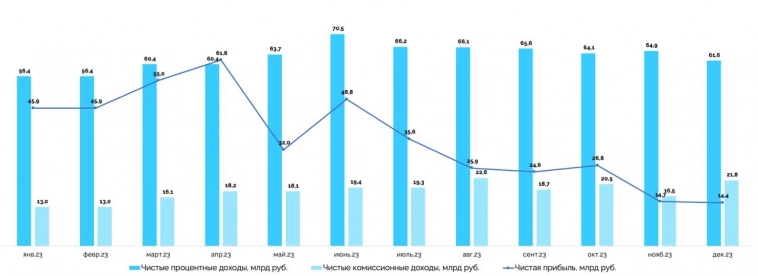

Прибыль банка складывается из процентных и комиссионных доходов.

На фоне роста ключевой ставки видно явное замедление процентных доходов в последние два месяца 2023 года. Ситуацию несколько выровняли комиссионные доходы. Декабрь по этому параметру оказался лучшим месяцем в году.

Но рост резервов под кредитные убытки (20,5 млрд руб. в декабре) и сезонный рост административных расходов (премии в 50,9 млрд руб.) привели к давлению на чистую прибыль в конце года.

📉Тенденция к снижению чистой прибыли, скорее всего, продолжится и в этом году. О чем неоднократно заявлял менеджмент банка.

( Читать дальше )

☕️ Статус на утро

- 20 февраля 2024, 10:16

- |

☕️ 20 февраля. Статус на утро

Сегодня Мать и дитя планирует ВОСА по решению вопроса о редомициляции.

🤑Индекс утром упал -0,37%

💲Доллар стоит на месте — 92,27 руб.

📈 Растут

• $PLZL Полюс +0,23%

• $ALRS АЛРОСА +0,17%

• $NVTK НОВАТЭК +0,16%

📉 Падают

• $VTBR ВТБ -1,72%

• $AFKS Система -1,31%

• $UPRO Юнипро -1,13%

🗞Новости

🟠Совет директоров АФК Система обсуждает подходы к дивидендной политике. Дивполитика была принята весной 2021 года и рассчитана на 2021-2023 годы — ИНТЕРФАКС

🟠Производство СПГ на проекте Сахалин-2 в 2023 году превысило 10 млн тонн — ИНТЕРФАКС

🟠Интер РАО получит два новых энергосбыта от Россетей. Доля на российском рынке электроэнергии увеличится до 19,2% — ИНТЕРФАКС

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

💤Итоги дня

- 19 февраля 2024, 20:23

- |

💤 Итоги дня 19 февраля

Выходят отчёты нефтяников, но они особо не помогают. Компании по прежнему остаются хорошими дивидендными историями. Однако без роста рублебочки и снижения ключевой ставки — котировкам сложно расти дальше.

🤑Индекс вечером без особых изменений +0,18%

💲Доллар стоит на месте — 92,33 руб.

📈 Растут

• $RTKM Ростелеком +3,33%

• $VTBR ВТБ +2,68%

• $GLTR ГлобалТранс +2,00%

📉 Падают

• $UPRO Юнипро -2,65%

• $YNDX Яндекс -2,05%

• $PIKK Группа Компаний ПИК -1,97%

🗞Новости

🟠Чистая прибыль Башнефти по МСФО за 2023 год составила 178,88 млрд рублей — ТАСС

🟠Годовая чистая прибыль Роснефти по МСФО составила 1,267 трлн рублей — ИНТЕРФАКС

🟠Совет директоров Черкизово рекомендовал дивиденды за 2023 год в размере 205,38 руб. на акцию — ИНТЕРФАКС

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Роснефть — интересна ли бумага по текущим?

- 19 февраля 2024, 20:04

- |

⛽️ Роснефть — интересна ли бумага по текущим?

🛢 Операционные показатели 2023.

Добыча углеводородов составила 269,8 млн тонн.

Добыча ЖУВ — 193,6 млн тонн.

Добыча газа — новый максимум и 92,7 млрд куб.м (+25% г/г).

Переработка нефти составила 88 млн тонн (-7%).

🔆 Финансовые показатели 2023.

Выручка = 9163 млрд руб. (+1,3%).

EBITDA = 3005 млрд руб. (+17,8).

Чистая Прибыль = 1529 млрд руб. (+52,6%).

CAPEX = 1297 млрд руб. (+14,6%).

📈 Квартальная динамика

Выручка осталась на уровне прошлого квартала. По операционной прибыли самый низкий квартал за 2023 год — 404 млрд руб. Рост себестоимости и возможные списания/переоценки оказали давление.

Чистая прибыль за IV квартал составила 257 млрд руб. против рекордного III квартала с результатом 537 млрд руб.

Скорректированный FCF за год вырос на 44,3%. В 4 квартале — 270 млрд руб.

ND/EBITDA на конец года = 0,9х.

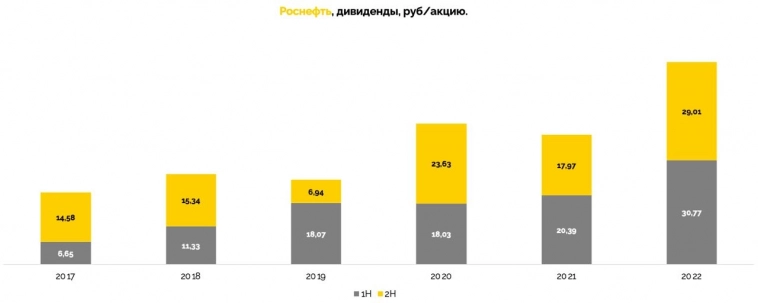

🟡 Дивиденды

За первое полугодие выплатили 30,77 рублям. За второе — можно рассчитывать на 29 рублей (дивдоходность 4,9%).

( Читать дальше )

Башнефть — Дивиденды не оправдали ожиданий спекулянтов

- 19 февраля 2024, 19:35

- |

Башнефть — Дивиденды не оправдали ожиданий спекулянтов

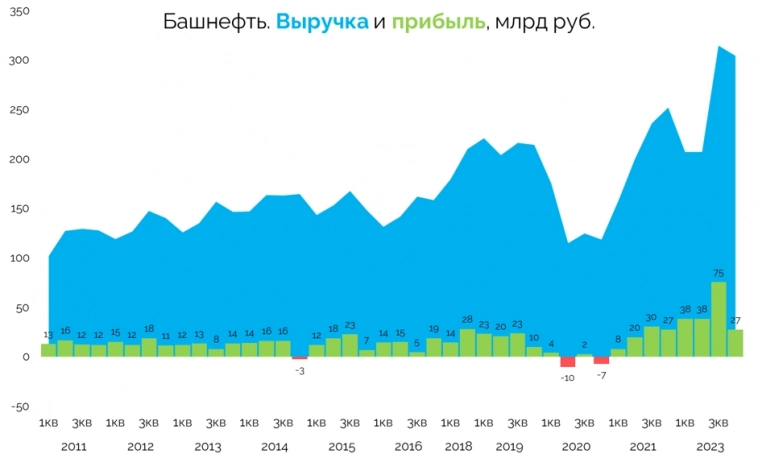

Выручка Башнефти немного сократилась в IV квартале. Однако за год превысила один триллион рублей.

📉 Операционная прибыль в IV квартале составила 35 млрд рублей — уровень первого и второго кварталов 2023 года. Снижение результатов в связи с отсутствием выплат по демпферу.

🏆 Третий квартал оказался рекордным. Сыграли высокие цены на нефтепродукты.

Последние три месяца 2023 года Башнефть получила убыток. Предполагаем, что причина кроется в переоценке активов или обесценении на сумму в 14 млрд рублей.

💰 Чистая прибыль

В IV квартале — 27 млрд рублей.

За год — 179 млрд рублей.

🟡 Дивиденд может составит 261,2 рублей на акцию. По префам дивдоходность — 12,6%.

В IV квартале компания продолжила погашать долг и выплатила еще 14 млрд рублей.

EBITDA за год составила 244 млрд рублей. Денежный поток от операционной деятельности — всего 151 млрд. Намек на рост дебиторской задолженности в адрес Роснефти.

( Читать дальше )

Polymetal — Бегите, пока еще можно

- 19 февраля 2024, 15:13

- |

Polymetal — Бегите, пока еще можно

Российский сегмент Polymetal вскоре перестанет существовать. Бизнес продают за 3,69 млрд долларов. GIF расскажет о перспективах компании.

🔅 Российский бизнес продают за 3,6 EV/EBITDA — дешевле, чем аналогичные компании

🧮 Считаем оценку Polymetal после продажи российских активов

Капитализация $1,8 млрд долл., чистый долг отрицательный -$130 млн долл., тогда EV 1,75 млрд долл.

Прогнозная EBITDA за 2023 год — 1 млрд долл. Если считаем, что доля России — 64%, а Казахстана — 36%, то EBITDA казахстанского сегмента около 562 млн долларов.

Следовательно, оценка Polymetal в Казахстане 3,1x EV/EBITDA — недорого.

📄 Условия продажи российского бизнеса

Российский сегмент должен выплатить международному Polymetal сумму более 1,4 млрд долларов.

Их них более 1,15 млрд долларов направят на погашение задолженности. Оставшиеся 280 млн — на корпоративные цели.

Денежное вознаграждение от Мангазея Плюс составит 50 млн долларов.

( Читать дальше )

☕️ Статус на утро

- 19 февраля 2024, 10:09

- |

В пятницу Индекс растерял все недельные достижения. Итоги заседания ЦБ РФ сыграли свою роль. Однако восходящий тренд сохраняется. Драйвером может послужить приближающийся дивидендный сезон.

🤑Индекс утром подрос +0,25%

💲Доллар тоже растет — 92,37 руб.

📈 Растут

• $AGRO Русагро +1,22%

• $GLTR ГлобалТранс +1,11%

• $VTBR ВТБ +0,82%

📉 Падают

• $PIKK Группа Компаний ПИК -0,65%

• $FIVE X5 -0,54%

• $MTSS МТС -0,25%

🗞Новости

🟠Polymetal заключил соглашение о продаже своего российского бизнеса компании Мангазея Плюс. Продаваемые активы оценены в 3,69 млрд долл. — ТАСС

🟠Совкомбанк выкупит 51% Хоум банка на первом этапе за счет эмиссии новых акций в размере 5% — Компания

🟠М.Видео в рамках пилотного проекта открывает сервисные зоны, рассчитанные в том числе на ремонт техники, купленной у других ритейлеров — Ъ

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

🍗 Черкизово — все еще есть возможность взять дешевые акции?

- 16 февраля 2024, 18:58

- |

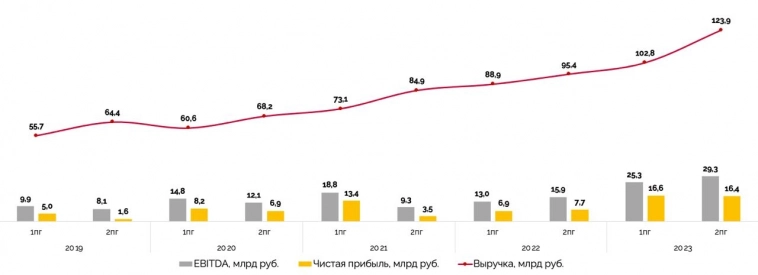

🍗 Черкизово — все еще есть возможность взять дешевые акции?

🚀 Компания выкатила мощный отчет. Чистая прибыль выросла на 126%. За год она превысила 33 млрд рублей.

🍖 Выручка прибавила 23% и составила 226,7 млрд руб. Доля курицы — 55,7%. Свинина и мясопереработка — по 17%.

🐓 Цены на мясо куриц внесли свою лепту. В ноябре цена превысила 174 рубля за кг против уровней 120-135 рублей в 2021/2022-х годах.

Себестоимость выросла скромнее — 15%. Поэтому компания сохранила валовую маржу на уровне первого полугодия 2023 — 32%. Сам показатель вырос на 74%.

🛠 Наблюдаем сильный скачок CAPEX до 23,3 млрд руб. за 6 месяцев 2023 года. Рост инвестиций продолжает давить на свободный денежный поток. По году он в минусе на 2 млрд рублей.

Чистый долг без сильных изменений. ND/EBITDA по году снизился до 1,9х против привычных 3х. EBITDA = 23,7%. Показатель вырос до 54,6 млрд руб.

⭐️ Мнение GIF

Сейчас Черкизово стоит 6 чистых прибылей и 5,6x EV/EBITDA — исторически дешево для компании.

( Читать дальше )

теги блога Global Invest Fund

- Diasoft

- EMC

- fix price

- globaltrans

- headhunter

- IMOEX

- IPO

- IPO 2024

- IVA Technologies

- OZON

- softline

- SPO

- VK

- Whoosh

- X5

- акции

- алроса

- Астра

- афк система

- банк санкт-петербург

- башнефть

- белуга групп

- Всеинструменты.ру

- втб

- Газпром

- ГМК Норникель

- Группа Позитив

- Делимобиль

- дивиденды

- доллар рубль

- европлан

- золото

- иис

- инвестиции в недвижимость

- Индекс МБ

- инфляция в России

- итоги дня

- Итоги недели

- КарМани

- Ключевая ставка ЦБ РФ

- кредитное плечо

- лента

- лукойл

- льготная ипотека

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ммк

- Московская Биржа

- МТС

- МТС-Банк

- налогообложение на рынке ценных бумаг

- нефть

- нлмк

- Новатэк

- новости

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- ОФЗ

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- Ренессанс Страхование

- росбанк

- роснефть

- россети ленэнерго

- ростелеком

- русагро

- Русская аквакультура

- Самолет

- санкции

- сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- Селектел

- Селигдар

- Совкомбанк

- совкомфлот

- сургутнефтегаз

- технический анализ

- тинькофф банк

- Транснефть

- трейдинг

- форекс

- фундаментальный анализ

- фьючерс mix

- ЦБ РФ

- Элемент

- ЭсЭфАй

- эталон

- ЮГК Южуралзолото

- Яндекс