SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Chartmaster

В чем встречать кризис?

- 08 июня 2019, 10:59

- |

Предисловие:

«Рынок долга — самый умный. Это всегда было, есть и будет опережающим показателем… Бл.!».

Василий Олейник

Вы обеспокоены надвигающейся рецессией? Или наоборот — предвкушаете покупку подешевевших активов в долгосрок, да на значительной просадке?

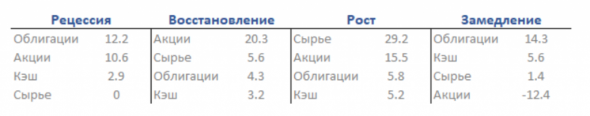

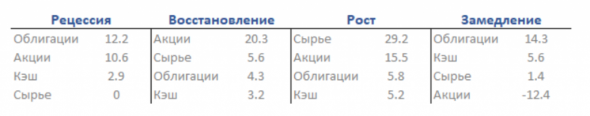

Тогда эта таблица для Вас:

В ней большой экономический цикл разбит на четыре стадии: Рецессия, Восстановление, Рост и Замедление. В каждой приведены средние доходности для наиболее значимых активов.

1. Рынок долга — это то место, где находятся самые большие деньги. Крупнейший долговой инструмент — облигации. Они — лучший индикатор движения крупного капитала.

( Читать дальше )

«Рынок долга — самый умный. Это всегда было, есть и будет опережающим показателем… Бл.!».

Василий Олейник

Вы обеспокоены надвигающейся рецессией? Или наоборот — предвкушаете покупку подешевевших активов в долгосрок, да на значительной просадке?

Тогда эта таблица для Вас:

В ней большой экономический цикл разбит на четыре стадии: Рецессия, Восстановление, Рост и Замедление. В каждой приведены средние доходности для наиболее значимых активов.

1. Рынок долга — это то место, где находятся самые большие деньги. Крупнейший долговой инструмент — облигации. Они — лучший индикатор движения крупного капитала.

( Читать дальше )

- комментировать

- 4.9К | ★48

- Комментарии ( 36 )

Вирус 5. Распространение

- 01 июня 2019, 10:54

- |

Этот пост — заключение серии «Вирус»

Все пошли на выход

1. Инвесторы, видя надвигающуюся рецессию, активно перекладываются в облигации.

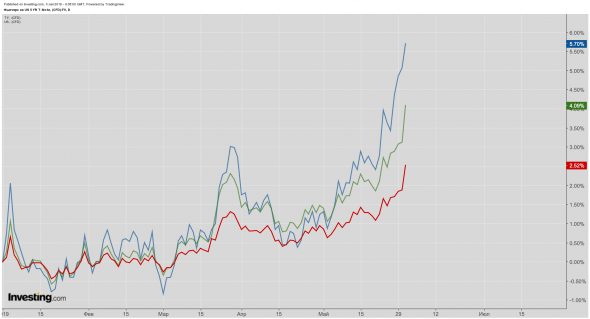

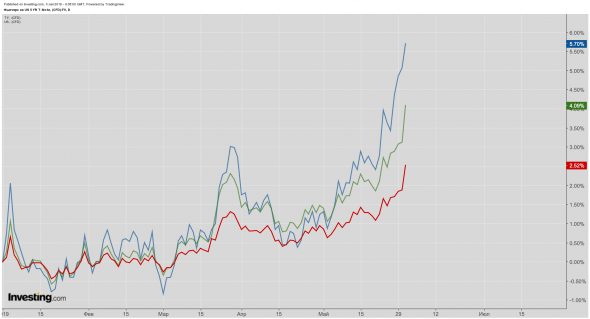

Вот так выглядит ситуация, близкая к панике:

Это изменение цены фьючерсов на американские гособлигации (красная-5 лет, зеленая — 10 и синяя — 30) с начала года.

2. Инвесторы уходят из акций.

А это недельная и месячная свечи SP500:

( Читать дальше )

Все пошли на выход

1. Инвесторы, видя надвигающуюся рецессию, активно перекладываются в облигации.

Вот так выглядит ситуация, близкая к панике:

Это изменение цены фьючерсов на американские гособлигации (красная-5 лет, зеленая — 10 и синяя — 30) с начала года.

2. Инвесторы уходят из акций.

А это недельная и месячная свечи SP500:

( Читать дальше )

Покупать золото? Еще рано

- 25 мая 2019, 12:41

- |

Для инвесторов золото является защитным активом

На растущем рынке акций нет смысла иметь в нем значимую долю портфеля.

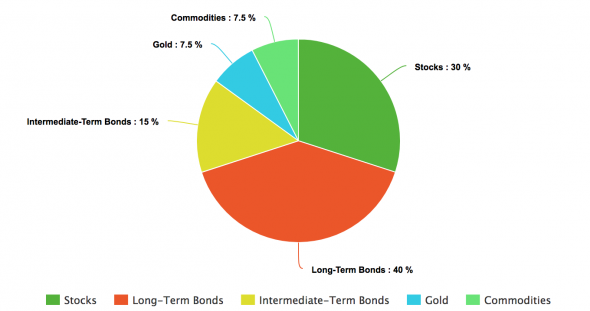

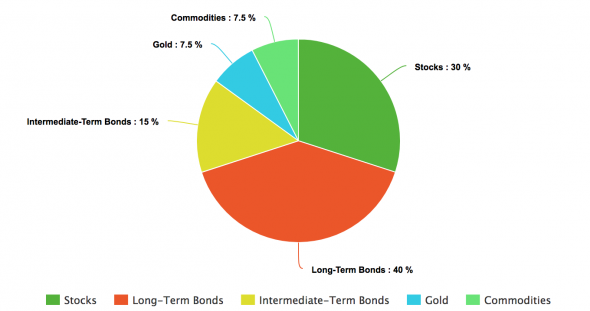

Рей Далио рекомендует держать около 7% в золоте в своем Всепогодном портфолио

Однако, когда на горизонте сгущаются тучи, инвесторы перекладываются из акций в облигации, защитные акции

и некоторые товарные активы, включая золото.

Вероятно, самым важным является определение подходящего момента для уменьшения доли акций в пользу золота.

Потому, что оно не приносит (или приносит совсем малый) доход от удержания.

Например крупнейшие ETF на золото GLD / золотодобывающих компаний GDX — или совсем не выплачивают дивидендов

или дают всего 0,52%. При этом берут около 0,5% за управление.

Для сравнения: один из крупнейших ETF на акции, VTI берет за управление на порядок меньше (всего 0,03%) но выплачивает

( Читать дальше )

На растущем рынке акций нет смысла иметь в нем значимую долю портфеля.

Рей Далио рекомендует держать около 7% в золоте в своем Всепогодном портфолио

Однако, когда на горизонте сгущаются тучи, инвесторы перекладываются из акций в облигации, защитные акции

и некоторые товарные активы, включая золото.

Вероятно, самым важным является определение подходящего момента для уменьшения доли акций в пользу золота.

Потому, что оно не приносит (или приносит совсем малый) доход от удержания.

Например крупнейшие ETF на золото GLD / золотодобывающих компаний GDX — или совсем не выплачивают дивидендов

или дают всего 0,52%. При этом берут около 0,5% за управление.

Для сравнения: один из крупнейших ETF на акции, VTI берет за управление на порядок меньше (всего 0,03%) но выплачивает

( Читать дальше )

Как портфель реагирует на движения

- 13 мая 2019, 18:37

- |

Сейчас на рынке идет активное движение.

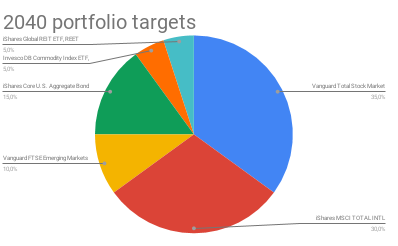

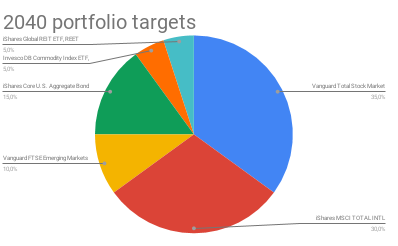

Поэтому особенно интересно наблюдать изменение составляющих пенсионного портфеля, который я формирую около года.

На сегодня в нем следующие ETF:

— VTI (американские акции)

— IXUS (акции развитого рынка)

— VWO (акции развивающихся стран)

— AGG (американские гособлигации)

— REET (фонд REIT),

— PDBC (товарные активы).

Сейчас портфель сформирован на 16%.

Буду докупать на падении составляющих.

В определенный момент планирую купить золотой ETF типа IAU

Цели такие:

( Читать дальше )

Поэтому особенно интересно наблюдать изменение составляющих пенсионного портфеля, который я формирую около года.

На сегодня в нем следующие ETF:

— VTI (американские акции)

— IXUS (акции развитого рынка)

— VWO (акции развивающихся стран)

— AGG (американские гособлигации)

— REET (фонд REIT),

— PDBC (товарные активы).

Сейчас портфель сформирован на 16%.

Буду докупать на падении составляющих.

В определенный момент планирую купить золотой ETF типа IAU

Цели такие:

( Читать дальше )

Позвольте поармагеддонить. Нефть на 22

- 28 апреля 2019, 15:00

- |

Большое видится на расстоянии

В нефти (wtiusd) старый канал большого ТФ.

Цена сейчас отталкивается от его середины.

Если пробьет его вверх, то может пойти на $100.

Если нет, то нижняя граница — новые низы. Около 22 долларов за баррель.

Средний канал (синий)

( Читать дальше )

В нефти (wtiusd) старый канал большого ТФ.

Цена сейчас отталкивается от его середины.

Если пробьет его вверх, то может пойти на $100.

Если нет, то нижняя граница — новые низы. Около 22 долларов за баррель.

Средний канал (синий)

( Читать дальше )

Приметы уходящего цикла

- 20 апреля 2019, 17:37

- |

Есть несколько явных для меня признаков того, что этот цикл подходит к концу.

Возможно они касаются только Москвы. И да, возможно — это называется словом «зажрались».

Речь не идет о финансовых показателях. Таких, как уровень закредитованности бизнеса или частного лица.

Я приведу примеры из личных ощущений того, что на мой взгляд является признаками конца этого экономического цикла.

1. Дорогие автомобили кар-шеринга.

Сегодня Вы можете взять даже Porsche Carrera 911 или Macan.

Не говоря уже о Е-классе или 5-ке.

Пока никто их массово не угоняет, не разувает или портит.

2. Доставщики еды.

Их стало много. Очень много. Пешком, на велосипедах и самокатах.

Это, как правило, нижняя ступень работы для молодых иммигрантов.

( Читать дальше )

Возможно они касаются только Москвы. И да, возможно — это называется словом «зажрались».

Речь не идет о финансовых показателях. Таких, как уровень закредитованности бизнеса или частного лица.

Я приведу примеры из личных ощущений того, что на мой взгляд является признаками конца этого экономического цикла.

1. Дорогие автомобили кар-шеринга.

Сегодня Вы можете взять даже Porsche Carrera 911 или Macan.

Не говоря уже о Е-классе или 5-ке.

Пока никто их массово не угоняет, не разувает или портит.

2. Доставщики еды.

Их стало много. Очень много. Пешком, на велосипедах и самокатах.

Это, как правило, нижняя ступень работы для молодых иммигрантов.

( Читать дальше )

Как заработать на майские

- 06 апреля 2019, 11:30

- |

Майские праздники 2019 — целых 9 выходных дней!

Этот пост об идее — как заработать на мини-отпуск.

Например в этом мини отеле, в котором я уже забронировал замечательный номер;)

Идея: шорт индекса РТС

( Читать дальше )

Этот пост об идее — как заработать на мини-отпуск.

Например в этом мини отеле, в котором я уже забронировал замечательный номер;)

Идея: шорт индекса РТС

( Читать дальше )

Отскок закончен

- 23 марта 2019, 10:05

- |

В продолжение Для тех, кто в лонге.

Всё, отскок закончен.

В этот раз рынок сделал вверх в 2 раза больше, чем обычно. Почти 22%!

Следующим в сценарии кризиса 2019+ станет второй пробой, который должен состояться в апреле-мае.

Это движение будет продолжать развивающуюся форму WW c понижающимися минимумами и максимумами.

Как в конце 30-х.

Купи и сиди на ближайшие годы в акциях не работает. No Buffett anymore.

Сетап для следующей волны падения сформирован:

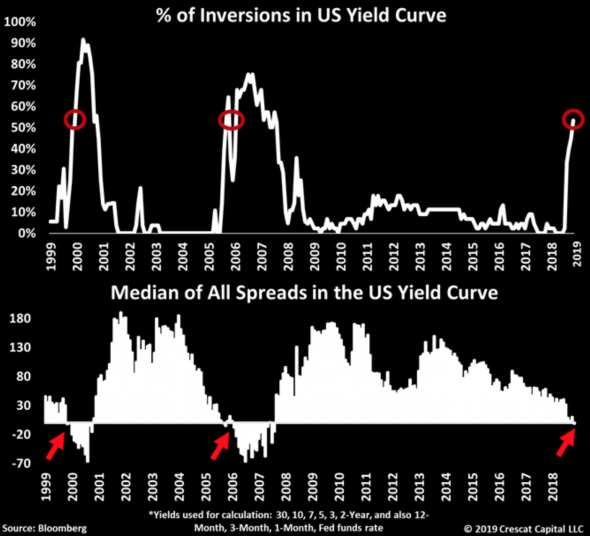

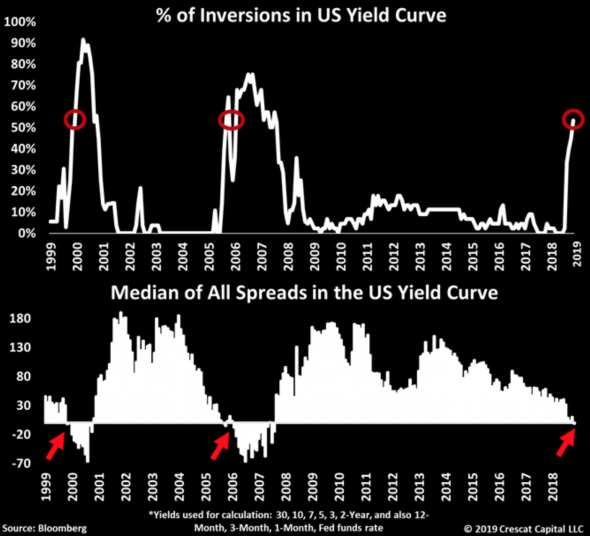

1.Доходности краткосрочных облигаций превысили долгосрочные по бОльшей части дюраций

( Читать дальше )

Всё, отскок закончен.

В этот раз рынок сделал вверх в 2 раза больше, чем обычно. Почти 22%!

Следующим в сценарии кризиса 2019+ станет второй пробой, который должен состояться в апреле-мае.

Это движение будет продолжать развивающуюся форму WW c понижающимися минимумами и максимумами.

Как в конце 30-х.

Купи и сиди на ближайшие годы в акциях не работает. No Buffett anymore.

Сетап для следующей волны падения сформирован:

1.Доходности краткосрочных облигаций превысили долгосрочные по бОльшей части дюраций

( Читать дальше )

Товарные активы в долгосрочном портфеле

- 09 марта 2019, 10:12

- |

Время добавлять товарные активы в долгосрок

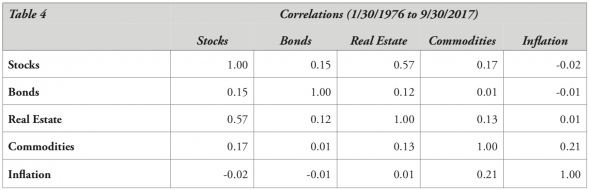

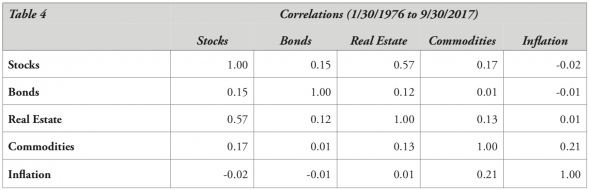

Зачем добавлять товарные активы в долгосрочный инвестиционный портфель?

Для его диверсификации и хеджирования. Ведь корреляция товарных активов с рынком акций, облигаций и недвижимости очень низкая

( Читать дальше )

Зачем добавлять товарные активы в долгосрочный инвестиционный портфель?

Для его диверсификации и хеджирования. Ведь корреляция товарных активов с рынком акций, облигаций и недвижимости очень низкая

( Читать дальше )

Это медвежий рынок

- 02 марта 2019, 11:25

- |

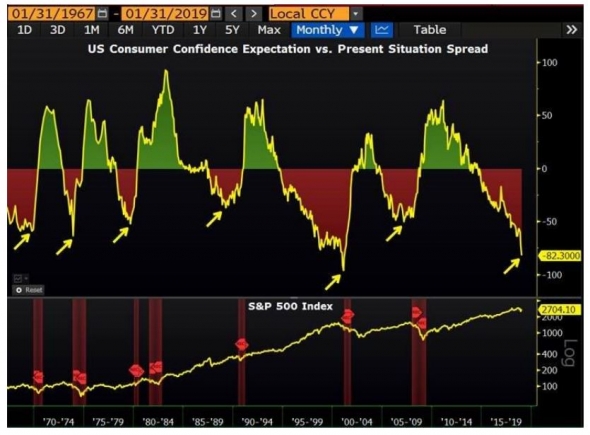

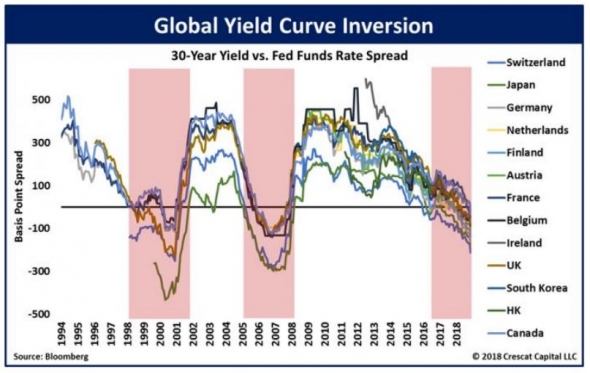

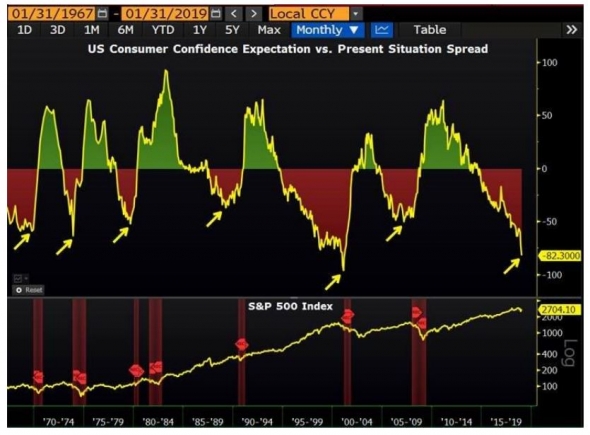

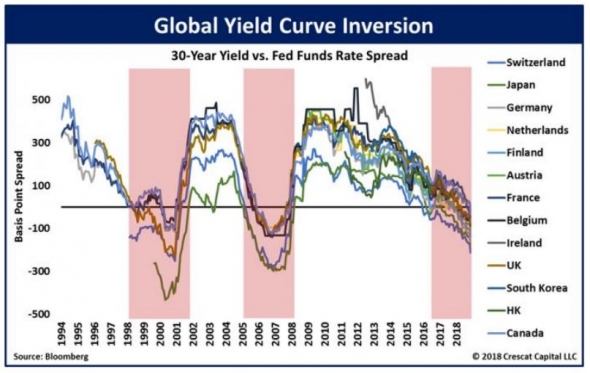

Эти три картинки показывают, что мы находимся на рынке медведей.

1. Спред между Индексом потребительской уверенности и его ожиданиями.

Эффективный предиктор основных рецессий, как и безработица.

2. Разница доходностей 30-ти летних облигаций основных экономик против ставки ФРС.

( Читать дальше )

1. Спред между Индексом потребительской уверенности и его ожиданиями.

Эффективный предиктор основных рецессий, как и безработица.

2. Разница доходностей 30-ти летних облигаций основных экономик против ставки ФРС.

( Читать дальше )

теги блога Chartmaster

- 10 Year Note

- Apple

- AT&T

- bitcoin

- Br

- Brent

- btc

- cl

- cnbc

- copper

- DJI

- DX

- DXY

- ETF

- eurusd

- Gold

- IMOEX

- investing.com

- micex

- mozgovik.com

- RGBI

- Ri

- RSX

- RTSI

- S&P500

- S&P500 фьючерс

- Sber

- sbmx

- Si

- Silver

- SP

- spx

- SPX 500

- spy

- UKOIL

- USDRUB

- USOIL

- UST10

- Vanguard

- vix

- WTI

- xauusd

- акции

- акция

- Безработица в США

- Бразилия

- брент

- Газпром

- дивиденды

- дойче банк

- доллар

- Доллар рубль

- жаба

- золото

- инвестирование

- инвестиции

- каршеринг

- кризис 2019

- лонг

- М2 РФ

- мамба

- медь

- ММВБ

- Нефть

- новости рынков

- Облигации

- опрос

- офз

- оффтоп

- Палладий

- Пенсия

- портфель

- портфель активов

- Портфель инвестора

- прогноз

- пурнов

- рецессия

- Ри

- РТС

- рубль

- Рэй Далио

- сбер

- сбербанк

- СИ

- СИПИ

- склейка

- спекулятивная идея

- спреды

- стоп

- Телеграм

- теханализ

- торговые сигналы

- трейдинг

- треугольник

- форекс

- ФРС

- фьюерс

- фьючерс mix

- фьючерс ртс

- шорт