Алексей Бачеров

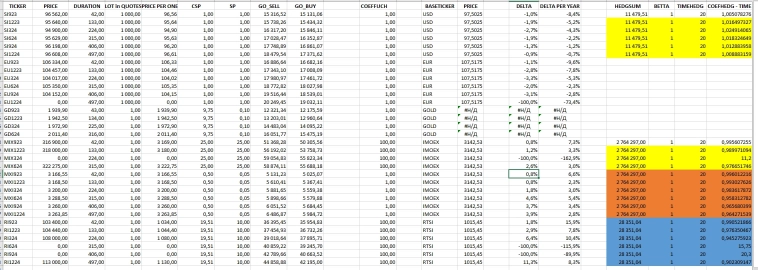

Готовлюсь к хеджу по валюте и портфелю акций!

- 10 августа 2023, 15:09

- |

- комментировать

- 800

- Комментарии ( 11 )

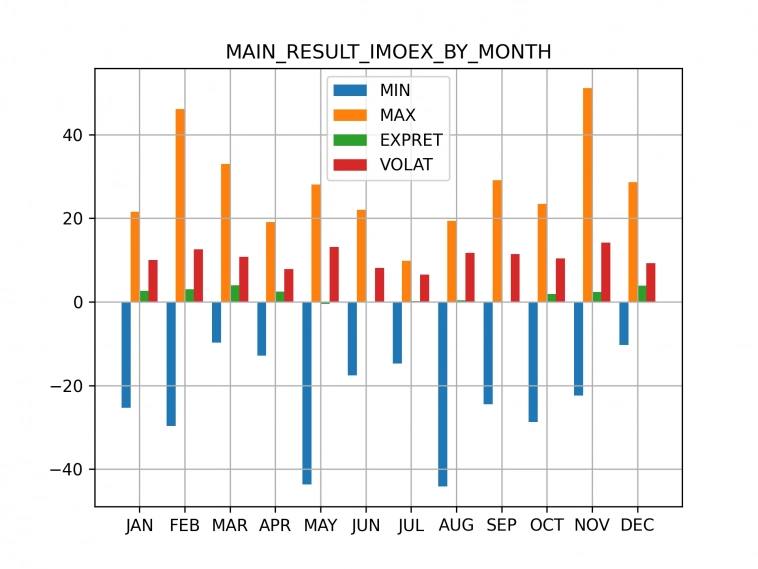

"SELL IN MAY, AND GO AWAY" и "В РОССИИ ВСЁ САМОЕ СТРАШНОЕ ПРОИСХОДИТ В АВГУСТЕ"

- 08 августа 2023, 16:07

- |

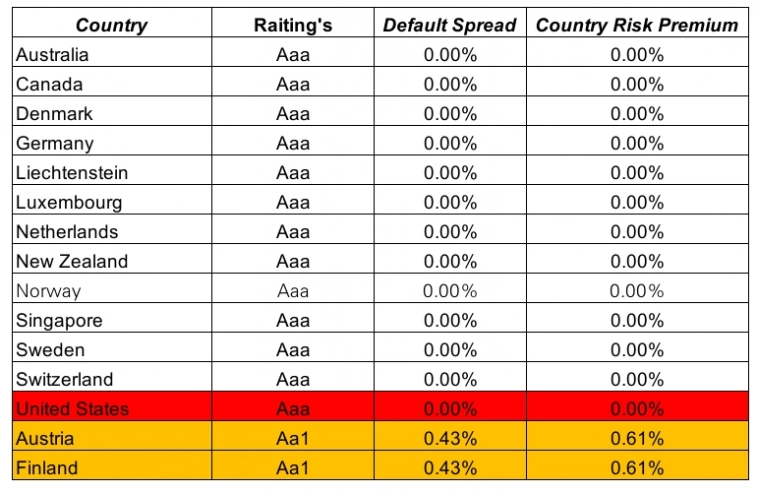

Чем неприятно понижение рейтинга США?

- 02 августа 2023, 13:50

- |

Fitch снизило рейтинг США на один уровень с AAA до AA+, повторив шаг, сделанный более десяти лет назад S & P Global Ratings. Снижение налогов и новые инициативы по расходованию средств в сочетании с многочисленными экономическими потрясениями привели к увеличению бюджетного дефицита, сообщило Fitch, в то время как среднесрочные проблемы, связанные с ростом расходов на социальные выплаты, остаются в основном без решения.

Краткая справка: в 2011 году 5 августа в пятницу S&P понизило рейтинг США на одну ступень, в понедельник иНдекс упал на 6.5%. Но стоит отметить, что уже с 25 июля 2011 шло быстрое падение. И к 8-го оно достигло -17,5%.

Пока рейтинг США понизил только Fitch, и он среди рейтинговых агентств считается самым агрессивным.

- Самое явное, это должно повлиять на доходность государственных облигаций США, а как следствие и на доходность корпоративных облигаций, зарегистрированных в США. Пока это величина не столь существенна, всего 43 б.п. Уровень Австрии и Финляндии.

( Читать дальше )

Демотиватор: что не так с Парето?

- 26 июля 2023, 08:00

- |

Люблю я всяких кийосакнутых коучей, которые далеки от математики, а начитавшись мотивирующих книг, они начинают в них видеть Святой Грааль простого пути к обогащению. Но порой они вещают такие глупости, от которых реально можно смеяться долго!

Одной из любимых тем, которые такие коучи любят обсуждать — это правило Парето, которое обычно формулируется вот в таком виде: 20% усилий дает 80% результатов. Звучит очень впечатляюще для неподготовленных умов. Особенно для тех, что плохо знакомы с базовыми принципами работы с относительными величинами. Очень часто необходимо учитывать не только относительные значения, но и абсолютные, а о них коучи предпочитают не говорить. Скорее всего, потому что их просто не знают. Чтобы наглядно продемонстрировать связь между относительной и абсолютной величиной, подумайте вот над таким простым утверждением: Бизнес по магазинам шаговой доступности растёт на 100% в год! А теперь представьте, что это означает, когда у компании один магазин и она открывает ещё один, или когда у компании 1000 и она за год открывает ещё 1000. Как минимум второй случай вызывает сомнения, в то время как первый совершенно реален и несложно реализуем.

( Читать дальше )

Рынок возьмет своё!

- 24 июля 2023, 10:18

- |

В прошлом году, когда санкционная война против России была в самом разгаре, я писал, что «деньги не пахнут», и попытки Запада ввести нерыночные ограничения на российскую нефть, не будут иметь долгосрочного эффекта. К тому же, если бы они сработали, как это было задумано, то это привело к тому, что другие страны, с которыми есть конфронтации США, например, Китай, извлекут из этого прибыль. А это также не входит в интересы развитых экономик.

Но экономика вещь упрямая, а политика хоть и может краткосрочно влиять на торговлю, но в итоге фундаментальные законы возьмут своё (Именно этот принцип и является моей опорой в долгосрочных инвестициях).

И вот вчера WSJ со ссылкой на информацию компании по сбору данных по сырьевым товарам Argus Media, уже пишет: «Россия одержала победу в борьбе за влияние на мировые нефтяные рынки в последние дни, когда цена самой желанной нефти в стране торговалась выше ценового предела, установленного Западом». Неизвестно, сколько ещё продлится такая ситуация, но однозначно можно сказать, что дисконт на российскую нефть постоянно уменьшался.

( Читать дальше )

Почему я не стал сток-пикером

- 21 июля 2023, 21:51

- |

С определённой регулярностью и постоянством мне задают вопрос, что я думаю об акциях той или иной компании. Стоит ли её покупать, или возможно стоит её продать и купить, что-то другое. Очень многие популярные инвест-блогеры любят такие вопросы и готовы рассуждать почти по любому эмитенту. Но вся правда в том, что чтобы квалифицированно отвечать на вопросы по конкретной компании, а уж тем более давать рекомендации, необходимо очень глубоко разбираться в её бизнесе, структуре владения и обладать знаниями, как историческими так и текущим в части её основных финансовых и производственных показателей. Но держать в голове подобную информацию хотя бы о 10-ти эмитентах — это уже задача совсем не из простых. Такое возможно только в том случае, если вы в своей жизни только и занимаетесь тем, что каждый день исследуете компании, и тратите на это всё своё рабочее время и не только. Среди сток-пикеров есть прекрасные представители, такие как Баффет и Линч, которые для многих являются кумирами. Лет двенадцать — пятнадцать назад, я тоже очень хотел быть таким как они, и мне понадобилось примерно 5 лет, чтобы понять, что в моем случае это вряд ли достижимо.

( Читать дальше )

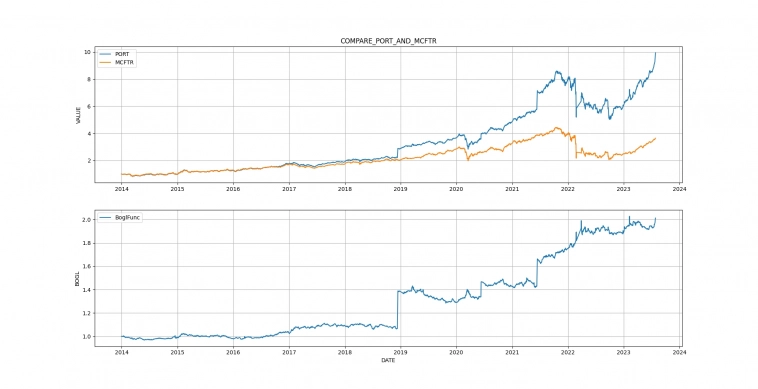

Мой ответ всепропальщикам, или почему я инвестирую на российском рынке!

- 17 июля 2023, 08:58

- |

В своих постах я стараюсь доносить свои мысли и свои позиции. Я хочу, чтобы люди, которые меня читают, понимали чем я руководствуюсь, и какие факты и факторы на это влияют. При этом я совершенно адекватно реагирую на любые мнение, которые высказываются корректно и аргументировано, и не содержат в себе невежество. Я считаю что любой обмен мнениями полезен, если его целью является поиск истины, а не попытки навязывать свою точку зрения.

Некоторые стараясь заглянуть в будущее, видят в нём только проблемы. Проблем всегда было не мало! Мне было 18, когда был 98-ой, 28 в 2008, 34 в 2014, 40 в 2020 и 42 в 2022. И если оглядеться назад и вспомнить какой была жизнь после кризисов 1998 и 2008, то могу сказать однозначно, что текущая ситуация для жителей страны гораздо лучше. Страхи были и в те времена, поэтому я не считаю, что сгущая краски, люди сделают корректные выводы.

По моим прогнозам ВВП России будет расти темпами существенно выше ожидаемых на Западе, особенно это скажется, когда конфликт на Украине пойдет к мирному разрешению.

( Читать дальше )

Давайте думать и говорить, а не копировать и говорить!

- 14 июля 2023, 13:46

- |

Похоже с какой-то периодичностью мне придётся возвращаться к этой теме. Число моих подписчиков на разных ресурсах растёт, и некоторые аспекты повторяются с завидной регулярностью (примерно также себя ведут рынки и именно поэтому история циклична).

В текущем мини цикле развития общества много людей стали заложниками клипового мышления. Они не стремятся поразмышлять, критически и скептически подойти к информации, которую прочли/услышали в/от СМИ/чиновников/аналитиков/и т.д. Они тиражируют информацию в том виде, в котором её им подали, и в лучшем случае вставляют свои «пять копеек», забывая при этом, что нельзя «достраивать» свои мысли на таком откровенно сомнительном поле. Печально, что многие не могут отделить здравый смысл от того, что только похоже на здравый смысл.

Как указывал Канеман в своей книге «Думай медленно, решай быстро» в огромной степени это связано не с тем, что люди глупы, а с тем как устроен наш человеческий мозг. Он писал, что человек принимает решения исходя из того как у него в мышление работают условные «Система 1» и «Система 2».

( Читать дальше )

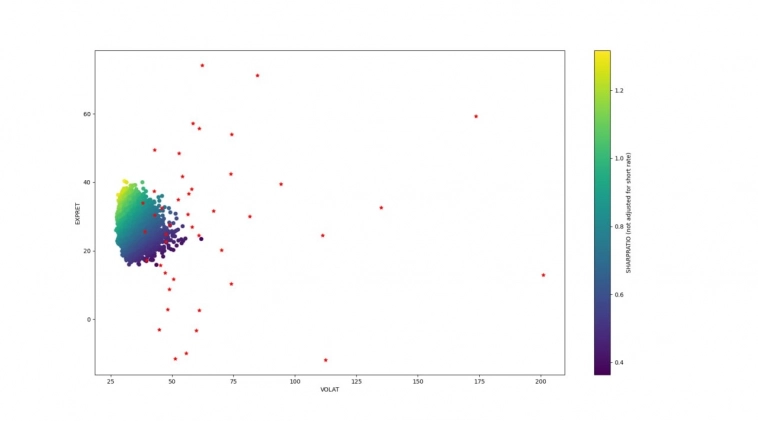

Почему покупка отдельных эмитентов и малая диверсификация портфелей - плохая история для инвестора?

- 13 июля 2023, 08:00

- |

На графике множество портфелей, сгенерированных случайным образом, из акций российских эмитентов с учетом реинвестиций полученных дивидендов с горизонтом в 10лет:

- сине-желтые — портфели из акций

- красные — отдельные эмитенты

Портфели однозначно выигрывают в своей массе по соотношению доходность/волатильность!

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finam

- Finversia

- Gold

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- Андрей Верников

- библиотека

- БПИФ

- брокеры

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России