Блог им. svoiinvestor

Продажа мной акций ММК — грамотный ход судя по последней отчётности. Эмитент не торопиться с дивидендами, да и заплатит меньше всех

- 15 февраля 2024, 11:34

- |

🔩 В январе я рассказывал о том, что продал ММК, переложившись в НЛМК. Основной мотив был в том, что судя по отчётности (на тот момент за Iп 2023 г. по МСФО) выбор компании пал на инвестиции, а денежного потока навряд ли бы хватило на адекватные дивиденды, да и заплатит комбинат один из последних. Второстепенный мотив состоял в том, что перетряхнуть свой портфель и сократить наличие эмитентов в одной отрасли, поэтому продав одного металлурга, я сразу вложил средства в другого (который у меня уже присутствовал в портфеле), но более перспективного на данный момент. Если кратко, то выбор в пользу НЛМК основан на отчёте (учитывались денежные средства, отрицательный чистый долг, цена акции на тот момент и прогнозируемый свободный денежный поток), на том, что ЕС продлила разрешение на импорт стальных полуфабрикатов до 2028 года и наименьшем прогнозируемом штрафе от ФАС. Продажа/покупка акций состоялась 4 января, продал я акции ММК в плюс 37,4%, за это время акции НЛМК подросли на 7,5%, а акции ММК на 4% (но именно из-за разрешения салябов можно рассчитывать на сверхдивиденд от НЛМК). В начале февраля вышел отчёт ММК по МСФО за IIп 2023 г., я в очередной раз убедился, что сделал правильный выбор.

По основным позициям отчёт получился сильным:

▪️ Выручка: 763,4₽ млрд (+9,1% г/г)

▪️ Чистая прибыль: 118,3₽ млрд (+68,2% г/г)

▪️ EBITDA: 195,6₽ млрд (+26,2% г/г)

Добавить сюда можно, что долг составил 72,5₽ млрд, сократившись относительно предыдущего года — 74,6₽ млрд, а чистый долг находится в отрицательной зоне — -89,3₽ млрд (коэффициент чистый долг/EBITDA находится на уровне -0,46x). Последний параметр важен из-за дивидендной политики компании: «Выплата дивидендов, как правило, будет составлять не менее 100% свободного денежного потока, если отношение чистого долга к EBITDA < 1». Тогда почему акции просели?

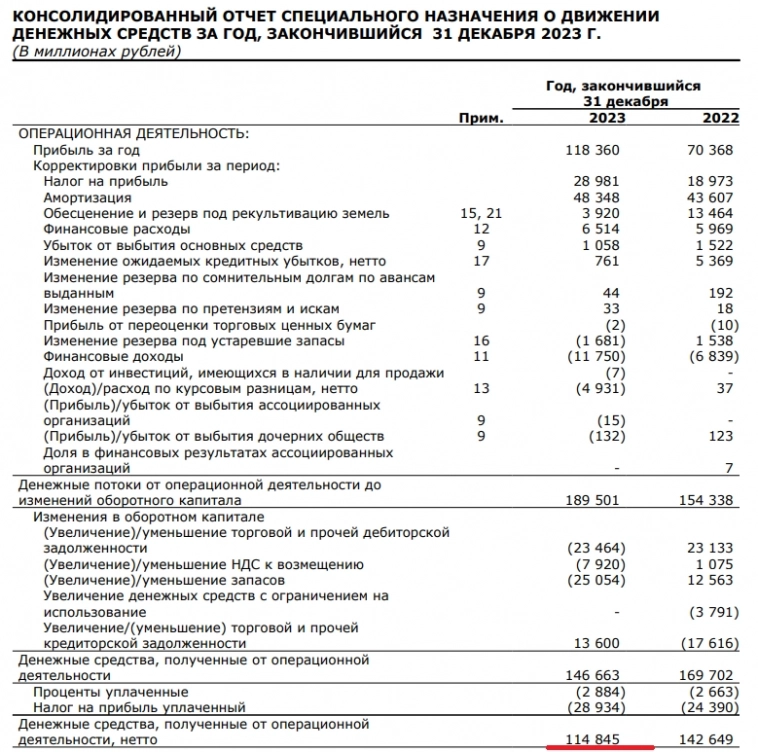

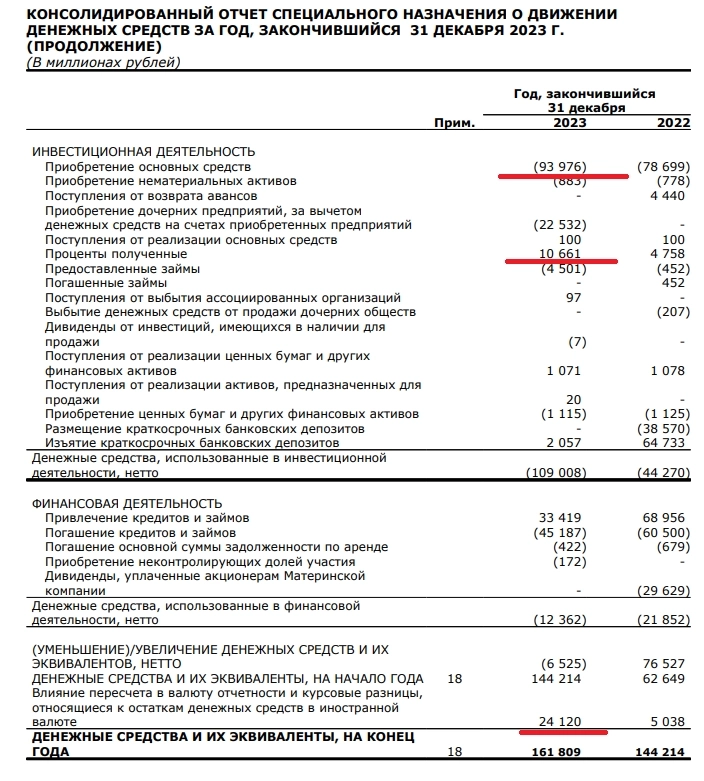

🔴 Кэш на счетах увеличился — 161,8₽ млрд (годом ранее — 144,2₽ млрд), но это на первый взгляд, а если заглянуть в финансовую статью внимательнее, то 24,1₽ млрд в том году принесла переоценка валюты (значит в принципе ничего сверх не отложили, а наоборот немного забрали кэша)

🔴От операционной деятельности компания получила — 114,8₽ млрд (годом ранее — 142,6₽ млрд), налицо ухудшение показатели и это при довольно увесистой прибыли. Всему виной дебиторская задолженность, которая увеличилась до 89,2₽ млрд (годом ранее — 61,9₽ млрд) и увеличение запасов на складе — 128,2₽ млрд (годом ранее — 101,5₽ млрд). По сути компания некоторое время работала на склад из-за проблем с продажами, а также не может получить деньги за свою продукцию (скорее всего, это гос. заказы), поэтому данная статья в минусе относительно прошлого года

🔴 Отсюда вытекает, что свободный денежный поток сократился до — 30,7₽ млрд (-57,6% г/г). Компания с размахом проводит инвестиционную деятельность — 93,9₽ млрд (не забываем, что 10,6₽ млрд полученные % с вклада их надо отнять, чтобы получилась полная картина FCF), поэтому денежный поток несметно сокращается. А как мы знаем FCF влияет на дивиденды, если заплатят 100% FCF, то выйдет — 2,75₽ на акцию (див. доходность —5%, что крайне мало)

🔴 В 2024 году ожидается высокий CAPEX: строительства паровоздуходувной электростанции (ПВЭС), также реализации инвестиционных проектов в отрасли машиностроения на базе активов компании

📌 Учитывая инвестиционную деятельность компании, то дивиденды не будут блистать своей доходностью в ближайшие годы. Акции выросли почти в 2 раза за год и даже сейчас цена перегрета, покупать по такой я бы уже не стал. Скорее всего, компания увеличит сумму по дивиденду (за прошлый год FCF + есть свободные средства), но не думаю, что это будет аховая сумма (4-5₽ на акцию, всё равно не двухзначная дивидендная доходность).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 15 февраля 2024, 12:18

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс