Блог им. MKrrr

И на ёлку сесть, и ... не ободрать

- 31 октября 2023, 07:38

- |

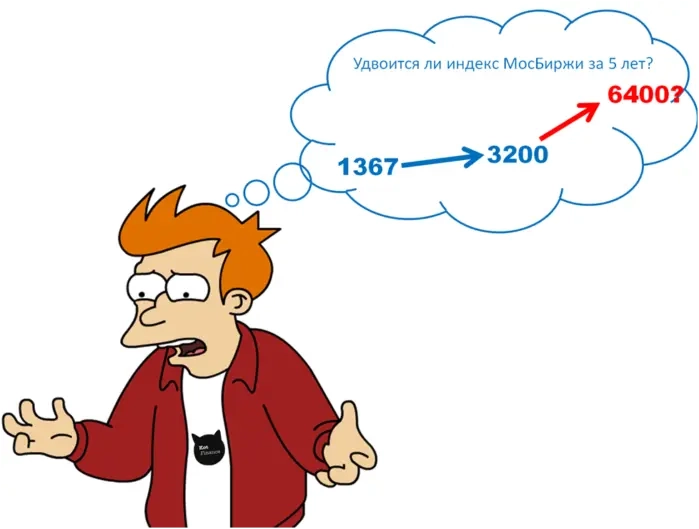

Вспоминаем, какая долгосрочная доходность у разных активов, и фантазируем, удвоится ли индекс российских акций. А ещё, ищем грааль фондового рынка

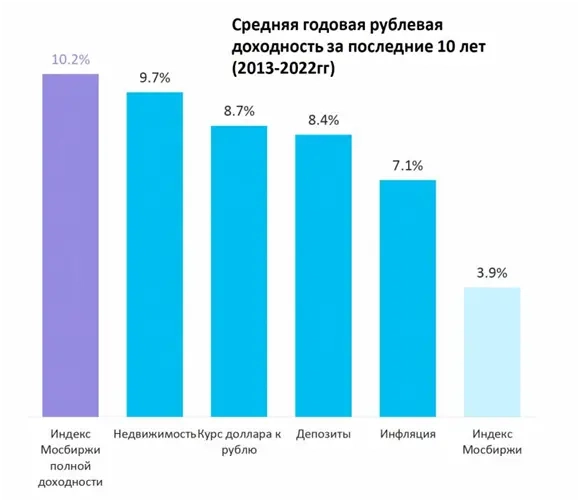

АТОН в конце 2022 года опубликовал рейтинг десятилетней доходности по классам активов. В нем индекс Московской биржи полной доходности (с учетом реинвестирования дивидендов) занимает первое место с результатом 10,2%, не многим лучше недвижимости (9,7%) и наличного доллара (8,7%). Долларовый депозит бы всех перегнал.

Первоисточник не помню, но публиковали его здесь.

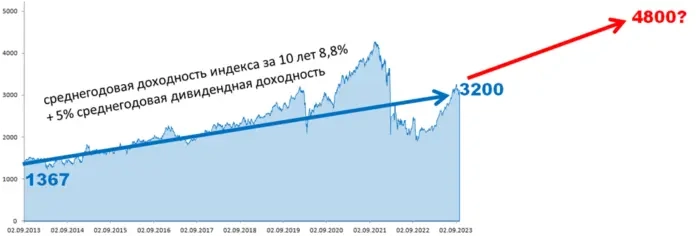

2022 год выдался, мягко говоря, «так себе», поэтому скептики справедливо заметят, что изменив период – можно подогнать любое значение. 2023 год можно назвать успешным, поэтому предлагаю это десятилетие и взять за основу для расчета индекса МосБиржи.

Среднегодовая доходность получилась 8,8% + 5% дивидендами. И это без налогов. Если экстраполировать такой результат, то за 5 лет инвестор статистически может получить 4600-4800 пунктов, или почти удвоиться, если капитализировать дивиденды (эквивалент 6400 по индексу). Неплохо?

И это через боль и страдания?

Вспомните, сколько раз индекс летел в пропасть за эти 10 лет: 2022, 2020, 2017, 2015, 2014. И все эти 10 лет рынок был «безумно недооценен», если верить аналитикам.

А сколько было корпоративного шума: Роснефть подает иск на АФК, обрушив их акции. Газпром играется с дивидендами. Вводятся новые налоги, экспортные пошлины, … да куча всего…

Какая альтернатива?

Смотрим на те же классы активов:

— токсичный доллар (на любителя)

— вечно-растущая недвижимость (для любителей взять на пике или в ПИКе)

— инфляция (имею ввиду текущее потребление).

Пожалуй, вложения в инфляцию за последние годы были наиболее оправданными.

Облигации. При ключевой ставке 15%, ОФЗ дает доходность около 13%, Сбер, РЖД, Газпром, ГПНефть, и другие квазигоскомпании – 13-15%. Можно собрать качественный второй эшелон с доходностью 17-18% и комфортными рисками (рейтинги A+ и выше, диверсификация по бумагам). И магия сложного процента в том, что 15% за 5 лет – это и есть удвоение. То есть сейчас, зафиксировав доходность на длинный срок, можно статистически обыграть акции при меньше головной боли в ближайшие 5 лет.

Какие риски?

ЦБ уже второй раз намекает на рост ставки. Да, может быть и 16%, но статистически вряд ли это будет больше года.

Ненулевой кредитный риск, но он управляем через качество компаний и диверсификацию в портфеля.

Инфляция: в облигациях свою фиксированную доходность вы получите. Но что будет если печатный станок не остановить? Варианты разные, можно долго дискутировать.

Риски есть… А у акций нет?

Цель поста была в том, чтобы показать альтернативу с меньшей головной болью. А истина, как правило – посередине. Комбинация акций и облигаций позволит и на ёлку сесть и жо… простите, и в биржевом ралли поучаствовать, и получить хорошую фиксированную доходность при ограниченном риске.

--

Кот.Финанс: каждую неделю новые обзоры компаний. Каждый день то, на чем можно заработать.

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кризис

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономика России

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор