Блог им. svoiinvestor

Минфин вышел на рынок внутреннего долга, в очередной раз помог флоутер — похоже это единственная опция по выполнению плана

- 01 августа 2023, 01:55

- |

💯 Минфин провёл аукцион ОФЗ и предложил инвесторам 2 выпуска. С учётом неопределённости бюджета и недобора денежных средств (в основном проседают нефтегазовые доходы, но стоит учитывать и увеличившиеся траты правительства) доходность длинных бумаг растёт, ввиду того, что рынок желает большую премию за ОФЗ (например ВТБ во II квартале скупал только флоутеры, отказавшись от других видов ОФЗ из-за намечающегося повышения ключевой ставки и непонятного влияния на инфляцию дефицита бюджета), объёмы привлечённых средств от аукционов в последнее время разочаровывали Минфин (в прошлый аукцион ведомство привлекло только — 16,1₽ млрд). Ведомство учло ошибки прошлого аукциона представило частным инвесторам не только классику:

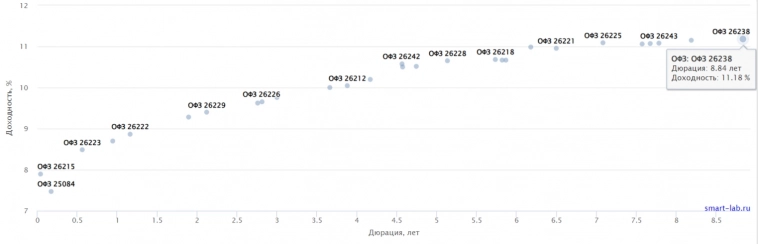

▪️ Классика: ОФЗ — 26243 (погашение в 2038)

▪️ Флоутер ОФЗ—29024 (переменный купон, погашение в 2035 году), купон изменяется в зависимости от среднего значения ставки RUONIA.

Спрос на ОФЗ 26243 был равен — 20,4₽ млрд, выручка составила всего — 10,98 млрд (средневзвешенная доходность — 11,1%). Флоутер ОФЗ 29024 спрос — 206,6₽ млрд, а привлечено — 100,6 млрд.

📌 Таким образом бумаг было размещено на 111,4₽ млрд (предыдущие аукционы — 16,1₽ млрд, 182,2₽ млрд и 34,97₽ млрд). Минфину согласно плану нужно привлекать каждый аукцион ~80₽ млрд, через классику — это проблематично (фондовый рынок требует премию из-за неопределённости бюджета РФ и грандиозных трат), а вот флоутер уже другое дело. RUONIA — процентная ставка, по которой крупные кредитные организации предоставляют друг другу необеспеченные кредиты на один рабочий день (в условиях текущих ожиданий по инфляции и по ставке ЦБ, для покупателей флоутера неплохая защита). По видимому флоутерами будет закрыт план Минфина, потому что другие виды ОФЗ не смогут привлечь такой объём средств.

P.S. Ключевая ставка ЦБ была повышена (8,5%), данное повышение рынок предвидел и уже заложил это в доходность бумаг, поэтому доходность длинных ОФЗ выше 11% инвесторы воспринимают как данность и требуют ещё больше. Почему? Нам дали весомый сигнал на заседании, что ставку продолжат повышать, спрос увеличился причём во многом за счёт кредитных средств, да и база 2022 года залитого деньгами начинает проявляться. По тем же данным Росстата, с 18 по 24 июля индекс потребительских цен взлетел на 0,23% VS 0,18% и 0,14% в предыдущие 2 недели. Рост цен с начала июля — 0,61%, с начала года — 3,39%. Эффект вызванный обвалом рубля, тратами бюджета РФ и кредитным бумом (ипотека+потреб. кредиты). Видимо доходность облигаций будет увеличиваться.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 01 августа 2023, 07:41

- 01 августа 2023, 19:51

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс