Блог им. suve

Ежемесячный обзор: центробанки сократят инфляцию, не считаясь с проблемами в экономике

- 26 октября 2022, 11:59

- |

Ежемесячный обзор по нашему портфелю акций. Макроэкономическая картина, результаты по отдельным секторам и компаниям. Разбираем период с 18 сентября по 18 октября. Обзор за предыдущий месяц можете почитать по ссылке.

Рост ставок уже негативно повлиял на экономическую активность. В США фиксируют ослабление спроса на жильё и автомобили. Потребители сокращают необязательные траты, такие как покупка электроники, подписки на различные сервисы. Не все производители могут переложить инфляционное давление на потребителей. В последние дни появились также данные о том, что потребители стали экономить и на необходимых покупках, приобретать еду и одежду в сравнительно дешёвых магазинах. В связи с чем ФРС уже отмечает ослабление инфляции. Инфляционные ожидания также улучшились. Экономические агенты сейчас не ожидают, что инфляция будет усиливаться или сохраниться до конца года на текущих уровнях.

За прошедший месяц вышли следующие важные данные по экономике ведущих стран мира.

США. Уровень безработицы в сентябре снизился до 3,5%, экономисты не ожидали изменений с 3,7%. Индекс цен производителей 8,5% в годовом выражении, ожидалось 8,4%. Индекс потребительских цен (ИПЦ) замедлился в августе до 8,2% в годовом выражении в сравнении с 8,3% месяцем ранее, ожидалось 8,1%. Объём розничных продаж в сентябре остался на уровне августа, тогда как рынок ожидал рост на 0,2%. В годовом выражении розничные продажи выросли на 8,4%.

В прошлый четверг были опубликованы данные по количеству первичных заявок на пособие по безработице — 214 тыс. против ожидавшихся 230 тыс. Общее число, получающих пособие по безработице, достигло 1,39 млн человек. Аналитики ожидали 1,38 млн. В прошлом месяце было 1,38 млн. В сентябре число занятых в несельскохозяйственном секторе выросло на 263 тыс., аналитики в среднем прогнозировали 250 тыс.

Согласно «Бежевой Книге» ФРС, экономическая активность в последние недели несколько повысилась. Инфляционное давление сократилось, и как ожидается, продолжит снижаться. Респонденты регулятора сообщили, что им сложно перекладывать инфляционное давление на потребителей, при этом часть из респондентов сохранили ценовую силу. Потребительский спрос в целом ослабел. Респонденты ФРС ожидают менее сильного роста цен, нежели летом. Но при этом ожидают ослабления экономики. Экономические агенты уже наблюдают падение спроса на жильё и автомобили. Отчет покрывает 6 недель, закончившиеся 7 октября.

Еврозона. Согласно уточненным данным Евростата, ИПЦ в сентябре ускорился с 9,1% до 9,9% в годовом выражении. По отношению к августу рост цен составил 1,2%. Экономисты в среднем ожидали 9,7% и 0,9%, соответственно. Уровень безработицы в августе остался на уровне 6,6%, что совпало с ожиданиями.

Объём промышленного производства в августе вырос на 1,5% по отношению к июлю и на 2,5% в годовом выражении. Консенсус- прогноз был, соответственно: 0,6% м/м и 1,2% г/г.

Объём розничных продаж в августе снизился на 2% в годовом выражении и на 0,3% к июлю. Экономисты ожидали, соответственно, снижение на 1,7% и на 0,4% м/м.

Йоахим Нагель, глава Бундесбанка и член управляющего совета ЕЦБ, заверил рынки, что ЕЦБ продолжит повышение учётной ставки, несмотря на риски рецессии в Еврозоне. По мнению регулятора, высокая инфляция это ключевой негативный фактор для экономики. Нагель признает, что повышение ставки может ухудшить экономическую ситуацию, в том числе повлиять на финансовую стабильность в Еврозоне.

Китай. ВВП в 3Q22 вырос на 3,9% в годовом выражении, экономисты ожидали 3,4%. За 9 мес. 2022 г. ВВП вырос на 3% г/г.

20 октября Народный Банк Китая (НБК) сохранил базовую кредитную ставку на уровне 3,65%, как и ожидалось.

Объём промышленного производства в сентябре вырос на 6,3% в годовом выражении. Экономисты прогнозировали 4,5%. Индекс деловой активности в производственном секторе (PMI) в сентябре просел до 48,1 против 49,5 месяцем ранее. Экономисты не ожидали изменений.

Объём экспорта в сентябре вырос на 5,7% в годовом выражении. Ожидалось 4,1%. Объём импорта прибавил 0,3% г/г. Аналитики ожидали рост на 1%.

ИПЦ в сентябре ускорился до уровня 2,8% г/г, что совпало с ожиданиями.

Объём розничных продаж в сентябре вырос на 2,5% в годовом выражении. Аналитики прогнозировали рост на 3,3%. С начала года рост составляет 0,7%.

Уровень безработицы в сентябре вырос с 5,3% до 5,5%. Ожидалось 5,2%.

Япония. Объём промышленного производства в августе вырос на 3,4% по отношению к июлю. Экономисты ожидали 2,7%. В сентябре объём экспорта подскочил на 28,9% г/г, а импорт — на 45,9%. Аналитики прогнозировали рост на 27,1% и 45%, соответственно.

Базовый ИПЦ в сентября 2,8% в годовом выражении, что совпало с консенсус-прогнозом.

Мягкая денежно-кредитная политика привела к девальвации иены в 1,5 раза в сравнении с курсом на начало 2021. Иена упала к доллару до минимумов 1997 года. Естественно, что при продолжении такой политики USD/JPY дойдёт и до 200.

Великобритания. Согласно окончательным данным, ВВП во 2Q22 вырос на 4,4% г/г и на 0,2% к 1Q22. 22 сентября Банк Англии принял решение поднять учётную ставку на 50 б.п. до 2,25%, как и ожидалось. Также регулятор планирует сократить портфель гос.облигаций на балансе на £80 млрд в течение следующих 12 мес. ИПЦ в сентябре ускорился с 9,9% до 10,1%. Аналитики ожидали 10%.

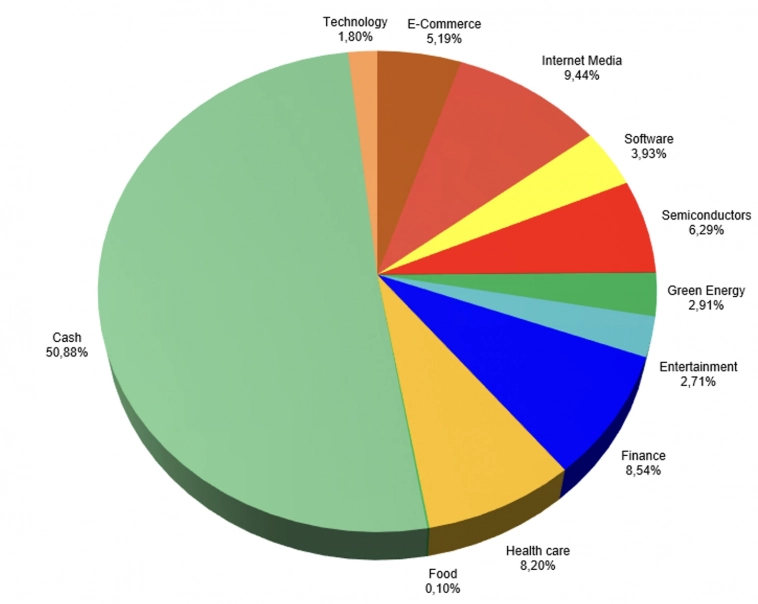

В целом мы не видим причин для улучшения ситуации в ближайшие 2-3 мес. На наш взгляд, инвесторам следует сохранять консервативную позицию, иметь большую долю кэша в портфеле, но при этом делать точечные покупки сильно подешевевших акций.

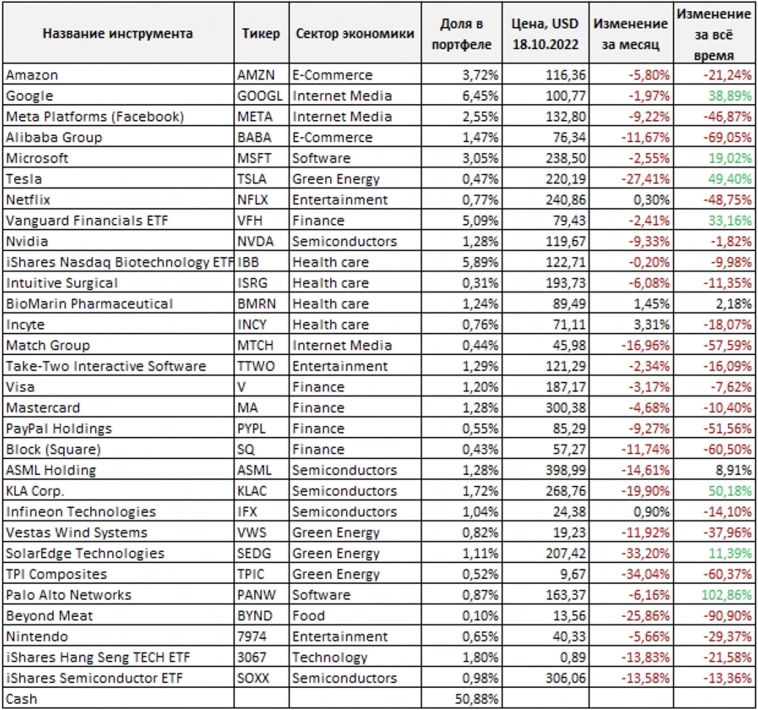

За прошедший месяц (с 18.09.2022 по 18.10.2022.) индекс Nasdaq Composite упал на 5,9%, а S&P 500 снизился на 4%. Наш портфель SUVE CM снизился на 3,6%. Наши результаты лучше индексов из-за высокой доли кэша 51%.

За весь период портфель снизился на 6,7%. В пересчете на годовые проценты это -3,2%. За рассматриваемый период Nasdaq просел на 0,2% (-0,1% годовых), а индекс S&P 500 вырос на 12% (5,8% годовых). Доходность на инвестированный капитал (с учётом закрытых позиций) по нашему портфелю составляет +0,4%. Т.е. лучше индекса Nasdaq, но ниже S&P 500. Это связано в первую очередь с худшими, в сравнении с индексами, результатами акций, которые мы выбрали, на текущий момент. На текущий момент наш выбор оказался неудачным, но мы сохраняем уверенность в долгосрочных перспективах компаний и секторов, которые включены в наш портфель.

Лучший результат в портфеле за прошедший месяц у акций Incyte, которые выросли на 3,3% вслед за новостью о поглощении Villaris Therapeutics. BioMarin Pharmaceutical прибавила 1,45%. Акции Infineon Technologies подросли на 0,9%. Также в незначительном плюсе Netflix. Все остальные бумаги в минусе. Худший результат у акций TPI Composites, которые за месяц рухнули еще на 34%. Акции SolarEdge Technologies обвалились на 33%. Обе бумаги упали на фоне падения сектора в целом, который падает вслед за снижением цен на энергоносители. Tesla потеряла 27% в связи с ухудшением отношения инвесторов к Китаю, кроме того на акции компании давит покупка Илоном Маском Twitter, что создает высокие риски дальнейших продаж акций Tesla ее крупнейшим акционером. Акции Beyond Meat упали на 26%. Компания сообщила, что сократит около 20% штата, сократила в очередной раз прогноз по выручку. Инвесторы по-прежнему ставят под вопрос жизнеспособность бизнеса.

Результаты отдельных секторов экономики. Индекс акций аэрокосмической и оборонной промышленности (iShares Aerospace & Defense ETF) вырос на 0,8%. Оборонка чувствует себя лучше, т.к. конфликт на Украине эскалируется, что подразумевает больше заказов на производство оружия. Биотехнологический сектор (iShares Nasdaq Biotechnology ETF) просел на 0,2%.

Индекс финансового сектора (Vanguard Financials ETF) упал на 2,4%. Сектор полупроводников (iShares PHLX Semiconductor ETF) рухнул 13,6%. Сектор зелёной энергетики (iShares Global clean energy ETF) обвалился на 17%. Биотехнологии воспринимаются как защитный сектор в текущих условиях. Полупроводники падают сильнее рынка, что характерно для сектора. Дополнительное влияние оказывает торговая война США и Китая. В частности, США запретили поставки современного оборудования для сектора, а также запрещен экспорт технологий в Китай.

Результаты за весь период. Топ-3 бумаг в портфеле не изменились: Palo Alto Networks +102,86%, KLA Corp. +50,18% и Tesla +49,4%. Итого за всё время 10 позиций в плюсе, 20 в минусе. Результат по бумагам, которые торгуются в отличной от доллара валюте, мы считаем без учёта валютного курса. Поэтому Nintendo мы относим к выросшим акциям.

Полный список акций из нашего портфеля:

Топ-3 выросших акций за истекший месяц:

1) Incyte +3,31%

2) BioMarin Pharmaceutical +1,45%

3) Infineon Technologies +0,9%.

Топ-3 упавших акций:

1) TPI Composites -34,04%

2) SolarEdge Technologies -33,2%

3) Tesla -27,41%

Изменения в портфеле. За прошедшие 23 месяца закрыты 3 инвестиционных идеи – Alexion Pharmaceuticals и iShares Aerospace & Defense ETF и Zynga. А также мы в два раза сократили позицию в Tesla, продав акции по ценам $816 и $840 (до сплита 1 к 3). Кроме того, мы сократили на треть свою позицию в Vanguard Financials ETF.

22 декабря мы докупили в портфель акции Alibaba Group и TPI Composites. Подробнее — в телеграм канале. Цена покупки Alibaba $117,81 за ADS. Цена покупки TPI Composites — $15,32 за акцию.

4 февраля мы докупили в портфель акции Meta Platforms (ex-Facebook)*. Подробнее — в телеграм канале. Цена покупки Meta Platforms $237,09 за акцию.

13 апреля мы открыли позицию в iShares Hang Seng TECH ETF (HKEX: 3067) по цене 8,89 HKD. Подробнее - в нашем блоге.

13 июля мы купили в портфель бумаги iShares Semiconductor ETF (SOXX) за $353,25. Подробнее здесь.

Структура портфеля по секторам экономики (плюс cash):

ВНИМАНИЕ! Ознакомьтесь с важной информацией о блоге и описанием стратегии инвестирования.

Аналитику и все публикуемые нами новости по высокотехнологичным компаниям вы найдёте в нашем телеграм-канале: @SUVECM.

Твиттер: @cmsuve.

Текущий список опубликованных инвестиционных идей:*

1. Amazon

2. TPI Composites

3. Meta Platforms (Facebook)**

4. Biomarin Pharmaceutical

5. Alphabet (Google)

6. SolarEdge Technologies

7. Beyond Meat

8. Infineon Technologies

9. Microsoft

10. Netflix

11. Alibaba Group

12. NVIDIA

13. Incyte

14. Tesla

15. Block (Square)

16. Take-Two Interactive Software

17. PayPal Holdings

18. Match Group

19. Nintendo

20. KLA Corporation

21. Visa

22. Mastercard

23. ASML Holding

24. Palo Alto Networks

25. Vestas Wind Systems

26. Intuitive Surgical

27. iShares Hang Seng TECH ETF

28. iShares Semiconductor ETF

* *Данный текст носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые в посте ценные бумаги.

** Признана в России экстремистской организацией, деятельность запрещена на территории РФ.

теги блога SUVE Capital Management

- Alibaba Group

- alibaba group holding ltd

- alphabet

- alphabet inc

- Amazon

- AMZN

- BABA

- Beyond Meat

- biotechnology

- Boeing

- buyback

- BYND

- cloud

- e-commerce

- etf

- finance

- GooG

- googl

- google alphabet

- Hang Seng

- HKEX

- IPO

- ishares

- iShares Aerospace & Defense ETF

- KLA

- MasterCard

- Microsoft

- MSFT

- netflix

- Nvidia

- PayPal Holdings

- Square

- stocks

- Take-Two Interactive Software

- Tesla

- tesla inc

- TSLA

- Vanguard ETF

- Wall Street

- акции

- акции роста

- акции США

- аналитика

- банки

- банки США

- банковские карты

- биотехи

- биотехнологии

- ветряная энергетика

- возобновляемые источники энергии

- высокотехнологичные компании

- Годовой отчет

- дивиденды

- долгосрочные инвестиции

- европейские акции

- ЕЦБ

- здравоохранение

- зелёная энергетика

- Игровая индустрия

- игры

- инвестиции

- инвестиционная идея

- Инвестиционный портфель

- квартальная отчетность

- квартальный отчет

- Кибербезопасность

- кино

- Китай

- китайские акции

- клинические исследования

- компьютерные игры

- криптовалюта

- макроэкономика

- Медицина

- Медицинский сектор США

- облачные технологии

- оборонная промышленность

- оборудование

- онлайн торговля

- отчёт

- платежные системы

- Полупроводники

- портфель акций

- портфель инвестора

- прогноз по акциям

- программное обеспечение

- сериалы

- солнечная энергетика

- стартап

- стриминговые сервисы

- технологические компании

- финансовый сектор США

- финансы

- финтех

- фондовый рынок

- фундаментальный анализ

- чипы

- электромобили