SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. boomin

Коротко о главном на 25.10.2022

- 25 октября 2022, 11:23

- |

Старт размещения, новая программа и оферта:

- «Реаторг» сегодня начинает размещение трехлетнего выпуска облигаций серии 001Р-01 объемом 200 млн рублей. Регистрационный номер — 4B02-01-00648-R-001P. Ставка купона установлена на уровне 16% годовых на весь срок обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация — по 10% от номинальной стоимости бумаг будет погашено в даты окончания 5-8-го купонных периодов и по 15% планируется погасить в даты окончания 9-12-го купонов. Выпуск включен в Третий уровень котировального списка и Сектор роста. Организатор — «ИВА Партнерс». НРА 24 октября понизило кредитный рейтинг «Реаторг» до уровня BB+|ru|, прогноз «стабильный». Ранее действовал кредитный рейтинг на уровне ВBВ-|ru| со стабильным прогнозом.

- Банк России зарегистрировал программу облигаций МФК «ЭйрЛоанс». Регистрационный номер — 4-00623-R-002Р. В рамках программы облигации будут размещаться по закрытой подписке среди квалифицированных инвесторов. Предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента.

- «Интерлизинг» сегодня начинает сбор заявок в рамках оферты по облигациям серии 001Р-01. Выкуп состоится 3 ноября 2022 г. Период предъявления бумаг к выкупу — с 25 по 31 октября включительно. Цена приобретения составит 100% от номинальной стоимости бумаг. Покупателем облигаций выступит Банк Уралсиб.

- «Эксперт РА» подтвердил кредитные рейтинги облигаций «Ритейл Бел Финанс» серий 01, 001Р-01 и 001Р-02 на уровне ruBBB.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в календаре инвестора.

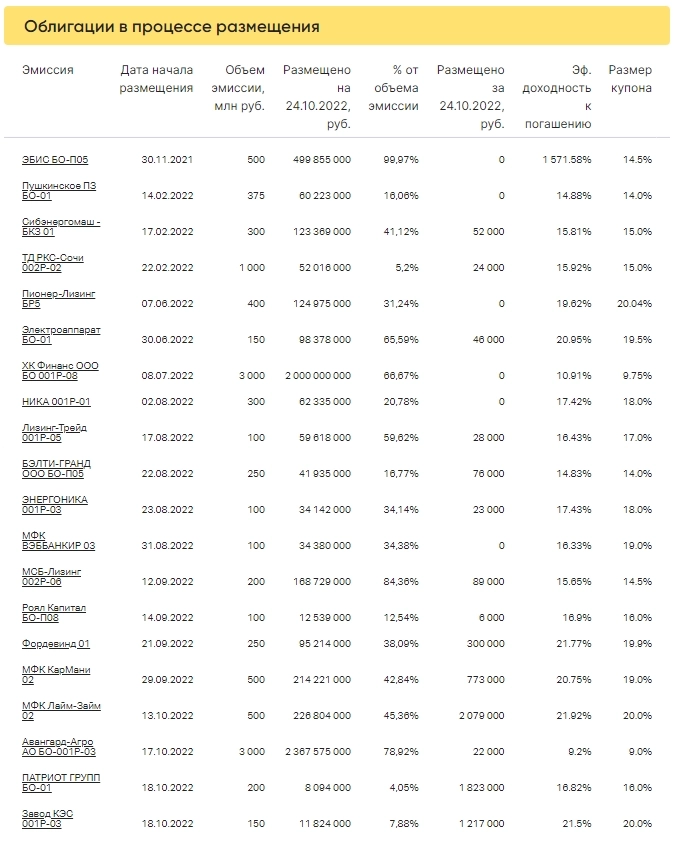

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- онлайн микрофинанс

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал