Блог им. MKrrr

Большой разбор высокодоходных облигаций гостиничного комплекса Green Flow. 18% это не шутки

- 28 июня 2022, 09:22

- |

Дебютный выпуск облигаций дает 18% годовых, что выше большинства других компаний. Также, примечательно, что это первый гостиничный комплекс на облигационном рынке за последние годы.

Рекламу размещения, кстати, увидел на smart-lab

Начнем с базы. Словосочетание «высокодоходные облигации», или ВДО придумали маркетологи, чтобы привлекать клиентов высокой процентной ставкой. Среди рисковиков и финансистов этот сегмент также называется junk bonds (мусорные облигации). Не надо питать иллюзий: когда рыночная ставка 8-10% годовых, и сравнительно крупные компании привлекают деньги под 10-12%, кто будет занимать под процент в полтора раза выше? – это небольшие компании, без истории размещений, иногда стартапы, с нестабильной бизнес моделью, или высокой долговой нагрузкой. Если среди первоклассных бумаг (Газпром, Лукойл, Сбербанк) вероятность дефолта меньше 1%, то в мусорных облигациях этот процент в разы выше (порой, в десятки раз). Такие облигации обязательно надо диверсифицировать и подробно изучать отчетность. Однако, те же маркетологи с заботой о клиенте составляют красочные презентации, отмечая только самое важное. С их точки зрения. Поэтому, изучение отчетности – жизненно важно при формировании портфеля из ВДО.

Не пугайтесь, многие компании качественные, интересные. А их выпуски облигаций действительно доходные. Но это не стабильный бизнес. И премия в ставке не просто так.

Поехали!

Green Flow – небольшой гостиничный SPA комплекс на 180 номеров. Расположен в Красной поляне на высоте 1100 метров над уровнем моря.

Хороший вид, открытый бассейн, доступность подъемников.

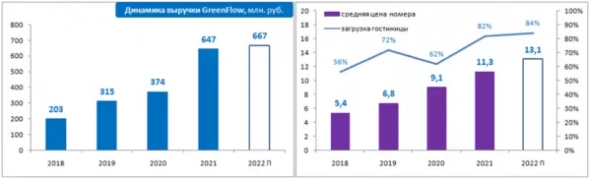

Динамика выручки привлекательна: в последние два года отмечается рост на фоне изменения туристического рынка и его перепрофилирования на внутренний туризм. Обратите внимание, выручка выросла в 3 раза за счет роста среднегодовой загрузки гостиницы до 80%+ и средней цены номера в 2,5 раза. Загрузка выше 60% в гостиничном бизнесе, да еще с сезонными развлечениями – редкость. 100% среднегодовое значение не будет никогда, поэтому нужно понимать, что по загрузке уже достигнут потолок. С точки зрения стоимости номера – это рынок: ограничения на заграничный туризм и закрытие ряда других аэропортов приводят к росту цен на качественные объекты.

Итак, в бизнес погрузились. Теперь перейдем к рискам.

БИЗНЕС РИСКИ

Несетевой бизнес: облигации выпускает одна (!) гостиница, соответственно нет диверсификации ни по количеству, ни по локации. Лишняя проверка пожарной службой/СЭС, или выход из строя подстанции – остановит денежный поток и поставит под сомнение возможность обслуживать долг. Нет и эффекта масштаба, когда за счет оптовых закупок или оптимизации процессов получается лучшая рентабельность.

Сезонность: хоть Красная поляна и позиционируется, как круглогодичный курорт – основной денежный поток зимой. Купоны по облигациям без сезонности, значит на лето компания должна аккумулировать больше ликвидности, что зависит от качества фин.управления компании.

Проведение СВО и закрытие всех аэропортов Южного федерального округа, кроме Сочи и Волгограда спровоцировало рост спроса на Сочи, Адлер, и Красную поляну. Но так будет не всегда.

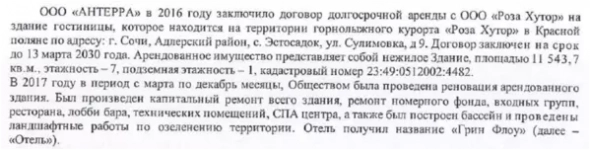

Основной актив в аренде: договор заключен до 2030 года, а далее – должен быть возвращен собственнику. Да, возможен новый договор, но важны условия. Что важно на текущий момент, то действующий бизнес будет существовать еще всего 8 лет.

ОТРАСЛЕВЫЕ РИСКИ

Высокая конкуренция: в регионе присутствует много гостиниц самого разного качества и бюджета.

ФИНАНСОВЫЕ РИСКИ

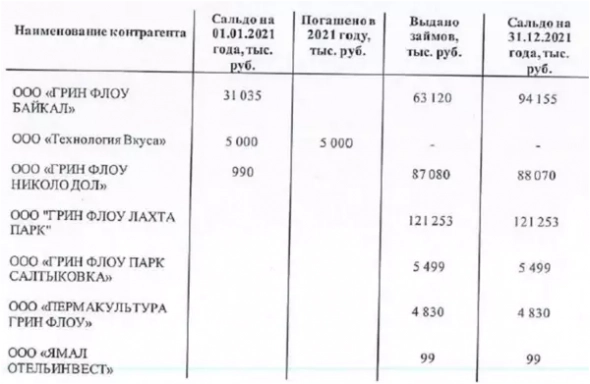

Проектный риск: деньги привлекаются на новый проект у о.Байкал. Информации по проекту нет: отсутствуют данные о сумме вложений, оставшихся источниках финансирования, и так далее.

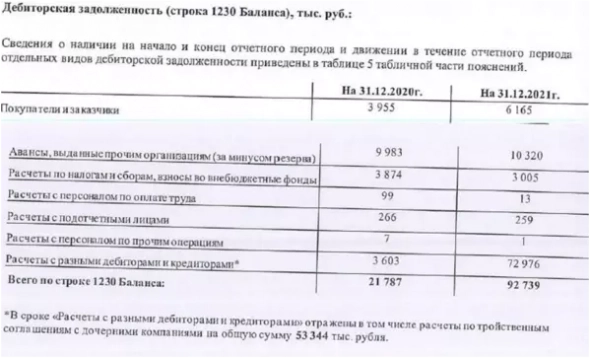

Нехарактерная структура баланса: у компании 93 млн. руб. дебиторской задолженности (чего не должно быть в гостиничном бизнесе, потому что расчеты или осуществляются сразу, или клиент бронирует номер заранее, а не наоборот), и 325 млн. руб. фин.вложений – выданные займы компаниям группы.

Оценить, являются ли выведенные через займы деньги скрытыми потерями – невозможно. Не понятно, куда они вложены. Это может быть как покупка активов под будущее строительство (что хорошо), так и последующий вывод через займы, или дебиторскую задолженность (что плохо). Нужна консолидированная отчетность, а ее нет.

По дебиторской задолженности, например, видно, что задействованы тройственные соглашений. Из моей практики, чем сложнее договор – тем внимательнее его нужно читать.

Основных средств – на 159 млн. руб., вероятно, это несамортизированные расходы на реконструкцию гостиницы. Получается, что текущий облигационный выпуск позволит полностью вернуть вложенные деньги и оставаться контролирующим собственником без финансового риска.

Долговая нагрузка: заявлена, как 1,4 по показателю Долг/EBITDA, но по честному она будет 2,0 как только компания получит деньги от выпускаемых облигаций.

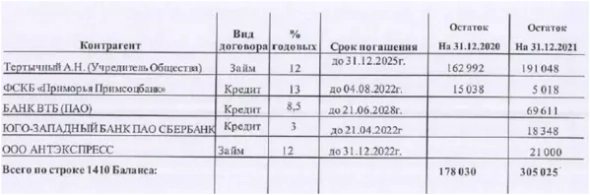

Структура заемных средств:

Основной кредитор – собственник, поэтому его поручительство по выпуску было бы желательным (но его нет). Долговая нагрузка низкая, но планы компании по развитию – излишне агрессивные.

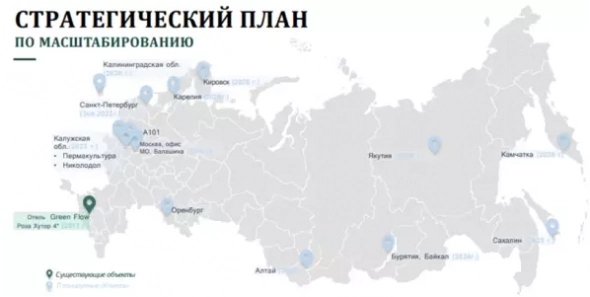

Для собственника это первый проект в гостиничном бизнесе, и, обкатав всего один проект – есть планы по открытию еще 15 объектов. Географической синергии у этих объектов нет (помимо Москвы).

В ближайшие 2 года компания рассчитывает построить минимум еще 3 комплекса

ПРОЧИЕ РИСКИ

Обеспечительные риски: по облигациям отсутствуют залоги, что мотивирует выпуск именно облигаций, а не кредита. Даже если это дороже.

Низкий уровень раскрытия информации: «продающая» презентация, а отчетность спрятана куда-то далеко. Не раскрыты обычные для гостиничного бизнеса метрики (RevPar, сезонность, и другие); нет информации по обеспечению в банках и графиках погашения (указан только срок, а по инвест.кредитам всегда есть графики). Нет консолидированной отчетности.

Положительные факторы:

+ высокая ставка: 18,5% годовых это верхняя граница

+ ограничение возможности заграничного туризма делает российские отели бенефициарами кризиса.

+ Эксперт РА оценил компанию на ruВ+ (правда лично для меня это странно, слишком высокий рейнтинг)

СТРЕСС

Чтобы оценить устойчивость бизнеса я решил сделать небольшую стресс-модель. В ней я изменил уровень загрузки гостиницы до 60% и снизил цены на 20% относительно 2021 года. Я бы назвал это «легким стрессом», потому что гостиничный бизнес в Геленджике сейчас просел еще сильнее: загрузка в сезон 60% (значит среднегодовой уровень будет 40%), а цены снизились вдвое.

Тогда долговая нагрузка превысит 5 по Долг/EBITDA и особенно важно будет понять перспективы инвестиционных проектов: сколько денег будет вложено, ритмичность инвестиций, отдача.

ИТОГИ

Облигации GreenFlow (Антерра) – это очень примечательный выпуск главным образом за счет дебюта гостиничного бизнеса на бирже, а также высокой ставки. 18% — это выше даже рискованного индекса, который я рассчитываю как индикатор стоимости риска. При этом, мне кажется, компания не внимательно отнеслась к уровню раскрытия информации. Возможно, среди частных инвесторов (именно они аудитория выпуска, а не инвестиционные фонды) эта информация не пользуется спросом; а кому надо – найдут.

Что бы я изменил в размещении и условиях?

— раскрыл инвестиционные планы, их суммы, источники финансирования

— подготовил консолидированную отчетность, чтобы у инвесторов было понимание, что собственники не выводят деньги из бизнеса, а наоборот — вкладывают

— безотзывное поручительство собственника, как освноного кредитора и лица, принимающего стратегические решения (в этом нет ничего уникального. в более крупной компании Легенда поручительство собственника есть).

Резюмируя, уверен, что компания справится со своими обязательствами и выплатит купон и тело долга, но я участвовать в размещении не буду. Для меня отсутствие значимой информации и бизнес уровня «стартап» с непрозрачной инвестиционной программой – большой риск. Я люблю концентрированные вложения, а здесь одна гостиница (со всеми вытекающими рисками) и агрессивная инвест.политика. Тем, кто любит составлять высокодиверсифицированные портфели, с распределением на 15-20 компаний — возможно, стоит задуматься о покупке на небольшую сумму.

------

Подписывайтесь на мой телеграмм, чтобы не пропустить новые разборы

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кризис

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономика России

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор