Блог компании Финам Брокер | Обзор рынка акций за неделю (ФГ "ФИНАМ"). Инвесторы начали выкупать просадку мировых рынков

- 21 марта 2022, 13:50

- |

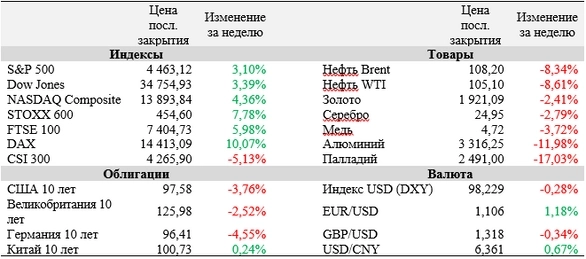

Минувшая неделя стала позитивной для большинства мировых фондовых площадок. Ситуация в Восточной Европе по-прежнему остается напряженной и сопровождается смешанными сигналами касательно хода переговоров между Россией и Украиной с сохранением надежд на скорую деэскалацию. Между тем заявление руководства КНР о поддержке финансового рынка страны несколько улучшило настроение инвесторов на китайском рынке, а выплата купонов по российским суверенным облигациям укрепила уверенность рынков в желании Москвы выполнять долговые обязательства. ФРС и Банк Англии увеличили ключевые ставки на 0,25 п. п. по итогам мартовских заседаний, сигнализируя о дальнейшем ужесточении ДКП с целью контроля инфляционного давления.

По итогам двухдневного заседания 15-16 марта ФРС впервые с 2018 года сообщила об увеличении процентных ставок по федеральным фондам на 0,25 п. п. до диапазона 0,25-0,50%. При этом точечный график индивидуальных прогнозов процентных ставок от членов FOMC указывает еще на 6 повышений в 2022 году. Кроме того, регулятор обновил прогноз по росту ВВП (2,8% против 4% ранее) и инфляции (4,3% против 2,6% ранее) по итогам 2022 года.

Банк Англии по итогам заседания 17 марта также принял решение об увеличении базовой процентной ставки на 0,25 п. п. до 0,75%. Таким образом, регулятор поднял ставку уже третий раз подряд, реагируя на увеличение инфляции в стране (5,5% по итогам января). В пресс-релизе Банк Англии сообщил, что ситуация на Украине привела к еще более существенному увеличению цен на энергоносители и другие сырьевые товары, а также продукты питания. Кроме того, ситуация, вероятно, усугубит проблемы с цепочками поставок в мире и усилит неопределенность в отношении прогноза роста мировой и британской экономики в 2022 году.

В среду, 16 марта, Лю Хэ, вице-премьер и ближайший экономический советник президента КНР Си Цзиньпина, заявил, что правительство страны примет меры для поддержки экономики и финансовых рынков на фоне масштабной распродажи акций китайских компании. Чиновник не уточнил, какие именно меры будут приняты, но сообщил, что они будут реализованы уже в I квартале текущего года.

JPMorgan сообщил, что купонные платежи по двум российским облигациям внешних государственных облигационных займов (XS0971721450 и XS0971721963) были обработаны и перенаправлены в Citigroup, который отвечает за распределение денежных средств инвесторам. Об этом же чуть ранее сообщил министр финансов РФ Антон Силуанов. Таким образом, страна смогла укрепить уверенность инвесторов в желании избежать технического дефолта.

Джо Байден и Си Цзиньпин провели переговоры касательно ситуации на Украине в пятницу, 18 марта. Президенты приняли решение о встрече в попытке дипломатического разрешения конфликта на фоне слухов о том, что Россия запросила у Китая поддержку, включающую поставки некоторых категорий оружия, дронов и зенитных ракет. Оба лидера по большому счету остались при своих мнениях: Си Цзиньпин в очередной раз подчеркнул, что санкции не являются эффективным методом решения проблемы, а Джо Байден напомнил, что США готовы применить санкции в адрес Китая, если страна будет оказывать России военную или финансовую поддержку. Что касается самого конфликта между Россией и Украиной, то явного пути к деэскалации по-прежнему не прослеживается, хотя переговоры между странами продолжаются.

Количество американцев, впервые обратившихся за пособием по безработице, на прошлой неделе составило 214 тыс. человек, что на 15 тыс. меньше пересмотренного показателя неделей ранее.

Важные события предстоящей недели:

· Свои результаты с 21 по 25 марта представят Nike, Darden Restaurants, Adobe, Factset Research, Pinduoduo, Carnival, General Mills и Cintas.

· Председатель ФРС Джером Пауэлл планирует несколько выступлений в ближайшие пять дней. В понедельник, 21 марта, чиновник выступит на ежегодной конференции Национальной ассоциации экономики бизнеса, а в среду, 23 марта, – на саммите Банка международных расчётов. Во вторник, 22 марта, в ходе того же саммита прозвучит речь председателя ЕЦБ Кристин Лагард.

· В среду, 23 марта, Национальная статистическая служба Великобритании опубликует индекс потребительских цен (ИПЦ) страны за февраль. Консенсус предполагает, что показатель вырос на 5,9% в годовом выражении после роста на 5,5% (г/г) в январе. Напомним, что ранее Банк Англии сообщил, что ожидает роста инфляции до 7,25% уже в апреле в связи с началом конфликта в Восточной Европе. Чуть позже в среду министр финансов страны Риши Сунак представит обновленные параметры бюджета страны на текущий год.

· Центральные банки Китая (понедельник), Швейцарии, Норвегии, ЮАР и Мексики (все – четверг) на неделе примут решения по ключевым процентным ставкам.

· Токийская биржа будет закрыта в понедельник, 21 марта, в связи с национальным праздником.

· Среди наиболее важных макроэкономических данных недели выделим предварительные мартовские индексы деловой активности в производственных секторах Франции (консенсус 55,1 п.), Германии (консенсус 55,0 п.), ЕС (консенсус 56,0 п.), Великобритании (консенсус 57,0 п.) и США (консенсус 55,8 п.), которые запланированы к публикации в четверг, 24 марта. Кроме того, внимание инвесторов привлекут базовые заказы на товары длительного пользования в США за февраль (четверг, консенсус +0,6% (м/м)), объем розничных продаж за февраль в Великобритании (пятница, консенсус +0,8% (м/м)) и февральский индекс незавершенных продаж на рынке недвижимости США (пятница, консенсус +1,5% (м/м)).

S&P 500

С точки зрения технического анализа на дневном графике S&P 500 завершил минувшую неделю выше уровня 50-дневной средней на 4432, который может оказать поддержку котировкам в ближайшей перспективе. Отметка 4590 станет ближайшей целью инструмента при сохранении позитивных настроений на рынках.

DAX

На дневном графике DAX сохраняет потенциал дальнейшего восстановления котировок, о чем говорит расположение полос Боллинджера. В таких условиях целью на текущей неделе может стать уровень 14 965. Ближайшая поддержка расположена на 14 225.

CSI 300

С точки зрения теханализа CSI 300 по-прежнему значительно отстает от 50-дневной скользящей средней на 4584, но едва ли имеет потенциал роста до этой отметки на текущей неделе. Ближайшем уровнем сопротивления при хорошем новостном фоне станет 4350, а поддержка будет найдена на 4180.

теги блога Финам Брокер

- 2024

- 2025

- finam

- Forex

- IPO

- metatrader

- space x

- акции

- аналитика

- Биржа

- бонды

- брокер

- брокеры

- валюта

- валютный рынок

- Газпром

- дивиденды

- долговой рынок

- заседание ЦБ

- инвестирование

- инвестиции

- инвестор

- инфляция

- Итоги недели

- конференция

- криптобиржа

- криптовалюта

- мировые рынки

- Московская биржа

- начинающие трейдеры

- обзор

- обзор рынка

- облигации

- Обучение

- прогноз по акциям

- прогнозы

- российские акции

- рубль

- сделки

- ставка

- ставка ЦБ

- терминал

- торговля

- трейдер

- трейдинг

- финам

- ФИНАМ Митап

- финансовые рынки

- Фондовый рынок

- форекс

- ЦБ

- эксперт

Новости тг-канал

Новости тг-канал