SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

В ответ на повышение налогов, Газпром растит инвестпрограмму

- 02 июня 2011, 12:04

- |

Все аналитики однозначно негативно оценили новости о планируемом увеличении капзатрат Газпрома

- Вчера я писал о новых планах по инвестпрограмме Газпрома.

- Аналитики говорят, что Газпром повышает ее объем в ответ на стремление правительства повысить налоги.

- У меня такое ощущение, что Газпром — это собственная страна в стране со своими собственными законами.

- Аналитики ВТБ-Капитал: инвестпрограмма на 2012-2013 превысит $40 млрд, что вполовину больше нашей изначальной оценки и приближается к консенсус прогнозу чистой прибыли за этот период.

- Увеличение программы в 2011 до $41 млрд — на 45% выше текущего плана. Решение будет принято в августе-сентябре.

- Новость негативна для акций Газпрома

- Мое мнение: Газпром занимается очевидным шантажом. Иначе как можно назвать такое резкое повышение планов по капзатратам на 200-400 млрд руб?

- ВТБ-Капитал: в случае увеличения инвестпрограммы до заявленных величин, денежный поток Газпрома будет равен нулю. Низкий уровень коэффициентов, с к-ми торгуется Газпром, обусловлен низкими показателями своб ден потока, и выс капвложениями.

- Газпрому не позволят аппелировать к рыночным факторам

- Доводы монополии кажутся неубедительными

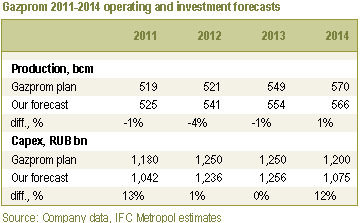

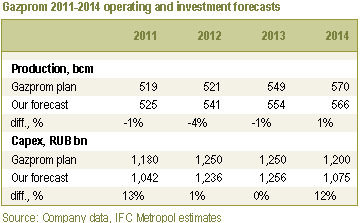

- Мы планируем внести изменения в модель оценки стоимости компании с учетом последней информации об объемах производства, реализации и новых планов капиталовложений. В настоящее время мы повторяем рекомендацию «Покупать» ак- ции «Газпрома», прогнозируемая цена на ближайшие 12 месяцев – USD 5.77.

- Мы считаем эту новость НЕГАТИВНОЙ для Газпрома. Первоначальный прогноз капвложений казался слишком низким. В предыдущих сообщениях монополия заранее предупреждала рынок о возможных увеличениях капвложений, поскольку она пыталась бороться с увеличением НДПИ. Однако, сейчас, рынку, вероятно, придется учитывать как увеличение капвложений, так и рост НДПИ.

- The MET will constitute approximately 80-90% of the additional tax payments. Final figures should be announced next week. According to our calculations based on these estimates, the MET rate should double to approximately RUB 473 per 1,000 cm in 2012. We project that this will cost Gazprom approximately 10% in EBITDA. On the back of new forecasts, as well as the planned doubling of the MET by 2012, we plan to review our model and lower our fair value in the near future .

11 |

Читайте на SMART-LAB:

Российский рынок недвижимости: почему торговые центры и офисы теряют популярность, а в лидеры выходят ЦОД и склады

Российский рынок коммерческой недвижимости переживает структурную трансформацию. Традиционные сегменты — торговые центры и офисы класса B...

27 февраля 2026, 17:08

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В...

27 февраля 2026, 18:32

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- прогноз по акциям

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- ЦБ РФ

- экономика

- экономика США

- Яндекс

Только я не понял, разве при ндпи учитываются кап затраты?

В большинстве моделей аналитиков чистый денежный поток около нуля на ближайшие несколько лет, а огромные оценки берутся из терминальной стоимости, предполагая, что капитальные затраты выйдут на нормальный уровень.

Решение Газпрома вполне логично, так как показывая любой более-менее значимый свободный денежный поток, государство может еще повысить налоги — и это будет в принципе правильно, и проще, чем повышать налог на малый бизнес.

Налоги с Газпрома — более эффективный способ пополнения бюджета, чем гипотетические дивиденды на госпакет акций, так как прибыль рисуется, денежные потоки выводятся. К тому же, по понятиям газ принадлежит народу России, и политика изъятия природной ренты с нефтегазовых компаний — одна из самых правильных, на мой взгляд. Нефтегазовые компании в России, благодаря системе налогообложения, эффективно являются utilities. Газпрому бы вообще ввести RAB на трубы/вышки, а остальное забирать в бюджет, но это мое частное мнение.

Нет причин считать, что такая политика Газпрома изменится при действующем режиме, покрывающем компанию. Поэтому нельзя оценивать по денежным потокам компанию, у которой нет денежных потоков. Они могут появиться при реальной борьбе с коррупцией, смене режима… Крайне маловероятно.

Однажды какой-то фонд попросил посчитать RESIDUAL VALUE Газпрома — и это правильный подход к оценке! DCF с наивными ожиданиями может показать стоимость компании в светлом и далеком будущем, но использовать такую оценку — это спекулировать о политическом процессе в РФ и перспективах борьбы с коррупцией, экономики в таком подходе мало.

Эта компания в той стадии развития, когда правильной оценкой является дисконтирование дивидендов. Компания не растет и не будет, не требует экономически обоснованных вложений. Она должна бы, и МОГЛА БЫ, как фиксированные телекомы в Восточной Европе, выплачивать огромные дивиденды, полностью расходуя накопленную прибыль, и платить даже больше прибыли. Все потенциальные дивиденды же сейчас съединороссиваются.

2-го февраля писал (http://buybackoff.livejournal.com/386309.html) на эту тему, аргументируя низкий вес сектора в портфеле, продал все выше три недели назад. И больше не хочу искать счастья в секторе при текущих высоких ценах на нефть.