SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. TAUREN

💡 Актуальные идеи для инвестирования и состав портфеля

- 19 сентября 2021, 21:14

- |

Предыдущий пост с идеями (10.09.2021)

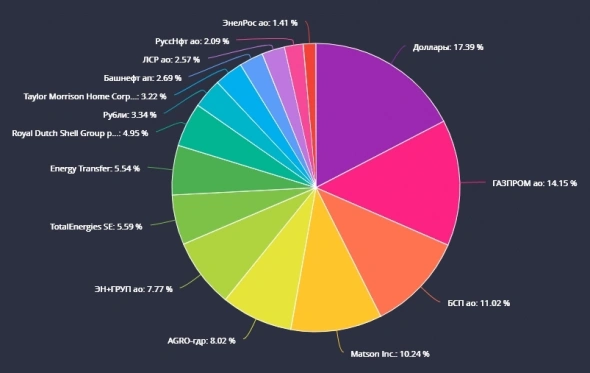

Отфильтровал идеи по доли в портфеле (чем больше доля акции в портфеле, тем меньше рисков в моменте я вижу в инвестировании в компанию)

Газпром (🎯: 390, 📈: 15%) — 15.09.2021 цены на газ TTF немного снизились, но они остаются в разы выше комфортной цены. Цена HenryHub тоже на многолетних максимумах. Весь 3кв2021 года цены на газ росли, а ожидания по дивидендам за 2021 увеличились до 40-45 рублей. Фундаментально, оснований продавать не вижу. Прибыль по позиции17,6% ✅

БСП (🎯: 95, 📈: 23%) — прибыль по РСБУ за 8 мес 2021 увеличилась в 2 раза (до 10,2 млрд рублей), при капитализации 37 млрд. Прогнозные дивиденды дивиденды около 9% к тек цене, байбэк акций и приток от включения в FTSE — ключевые драйверы роста. Прибыль по позиции 14,5% ✅

Matson(🎯: 100, 📈: 18%) — Цены на перевозки по ключевому направлению компании на 15.09.2021 остались на максимумах прошлой недели. С каждой неделей я понимаю, что отчет за 3кв2021 обещает быть лучше и лучше. В 3кв2021 выручка может вырасти примерно на 60-80% кв/кв, а прибыль на акцию легко может превысить $10. FWD P/E 2021 = 4,5 уже практически гарантирован. Прибыль по позиции 29% ✅

Русагро (🎯: 1300, 📈: 8%) — на неделе вышла новость, что компания повысиламинимальный % дивидендных выплат до 50% от прибыль МСФО. Вероятно, дивиденды могут стать выше, чем ожидалось ранее. Возможно, начнут направлять весь FCF на дивиденды. Доля Русагро за последние недели уменьшилась так как апсайд остался небольшой. С ноября 2020 прибыль по позиции уже >50%✅

En+ (🎯: 1130, 📈: 46%) — Русал сможет частично избежать пошлин в 2021 году, а цены на алюминий выросли с середины августа почти на 20%, что полностью их компенсирует. Также, сокращение производства алюминия в Китае, вероятно, не на несколько недель, что дает право рассчитывать на дорогой алюминий до конца года и сильные результаты Русала во 2П2021. Соответственно, En+, как владелец 57% акций Русала, будет ключевым выгодоприобретателем. Также, считаю, что с высокой вероятностью дивиденды за 2П2021 Русалом будут объявлены и выплачены. Пока прибыль по позиции1%✅

Shell (🎯: 51, 📈: 26%) — наконец-то рост дошел до этой компании. Дорогая нефть, дорогой газ и рост объемов. FWD P/E легко может быть <6. Консенсус по P/E=7 явно будет сильно превышен, так как в нем учитывались намного меньшие прогнозные цены на нефть и газ. Позиция вышла в +2%✅

TotalEnergies (🎯: 55, 📈: 23%) — аналогично Shell.

Energy Transfer LP (🎯: 11,9, 📈: 23%) — объемы транспортировки энергии, нефти и газа — ключевой драйвер роста. Компания ожидает EBITDA за 2021до $13 млрд. Отчет за 3кв2021 должен быть сильным.

Taylor Morrison (TMHC) (🎯: 39, 📈: 38%) — дефицит на рынке жилья обеспечит fwd p/e 2021 < 6. Аналитики еще более оптимистичны (ждут p/e 4). Пока позиция в минусе на 7%⛔, но это нормально для рынка. Идеальные точки входа предугадать нельзя.

ЛСР (🎯: 1130, 📈: 25%) — планируется байбэк до10% уставного капитала, который может уменьшитьfwd p/e2021 до 3,6. Консервативно, дивиденды будут около 9%. При этом, доля компании в портфеле маленькая из-за риска того, что рост ставок по ипотеке и рост предложения жилья может негативно отразится на результатах уже в след. году. Позиция пока в 0😐.

Башнефть (преф) (🎯: 1400, 📈: 25%) — Отчет за 9м21 будет сильным. Добыча Башнефти в августе +13,6% м/м. Цены на нефть отличные. Идея в восстановлении дивидендов и фин. результатов. Пока в плюсе на 7%✅

Русснефть (🎯: 300, 📈: 63%) — аналогично другим нефтяникам. В плюсе на10% ✅ ЭнелРосс (🎯: 1,07, 📈: 26%) — идея только в дивидендах 2022. В плюсе на 2% ✅ 💵 21% портфеля — КЭШ ⚡ Еще интересные идеи (подробно по ссылкам):

Лукойл (🎯: 8151) — Дивиденды в 2021 ожидаются ±13% к текущей цене. Рост добычи и цены на нефть — драйверы роста. Отчет за 3кв2021 будет сильным, очевидно. Не первую неделю публикую эту идею и вот, теперь растём ✅

Не является инвестиционной рекомендацией.

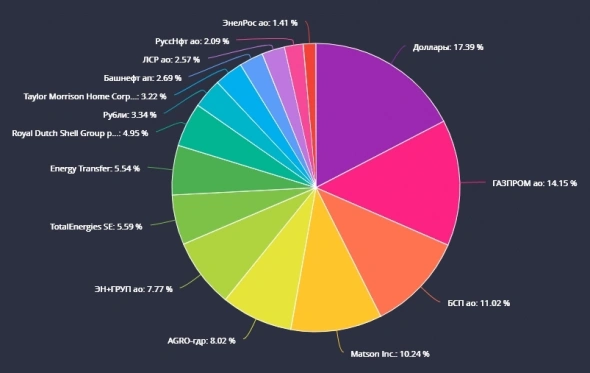

Отфильтровал идеи по доли в портфеле (чем больше доля акции в портфеле, тем меньше рисков в моменте я вижу в инвестировании в компанию)

Газпром (🎯: 390, 📈: 15%) — 15.09.2021 цены на газ TTF немного снизились, но они остаются в разы выше комфортной цены. Цена HenryHub тоже на многолетних максимумах. Весь 3кв2021 года цены на газ росли, а ожидания по дивидендам за 2021 увеличились до 40-45 рублей. Фундаментально, оснований продавать не вижу. Прибыль по позиции17,6% ✅

БСП (🎯: 95, 📈: 23%) — прибыль по РСБУ за 8 мес 2021 увеличилась в 2 раза (до 10,2 млрд рублей), при капитализации 37 млрд. Прогнозные дивиденды дивиденды около 9% к тек цене, байбэк акций и приток от включения в FTSE — ключевые драйверы роста. Прибыль по позиции 14,5% ✅

Matson(🎯: 100, 📈: 18%) — Цены на перевозки по ключевому направлению компании на 15.09.2021 остались на максимумах прошлой недели. С каждой неделей я понимаю, что отчет за 3кв2021 обещает быть лучше и лучше. В 3кв2021 выручка может вырасти примерно на 60-80% кв/кв, а прибыль на акцию легко может превысить $10. FWD P/E 2021 = 4,5 уже практически гарантирован. Прибыль по позиции 29% ✅

Русагро (🎯: 1300, 📈: 8%) — на неделе вышла новость, что компания повысиламинимальный % дивидендных выплат до 50% от прибыль МСФО. Вероятно, дивиденды могут стать выше, чем ожидалось ранее. Возможно, начнут направлять весь FCF на дивиденды. Доля Русагро за последние недели уменьшилась так как апсайд остался небольшой. С ноября 2020 прибыль по позиции уже >50%✅

En+ (🎯: 1130, 📈: 46%) — Русал сможет частично избежать пошлин в 2021 году, а цены на алюминий выросли с середины августа почти на 20%, что полностью их компенсирует. Также, сокращение производства алюминия в Китае, вероятно, не на несколько недель, что дает право рассчитывать на дорогой алюминий до конца года и сильные результаты Русала во 2П2021. Соответственно, En+, как владелец 57% акций Русала, будет ключевым выгодоприобретателем. Также, считаю, что с высокой вероятностью дивиденды за 2П2021 Русалом будут объявлены и выплачены. Пока прибыль по позиции1%✅

Shell (🎯: 51, 📈: 26%) — наконец-то рост дошел до этой компании. Дорогая нефть, дорогой газ и рост объемов. FWD P/E легко может быть <6. Консенсус по P/E=7 явно будет сильно превышен, так как в нем учитывались намного меньшие прогнозные цены на нефть и газ. Позиция вышла в +2%✅

TotalEnergies (🎯: 55, 📈: 23%) — аналогично Shell.

Energy Transfer LP (🎯: 11,9, 📈: 23%) — объемы транспортировки энергии, нефти и газа — ключевой драйвер роста. Компания ожидает EBITDA за 2021до $13 млрд. Отчет за 3кв2021 должен быть сильным.

Taylor Morrison (TMHC) (🎯: 39, 📈: 38%) — дефицит на рынке жилья обеспечит fwd p/e 2021 < 6. Аналитики еще более оптимистичны (ждут p/e 4). Пока позиция в минусе на 7%⛔, но это нормально для рынка. Идеальные точки входа предугадать нельзя.

ЛСР (🎯: 1130, 📈: 25%) — планируется байбэк до10% уставного капитала, который может уменьшитьfwd p/e2021 до 3,6. Консервативно, дивиденды будут около 9%. При этом, доля компании в портфеле маленькая из-за риска того, что рост ставок по ипотеке и рост предложения жилья может негативно отразится на результатах уже в след. году. Позиция пока в 0😐.

Башнефть (преф) (🎯: 1400, 📈: 25%) — Отчет за 9м21 будет сильным. Добыча Башнефти в августе +13,6% м/м. Цены на нефть отличные. Идея в восстановлении дивидендов и фин. результатов. Пока в плюсе на 7%✅

Русснефть (🎯: 300, 📈: 63%) — аналогично другим нефтяникам. В плюсе на10% ✅ ЭнелРосс (🎯: 1,07, 📈: 26%) — идея только в дивидендах 2022. В плюсе на 2% ✅ 💵 21% портфеля — КЭШ ⚡ Еще интересные идеи (подробно по ссылкам):

Лукойл (🎯: 8151) — Дивиденды в 2021 ожидаются ±13% к текущей цене. Рост добычи и цены на нефть — драйверы роста. Отчет за 3кв2021 будет сильным, очевидно. Не первую неделю публикую эту идею и вот, теперь растём ✅

t.me/taurenin - делаю только полезные посты

Не является инвестиционной рекомендацией.

5.5К |

Читайте на SMART-LAB:

🧩 В чём сила управляемой бизнес-модели?

Устойчивый рост базируется на системности. Когда направления дополняют друг друга, а масштабирование не влияет на операционную...

10:00

Народный портфель. Индекс МосБиржи идет на опережение

Московская биржа опубликовала данные о «Народном портфеле» за февраль 2026 г. Рассмотрим, какие бумаги были популярны у российских частных...

11:14

«Никогда не работай с родственниками» — самый удобный миф в бизнесе

Всем привет, на связи Сергей Алексеев. Основатель Лайв Инвестинг Групп/Live Investing Group, ЛИСА/LISA, Скуллайв/School Live, Проплайв/Prop Live...

15:46

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

19:45

теги блога TAUREN

- 2023

- 2024

- En+

- FCF

- fix price

- Headhunter

- IPO

- IPO 2024

- Ozon

- P/E

- S&P500

- softline

- vk

- X5

- Акрон

- акции

- акции США

- Алроса

- анализ

- Астра

- АФК Система

- аэрофлот

- банк

- Банк Санкт-Петербург

- банки

- Белуга Групп

- ВК

- ВТБ

- газ

- Газпром

- Газпромнефть

- гмк норникель

- Группа Позитив

- ДВМП

- дивиденды

- долг

- европлан

- застройщики

- золото

- Интеррао

- ИТ

- капитал

- Китай

- ЛСР

- Лукойл

- м.видео

- Магнит

- Мвидео

- мечел

- ММК

- мобильный пост

- МосБиржа

- московская биржа

- мтс

- недвижимость

- Нефть

- НМТП

- Новатэк

- Норникель

- обзор

- обзор акций

- обзор компании

- обзор рынка

- Облигации

- озон

- отчеты МСФО

- позитив

- Полиметалл

- полюс

- полюс золото

- прибыль

- прогноз

- прогноз по акциям

- Роснефть

- Россети

- Ростелеком

- Русагро

- русал

- Русснефть

- самолет

- сбербанк

- свободный денежный поток

- Северсталь

- Сегежа

- Сегежа групп

- Совкомфлот

- Софтлайн

- сталь

- Сургутнефтегаз

- татнефть

- Тинькофф Банк

- Транснефть

- трейдинг

- Фосагро

- ФСК Россети

- фьючерс mix

- Черкизово

- чистая прибыль

- Эталон

- Яндекс

По ен+ все от русала зависит. Дивы за 2021, думаю, будут. Оснований их не выплачивать нет. Прибыли большие, денежные потоки тоже. Но тоже рисковая история, поэтому ждем.

Тысячи акций, к сожалению, не успеваю охватить))