SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gofan777

Готовый ETF портфель

- 06 июля 2021, 21:47

- |

В прошлом месяце я завел еще один портфель, который состоит исключительно из ETF. Также, среди наших подписчиков есть те, кому не очень интересны отдельные акции, а предпочитают формировать портфель из фондов, поэтому время от времени будем затрагивать эту тему.

Я изучил ряд готовых ETF и БПИФ, которые предполагают полностью сформированный портфель из разных активов (акции, облигации с разным сроком до погашения, денежный рынок и драг. металлы). Решил сравнить, что выгоднее, самому собрать такой портфель из отдельных ETF или же купить готовый.

TRUR — вечный портфель от Тинькофф (в рублях)

В состав входит 25% акций, 25% короткие облигации, 25% длинные облигации, 25% золото.

Цена пая составляет 10 руб, комиссия 0,99%.

У фонда есть аналоги в долларах и в евро (TUSD, TEUR).

SBWS — взвешенный смарт-фонд от Сбербанка (в рублях)

В состав входит 40% акций, 30% корпоративных 3х-летних облигаций, 30% денежный рынок.

Для данного фонда указаны минимальные и максимальные веса активов, в зависимости от разных сценариев их может меняться.

Цена пая составляет 10 руб, комиссия 1,27%.

OPNW — всепогодный портфель от Открытия (USD).

В состав входит 20% акций развитых стран, 20% акций развивающихся стран, 20% недвижимость, 20% облигации США, 20% золото.

Фонд уже более диверсифицированный, чем предыдущие.

Цена пая 87 руб, комиссия 0,99%. Есть возможность купить, как в рублях, так и в долларах.

В целом, все эти БПИФы интересные, правда, «умные» фонды от Сбера только появились и пока сложно оценить их доходность. Комиссия в 0,99% годовых тоже не кажется сверхвысокой. Но здесь у вас нет возможности для маневра, у того же фонда Тинькофф сейчас сильно поехали доли в портфеле, но ребалансировку пока не проводили.

А сколько по комиссиям нам бы обошелся собственный индекс из фондов, который мы можем собрать под наши конкретные цели и сроки.

Для простоты возьмем ETF от Finex, которые имеют историю и можно оценить доходность и просадку по каждому на достаточно большом горизонте. Выберем нечто среднее, между тем, что предлагают брокеры в виде готового продукта.

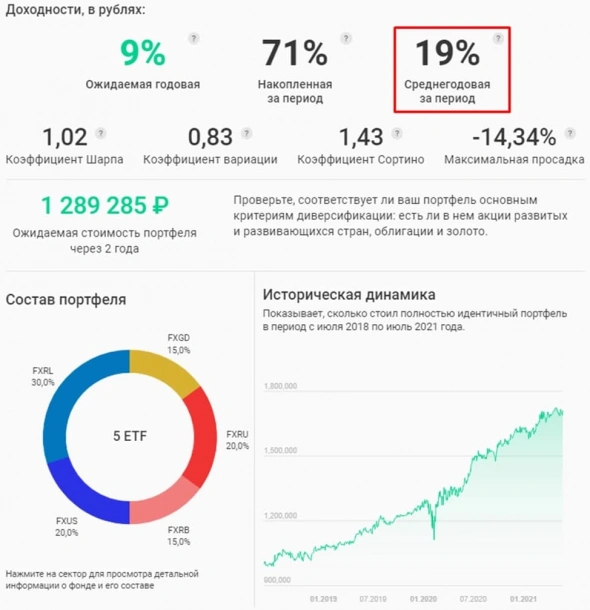

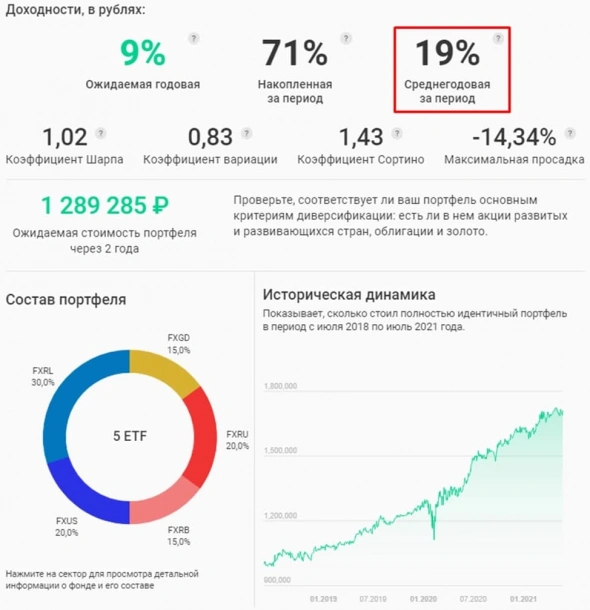

Пусть будут следующие веса в портфеле:

✔️FXRL — 30% акции РФ (комиссия 0,9%)

✔️FXUS — 20% акции США (комиссия 0,9%)

✔️FXRU — 20% еврооблигации РФ (комиссия 0,5%)

✔️FXRB — 15% еврооблигации с рублевым хеджем (комиссия 0,95%)

✔️FXGD — 15% золото (комиссия 0,45%)

Суммарная комиссия по данному индексу при таком распределении активов составит: 0,76%, что ниже, чем у остальных аналогичных фондов и у нас остается возможность для изменения данных весов при необходимости.

Из-за высокой стоимости отдельных фондов Finex, для формирования полноценного портфеля нужно около 100 000 рублей. Но, недавно была новость о том, что по ряду их ETF планируется сплит (увеличение паев в обращении и пропорциональное снижение стоимости каждого, не путайте с доп. эмиссией). Это упростит формирование диверсифицированных индексов для небольших портфелей.

Данный пример приведен исключительно в информационных целях для сравнения, не является рекомендацией. Можно сделать вывод, что для небольших портфелей (до 100 000 рублей), проще купить готовый ETF, а если сумма выше, то лучше собрать такой индекс самостоятельно.

Если бы мы такой портфель сформировали 3 года назад, куда, кстати, вошла коррекция 2020 года, то среднегодовая доходность составила бы 19% годовых, а максимальная коррекция — 14,3%.

⚠️Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

Я изучил ряд готовых ETF и БПИФ, которые предполагают полностью сформированный портфель из разных активов (акции, облигации с разным сроком до погашения, денежный рынок и драг. металлы). Решил сравнить, что выгоднее, самому собрать такой портфель из отдельных ETF или же купить готовый.

TRUR — вечный портфель от Тинькофф (в рублях)

В состав входит 25% акций, 25% короткие облигации, 25% длинные облигации, 25% золото.

Цена пая составляет 10 руб, комиссия 0,99%.

У фонда есть аналоги в долларах и в евро (TUSD, TEUR).

SBWS — взвешенный смарт-фонд от Сбербанка (в рублях)

В состав входит 40% акций, 30% корпоративных 3х-летних облигаций, 30% денежный рынок.

Для данного фонда указаны минимальные и максимальные веса активов, в зависимости от разных сценариев их может меняться.

Цена пая составляет 10 руб, комиссия 1,27%.

OPNW — всепогодный портфель от Открытия (USD).

В состав входит 20% акций развитых стран, 20% акций развивающихся стран, 20% недвижимость, 20% облигации США, 20% золото.

Фонд уже более диверсифицированный, чем предыдущие.

Цена пая 87 руб, комиссия 0,99%. Есть возможность купить, как в рублях, так и в долларах.

В целом, все эти БПИФы интересные, правда, «умные» фонды от Сбера только появились и пока сложно оценить их доходность. Комиссия в 0,99% годовых тоже не кажется сверхвысокой. Но здесь у вас нет возможности для маневра, у того же фонда Тинькофф сейчас сильно поехали доли в портфеле, но ребалансировку пока не проводили.

А сколько по комиссиям нам бы обошелся собственный индекс из фондов, который мы можем собрать под наши конкретные цели и сроки.

Для простоты возьмем ETF от Finex, которые имеют историю и можно оценить доходность и просадку по каждому на достаточно большом горизонте. Выберем нечто среднее, между тем, что предлагают брокеры в виде готового продукта.

Пусть будут следующие веса в портфеле:

✔️FXRL — 30% акции РФ (комиссия 0,9%)

✔️FXUS — 20% акции США (комиссия 0,9%)

✔️FXRU — 20% еврооблигации РФ (комиссия 0,5%)

✔️FXRB — 15% еврооблигации с рублевым хеджем (комиссия 0,95%)

✔️FXGD — 15% золото (комиссия 0,45%)

Суммарная комиссия по данному индексу при таком распределении активов составит: 0,76%, что ниже, чем у остальных аналогичных фондов и у нас остается возможность для изменения данных весов при необходимости.

Из-за высокой стоимости отдельных фондов Finex, для формирования полноценного портфеля нужно около 100 000 рублей. Но, недавно была новость о том, что по ряду их ETF планируется сплит (увеличение паев в обращении и пропорциональное снижение стоимости каждого, не путайте с доп. эмиссией). Это упростит формирование диверсифицированных индексов для небольших портфелей.

Данный пример приведен исключительно в информационных целях для сравнения, не является рекомендацией. Можно сделать вывод, что для небольших портфелей (до 100 000 рублей), проще купить готовый ETF, а если сумма выше, то лучше собрать такой индекс самостоятельно.

Если бы мы такой портфель сформировали 3 года назад, куда, кстати, вошла коррекция 2020 года, то среднегодовая доходность составила бы 19% годовых, а максимальная коррекция — 14,3%.

⚠️Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

6.5К |

Читайте на SMART-LAB:

S&P 500: Нефтяная паника разбилась о железный молот — быки перехватывают инициативу

Индекс S&P 500 протестировал медиану, проведенную через ключевые точки коррекции (1-2-3), оформив при этом выразительный «молот» с очень длинной...

22:59

«Почему одни угадывают, а другие зарабатывают»: главное из разговора с Сэмом Шариповым

У нас в гостях на Трейдер ТВ побывал Сэм Шарипов, управляющий хедж-фондом, опционный трейдер с более чем 20-летним опытом на рынке и более 10 лет...

10:15

теги блога Георгий Аведиков

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- MDMG

- MGNT

- MOEX

- MTSS

- mvid

- NVTK

- Ozon

- PHOR

- PLZL

- Positive

- ROSN

- Sber

- SBERP

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- Астра

- АФК Система

- Аэрофлот

- банк санкт-петербург

- белуга групп

- Брокеры

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- дивиденды

- европлан

- Займер

- золото

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- селектел

- Селигдар

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ЭНЕЛ РОССИЯ

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

Сейчас правда Сбер проводит акцию с 1 июля — у них можно купить (и продать?) все ETF/БПИФ без комиссии.

Все нормальные ETF доступны только для квалов!

А это только заработок для российских управляющих.

В твоем портфеле слишком много инвестиций «в кренделя»

Хотя для одного из портфелей взял все-таки VTBX в паре с VTBE.

Но, кстати, облигационная пара в этом портфеле FXMM и FXTB. В облигах не нашел что-то приемлемое «вне кренделя»

Недавно проводил расчёты для комбинации ETF на акции Китая, США, России и золото (равные доли) на дистанции 2004-2019 год с ребалансировкой по отклонению от заданной пропорции (в расчётах брал отклонения в 15,20,25%), выходило около 9,5% годовых в долларах. К сожалению индекс российских акций взял без учёта дивидендов, позже пересчитаю.

Если возьметесь за подобные расчёты, то интересно что получится у вас! И какие комбинации вы посчитаете оптимальными для долгосрочного инвестирования.

Погонял тестер на тему «Какой бы пассивный портфель я себе собрал на долгосрок».

Доходность средняя

с максимальной просадкой 20%. Бенчмарк (желтая) — условный индекс SP500.

Доходность приведена к рублям.

Такой портфель можно собрать через любого брокера, он состоит из ETF фондов, торгуемых на Мосбирже:

FXIT 50% — акции технологического сектора США

FXUS 20% — акции индекса SP500 США

FXRB 20% — еврооблигации крупных российских компаний в рублях

FXGD 10% — золото

Александр Элс, ну такое

FXUS не SP500, там отслеживается другой индекс с другими долями.

FXUS + FXIT — в топе у обоих все те-же 5 техов, что тащат SP последние пару лет — держать ~60% депо в 5и компаниях одного сектора, выглядит как наркомания, а это целых 10 ошибок в слове диверсификация.