Блог им. Kitten

Трамп остается главным драйвером для рынков. Обзор на предстоящую неделю от 03.12.2017

- 03 декабря 2017, 22:25

- |

По ФА…

На предстоящей неделе:

1. Nonfarm Payrolls, 8 декабря

Ноябрьские нонфармы дадут первое истинное понимание о ситуации на рынке труда США после сезона ураганов.

Отчет по рынку труда за сентябрь указал на резкое падение количества новых рабочих мест, но уровни безработицы продолжили снижение на фоне роста зарплат.

Отчет по рынку труда за октябрь продемонстрировал сильный рост количества новых рабочих мест, уровни безработицы продолжили снижение, но зарплаты резко упали.

Согласно логике, ноябрьский отчет должен быть чем-то средним между отчетами сентября и октября, т.е. с умеренным ростом новых рабочих мест на фоне роста зарплат выше средних уровней по году, единственно неизменные ожидания рынка в отношении продолжения падения уровней безработицы.

С учетом роста ожиданий на ратификацию налоговой реформы логично предположить, что практически любой отчет по рынку труда вряд ли приведет к сильным продажам доллара.

На уходящей неделе члены ФРС высказали опасения в отношении перегрева экономики США при принятии налоговой реформы.

По мнению некоторых членов ФРС, фискальные стимулы в условиях текущего роста экономики и достижения рынком труда полной занятости могут заставить пересмотреть вверх траекторию повышения ставок ФРС.

При выходе сильных нонфармов рост доллара может быть чрезмерным и устойчивым, особенно при росте зарплат выше 2,7%гг на фоне падения уровня безработицы ниже 4,1%.

Традиционно первая реакция на публикацию нонфармов США будет на количество новых рабочих мест, вторая и главная реакция на сопровождающие данные: рост зарплат и уровни безработицы.

Markit ожидает рост количества новых рабочих мест около 200К, отчеты ADP и ISM услуг помогут составить косвенное мнение о качестве нонфармов до их публикации.

Вывод по ноябрьским нонфармам:

При сохранении ожиданий на ратификацию налоговой реформы Конгрессом США в этом году любые нонфармы, даже провальные, приведут к краткосрочному падению доллара, на которых логично присматриваться к лонгам доллара.

Сильный отчет по рынку труда, особенно при росте зарплат выше 2,7% по году на фоне падения уровня безработицы ниже 4,1%, спровоцирует резкий рост доллара, в этом случае собственный позитив на рост доллара будет длительным при условии ратификации налоговой реформы Конгрессом США.

2. Трампомания

Сенат ратифицировал законопроект по налоговой реформе, что станет позитивным фактором на открытии недели и приведет к росту фондового рынка, доходностей ГКО США и доллара.

Голосование состоялось после закрытия рынков в пятницу и, хотя о наличии 51 голоса стало известно до закрытия торгов, позитив не учтен в ценах финансовых инструментов.

В пятницу вечером причиной бегства от рисков стал отчет о прогрессе в расследовании Мюллера по связям команды Трампа с РФ в целях оказания влияния на исход президентских выборов 2016 года.

Майкл Флинн, бывший советник Трампа по национальной безопасности, сотрудничает со следствием и обещал дать показания против команды Трампа, членов его семьи и самого Трампа.

Как это влияет на рынки?

В первую очередь растут опасения относительно принятия фискальных стимулов Трампа, налоговой реформы в частности.

Ряд сенаторов-республиканцев ранее выступили против Трампа и, при подтверждении его связи с РФ, станут менее сговорчивыми, что может сделать окончательную ратификацию налоговой реформы невозможной.

Кроме того, инвесторы, открывающие длинные позиции на фондовом рынке США, учитывают политику Белого дома.

По поведению и риторике Трампа легко сделать вывод, что рост фондового рынка является его главным приоритетом, он измеряет уровнями фонды свой рейтинг и успех своей политики, даже назначения в ФРС производятся с учетом перспектив роста фонды США.

Инсайдерская торговля во время президента Трампа тоже не редкий случай, она базируется на политике Трампа.

Импичмент или уголовное обвинение Трампу: идеальный повод для фиксирования прибыли на фондовом рынке, что приводит к падению доходностей ГКО США и, как следствию, падению доллара против валют фондирования.

Тем не менее, позже ABC News опровергли информацию о том, что Флинн даст показания о поручении Трампа связаться с чиновниками РФ во время предвыборной кампании и наказали репортера, который дал это инфо в пятницу в прямом эфире.

Теперь официальная версия: Трамп дал Флинну указание связаться с РФ после выборов для налаживания связей, т.е. как избранный президент, а не как кандидат.

На открытии недели следует ожидать чистый позитив в пользу росту фондового рынка, доходностей ГКО США и доллара.

Тема расследования Мюллера продолжит будоражить рынки, но пока она способна приводить только к краткосрочному бегству от рисков, основное внимание инвесторов будет сфокусировано на налоговой реформе.

В понедельник комитеты обеих палат Конгресса начнут обсуждение для выработки единого законопроекта по налоговой реформе.

С учетом, что ставка корпоративного налога в обоих законопроектах снижена до 20% на постоянной основе: различия не так существенны, совмещение не должно быть проблематичным, хотя и займет время.

Окончательная ратификация налоговой реформы предварительно возможна на неделе с 11 декабря и приведет к корреляции на аппетит к риску с ростом доллара.

3. Формирование коалиционного правительства Германии

Встреча президента Германии Штайнмайера с лидерами блока ХДС/ХСС Меркель и Зеехофером и главой партией СДП Шульца была закрытой, участники встречи отказались комментировать результаты по её окончанию.

В пятницу Шульц в ходе сердитой 5-минутной пресс-конференции сообщил, что «все варианты на столе», но пока нет зеленого света коалиционным переговорам.

Шульц также обвинил блок Меркель в ложных сообщениях о том, что коалиционные переговоры уже начались, т.к. это дискредитирует партию СДП и разрушает доверие.

В отдельных интервью СМИ Германии Шульц сообщил, что настаивает на расширении социальных пакетов для населения Германии, а реформы Еврозоны станут основным требованием для создания коалиции с блоком Меркель, участие Макрона будет ключевым во всех переговорах.

Тем не менее, внутри партии СДП недовольство принуждением к большой коалиции растет, молодые партии угрожают выйти из состава СДП при начале переговоров с блоком Меркель, некоторые лидеры партии шутят, что «сейчас риторика Шульца похожа на рычание льва, но когда переговоры закончатся — он станет прикроватным ковриком Меркель».

В партии ХДС растет недовольство политикой Меркель, но заменить пока некем.

Партии ХДС и СДП объединяет одно: они предпочтут большую коалицию или правительство меньшинства новым досрочным выборам.

Решение о начале переговоров с блоком Меркель будет приниматься на съезде партии СДП 7-9 декабря, но даже при получении мандата на переговоры ожидается, что формирование правительства станет возможным только в феврале.

По итогам съезда не исключена отставка Шульца, она будет краткосрочно негативна для евро, т.к. Шульц заинтересован в реформах Еврозоны больше, чем другие потенциальные кандидаты на пост главы партии СДП, которые могут уступить Меркель.

Но следует помнить, что формирование коалиции партиями Меркель и Шульца потенциально несет глобальный позитив для евро при реализации реформ Макрона, в частности, при создании минфина и единого бюджета Еврозоны.

4. Экономические данные

На предстоящей неделе главными данными США станут ADP, ISM сектора услуг, производительность труда и затраты на рабочую силу за 3 квартал, отчет по настроениям потребителей от Мичигана.

По Еврозоне следует отследить PMI сферы услуг и ВВП за 3 квартал в финальных чтениях.

Фунт вырос на уходящей неделе благодаря инсайду в СМИ о достижении соглашения между Британией и ЕС о сумме финансовой компенсации в чистом размере 40-45 млрд. евро.

Правительство Британии сначала попыталось опровергнуть инсайд, т.к. увеличение суммы выплаты со стороны правительства Британии вредит рейтингам правительства Мэй, но достижение договоренности было подтверждено.

Ожидается, что Мэй огласит о финальных договоренностях на следующей неделе, представив финальное соглашение в рамках ужина с главой Еврокомиссии Юнкером 4 декабря.

Официального признания окончательной суммы выплаты в рамках развода Брексит не ожидается, будет представлена методология подсчета, которая определит взятые на себя обязательства Британией.

Тем не менее, президент ЕС Туск в пятницу заявил, что до сих пор недостигнуто согласие в отношении границы с Ирландией, что потенциально ставит переход на второй раунд переговоров по Брексит на саммите лидеров ЕС 14-15 декабря под угрозу, что привело к падению фунта.

Но главным камнем преткновения была сумма финансовых обязательств Британии перед ЕС, логично ожидать решения проблемы с границей Ирландии и дальнейший рост фунта.

На предстоящей неделе на фунт окажут влияние данные по PMI услуг во вторник и торговый баланс в пятницу, но основной тренд зависит от прогресса в переговорах по Брексит.

США начали расследование в отношении импорта листового алюминия из Китая и выступили против предоставления Китаю статуса страны с рыночной экономикой.

Начало расследования США против Китая совпало с провалом переговоров Китая с КНДР в отношении сворачивания ядерной программы.

Очевидно, что США готовы начать торговую войну с Китаем, что навредит экономике обеих стран, но последствия для Китая будут более жесткими в случае, если его не поддержат другие страны.

На предстоящей неделе Китай порадует остатками PMI утром вторника и торговым балансом в пятницу.

Экономика Китая пока продолжает рост, но риски нарастают и приближается время оформления Китая в «черного лебедя», который спровоцирует новый мировой кризис.

— США:

Понедельник: фабричные заказы;

Вторник: торговый баланс, PMI и ISM сферы услуг;

Среда: отчет ADP, производительность труда и затраты на рабочую силу за 3 квартал в финальном чтении;

Четверг: недельные заявки по безработице, потребительское кредитование;

Пятница: отчет по рынку труда за ноябрь, исследование настроений потребителей по версии Мичигана.

— Еврозона:

Понедельник: инфляция цен производителей за октябрь;

Вторник: PMI сферы услуг стран Еврозоны;

Четверг: ВВП Еврозоны за 3 квартал в финальном чтении;

Пятница: торговый баланс Германии.

5. Выступления членов ЦБ

В ФРС начался «период тишины», который продлится до заседания 13 декабря.

На уходящей неделе члены ФРС подтвердили намерение о повышении ставки ФРС на заседании 13 декабря, но в отношении темпов повышения ставок в 2018 году мнения различаются.

Одни члены ФРС предполагают замедление темпов повышения ставок из-за отсутствия роста инфляции, другие ожидают повышение ставок в более быстром темпе при ратификации налоговой реформы Конгрессом США.

Ответы Пауэлла в банковском комитете Сената указали на то, что он готов придерживаться политики нормализации ставок в стиле Йеллен, но отсутствие уверенности в достижении рынком труда полной занятости предполагают, что позиция Пауэлла более голубиная.

Уже на текущем этапе можно предположить, что первая коррекция на фондовом рынке США привет к смене тональности риторики Пауэлла в отношении нормализации политики.

Риторика Йеллен была неизменно ястребиной: она допускает, что в слабости инфляции виноваты не только временные факторы, но считает, что риски роста инфляции при достижении рынком труда полной занятости не позволяют ФРС взять паузу в отношении нормализации ставок.

Рыночные ожидания на повышение ставки ФРС после выступлений Пауэлла+Йеллен и сильных данных США достигли 98% на декабрьском заседании и почти 68% на заседании ФРС в марте 2018 года.

Под конец недели рыночные ожидания в отношении ставок ФРС упали из-за беспокойства в отношении ратификации налоговой реформы на фоне роста вероятности обвинения Трампа в связях с РФ, но следует ожидать рост с открытия недели, что приведет к росту доллара.

В ЕЦБ с четверга тоже начнется «неделя тишины».

Члены ЕЦБ осмелели на фоне роста ожиданий ратификации налоговой реформы Конгрессом США, риторика ястребов ЕЦБ становится всё более жесткой, они требуют полного прекращения программы QE в сентябре 2018 года.

Но данные по инфляции Еврозоны вышли слабыми, невзирая на рост инфляции в Германии.

Глава ЕЦБ Драги в понедельник примет участие в заседании Еврогруппы, но, как правило, заявления Драги на таких встречах недоступны.

В четверг Драги выступит в рамках конференции BIS, следует ожидать сохранение риторики неизменной после публикации данных по росту инфляции в Еврозоне за ноябрь.

После промежуточного заседания ЕЦБ в среду возможна утечка «инсайда» через СМИ в отношении заседания 14 декабря.

------------------

По ТА…

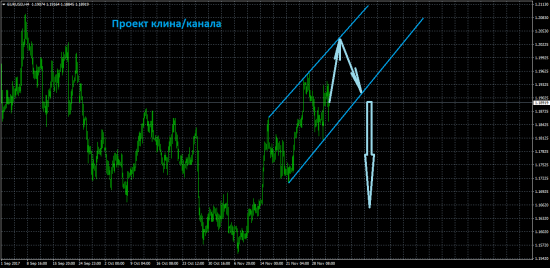

Евродоллар достиг верха проекта канала и готов к снижению:

Но пока нельзя исключить перехай в рамках проекта канала/клина:

В этом случае возможно оформление двойной вершины или треугольника на старших ТФ евродоллара:

-------------------

Рубль

Страны ОПЕК и вне ОПЕК договорились о продлении соглашения до конца 2018 года, но на саммите 22 июня планируется переоценить ситуацию на предмет необходимости продления соглашения и, возможно, представить план по сворачиванию соглашения.

На крайнем условии настояла РФ, вероятность сворачивания соглашения будет ограничивать рост цен на нефть при росте добычи нефти в США.

Приятным бонусом стало согласие Ливии и Нигерии ограничить добычу нефти максимальными уровнями 2017 года.

Решение ОПЕК+вне ОПЕК с учетом экспирации крупных опционов нефти 21 декабря говорит о старшей коррекции вниз по нефти с конца декабря – начала января.

Запасы нефти вышли позитивными для нефтебыков, но добыча нефти продолжила рост, что подтверждается ростом количества активных нефтяных вышек до 749 против 747 неделей ранее в отчете Baker Hughes.

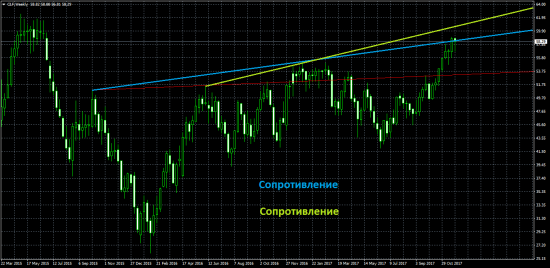

Добыча нефти в США выросла выше уровней 2015 года:

Что увеличивает шансы фиксирования прибыли по лонгам нефти.

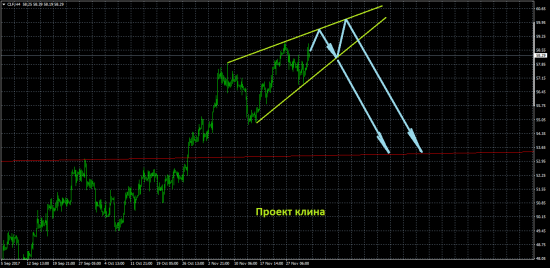

По ТА нефть не смогла достичь верхнего сопротивления:

И хотя нельзя исключать оформления хая на текущих уровнях, идеальным для разворота вниз будет такой вариант:

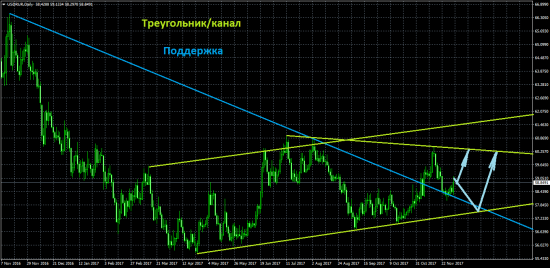

Долларрубль оттолкнулся вверх от поддержки:

В любом варианте логично достижение как минимум верха проекта треугольника перед очередным снижением.

----------------

Выводы:

Основным драйвером для всех рынков остается налоговая реформа США.

Ратификация Сенатом своего варианта законопроекта по налоговой реформе утром субботы станет позитивным фактором для роста фондового рынка, доходностей ГКО США и доллара на открытии недели.

Теперь внимание будет приковано к выработке единого законопроекта по налоговой реформе обеих палат, с учетом снижения ставки корпоративного налога до 20% на постоянной основе в обоих законопроектах процесс не должен быть чересчур сложным, хотя республиканцев нижней палаты может не устроить снижение корпоративного налога в законопроекте Сената с 2019 года.

Тем не менее, обе палаты заинтересованы в принятии налоговой реформы до конца года и близки к этому как никогда ранее.

Любой негатив в период переговоров в комитетах Конгресса США будет краткосрочным.

Самые большие шипы на падение доллара возможны по причине появления нового компромата на Трампа, но их следует использовать для открытия лонгов доллара до тех пор, пока сохраняются шансы на ратификацию налоговой реформы Конгрессом США в этом году.

Реакция на негативные данные США, заявления и действия КНДР также будет краткосрочной (без учета начала ядерной войны, конечно, но тогда рынков уже не будет).

Решение партии Германии СДП о начале переговоров о формировании коалиции с блоком Меркель на съезде 7-9 декабря может привести к гэпу вверх по евродоллару на открытии недели с 11 декабря.

Переговоры будут трудными и длительными, поэтому сильный и долгосрочный позитив на текущем этапе маловероятен.

Отказ партии СДП Шульца от формирования коалиции с блоком Меркель, решение о поддержке правительства меньшинства приведет к гэпу по евродоллару вниз на открытии недели с 11 декабря, но такой вариант менее вероятен.

--------------------

Моя тактика:

На выходные ушла в остатках шортов евродоллара от 1,1955.

Если сильного гэпа вниз на открытии недели не будет или гэп закроют: намерена доливать шорты евродоллара.

В любом случае пока приоритет на шортах евродоллара согласно ФА и ТА.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Благодарю)

Спасибо Вам!)

да, гэп вниз, что логично

Он как бы вместе ходят, просто по ТА легче анализировать WTI

Там всё написано, с датами и ожиданиями.

Как развернется WTI: так развернется и Брент

где смотрите информацию? Дайте ссылку, пожалуйста!

Вообще-то в терминале.

Но можно и тут:

forex.tradingcharts.com/quotes/major_currency_groups.html

Нет, к 1,26 мы пойдем в любом случае, отменить может только приход к власти евроскептиков по итогам выборов в парламент Италии.

Сейчас мы определяем величину среднесрочного корректа по евродоллару вниз перед продолжением роста: 1,16я или 1,13я (пока базовый вариант) или 1,10я и ниже.

Это зависит от налоговой реформы в США и коалиции в Германии

Да, данные по рынку труда в Канаде вышли очень сильными.

Там есть медвежья формация, но падение доллара в пятницу было на ложных факторах.

По ТА для подтверждения падения нужен перелой 1,2664.

Вах!)

Спасибо за лестный отзыв!

Профитов!)

Я далека сейчас от фонды РФ.

Если и буду покупать: только при перспективе снятия санкций.

Профитов!

Репатриация могла дать сильный рост доллара, но в законопроекте Сената ставка по репатриации уже 14,5% против обещанных 8,75%, хотя репатриацию сделали принудительной, но лазейки всё равно будут.

О репатриации и, как следствие, сильном росте доллара можно забыть с большим шансом.

Теперь мы говорим о ставках ФРС, что частично есть в обзоре:

«На уходящей неделе члены ФРС высказали опасения в отношении перегрева экономики США при принятии налоговой реформы.

По мнению некоторых членов ФРС, фискальные стимулы в условиях текущего роста экономики и достижения рынком труда полной занятости могут заставить пересмотреть вверх траекторию повышения ставок ФРС.».

Т.е. рынок при принятии налоговой реформы переоценит траекторию повышения ставок ФРС, что приведет к росту доллара.

Правда на заседании 13 декабря не успеют, это может разочаровать рынки слегка в моменте

Нужно изучать основы роста доллара, корреляции, взаимосвязь перетоков капитала.

У Вас одни провалы)

По нефти, по-моему, я изложила своё мнение в обзоре и комментах, более добавить нечего.

По остальному уже вроде понятно

Вот именно, «как кто-то сказал», сами не читали, собственного мнения нет, своих размышлений нет.

А я читала, отслеживаю разницу во всех положениях обеих палат, законопроект Сената во многом ликвидирует налоговые льготы для богатых.

До 2026 года большинство американцев будет платить налогов меньше на 20-30%, а сейчас самая большая проблема: задолженность по кредитам, что снижает перспективы роста экономики США.

Да, ядром налоговой реформы является корпоративный налог, но его необходимо снизить для конкуренции с другими странами.

Посмотрим, что будет в финальном законопроекте, но однозначно говорить, что это полная «мерзость», не очень разумно

Это ж нефть.

Я до сих пор не уверена, что у неё в голове.

Вот к примеру, падали летом на прогнозах по росту добычи нефти в США, потом ураганы сбили настрой, выросли, но добыча в США растет к новым хаям, негатив никуда не делся.

Я уверена в продаже нефти в конце декабря, начале января.

А что будет сейчас, особенно с учетом налоговой реформы (по сути это позитив): без понятия.

Для меня идеальны варианты когда ТА сходится с ФА.

По ФА имеем дату 21 декабря, по ТА имеем идеальный вариант оформления хая при перехая (рисунок в обзоре), совпадет всё: полезу в шорт, не совпадет: есть более понятные инструменты.

Тем более, что долгосрочная цель у меня по нефти на 70+- никуда не делась.

Ну будет по Бренту 72 или около того, а по WTI 69.

С учетом, что этот прогноз был сделан в начале года: придираться к расхождению в спрэд глупо

Спасибо!

в последнее время

почти единственное что можно читать на сл

Чересчур, имхо, но спасибо!)

В связи с тем что Лика в течение недели трудится на закрытом платном форуме. Мы публикуем ежедневно, непосредственно в блоге компании, краткую сводку событий, выходит примерно в 13:00-13:30(мск).

А если подписаться на наш канал в телеге, будут приходить уведомления о выходе обзора моментально:)

Надеюсь Вам понравится!)

Профитов!

Просто я накупил путов на прошлой неделе и они уже потеряли в стоимости более 50%

Вот я и думаю… есть надежда на коррекцию к 60-ти до 21-го или нет и лучше зафиксировать убыток, пока дают возможность, хоть что-то забрать?

Сам я все гляделки проглядел и всевозможные графики перечирикал — как по мне, так коррекция назрела!..

Без понятия

Это было представлено в обзорах ранее.

Точность требуйте в супермаркетах при взвешивании.

А по опционам всё известно, читайте раньше

Благодарю!

Спасибо Вам!

https://smart-lab.ru/company/omegaforex/blog/437097.php

по нефти предложу смотреть добычу/работающим вышкам

думаю что пики 2018 будут в районе мая, ± месяц, это будет 70+ по бренту

по долл/рупь оно конечно просится, но слишком просто. думаю не дойдут до 60, там фиба

ну и в целом корявой линией от руки

цели такие-же простые, динамические, рискну предположить 53.3-53.7

ru.tradingview.com/x/EaZMKDwq/