SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kitten

Ангела Меркель говорит "достаточно". Обзор на предстоящую неделю от 31.05.2015

- 31 мая 2015, 22:22

- |

По ФА…

На предстоящей неделе:

1. Заседание ЕЦБ, 3 июня.

Изменений по процентным ставкам и объему программ QE не ожидается.

Самое главное в заседании ЕЦБ:

— Новые экономические прогнозы.

— Комментарии в отношении Греции.

— Позиция ЕЦБ по заявлению Кере о расширении покупок в рамках QE в мае-июне.

2 июня, накануне заседания ЕЦБ, будут опубликованы данные по инфляции стран Еврозоны.

Экономисты ожидают, что впервые с прошлого года инфляция вырастет в плюс.

Если 2 июня годовая инфляция стран Еврозоны вырастет до положительной оценки: высока вероятность пересмотра прогнозов ЕЦБ по инфляции вверх, что станет позитивом для евродоллара.

Многие экономисты ожидают, что при выходе 2 июня инфляции стран Еврозоны на положительную территорию ЕЦБ пересмотрит прогнозы по инфляции вверх только на 2015 год, а прогнозы на 2016-2017гг оставит без изменений.

В случае пересмотра ЕЦБ вверх прогнозов по инфляции на 2016-2017гг следует ожидать рост евродоллара.

Также стоит обратить внимание на публикацию данных по рынку труда 3 июня перед пресс-конференцией Драги.

При падении уровня безработицы в странах Еврозоны у Драги будет меньше оснований для пессимизма, что положительно отразится на перспективах роста евродоллара.

Аналогично публикация PMI стран Еврозоны в понедельник и среду выше прогноза станет основанием для более оптимистичной оценки Драги перспектив экономического роста.

Комментарии Драги относительного расширения покупок QE в ближайший месяц первоначально вызовут шип евродоллара вниз.

Рынок опасается, что данная мера может быть не временной, а постоянной при росте доходностей ГКО стран Еврозоны и приведет в итоге к расширению объема QE.

Но я думаю, что беспокойство рынка не имеет оснований, при расширении в ближайший месяц объема покупок в рамках программы QE в июле-августе покупки будут сокращены на аналогичную величину, что по итогу будет соответствовать заявленному среднемесячному объему в 60 ярдов евро.

Поэтому ход евродоллара вниз на подтверждении Драги заявления Кере будет временным, скорее шипом.

Комментарии по Греции зависят от наличия или отсутствия соглашения на уровне переговорных групп к заседанию ЕЦБ.

Даже в самом оптимистичном варианте договоренностей по Греции вряд ли к среде будет окончательное решение Тройки, т.к. после согласования пакета реформ парламент Греции должен будет принять ряд законопроектов в подтверждение твердости своих намерений.

В случае наличия соглашения по Греции для силы роста евродоллара важно считает ли Драги данное соглашение основанием для принятия ГКО Греции под залог и допуск банков Греции к программе QE.

Положительные ответы Драги на данные вопросы вызовут вертикальный рост евродоллара.

В случае отсутствия соглашения по Греции к среде ЕЦБ может ужесточить залоговые условия кредитования банков Греции по линии ELA, что вызовет падение евродоллара.

Выводы по заседанию ЕЦБ:

Движения евро в результате пресс-конференции Драги зависят от экономических данных Еврозоны в понедельник и среду, а также от стадии переговоров по Греции.

В случае достижения соглашения по Греции заседание ЕЦБ и комменты Драги будут иметь значение только в определении целей евродоллара на восходящем тренде, т.е. повлияют на силу роста евродоллара, развернуть вниз евродоллар Драги в этой ситуации не сможет.

Если соглашение по Греции к среде достигнуто не будет даже на техническом уровне переговорных групп, то Драги в попытке предотвращения роста евро и доходностей ГКО будет пытаться пугать рынки увеличением срока проведения QE, низкими ставками долгое время и так далее.

Смягчить данные попытки Драги смогут хорошие данные Еврозоны, инфляция и рынок труда в частности.

При выходе инфляции и уровня безработицы в первой половине недели ниже прогноза и отсутствии соглашения по Греции преимущественен вариант падения евро на заседании ЕЦБ.

2. Nonfarm Payrolls

После пересмотра ВВП США в 1м квартале до отрицательного значения и выхода ряда слабых экономических данных США, нонфармы являются единственным недостающим кирпичиком для переноса времени первого повышения ставки ФРС на конец 2015 года.

Т.е. при выходе провальных данных по рынку труда США за май на заседании ФРС 17 июня можно ждать пересмотр на понижение экономических прогнозов и голубиную риторику ФРС с возможным отказом от повышения ставки до конца 2015 года.

Данные по рынку труда США можно предположить исходя из косвенных предварительных данных.

Недельные заявки по безработице находятся на исторических лоях, что говорит в пользу хороших нонфармов за май.

Но главными данными для понимания качества нонфармов являются ISM промышленности и услуг и данные от ADP.

Высокий курс доллара оказывает негативное влияние на экспорт США, т.е. на промышленность.

После замедления промышленности ухудшение передается на сектор услуг и, как следствие, падает рынок труда.

ISM промышленности США падает уже несколько месяцев.

В пятницу PMI Чикаго вышел на уровне 46,2, что ниже водораздела рецессии в 50 пунктов.

Ухудшение наблюдалось во всех компонентах, особенно впечатляет падение новых заказов на 13,8% (до 47,5 с 55,1 в апреле).

По PMI Чикаго инвесторы определяют силу ISM промышленности США, поэтому на данный момент рынок ожидает выход провального ISM промышленности в понедельник.

В среду будут опубликованы ISM услуг США, сектор услуг дает наибольшее количество новых рабочих мест.

По ADP можно косвенно определить направление нонфармов, т.е. при выходе ADP ниже прогноза с большей вероятностью стоит ожидать нонфармы ниже прогноза и наоборот.

3. Греция.

На уходящей неделе наблюдалась повышенная истерия, которая привела к необоснованному падению евродоллара до начала 1.08й.

Инвесторов волновал не столько прогресс по переговорам в Греции, сколько перспектива дефолта и выхода Греции из Еврозоны.

Разворот евродоллара вверх начался в среду после взятия премьером Греции Ципрасом на себя ответственность за исход переговоров.

Также правительство Греции объявило, что соглашение находится на финальной стадии и скоро будут объявлены подробности сделки.

Однако никто из Тройки не подтвердил заявление Греции о завершении работы над соглашением.

Еврокомиссия и Еврогруппа в один голос заявили, что прогресса недостаточно для выработки соглашения.

МВФ пошло ещё дальше, Лагард сказала, что не исключает выхода Греции из Еврозоны, хотя, впоследствии, это заявление было опровергнуто как неправильное и Блумберг изменил трактовку.

Но рынки успокоились после заявления минфина Греции Варуфакиса о том, что не нужно беспокоиться о выплатах Греции МВФ в июне, пропуска не будет.

Министр экономики Греции также подтвердил в пятницу, что деньги на выплату МВФ 5 июня уже забронированы.

Даже если греки переоценивают свои возможности, у Греции есть право объединить все июньские платежи МВФ в один и выплатить их в конце июня.

Этим правом никто не пользовался многие десятилетия, такой вариант нанесет удар репутации Греции, но, по крайней мере, дефолта до конца июня ждать не стоит.

Время для продолжения переговоров у Греции есть в любом случае.

На вечер пятницы пресса порадовала двумя противоречивыми сообщениями.

Сначала в прессу попал внутренний документ Еврокомиссии, в котором сообщалась, что достигнутого компромисса недостаточно для заключения соглашения по Греции.

Но испанская газета El Mundo, согласно своим источникам в Брюсселе, заявила, что соглашение близко и его заключение возможно в воскресенье.

Цитируя свой источник, испанская газета пишет: «Ангела Меркель сказала достаточно» уступок от Греции для заключения сделки, минфины стран Еврозоны получили команду от канцлера Германии начать подготовку заключительного соглашения.

Есть повод верить источнику El Mundo, т.к. в среду правительство Греции заявляло, что основные уступки сделаны, теперь нужна лишь политическая воля.

После этого заявления Ципрас провел телеконференцию с Меркель и Олландом.

В пятницу министр МВД Греции Никос Воутсис заявил, что правительство Греции готово пойти на уступки и отложить выполнение предвыборных обещаний на полгода или год, тем самым подтвердив готовность перейти «красные линии».

«Сделка должна быть достигнута в течение недели», — сказал министр МВФ.

Его слова подтвердил министр экономики Греции.

В субботу Ципрас провел чрезвычайное совещание правительства, результатом которого стал окончательный проект соглашения с планом реформ Греции.

По данным греческого информационного агентства было достигнуто соглашение по НДС и пенсионной реформе и данный проект будет обсужден в воскресенье вечером в ходе телеконференции между Ципрасом, Меркель и Олландом.

В понедельник, на встрече Меркель, Олланда и Юнкера, будет принято окончательное решение по соглашению с Грецией.

Встречу в понедельник подтверждают как греки, так и Тройка.

Очевидно, что текущий этап греческой саги подходит к завершению.

Но текущее соглашение, скорее всего, будет промежуточным и, ближе к осени, стоит ждать возобновление переговоров относительно 3го пакета помощи Греции.

Если правительство Греции планирует проведение референдума перед принятием 3го пакета помощи Греции, то данный факт негативно отразится на евродолларе.

Насколько сильна будет истерия в случае объявления референдума, сможет ли идея референдума отменить рост евродоллара: сказать в текущей ситуации трудно, ибо рынок чрезмерно реагируют на любую информацию по Греции.

Скорее всего, при провальных данных США и достижения промежуточного соглашения по Греции следует ожидать рост евродоллара независимо от идеи проведения референдума.

В противном случае, рост евродоллара может быть ограничен.

4. Экономические данные

На предстоящей неделе выйдет много важных данных.

По США главными будут: инфляция в понедельник и все данные, которые влияют на нонфармы, т.е. ISM промышленности и услуг, ADP.

По Еврозоне главными станут: инфляция, уровень безработицы, PMI промышленности и услуг.

США:

— Понедельник: базовый индекс потребительских расходов (главный ориентир ФРС по инфляции), ISM промышленности.

— Среда: ADP, ISM услуг.

— Четверг: недельные заявки по безработице.

— Пятница: данные по рынку труда США.

Еврозона:

— Понедельник: PMI промышленности стран Еврозоны, инфляция Германии.

— Вторник: данные по рынку труда Германии, инфляция стран Еврозоны.

— Среда: PMI услуг и уровень безработицы стран Еврозоны.

5. Саммит Б7, 7-8 июня.

На саммите Б7 будут обсуждаться риски мягкой монетарной политики, подковерно ожидаю достижение договоренности между США, Еврозоной и Японией об ослаблении курса доллара США.

Также будут обсуждать санкции против РФ и Грецию (в случае отсутствия заключения соглашения по Греции до саммита).

------------

По ТА…

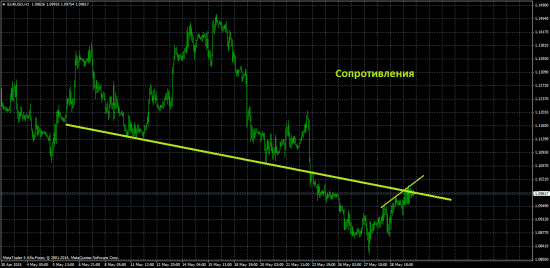

По классике ТА текущий рост евродоллара можно трактовать как возврат к линии шеи ГП:

С учетом ГП можно считать коррект законченным и ждать падение евродоллара с целью 1,0650+-.

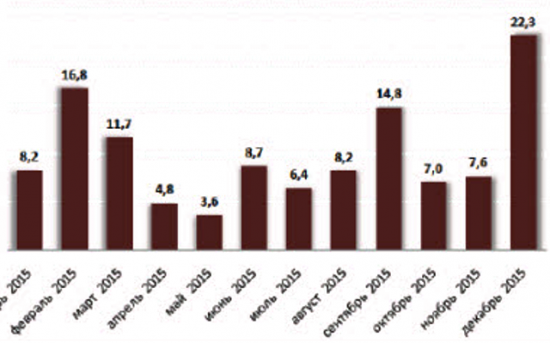

Неудача быков по евродоллару в преодолении сопротивлений на конец недели говорит в пользу проекта ГП:

В этом случае уже произошел разворот евродоллара вверх с целью перехая 1.146Х, доказательством станет выход выше 1.1208.

Также в пользу быков по евродоллару говорит подтвержденная ОГП с целями 1,104Х-6Х (в зависимости от методики проведения шеи):

-------------

Рубль

Слабые данные США в пятницу способствовали переоценке перспектив повышения ставок ФРС, что, в свою очередь, привело к росту нефти.

По логике, рост нефти должен был привести к снижению долларрубля в пятницу, но падение рубля было слабовыраженным.

В чем причина расскореляции долларрубля с нефтью?

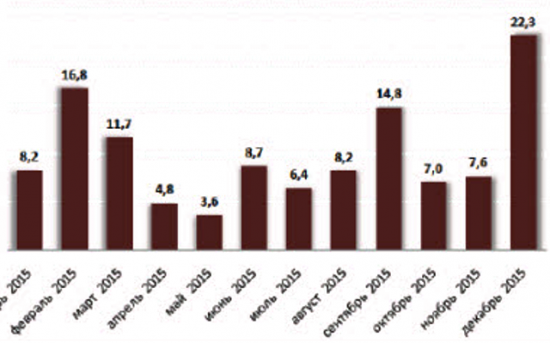

График погашения внешнего долга РФ:

В июне предстоит относительно небольшое погашение с учетом противоположных потоков капитала по выплатам дивидендов.

Возможно причина в геополитике.

Перспектива отсутствия снятия санкций и подача бывших акционеров ЮКОСа заявлений в суды США, Франции и Великобритании об аресте имущества РФ.

Аналогичные заявления готовятся к подаче в суды Голландии и Бельгии.

Безусловно, это негативный сигнал для рубля.

При ухудшении данных США нефть продолжит рост.

Скорее всего, рост продолжится вплоть до заседания ОПЕК 5 июня.

Министр энергетики РФ Александр Новак встретится с представителями ОПЕК в начале июня перед заседанием, но он не планирует участие РФ в переговорах по снижению добычи нефти и с сомнением оценивает перспективы возможности урезания квот.

Рубль не сможет полностью игнорировать рост нефти и падение доллара.

Логично при падении долларрубля присматриваться к покупкам, особенно в свете заседания ЦБ РФ 15 июня.

-------------

Выводы:

На предстоящей неделе внимание рынка будет приковано:

1. Данные США.

При выходе слабых данных США, нонфармов в частности, рынок утвердится во мнении о переносе срока первого повышения ставки ФРС на зиму 2015-2016 года, что вызовет масштабное ослабление доллара во многих валютных парах.

На уходящей неделе Буллард предсказал выход отрицательного пересмотра ВВП США в 1м квартале и спрогнозировал слабый рост экономики во 2м квартале, т.е. скорее всего улучшение данных в апреле было временным и за май рынок увидит череду слабых данных США.

По крайней мере, шансы евробыков высоки.

2. Греция.

Заключение соглашения близко согласно многим источникам информации.

Если на рабочем уровне переговорных групп сделка будет согласована – евродоллар вырастет, но потом внимание рынка переключится на голосование законопроектов в парламенте Греции и риска объявления референдума или перевыборов в Греции.

Инвесторы опасаются, что уступки Ципраса Тройке вызовут раскол в Сиризе, который может закончится распадом коалиции.

На самом деле соглашение по Греции в парламенте готова поддержать оппозиция, поэтому с одобрением законопроектов пакета реформ проблем быть не должно.

Риск распада коалиции и перевыборов или объявления референдума перед принятием 3го пакета помощи осенью может оказать негативное влияние на евродоллар, но вряд ли оно будет критическим.

Т.к. в текущей ситуации инвесторы опасаются близкого дефолта Греции, а перевыборы и референдум дело более отдаленного будущего.

Слабые данные США вместе с соглашением по Греции обеспечат рост евродоллара на перехай 1,146Х вне зависимости от будущего коалиции правительства Греции или перспективы проведения референдума.

3. ЕЦБ.

Влияние ЕЦБ будет ограниченным и временным на рынок.

Главное: местонахождение евродоллара перед заседанием ЕЦБ.

Если евродоллар, до заседания ЕЦБ, вырастет в 1.11ю или выше благодаря заключению соглашения по Греции или/и слабым данным Еврозоны: любые шипы евродоллара вниз на риторике Драги можно использовать для наращивания лонгов.

Если же евродоллар до заседания ЕЦБ останется на текущих уровнях, то встреча ЕЦБ скорее будет на уровнях верх 1.08й-1.09я и на риторике Драги следует ожидать шип вниз в начало 1.08й с возможным перелоем 1.0818.

Идеальный (базовый) сценарий:

Выход в 1,11ю в понедельник, максимум вторник, на основании соглашения по Греции и/или слабых данных США.

Самый правильный вариант для уверенного последующего роста евродоллара на перехай 1,146Х: выход в 1.11ю в понедельник двумя ходами: первый в диапазон 1,104Х-6Х, откат к 1,1000+- и следующий ход в середину 1.11й.

В этом случае встреча ЕЦБ в среду будет на уровнях евродоллара 1.11-1.12, шипы на спиче Драги будут, но они не станут критичными для последующего роста евродоллара с целью перехая 1.146Х.

Запасной сценарий (план «Ж»): флет в понедельник и во вторник в 1.09й.

Встреча ЕЦБ вверху 1.08-начало 1.09й.

Шип вниз на Драги в начало 1.08й.

Конечно, соглашение по Греции может развернуть евродоллар в любой момент с любых уровней, но в этом случае шанс полного исполнения ГП с ходом в 1.06ю вырастет.

По информационному фону соглашение с Грецией неминуемо, поэтому при любом раскладе событий при наличии сигналов по ТА стоит присматриваться к покупкам евродоллара.

--------------

Моя тактика:

Основной счет:

Сборные лонги от 1,1022 и 1,0868.

При флете в понедельник-вторник в 1.09й могу закрыть лонги евродоллара с перезаходом ниже на первом шипе евродоллара вниз на заседании ЕЦБ (ориентировочно начало 1.08й).

В любом случае на основном счету намерена покупать евродоллар при наличии поводов по ФА или сигналов по ТА.

По-прежнему целю в шорты СиП от 2150+-, но буду внимательно следить, есть шанс разворота вниз ранее указанных уровней.

Второй счет:

При выходе евродоллара в понедельник к 1,104Х-6Х без наличия повода по ФА к немедленному продолжению роста (смешанные данные при отсутствии соглашения по Греции) возможен шорт с быстрой установкой бу.

На втором счету планирую хеджировать лонги евродоллара шортами его же.

На предстоящей неделе:

1. Заседание ЕЦБ, 3 июня.

Изменений по процентным ставкам и объему программ QE не ожидается.

Самое главное в заседании ЕЦБ:

— Новые экономические прогнозы.

— Комментарии в отношении Греции.

— Позиция ЕЦБ по заявлению Кере о расширении покупок в рамках QE в мае-июне.

2 июня, накануне заседания ЕЦБ, будут опубликованы данные по инфляции стран Еврозоны.

Экономисты ожидают, что впервые с прошлого года инфляция вырастет в плюс.

Если 2 июня годовая инфляция стран Еврозоны вырастет до положительной оценки: высока вероятность пересмотра прогнозов ЕЦБ по инфляции вверх, что станет позитивом для евродоллара.

Многие экономисты ожидают, что при выходе 2 июня инфляции стран Еврозоны на положительную территорию ЕЦБ пересмотрит прогнозы по инфляции вверх только на 2015 год, а прогнозы на 2016-2017гг оставит без изменений.

В случае пересмотра ЕЦБ вверх прогнозов по инфляции на 2016-2017гг следует ожидать рост евродоллара.

Также стоит обратить внимание на публикацию данных по рынку труда 3 июня перед пресс-конференцией Драги.

При падении уровня безработицы в странах Еврозоны у Драги будет меньше оснований для пессимизма, что положительно отразится на перспективах роста евродоллара.

Аналогично публикация PMI стран Еврозоны в понедельник и среду выше прогноза станет основанием для более оптимистичной оценки Драги перспектив экономического роста.

Комментарии Драги относительного расширения покупок QE в ближайший месяц первоначально вызовут шип евродоллара вниз.

Рынок опасается, что данная мера может быть не временной, а постоянной при росте доходностей ГКО стран Еврозоны и приведет в итоге к расширению объема QE.

Но я думаю, что беспокойство рынка не имеет оснований, при расширении в ближайший месяц объема покупок в рамках программы QE в июле-августе покупки будут сокращены на аналогичную величину, что по итогу будет соответствовать заявленному среднемесячному объему в 60 ярдов евро.

Поэтому ход евродоллара вниз на подтверждении Драги заявления Кере будет временным, скорее шипом.

Комментарии по Греции зависят от наличия или отсутствия соглашения на уровне переговорных групп к заседанию ЕЦБ.

Даже в самом оптимистичном варианте договоренностей по Греции вряд ли к среде будет окончательное решение Тройки, т.к. после согласования пакета реформ парламент Греции должен будет принять ряд законопроектов в подтверждение твердости своих намерений.

В случае наличия соглашения по Греции для силы роста евродоллара важно считает ли Драги данное соглашение основанием для принятия ГКО Греции под залог и допуск банков Греции к программе QE.

Положительные ответы Драги на данные вопросы вызовут вертикальный рост евродоллара.

В случае отсутствия соглашения по Греции к среде ЕЦБ может ужесточить залоговые условия кредитования банков Греции по линии ELA, что вызовет падение евродоллара.

Выводы по заседанию ЕЦБ:

Движения евро в результате пресс-конференции Драги зависят от экономических данных Еврозоны в понедельник и среду, а также от стадии переговоров по Греции.

В случае достижения соглашения по Греции заседание ЕЦБ и комменты Драги будут иметь значение только в определении целей евродоллара на восходящем тренде, т.е. повлияют на силу роста евродоллара, развернуть вниз евродоллар Драги в этой ситуации не сможет.

Если соглашение по Греции к среде достигнуто не будет даже на техническом уровне переговорных групп, то Драги в попытке предотвращения роста евро и доходностей ГКО будет пытаться пугать рынки увеличением срока проведения QE, низкими ставками долгое время и так далее.

Смягчить данные попытки Драги смогут хорошие данные Еврозоны, инфляция и рынок труда в частности.

При выходе инфляции и уровня безработицы в первой половине недели ниже прогноза и отсутствии соглашения по Греции преимущественен вариант падения евро на заседании ЕЦБ.

2. Nonfarm Payrolls

После пересмотра ВВП США в 1м квартале до отрицательного значения и выхода ряда слабых экономических данных США, нонфармы являются единственным недостающим кирпичиком для переноса времени первого повышения ставки ФРС на конец 2015 года.

Т.е. при выходе провальных данных по рынку труда США за май на заседании ФРС 17 июня можно ждать пересмотр на понижение экономических прогнозов и голубиную риторику ФРС с возможным отказом от повышения ставки до конца 2015 года.

Данные по рынку труда США можно предположить исходя из косвенных предварительных данных.

Недельные заявки по безработице находятся на исторических лоях, что говорит в пользу хороших нонфармов за май.

Но главными данными для понимания качества нонфармов являются ISM промышленности и услуг и данные от ADP.

Высокий курс доллара оказывает негативное влияние на экспорт США, т.е. на промышленность.

После замедления промышленности ухудшение передается на сектор услуг и, как следствие, падает рынок труда.

ISM промышленности США падает уже несколько месяцев.

В пятницу PMI Чикаго вышел на уровне 46,2, что ниже водораздела рецессии в 50 пунктов.

Ухудшение наблюдалось во всех компонентах, особенно впечатляет падение новых заказов на 13,8% (до 47,5 с 55,1 в апреле).

По PMI Чикаго инвесторы определяют силу ISM промышленности США, поэтому на данный момент рынок ожидает выход провального ISM промышленности в понедельник.

В среду будут опубликованы ISM услуг США, сектор услуг дает наибольшее количество новых рабочих мест.

По ADP можно косвенно определить направление нонфармов, т.е. при выходе ADP ниже прогноза с большей вероятностью стоит ожидать нонфармы ниже прогноза и наоборот.

3. Греция.

На уходящей неделе наблюдалась повышенная истерия, которая привела к необоснованному падению евродоллара до начала 1.08й.

Инвесторов волновал не столько прогресс по переговорам в Греции, сколько перспектива дефолта и выхода Греции из Еврозоны.

Разворот евродоллара вверх начался в среду после взятия премьером Греции Ципрасом на себя ответственность за исход переговоров.

Также правительство Греции объявило, что соглашение находится на финальной стадии и скоро будут объявлены подробности сделки.

Однако никто из Тройки не подтвердил заявление Греции о завершении работы над соглашением.

Еврокомиссия и Еврогруппа в один голос заявили, что прогресса недостаточно для выработки соглашения.

МВФ пошло ещё дальше, Лагард сказала, что не исключает выхода Греции из Еврозоны, хотя, впоследствии, это заявление было опровергнуто как неправильное и Блумберг изменил трактовку.

Но рынки успокоились после заявления минфина Греции Варуфакиса о том, что не нужно беспокоиться о выплатах Греции МВФ в июне, пропуска не будет.

Министр экономики Греции также подтвердил в пятницу, что деньги на выплату МВФ 5 июня уже забронированы.

Даже если греки переоценивают свои возможности, у Греции есть право объединить все июньские платежи МВФ в один и выплатить их в конце июня.

Этим правом никто не пользовался многие десятилетия, такой вариант нанесет удар репутации Греции, но, по крайней мере, дефолта до конца июня ждать не стоит.

Время для продолжения переговоров у Греции есть в любом случае.

На вечер пятницы пресса порадовала двумя противоречивыми сообщениями.

Сначала в прессу попал внутренний документ Еврокомиссии, в котором сообщалась, что достигнутого компромисса недостаточно для заключения соглашения по Греции.

Но испанская газета El Mundo, согласно своим источникам в Брюсселе, заявила, что соглашение близко и его заключение возможно в воскресенье.

Цитируя свой источник, испанская газета пишет: «Ангела Меркель сказала достаточно» уступок от Греции для заключения сделки, минфины стран Еврозоны получили команду от канцлера Германии начать подготовку заключительного соглашения.

Есть повод верить источнику El Mundo, т.к. в среду правительство Греции заявляло, что основные уступки сделаны, теперь нужна лишь политическая воля.

После этого заявления Ципрас провел телеконференцию с Меркель и Олландом.

В пятницу министр МВД Греции Никос Воутсис заявил, что правительство Греции готово пойти на уступки и отложить выполнение предвыборных обещаний на полгода или год, тем самым подтвердив готовность перейти «красные линии».

«Сделка должна быть достигнута в течение недели», — сказал министр МВФ.

Его слова подтвердил министр экономики Греции.

В субботу Ципрас провел чрезвычайное совещание правительства, результатом которого стал окончательный проект соглашения с планом реформ Греции.

По данным греческого информационного агентства было достигнуто соглашение по НДС и пенсионной реформе и данный проект будет обсужден в воскресенье вечером в ходе телеконференции между Ципрасом, Меркель и Олландом.

В понедельник, на встрече Меркель, Олланда и Юнкера, будет принято окончательное решение по соглашению с Грецией.

Встречу в понедельник подтверждают как греки, так и Тройка.

Очевидно, что текущий этап греческой саги подходит к завершению.

Но текущее соглашение, скорее всего, будет промежуточным и, ближе к осени, стоит ждать возобновление переговоров относительно 3го пакета помощи Греции.

Если правительство Греции планирует проведение референдума перед принятием 3го пакета помощи Греции, то данный факт негативно отразится на евродолларе.

Насколько сильна будет истерия в случае объявления референдума, сможет ли идея референдума отменить рост евродоллара: сказать в текущей ситуации трудно, ибо рынок чрезмерно реагируют на любую информацию по Греции.

Скорее всего, при провальных данных США и достижения промежуточного соглашения по Греции следует ожидать рост евродоллара независимо от идеи проведения референдума.

В противном случае, рост евродоллара может быть ограничен.

4. Экономические данные

На предстоящей неделе выйдет много важных данных.

По США главными будут: инфляция в понедельник и все данные, которые влияют на нонфармы, т.е. ISM промышленности и услуг, ADP.

По Еврозоне главными станут: инфляция, уровень безработицы, PMI промышленности и услуг.

США:

— Понедельник: базовый индекс потребительских расходов (главный ориентир ФРС по инфляции), ISM промышленности.

— Среда: ADP, ISM услуг.

— Четверг: недельные заявки по безработице.

— Пятница: данные по рынку труда США.

Еврозона:

— Понедельник: PMI промышленности стран Еврозоны, инфляция Германии.

— Вторник: данные по рынку труда Германии, инфляция стран Еврозоны.

— Среда: PMI услуг и уровень безработицы стран Еврозоны.

5. Саммит Б7, 7-8 июня.

На саммите Б7 будут обсуждаться риски мягкой монетарной политики, подковерно ожидаю достижение договоренности между США, Еврозоной и Японией об ослаблении курса доллара США.

Также будут обсуждать санкции против РФ и Грецию (в случае отсутствия заключения соглашения по Греции до саммита).

------------

По ТА…

По классике ТА текущий рост евродоллара можно трактовать как возврат к линии шеи ГП:

С учетом ГП можно считать коррект законченным и ждать падение евродоллара с целью 1,0650+-.

Неудача быков по евродоллару в преодолении сопротивлений на конец недели говорит в пользу проекта ГП:

В пользу быков по евродоллару можно представить падение евродоллара от хая не в рамках проекта ГП, а виде простого корректирующего зигзага:

В этом случае уже произошел разворот евродоллара вверх с целью перехая 1.146Х, доказательством станет выход выше 1.1208.

Также в пользу быков по евродоллару говорит подтвержденная ОГП с целями 1,104Х-6Х (в зависимости от методики проведения шеи):

-------------

Рубль

Слабые данные США в пятницу способствовали переоценке перспектив повышения ставок ФРС, что, в свою очередь, привело к росту нефти.

По логике, рост нефти должен был привести к снижению долларрубля в пятницу, но падение рубля было слабовыраженным.

В чем причина расскореляции долларрубля с нефтью?

График погашения внешнего долга РФ:

В июне предстоит относительно небольшое погашение с учетом противоположных потоков капитала по выплатам дивидендов.

Возможно причина в геополитике.

Перспектива отсутствия снятия санкций и подача бывших акционеров ЮКОСа заявлений в суды США, Франции и Великобритании об аресте имущества РФ.

Аналогичные заявления готовятся к подаче в суды Голландии и Бельгии.

Безусловно, это негативный сигнал для рубля.

При ухудшении данных США нефть продолжит рост.

Скорее всего, рост продолжится вплоть до заседания ОПЕК 5 июня.

Министр энергетики РФ Александр Новак встретится с представителями ОПЕК в начале июня перед заседанием, но он не планирует участие РФ в переговорах по снижению добычи нефти и с сомнением оценивает перспективы возможности урезания квот.

Рубль не сможет полностью игнорировать рост нефти и падение доллара.

Логично при падении долларрубля присматриваться к покупкам, особенно в свете заседания ЦБ РФ 15 июня.

-------------

Выводы:

На предстоящей неделе внимание рынка будет приковано:

1. Данные США.

При выходе слабых данных США, нонфармов в частности, рынок утвердится во мнении о переносе срока первого повышения ставки ФРС на зиму 2015-2016 года, что вызовет масштабное ослабление доллара во многих валютных парах.

На уходящей неделе Буллард предсказал выход отрицательного пересмотра ВВП США в 1м квартале и спрогнозировал слабый рост экономики во 2м квартале, т.е. скорее всего улучшение данных в апреле было временным и за май рынок увидит череду слабых данных США.

По крайней мере, шансы евробыков высоки.

2. Греция.

Заключение соглашения близко согласно многим источникам информации.

Если на рабочем уровне переговорных групп сделка будет согласована – евродоллар вырастет, но потом внимание рынка переключится на голосование законопроектов в парламенте Греции и риска объявления референдума или перевыборов в Греции.

Инвесторы опасаются, что уступки Ципраса Тройке вызовут раскол в Сиризе, который может закончится распадом коалиции.

На самом деле соглашение по Греции в парламенте готова поддержать оппозиция, поэтому с одобрением законопроектов пакета реформ проблем быть не должно.

Риск распада коалиции и перевыборов или объявления референдума перед принятием 3го пакета помощи осенью может оказать негативное влияние на евродоллар, но вряд ли оно будет критическим.

Т.к. в текущей ситуации инвесторы опасаются близкого дефолта Греции, а перевыборы и референдум дело более отдаленного будущего.

Слабые данные США вместе с соглашением по Греции обеспечат рост евродоллара на перехай 1,146Х вне зависимости от будущего коалиции правительства Греции или перспективы проведения референдума.

3. ЕЦБ.

Влияние ЕЦБ будет ограниченным и временным на рынок.

Главное: местонахождение евродоллара перед заседанием ЕЦБ.

Если евродоллар, до заседания ЕЦБ, вырастет в 1.11ю или выше благодаря заключению соглашения по Греции или/и слабым данным Еврозоны: любые шипы евродоллара вниз на риторике Драги можно использовать для наращивания лонгов.

Если же евродоллар до заседания ЕЦБ останется на текущих уровнях, то встреча ЕЦБ скорее будет на уровнях верх 1.08й-1.09я и на риторике Драги следует ожидать шип вниз в начало 1.08й с возможным перелоем 1.0818.

Идеальный (базовый) сценарий:

Выход в 1,11ю в понедельник, максимум вторник, на основании соглашения по Греции и/или слабых данных США.

Самый правильный вариант для уверенного последующего роста евродоллара на перехай 1,146Х: выход в 1.11ю в понедельник двумя ходами: первый в диапазон 1,104Х-6Х, откат к 1,1000+- и следующий ход в середину 1.11й.

В этом случае встреча ЕЦБ в среду будет на уровнях евродоллара 1.11-1.12, шипы на спиче Драги будут, но они не станут критичными для последующего роста евродоллара с целью перехая 1.146Х.

Запасной сценарий (план «Ж»): флет в понедельник и во вторник в 1.09й.

Встреча ЕЦБ вверху 1.08-начало 1.09й.

Шип вниз на Драги в начало 1.08й.

Конечно, соглашение по Греции может развернуть евродоллар в любой момент с любых уровней, но в этом случае шанс полного исполнения ГП с ходом в 1.06ю вырастет.

По информационному фону соглашение с Грецией неминуемо, поэтому при любом раскладе событий при наличии сигналов по ТА стоит присматриваться к покупкам евродоллара.

--------------

Моя тактика:

Основной счет:

Сборные лонги от 1,1022 и 1,0868.

При флете в понедельник-вторник в 1.09й могу закрыть лонги евродоллара с перезаходом ниже на первом шипе евродоллара вниз на заседании ЕЦБ (ориентировочно начало 1.08й).

В любом случае на основном счету намерена покупать евродоллар при наличии поводов по ФА или сигналов по ТА.

По-прежнему целю в шорты СиП от 2150+-, но буду внимательно следить, есть шанс разворота вниз ранее указанных уровней.

Второй счет:

При выходе евродоллара в понедельник к 1,104Х-6Х без наличия повода по ФА к немедленному продолжению роста (смешанные данные при отсутствии соглашения по Греции) возможен шорт с быстрой установкой бу.

На втором счету планирую хеджировать лонги евродоллара шортами его же.

36 |

Читайте на SMART-LAB:

Спекуляции 2026: драгметаллы и рубль

2025 год выдался для меня не урожайным на спекуляции. В начале весны избавился от избытка акций в портфеле Акции / Деньги, со второй...

06:53

Итоги 2025 года и прогнозы от аналитиков «Финама»: рубль, нефть, драгметаллы и биткоин

2025 год был насыщенным для мировых рынков — он принес как неожиданные взлеты, так и острые падения. Аналитики «Финама» подвели итоги и...

18:14

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Нет, текущий приемлем.

Но ЕЦБ, скорее, боится роста доходностей ГКО.

А рост курса евродоллара, при подписании соглашения с Грецией, тоже не будет устраивать.

Но пока прогресса по Греции нет, только на уровне утечки инфо.

Ципрас сегодня призвал прекратить технические переговоры и принять политическое решение

Да можно будет с ума тогда сойти)))

Я помню очень хорошо май 2010. Тогда она началась. Вот был сэл ин мэй!

Графики посмотреть можно. Прошло 5!!! лет. И что мы видим. Греция. Греция

2010, 2012.

Но тогда до разрешения вопроса прошло 5 месяцев в первый раз и 3 месяца во второй.

2015 бьет все рекорды, пора рожать, а кого уж там рожать, дочь, сына аль неведому зверюшку — вторичный вопрос)))

Спасибо!

)))))))))

Как пойдет, смотря чем закончится пон-к)

Впрочем, в любом случае буду покупать), только ниже

Мэни фэнкс))

Благодарю за лестный отзыв)

ФРС нужно опустить доллар перед повышением ставки, слово за нонфармами)

Привет, солнышко!

Ну, не сейчас, пока не на чем.

Ранее сессии Европы вряд ли будет какой-то позитив.

Вырастет, никуда не денется. Падаждём-с)))

)))

Обожаю твой оптимизм)

Спасибо!)

Ну, частные инвесторы уже списали часть долга Греции, в результате увидели банкротство Кипра в 2013 году.

А сейчас главными владельцами ГКО Греции является ЕЦБ и стафонд Еврозоны, поэтому спихнуть можно только самым себе.

А впереди Европейский суд по ЕЦБ

Иену как иену, т.е. доллариену в лонг?

Не, это без меня)

www.primeminister.gov.gr/english/2015/05/31/prime-minister-alexis-tsipras-article-at-le-monde-newspaper-europe-at-crossroads/

И 2 знаковых заявления относительно Grexit:

бывшего председателя Еврокомиссии Баррозу — о том, что это очень даже реально www.telegraph.co.uk/finance/economics/11641544/Politicians-waiting-for-accident-to-happen-in-Greece.html

и ответка нынешнего председателя Еврокомиссии Юнкера — о том, что это крайне нежелательно, т. к. «закрепит в сознании людей идею, что переход на евро не является необратимым»:

trove.com/a/EUs-Juncker-warns-against-Greek-exit-from-euro---paper.Rgjuj?utm_campaign=hosted&utm_medium=twitter&utm_source=sns&chid=173EBD30600F60C0E050007F010018BA

Ну, если теперь дадут 1,1060: скорее уже разворот вверх будет

даже зайти снова без сегоднишней драматических обсуждений.

И возможно выход из ЕС Великобритании.Они меньше Европа, чем южные страны как ни странно.

Думаю, результат будет противоположный. Переформатирование Еврозоны с пересмотром условий основного договора, договоров присоединения, созданием единого фискального органа и общеевропейского правительства.

Им лучше б в СШЕ переформатироваться.

А общество открытых дверей по сути никогда не интересно

По ощущениям Греция свою порцию «обязательной порки» все-таки должна получить. Ибо нефиг!

Привет, моя радость!

Лучше б подписали что-нибудь и закончили мучать трейдеров)

РИА Новости ria.ru/world/20150531/1067460674.html#ixzz3bm4Zr9Tb

Спасибо!

Кстати, Буллард сказал, что рост в секторе недвижимости — временный отскок.

Я сначала гляну ISM и АДР США, но надеюсь на данные хуже прогноза

то разрешений, а как следствие и новых строек, стало больше на 10%. Это сильно, ведь те строители, которые эти объекты будут строить будут создавать именно НОВЫЕ рабочие места, поэтому жду хороших нфп, под 300 новых мест, а после такого усиления рынка труда, вполне вероятна и ставка в июне, вы так не считаете?

Ну, разрешение это как открытый интерес.

Убрал -поставил)

Нет, не считаю.

Промышленность падает, данные по рынку жилья часто пересматривают

По Греции обе стороны пугают друг друга действиями, на которые никогда не пойдут.

Это нормальный диалог заемщика и кредитора. К тому же публичный, чтобы другие тоже не сильно увлекались заимствованиями.

Серьезной проблемы нет. Подпечатать десяток-другой миллиардов при триллинах существующей массы — пустяки.

А рынки нервничают.

Спасибо!

Вот если бы рост там шел на росте реальных доходов населения...

А так, похоже, не «вербальных интервенциях» — в ожидании повышения ставок люди побежали за ипотекой, пока дешево.

Если так, то это временно.

И Вам!)