SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Rich_and_Happy

В России много народных забав, одна из таких создать себе проблем и героически их потом решать.

- 24 декабря 2024, 21:20

- |

Опорный тезис на заседании ЦБ 20 Декабря где ставку решили не поднимать звучал так:

«Произошло более существенное ужесточение денежно-кредитных условий (ДКУ), чем предполагало октябрьское решение по ключевой ставке [21%]»

Т.е. рынок, закладывал длительные жёсткие условия ДКУ и давал деньги в долг только с хорошей премией к ставке. Так, как будто ставка не 21%, а уже 24% или даже больше.

Дорогие деньги вынуждали заёмщиков занимать меньше, что в свою очередь вызвало замедление корпоративного кредитования до +0,8% в Ноябре после +2,3% в Октябре (разбирали вчера).

Замедление корп кредитования ключевой момент почему ЦБ не повысил ставку (если мы не считает что ЦБ «прогнули» по политическим причинам, а исходим из логики действий озвученной на пресс-конференции).

Прошло всего два рабочих дня, пыль немного поулеглась. Давайте посмотрим что стало с «Жёсткостью ДКУ».

— Справедливая стоимость денег упала.

// техническое пояснение

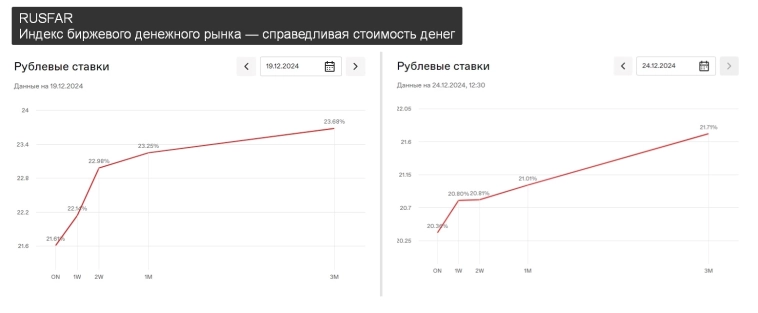

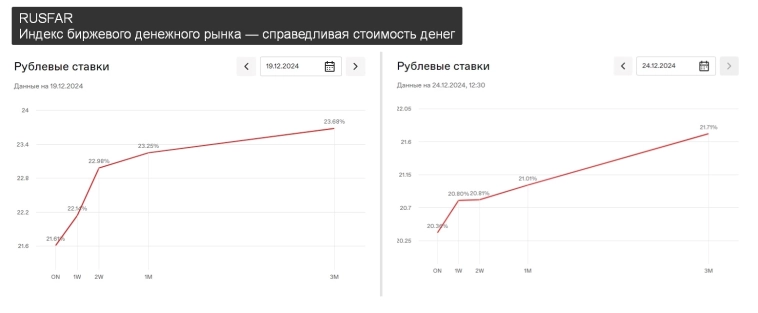

Есть такой индекс RUSFAR. Он показывает под какой процент одни крупные ребята занимают деньги другим крупным ребятам. К примеру каждый знаком с фондами денежного рынка вроде $LQDT, вот это один такой участник у которого сотни миллиардов рублей под управлением. Вот такие участники договариваются о том под какой процент они готовы занять, а индекс RUSFAR это всё агрегирует и показывает какая сейчас «справедливая» стоимость денег.

// конец технического пояснения.

За день до заседания ЦБ (19 декабря) занять деньги на 2 недели (2W) можно было под 23%, а на 3 месяца (3М) 23,7%.

Через 2 рабочих дня после заседания ЦБ (24 декабря) занять деньги на 2 недели можно под 20,8% (ниже ключевой ставки), а на 3 месяца под 21,7%. (рис 1)

т.е. стоимость денег изменилась так:

2 недели 23% → 20,8% (-2,2%)

1 месяц 23,3% → 21,0% (-2,3%)

3 месяца 23,7% → 21,7% (-2%)

Мы явно видим смягчение ДКУ, т.е. изменения как будто ставку понизили на 2%.

ЦБ видя как быстро смягчаются условия поспешил всех напугать: Мы не отказывались от «бескомпромиссной борьбы с инфляцией» (рис 2). Но рынок как то в это пока не верит. ЦБ создал себе проблемы мягким тоном на пресс-конференции и теперь пытается их решать.

Так как за Декабрь темпы кредитования вырастут вряд ли, так как смягчаться условия стали только на этой недели. А в Январе первые две недели корпораты отдыхают, то оценить темпы кредитования можно будет только по Февральским данным. Придётся подождать.

— Как и чем можно воспользоваться.

Если есть желание прикупить облигации, то обратите внимание, что доходности на рынке долга упали не равномерно.

Получается забавная история. Доходности в рублёвых ОФЗ и у эмитентов ВДО сильно упали. А в крепких корпоративных историях, будь то рублёвые, замещающих или валютные истории практически нет.

К примеру возьмём два выпуска с погашением через два года с фиксированным купоном и сравним их по доходности:

— ОФЗ 26207 дают доходность 17,9% в рублях

— А замещающая облигация ГТЛК (Государственная Транспортная Лизинговая Компания) ЗО27Д $RU000A107B43 даёт в долларах (расчёты в рублях) доходность 14,5%.

Получается разница всего 3,4% в доходности на 2 года.

Даже если добавить потенциальный риск дефолта у ГТЛК [которые подтвердили рейтинг неделю назад на уровне ruАА- у Эксперта и АА-(RU) у АКРА в начале года со стабильным прогнозом] в 1-2%, но это всё равно маленькая разница за снятие риска обесценения рубля на горизонте двух лет.

Минфин видя такой аттракцион неслыханной щедрости забыл про флоатеры и завтра будет размещать два длинных рублёвых выпуска ОФЗ с постоянным купоном: ОФЗ 26247 и ОФЗ 26242 (рис 3)

Так что х̷о̷з̷я̷й̷к̷е̷ ̷инвестору в ОФЗ на заметку, эти два выпуска не лучшая идея пока Минифин в них занимает. Да и в целом все ОФЗ дорогие стали учитывая текущую ставку. В корпоративных историях интересных выпусков сейчас много, главное в ВДО не лезть. Кредитный рейтинг АА- и выше хороший выбор.

#ОФЗ #Облигации

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» и «ОФЗ/Корпораты/Деньги». Написанное не является индивидуальной инвестиционной рекомендацией

«Произошло более существенное ужесточение денежно-кредитных условий (ДКУ), чем предполагало октябрьское решение по ключевой ставке [21%]»

Т.е. рынок, закладывал длительные жёсткие условия ДКУ и давал деньги в долг только с хорошей премией к ставке. Так, как будто ставка не 21%, а уже 24% или даже больше.

Дорогие деньги вынуждали заёмщиков занимать меньше, что в свою очередь вызвало замедление корпоративного кредитования до +0,8% в Ноябре после +2,3% в Октябре (разбирали вчера).

Замедление корп кредитования ключевой момент почему ЦБ не повысил ставку (если мы не считает что ЦБ «прогнули» по политическим причинам, а исходим из логики действий озвученной на пресс-конференции).

Прошло всего два рабочих дня, пыль немного поулеглась. Давайте посмотрим что стало с «Жёсткостью ДКУ».

— Справедливая стоимость денег упала.

// техническое пояснение

Есть такой индекс RUSFAR. Он показывает под какой процент одни крупные ребята занимают деньги другим крупным ребятам. К примеру каждый знаком с фондами денежного рынка вроде $LQDT, вот это один такой участник у которого сотни миллиардов рублей под управлением. Вот такие участники договариваются о том под какой процент они готовы занять, а индекс RUSFAR это всё агрегирует и показывает какая сейчас «справедливая» стоимость денег.

// конец технического пояснения.

За день до заседания ЦБ (19 декабря) занять деньги на 2 недели (2W) можно было под 23%, а на 3 месяца (3М) 23,7%.

Через 2 рабочих дня после заседания ЦБ (24 декабря) занять деньги на 2 недели можно под 20,8% (ниже ключевой ставки), а на 3 месяца под 21,7%. (рис 1)

т.е. стоимость денег изменилась так:

2 недели 23% → 20,8% (-2,2%)

1 месяц 23,3% → 21,0% (-2,3%)

3 месяца 23,7% → 21,7% (-2%)

Мы явно видим смягчение ДКУ, т.е. изменения как будто ставку понизили на 2%.

ЦБ видя как быстро смягчаются условия поспешил всех напугать: Мы не отказывались от «бескомпромиссной борьбы с инфляцией» (рис 2). Но рынок как то в это пока не верит. ЦБ создал себе проблемы мягким тоном на пресс-конференции и теперь пытается их решать.

Так как за Декабрь темпы кредитования вырастут вряд ли, так как смягчаться условия стали только на этой недели. А в Январе первые две недели корпораты отдыхают, то оценить темпы кредитования можно будет только по Февральским данным. Придётся подождать.

— Как и чем можно воспользоваться.

Если есть желание прикупить облигации, то обратите внимание, что доходности на рынке долга упали не равномерно.

Получается забавная история. Доходности в рублёвых ОФЗ и у эмитентов ВДО сильно упали. А в крепких корпоративных историях, будь то рублёвые, замещающих или валютные истории практически нет.

К примеру возьмём два выпуска с погашением через два года с фиксированным купоном и сравним их по доходности:

— ОФЗ 26207 дают доходность 17,9% в рублях

— А замещающая облигация ГТЛК (Государственная Транспортная Лизинговая Компания) ЗО27Д $RU000A107B43 даёт в долларах (расчёты в рублях) доходность 14,5%.

Получается разница всего 3,4% в доходности на 2 года.

Даже если добавить потенциальный риск дефолта у ГТЛК [которые подтвердили рейтинг неделю назад на уровне ruАА- у Эксперта и АА-(RU) у АКРА в начале года со стабильным прогнозом] в 1-2%, но это всё равно маленькая разница за снятие риска обесценения рубля на горизонте двух лет.

Минфин видя такой аттракцион неслыханной щедрости забыл про флоатеры и завтра будет размещать два длинных рублёвых выпуска ОФЗ с постоянным купоном: ОФЗ 26247 и ОФЗ 26242 (рис 3)

Так что х̷о̷з̷я̷й̷к̷е̷ ̷инвестору в ОФЗ на заметку, эти два выпуска не лучшая идея пока Минифин в них занимает. Да и в целом все ОФЗ дорогие стали учитывая текущую ставку. В корпоративных историях интересных выпусков сейчас много, главное в ВДО не лезть. Кредитный рейтинг АА- и выше хороший выбор.

#ОФЗ #Облигации

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» и «ОФЗ/Корпораты/Деньги». Написанное не является индивидуальной инвестиционной рекомендацией

теги блога Тимур Гайнетьянов

- IMOEX

- IPO

- IPO 2024

- RGBI

- SPO

- акции

- Акции РФ

- база

- банки

- Белуга Групп

- бюджет

- бюджет РФ 2024

- ВДО

- вклад

- Владимир Путин

- ВТБ

- Газпром

- Газпромнефть

- Группа Позитив

- девелоперы

- денежно-кредитная политика

- дивиденды

- долгосрок

- доллар рубль

- европа

- ЕС

- золото

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- инфляция

- инфляция в России

- итоги дня

- итоги месяца

- Итоги недели

- Китай

- Ключевая ставка ЦБ РФ

- курс

- ЛСР

- мем

- мемы

- мемы юмор

- Минфин

- мобильный пост

- МосБиржа

- Московская Биржа

- недвижимость

- недвижимость в РФ

- нерезиденты

- Нефть

- Новатэк

- обзор акций

- обзор рынка

- Облигации

- отчеты МСФО

- отчёт

- офз

- ОФЗ с переменным купоном

- оффтоп

- Пик

- Полиметалл

- политсрач

- полюс

- полюс золото

- прогноз по акциям

- разбор

- Роснефть

- Россия

- рубль

- РФ

- рынок

- Рынок РФ

- самолет

- санкции

- санкции США

- сбер

- сбербанк

- СВО

- Северсталь

- Селигдар

- СПБ биржа

- ставка

- сургутнефтегаз

- сша

- Тинькофф

- тинькофф банк

- Транснефть

- трейдинг

- Украина

- форекс

- Фосагро

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- элемент

- Эталон

- юмор

А есть понимание, почему так получилось? Я понимаю, что государству важно подешевле и побольше занимать в своей валюте. Но как ему это удалось?

Покупать акции уже неинтересно, да и забит ими почти полностью.

А кто старое помянет...

Чтоб смолоть и испечь — доллары. Если в русской печи — нет. Если ухват не китайский. И кирпич хэндмейд.

Хотя у кузнеца тоже всё как у людей, нормальное. Все его затраты и войдут в прайс рублёвый.

Делают на оборуд. с импортной долей, грузят, везут машинами. Может обойдёшься юанЯми. /Если Компартия не против, они там тоже. Себе на уме.

Покуп. способн. = экспорт за валюту. Или что реально может им быть, просто не стало. Гетто теперь никак, всеобщая Берёзка. Ну и по факту на выходе всё то же самое, но дороже.

Вот и все способности: когда нельзя уже купить. Тогда начинаются, кустарщина называют.

До — всё в общей обойме.

Ей не повезло, да. Нефть стоит в 4 раза дешевле /и больше. ?75% цены — американский пузырь, воздух. Грабят немцев с китайцами. Ну и РФ как та рыбка, рядом.

MySki,

Так и быть, беру атомную станцию.

Ну вот поэтому у них инфляция большая, а у нас маленькая.