SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Yaitsev

Динамика психологии владельцев крупных состояний до и после распределения капитала.

- 11 июля 2024, 18:06

- |

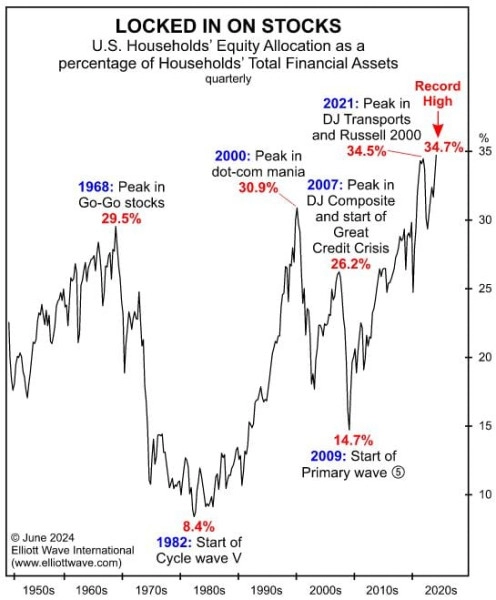

Американские инвесторы демонстрируют твёрдую убеждённость, которая находит выражение в их действиях и подтверждается объёмом финансовых активов. Инвесторы уверены в перспективах бычьего рынка акций, и эта уверенность отражается в их решениях.

На финансовых рынках нет ничего постоянного. Череда подъёмов и спадов — это закономерность, а не исключение. За каждым периодом роста стоимости ценных бумаг следует фаза, когда цены на акции резко падают.

Судя по графику ниже, исторически это происходило, когда распределение акций среди населения США в процентах от общих финансовых активов достигало приблизительно 30%.

В декабре 1968 года, на пике спекулятивного подъёма в рамках волны III степени цикл, 29,5% финансовых активов американцев были вложены в акции. Тогда инвесторы активно вкладывались в акции технологических корпораций, таких как IBM, Xerox и Polaroid.

В книге Джона Брукса «Годы процветания» упоминается, что некоторые акции, которые были на пике популярности, потеряли более 80% стоимости. Это падение сравнимо с падением индекса Dow Jones в период с пика в 1929 года до его снижения на 89%. На пике дотком-мании в марте 2000 года активы населения США подскочили до рекордных на тот момент 30,9%, как раз в то время, когда NASDAQ достиг вершины и упал на 78% к октябрю 2002 года. S&P упал более чем на 50% за тот же период времени.

Инвесторы часто сталкиваются с неожиданными последствиями, когда выделяют наибольшую долю капитала в акции, которые находятся на пике или около него, и наименьшую долю — в акции на минимуме или около него. Это в корне отличается от того, что способствует долгосрочному инвестиционному успеху.

Новый рекорд достиг значения 34,7%, предыдущий пик пришёлся на 2021 год. Тогда росту рынка способствовали, в частности, SPAC-компании, IPO, «грошовые» и мем-акции. Это произошло в последнем квартале 2020 года и первом квартале 2021 года.

Все эти акции достигли пика в первом квартале 2021 года. Dow Jones Transportation Average, Russell 2000, Value Line Composite (геометрический) и NASDAQ достигли максимума, совпадающего с тогдашним рекордным максимумом в 34,5% в ноябре 2021 года.

DJIA и S&P 500 достигли максимумов спустя несколько недель. На протяжении почти четырёх лет доля акций в общих активах превышала 30%.

Это был лишь кратковременный всплеск по сравнению с масштабами грядущего медвежьего рынка, который, по всей видимости, приведёт к падению доли акций в инвестиционных портфелях до уровня ниже 8,4 % — их минимальной отметки 1982 года, волны IV степени цикл индекса Доу-Джонса с учётом инфляции.

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке далее нажать на оранжевую кнопку Create Account и заполнить форму.

405

Читайте на SMART-LAB:

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с...

19 февраля 2026, 14:33

Самолет лидер по объему ввода жилья в МО

Друзья, привет! Продолжаем делиться своими результатами. 🚀 По данным Главстройнадзора МО , мы стали лидером по объемам ввода жилья в...

20 февраля 2026, 08:47

теги блога Ewitranslate

- США

- amazon

- bitcoin

- etf

- EURUSD

- nvidia

- pandora

- s&p 500

- S&P500

- S&P500 фьючерс

- treasuries

- usdjpy

- авторитаризм

- азиатские рынки

- акции

- акции США

- американские рынки

- американский фондовый рынок

- аналитика

- банки

- банковский кризис

- биржевые индексные фонды

- биткоин

- валюты

- ввп

- война

- Волновая разметка

- волновая теория Эллиотта

- волны Эллиотта

- выборы

- германия

- голова и плечи

- дефляция

- долг

- доллар

- дональд трамп

- доходность облигаций

- драгоценные металлы

- Европейские рынки

- золото

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- индикатор

- индикаторы

- иностранные акции

- инфляция

- история

- китай

- компании

- кредитные карты

- кризис

- криптовалюта

- криптовалюты

- мания

- металлы

- мифы

- наличные деньги

- настроения

- недвижимость

- нефть

- новости

- облигации

- облигации США

- обучение

- общественные настроения

- оффтоп

- потребители

- природный газ

- прогноз

- прогноз по акциям

- процентные ставки

- психология

- пузыри

- пузырь

- рецессия

- россия

- рынки США

- рынок недвижимости

- рынок США

- сентимент

- серебро

- социономика

- ставка ФРС США

- сырьевые товары

- технический анализ

- технологии

- трейдинг

- фибоначчи

- финансовая грамотность

- фондовые рынки

- фондовые рынки США

- фондовый рынок

- форекс

- фрс

- ФРС США

- цены

- экономика

- экономика США

- энергетика