Блог им. svoiinvestor

RENI отчиталась за Iкв. 2024г. — инвестпортфель генерирует основную прибыль. Дивиденд может быть увеличен за счёт сделки по Райффайзену Лайф

- 21 мая 2024, 07:14

- |

🏦 Группа Ренессанс Страхование опубликовала финансовые результаты за I квартал 2024 г. За последние 10 лет на страховом рынке РФ не было ни одного года падения. В 24-28 гг. ожидается рост рынка ещё на 10-12% в год (КЕПТ, Сбер). Между тем В 2023 г. рынок вырос на 26%, да и российский страховой рынок сейчас составляет всего 1,3% от ВВП России против 7% в среднем в мире (потенциал есть). По сути, альтернатив RENI, как компании, которая торгуется на Московской бирже — нет (единственная страховая компания с первичным листингом), поэтому так интересен отчёт эмитента:

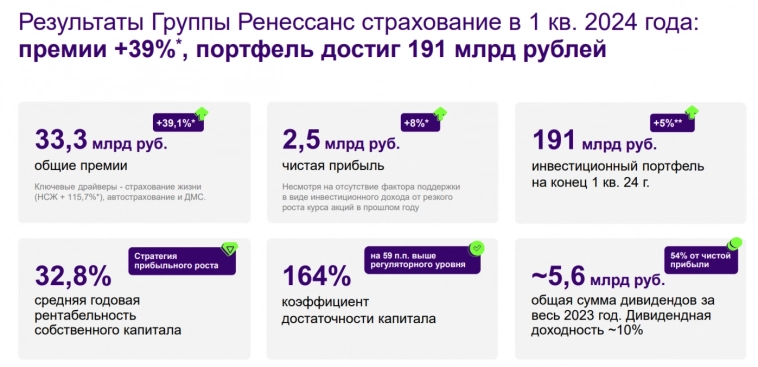

🟣 Бизнес неплохо диверсифицирован, компания имеет 2 основных вида страхования: страхование жизни и страхование non-life. В данные виды страхования входят различные продукты, которые приносят весомую прибыль в виде страховых премий (брутто) — 33,3₽ млрд (+39,1% г/г). Стоит отметить, что премии по приоритетному продукту страхования жизни – НСЖ увеличились на 115,7% г/г, до 10,3₽ млрд, кредитное и рисковое страхование также подросло на 68% г/г, отражая возросший потребительский спрос за счёт кредитных средств. Примечательно, что результат от страховых операций в non-life положительный (2₽ млрд), а вот в life отрицательный (-1₽ млрд, в презентации это хитро скрыли выдав положительный результат, но мы то умеем считать столбики), в общем основная деятельность сработала в плюс.

🟣 Коэффициент достаточности капитала в I квартале 2024 г. существенно превысил регуляторный уровень в 105%, достигнув 164% (на конец 2023 г. был 171%).

🟣 ROE находится на уровне 32,8%, супер результат, это выше, чем у банковского сектора, но не всё так просто. Данные % — это нормативный капитал, где вычитаются многие статьи из активов (в ссылке расчёт). Собственный капитал на конец 2023 г. составлял 43,3₽ млрд, соответственно отнимая данные статьи получаем цифру в полтора раза ниже, как итог ROE составляет ~22% (это притом, что компания оценена в 1,3 капитала).

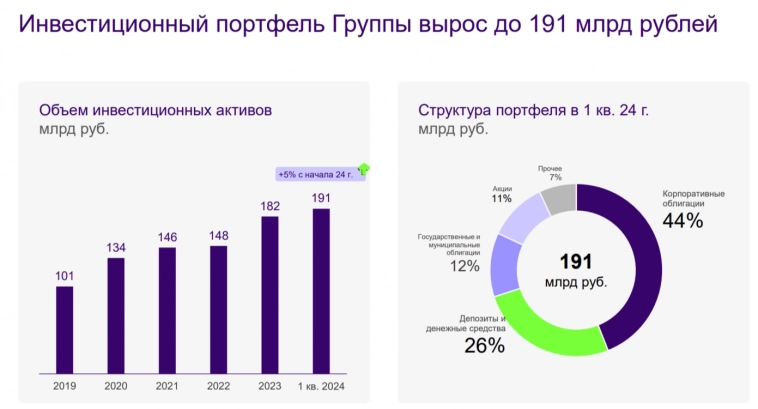

🟣 Чистая прибыль составила 2,5₽ млрд (+8% г/г). Растёт она благодаря инвестиционному портфелю — 191₽ млрд (+5% г/г). Портфель консервативный, полностью соответствует бизнесу компании, приносит весомую прибыль (+5,3₽ млрд), вот его состав: облигации (44%), ОФЗ (12%) депозиты и денежные средства (26%), акции (11%), недвижимость и прочее (7%). Стоит отметить, что случилась курсовая переоценка облигаций, но именно высокие ставки по депозитам помогли увеличить прибыль.

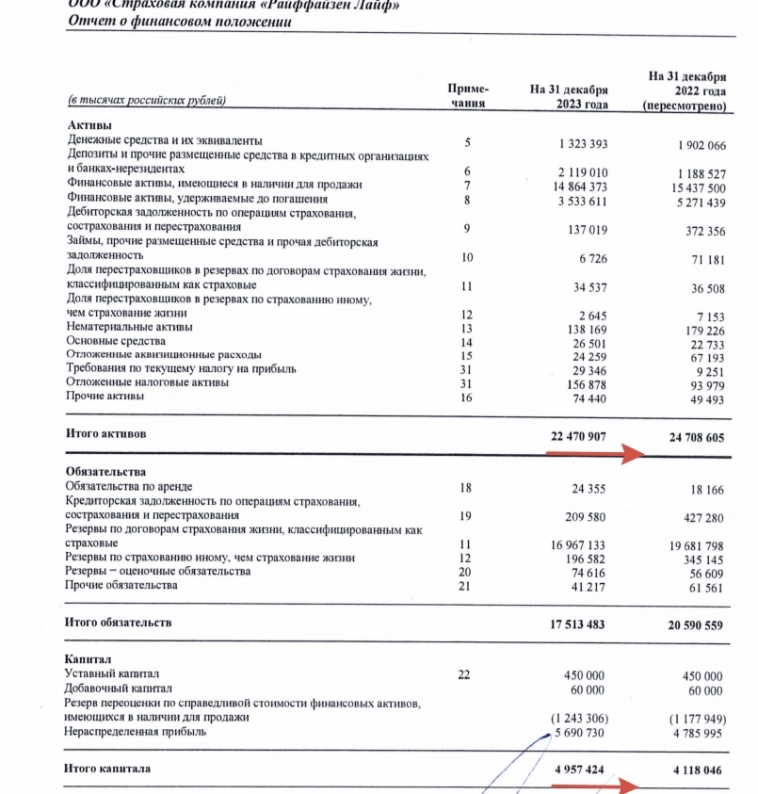

🟣 Компания ожидает одобрение регулятора по сделке с Райффайзен Лайф, это добавит около 22,4₽ млрд активов (сам капитал около 5₽ млрд, при дисконте в 50% ждём +2,5₽ млрд чистой прибыли Ренессанса) и 10 тысяч новых клиентов в сегменте Life.

🟣 Напомню вам, что ранее RENI выплатило дивиденды за 2023 г. в размере — 10₽ на одну акцию (направили 5,6₽ млрд, это 54% от ЧП). Как итог за I квартал 2024 г. компания уже заработала 2,25₽ дивидендов на акцию (50% от чистой прибыли по див. политике). С учётом прогноза по премиям и доходам от инвестиционного портфеля, можно прогнозировать дивиденд ниже 10₽, но именно сделка с Райффайзен Лайф может приблизить к 12₽ дивидендам за 2024 г.

Вместо вывода поговорим про риски:

⏺ В 2023 г. было получено от курсовых разниц в I п. 2,8₽ млрд, а во II п. 0,7₽ млрд. Курсовые разницы уже явно не дадут такой прибыли, и это надо учитывать. Также не будет весомой переоценки акций.

⏺ При такой ключевой ставке и её возможном повышении, тело облигаций явно просядет, но всё это будет возмещено за счёт % по депозитам и купонам (те же флоатеры).

⏺ Интересно, как Ренессанс подвинет таких гигантов в страховании, как Тинькофф, ВСК, Альфа и особенно Сбер (где объёмы страхового бизнеса выросли за 2023 г. в особо крупных размерах, в Сбере — 63%). Учитывая, что на фондовом рынке торгуется Сбербанк, то легче подобрать данный актив, чем распыляться на RENI.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс