SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

sMart-lab

📈Участники рынка отмечают большие объемы на аукционе закрытия. Причины

- 27 мая 2021, 21:13

- |

Сегодня на аукционе закрытия участники рынка наблюдали гигантские объемы.

Причина заключается в полугодовой ребалансировке индекса MSCI. Сегодня был последний день, после которого вступают в силу все изменения индексов. Результаты последней ребалансировки были объявлены 11 мая.

Что касается основных изменений в индексе, то они касались акций OZON, Полиметалла, НЛМК и Мосбиржи.

Почему ребалансировка привела именно к росту акций Тинькофф на 8% и резкому росту объемов на закрытии нам не очень понятно.

Резкий скачок объемов на закрытии отметился также в акциях:

ГМК Норникель, QIWI, Сургутнефтегаз, Татнефть, Полюс, Яндекс, Лукойл и других.

Причина заключается в полугодовой ребалансировке индекса MSCI. Сегодня был последний день, после которого вступают в силу все изменения индексов. Результаты последней ребалансировки были объявлены 11 мая.

Что касается основных изменений в индексе, то они касались акций OZON, Полиметалла, НЛМК и Мосбиржи.

Почему ребалансировка привела именно к росту акций Тинькофф на 8% и резкому росту объемов на закрытии нам не очень понятно.

Резкий скачок объемов на закрытии отметился также в акциях:

ГМК Норникель, QIWI, Сургутнефтегаз, Татнефть, Полюс, Яндекс, Лукойл и других.

- комментировать

- 4.7К | ★1

- Комментарии ( 8 )

📉Сделки по продаже домов в США неожиданно упали в апреле на фоне отсутствия доступных домов

- 27 мая 2021, 17:46

- |

Сделки по продаже домов в США упали на 4,4% в апреле против прогноза

Это третье месячное падение из 4 последних месяцев

График: Zerohedge

Индекс составил 106,2 пункта, где 100 — значение продаж в 2001 году.

Запасы непроданных домов в конце 1 квартала на рекордном минимуме.

Если сравнивать с апрелем 2020, то сделки выросли на 51,7%г/г.

В заявлении ассоциации домостроителей говорится:

Это третье месячное падение из 4 последних месяцев

График: Zerohedge

Индекс составил 106,2 пункта, где 100 — значение продаж в 2001 году.

Запасы непроданных домов в конце 1 квартала на рекордном минимуме.

Если сравнивать с апрелем 2020, то сделки выросли на 51,7%г/г.

В заявлении ассоциации домостроителей говорится:

Contract signings are approaching pre-pandemic levels after the big surge due to the lack of sufficient supply of affordable homesЧто дословно означает

Подписание контрактов приближается к допандемическому уровню после большого всплеска из-за отсутствия достаточного предложения доступных домовОтмечается, что рынок верхнего ценового сегмента движется лучше, так как там больше домов.

67 из 115 аналитиков уверены, что коррекции не будет в следующие 3 месяца

- 27 мая 2021, 11:22

- |

Опрос Рейтер показал, что 67 из 115 аналитиков уверены, что коррекции на глобальном рынке акций не будет в следующие 3 месяца.

Аналитики ожидают, что все основные 17 фондовых индексов вырастут с текущих отметок к концу 2021 года.

Аналитики ожидают, что все основные 17 фондовых индексов вырастут с текущих отметок к концу 2021 года.

📈акции Тинькофф выросли на 5% до нового рекордного максимума 5050 рублей

- 26 мая 2021, 17:59

- |

Акции Тинькофф растут сегодня на 5% и обновляют рекордный максимум.

Новостей никаких не было.

На форуме акций Тинькофф на смартлабе также отсутствует какое-либо обсуждение этих акций.

Отчет компании за 1 квартал был опубликован еще 11 мая. За день до отчета акции выросли почти на 7%, их цена доходила до 4930 рублей, после чего акции встали в коррекцию и только сегодня превысили максимумы 10 мая.

Новостей никаких не было.

На форуме акций Тинькофф на смартлабе также отсутствует какое-либо обсуждение этих акций.

Отчет компании за 1 квартал был опубликован еще 11 мая. За день до отчета акции выросли почти на 7%, их цена доходила до 4930 рублей, после чего акции встали в коррекцию и только сегодня превысили максимумы 10 мая.

Путин и Байден встретятся 16 июня в Женеве. Что обсудят президенты?

- 25 мая 2021, 20:06

- |

Сегодня кремль сообщил, что переговоры президентов США и России состоятся 16 июня.

Байден и Путин обсудят:

✅состояние и перспективы дальнейшего развития российско-американских отношений

✅проблематику стратегической стабильности

✅актуальные вопросы международной повестки дня, включая взаимодействие в борьбе с пандемией коронавируса и урегулирование региональных конфликтов.

Байден и Путин обсудят:

✅состояние и перспективы дальнейшего развития российско-американских отношений

✅проблематику стратегической стабильности

✅актуальные вопросы международной повестки дня, включая взаимодействие в борьбе с пандемией коронавируса и урегулирование региональных конфликтов.

Короткие позиции в американских акциях на минимуме за 20 лет

- 25 мая 2021, 19:56

- |

Объем шортов (коротких позиций) по американским акциям сейчас составляет 1,5% от рыночной капитализации S&P500. Это минимальные значения со времен «пузыря дот-комов» 2000 года. Это говорит о том, что настроение на американском рынке акций экстремально бычье.

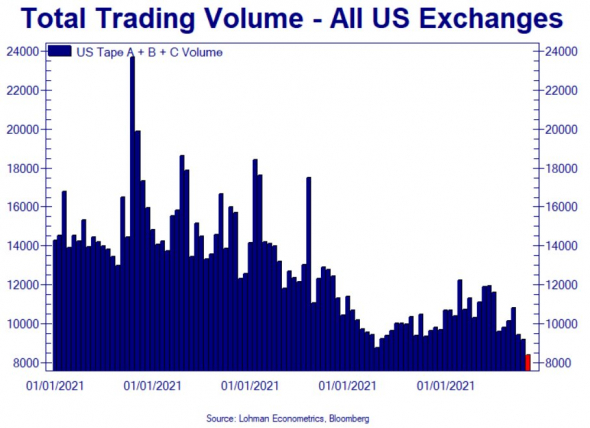

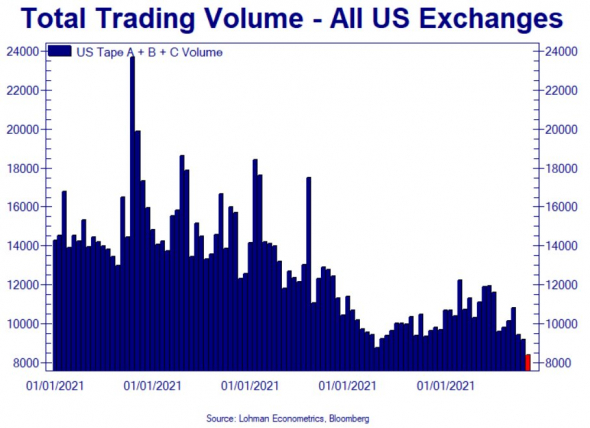

24 мая объемы торгов акциями в США оказались минимальными в этом году

- 25 мая 2021, 19:52

- |

Суммарный объем, агрегированный по всем биржам, оказался минимальным в этом году в понедельник.

Это говорит о снижении участников рынка к торговле и фондовому рынку.

Это говорит о снижении участников рынка к торговле и фондовому рынку.

Доверие потребителей США упало впервые в этом году

- 25 мая 2021, 19:50

- |

Отчет по доверию потребителей США вышел сегодня в 17:00мск. Индекс снизился в мае до 117,2 после 121,7 в апреле.

Это первое снижение индекса в этом году.

Это первое снижение индекса в этом году.

📉Почему криптовалюты резко обрушились в цене? 4 причины

- 24 мая 2021, 09:19

- |

Последняя волна падения криптовалют началась 12 мая, когда Илон Маск заявил, что не будет продавать Теслы за биткоины. С тех пор биткоин непрерывно падал и упал на 40%. Но как известно, плохие новости не приходят по одиночке.

1. В пятницу китайские власти заявили о необходимости более строгого регулирования критовалют и майнинга для защиты финансовой системы Китая. Основная мотивация — защитить страну от социальных волнений (CNBC).

2. Минфин США выразил беспокойство, что крипта используется для нелегальных операций, включая уклонение от уплаты налогов, и заявил, что обяжет сообщать о всех операциях с криптовалютой на сумму более $10,000 (CNBC).

3. Банк JPMorgan отметил, что институциональные инвесторы начали продавать крипту и переходить в золото (ссылка)

4. По некоторым расчетам, на покупки биткоина было потрачено $410 млрд, из которых половина пришлась на последний год. Четверть этого количества, более $100 млрд, была куплена выше $36,000, то есть минимум четверть покупателей биткоина сейчас сидят в минусах и нервничают.

1. В пятницу китайские власти заявили о необходимости более строгого регулирования критовалют и майнинга для защиты финансовой системы Китая. Основная мотивация — защитить страну от социальных волнений (CNBC).

2. Минфин США выразил беспокойство, что крипта используется для нелегальных операций, включая уклонение от уплаты налогов, и заявил, что обяжет сообщать о всех операциях с криптовалютой на сумму более $10,000 (CNBC).

3. Банк JPMorgan отметил, что институциональные инвесторы начали продавать крипту и переходить в золото (ссылка)

4. По некоторым расчетам, на покупки биткоина было потрачено $410 млрд, из которых половина пришлась на последний год. Четверть этого количества, более $100 млрд, была куплена выше $36,000, то есть минимум четверть покупателей биткоина сейчас сидят в минусах и нервничают.

JPMorgan: институционалы начали продавать крипту и переходить в золото

- 24 мая 2021, 09:06

- |

Банк JPMorgan посчитал и пришел к выводу, что большие институциональные инвесторы начали продавать криптовалюту и переходить в золото. Подобные выводы аналитики банка сделали, анализируя отчеты CME по о крытым позициям во фьючерсных контрактах на биткоин и золото.

https://www.cnbc.com/2021/05/19/big-institutional-investors-are-dumping-bitcoin-and-going-back-into-gold-jpmorgan-says.html

https://www.cnbc.com/2021/05/19/big-institutional-investors-are-dumping-bitcoin-and-going-back-into-gold-jpmorgan-says.html

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- tesla

- акции

- аналитика

- АПРИ

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- втб брокер

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- Делимобиль

- день инвестора

- дивиденды

- Доллар Рубль

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги дня

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конкурс смартлаб

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция в Санкт-Петербурге

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- Мосгорломбард

- Нефть

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- озонфарм

- операционные результаты

- опрос

- опционная конференция

- отчетность

- отчеты мсфо

- ОФЗ

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Селигдар

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Эталон

- Яндекс