SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

sMart-lab

📉Акции Тинькофф рухнули на 4,5% без видимых причин

- 02 июня 2021, 12:10

- |

Акции Тинькофф к 11:55мск падают на 4,5% без видимых причин и новостей. Падение максимальное с 20 апреля, когда акции также за день снизились на 4,5%. До этого акции снижались сильнее только 18 марта. Участники форума акций Тинькофф объясняют падение сегодня обычной коррекцией и желанием зафиксировать прибыль. За первые 2 часа объем торгов вырос на 80% по сравнению с предыдущим днем.

На прошлой неделе акции Тинькофф выросли всего за 2 дня на 15% до новых рекордных уровней. Причин также не было. Участники рынка отмечали возможное закрытие шортов и полугодовую ребалансировку индекса MSCI.

- комментировать

- 460

- Комментарии ( 0 )

Группа ЛСР выпустила Отчет об устойчивом развитии за 2020 год (pdf)

- 01 июня 2021, 19:12

- |

Читайте отчет Группы ЛСР по ссылке: https://www.lsrgroup.ru/assets/files/2021/lsr-our-2020-rus.pdf

Андрей Молчанов:

Пресс-релиз группы: https://www.lsrgroup.ru/pressroom/novosti/2021/gruppa-lsr-vyipustila-otchet-ob-ustojchivom-razvitii-za-2020-god.html

Андрей Молчанов:

В 2020 году мы продолжили выстраивать системную работу по устойчивому развитию. Мы стремимся соответствовать запросам заинтересованных сторон, обеспечивать еще большую прозрачность и высокое качество раскрываемой информации. Нашими приоритетами остаются развитие культуры безопасности и культуры нетерпимости к коррупции, забота о сотрудниках, развитие регионов присутствия, охрана окружающей среды. В 2020 году мы усилили управление ESG-вопросами благодаря созданию Комитета по устойчивому развитию при Совете директоров. В части социальных аспектов в Компании был впервые проведен опрос удовлетворенности сотрудников, который показал высокий уровень их общей вовлеченности — 78%. Управление экологическими вопросами было усилено за счет завершения первого этапа внедрения централизованной автоматизированной системы по учету данных в области охраны окружающей среды, а также завершения первого этапа внедрения системы учета выбросов парниковых газов (область охвата 1 и 2). Прогресс в области устойчивого развития способствует стабильному росту позиций компании в ESG-рейтингах.

Пресс-релиз группы: https://www.lsrgroup.ru/pressroom/novosti/2021/gruppa-lsr-vyipustila-otchet-ob-ustojchivom-razvitii-za-2020-god.html

📈Фьючерс РТС вырос сегодня до новых максимумов за 1,5 года.

- 01 июня 2021, 10:37

- |

Сегодня утром фьючерс РТС пробивает все поддержки и вырастает до новых максимумов с января 2020 года.

Фьючерс растет 8 из 9 последних дней. Сегодня к 10:34мск индекс прибавляет уже 1,4% — максимальный дневной рост за последние три недели.

Оптимизма на рынок добавляют растущие цены на нефть, высокая ликвидность и отсутствие плохих новостей.

Фьючерс растет 8 из 9 последних дней. Сегодня к 10:34мск индекс прибавляет уже 1,4% — максимальный дневной рост за последние три недели.

Оптимизма на рынок добавляют растущие цены на нефть, высокая ликвидность и отсутствие плохих новостей.

Тинькофф подал иск к Вымпелкому на 437 млн рублей

- 01 июня 2021, 10:27

- |

Тинькофф подал иск к Вымпелкому на 437 млн рублей.

Иск поступил 31 мая.

Ознакомиться с ним можно в картотеке арбитражных дел:

https://kad.arbitr.ru/Card/a4762071-eb14-45f4-b659-72040992a1f6

В марте Тинькофф подал иск к МТС на 1.1 млрд руб. Причина: повышение цен на корпоративные рассылки смс.

Иск поступил 31 мая.

Ознакомиться с ним можно в картотеке арбитражных дел:

https://kad.arbitr.ru/Card/a4762071-eb14-45f4-b659-72040992a1f6

В марте Тинькофф подал иск к МТС на 1.1 млрд руб. Причина: повышение цен на корпоративные рассылки смс.

📈Нефть Brent выросла до максимумов с 8 марта и торгуется на уровне $70,30

- 01 июня 2021, 10:14

- |

Сегодня нефть прибавляет еще +1,3% и достигает новых максимальных отметок за последние 2,5 месяца.

Фьючерсы на нефть медленно растут 7 из 8 последних дней.

Наблюдатели говорят, что нефть растет на ожиданиях восстановления спроса в связи с восстановлением мировой экономики и началом автомобильного сезона в США. Запасы бензина в США находится на 5-летнем минимуме для этого времени года. В то же время спрос на бензин в США в прошлое воскресение вырос на 9,6% относительно среднего значения и стал максимальным для воскресения с лета 2019 года.

Сегодня, во вторник ожидается заседание ОПЕК+. Источники говорят, что ОПЕК будет постепенно снижать ограничения на добычу нефти.

Фьючерсы на нефть медленно растут 7 из 8 последних дней.

Наблюдатели говорят, что нефть растет на ожиданиях восстановления спроса в связи с восстановлением мировой экономики и началом автомобильного сезона в США. Запасы бензина в США находится на 5-летнем минимуме для этого времени года. В то же время спрос на бензин в США в прошлое воскресение вырос на 9,6% относительно среднего значения и стал максимальным для воскресения с лета 2019 года.

Сегодня, во вторник ожидается заседание ОПЕК+. Источники говорят, что ОПЕК будет постепенно снижать ограничения на добычу нефти.

Петропавловск сегодня запустил флотационную фабрику Пионер

- 01 июня 2021, 10:02

- |

Петропавловск сегодня запустил свою вторую флотационную фабрику — Пионер, которая будет перерабатывать огнеупорную золотую руду.

Глава компании Денис Александров отметил, что это важный стратегический момент в жизни компании, фабрику запустили чуть раньше плана (середина 2021 года). Он также сказал, что запуск фабрики позволит компании получить полное преимущество от запасов руды месторождения Пионер.

Текст релиза: https://petropavlovskplc.com/wp-content/uploads/2021/06/Pioneer-Flotation-Launch_vFINAL.pdf

Глава компании Денис Александров отметил, что это важный стратегический момент в жизни компании, фабрику запустили чуть раньше плана (середина 2021 года). Он также сказал, что запуск фабрики позволит компании получить полное преимущество от запасов руды месторождения Пионер.

Текст релиза: https://petropavlovskplc.com/wp-content/uploads/2021/06/Pioneer-Flotation-Launch_vFINAL.pdf

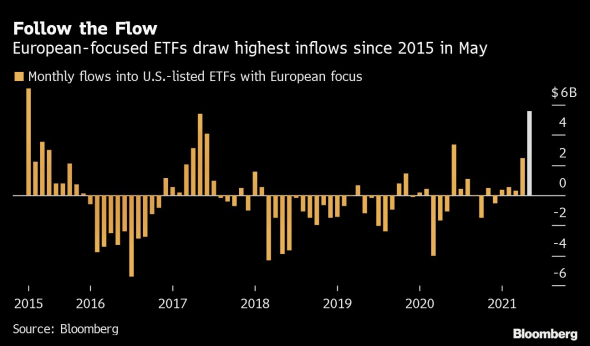

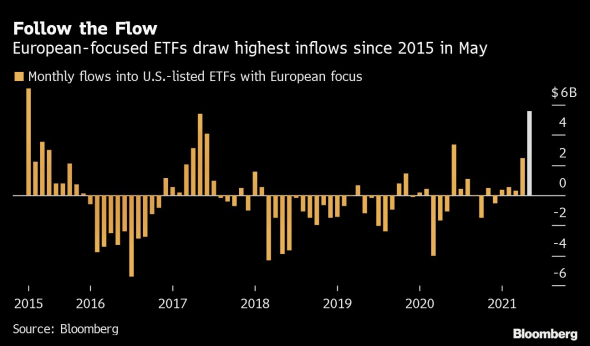

ETFы инвестирующие в европейские акции за месяц получил максимальный приток с 2015 года

- 31 мая 2021, 10:57

- |

Фонды ETF, которые торгуются в США и инвестируют в европейские акции, получили приток $5,6 млрд за месяц — лучший результат за 6 лет.

Белоусов за старое: металлурги нахлобучили бюджет на 100 млрд рублей (РБК)

- 31 мая 2021, 10:39

- |

Первый вице-премьер Андрей Белоусов в интервью РБК заявил, что металлурги в 2020 году увеличили свои доходы в разы за счет повышения цен, а бюджет недополучил деньги:

Подробнее на РБК: https://www.rbc.ru/business/31/05/2021/60b3dc129a7947f1cbf45323

Мы посчитали, что металлурги нас — извините за это слово — нахлобучили в части госкапвложений и гособоронзаказа примерно на 100 млрд руб.

Подробнее на РБК: https://www.rbc.ru/business/31/05/2021/60b3dc129a7947f1cbf45323

МИД РФ: Россию могут отключить от SWIFT, но...

- 31 мая 2021, 10:20

- |

Директор департамента экономического сотрудничества МИД РФ Дмитрий Биричевский заявил:

✅ речи об отключении России от SWIFT пока не идет

✅ угрозы отключения исходят от США

✅ мы должны готовится к такому сценарию и создавать аналог SWIFT

https://www.kommersant.ru/doc/4836943

✅ речи об отключении России от SWIFT пока не идет

✅ угрозы отключения исходят от США

✅ мы должны готовится к такому сценарию и создавать аналог SWIFT

https://www.kommersant.ru/doc/4836943

📉Фьючерс на Газпром на утренних торгах провалился на 3,5%

- 31 мая 2021, 09:40

- |

На утренних торгах фьюч на Газпром без видимых причин провалился почти на 3,5%, после чего отыграл назад половину падения.

Причин для падения в новостях нет. Возможно виноват «жирный палец» на неликвидной утренней сессии, или манипуляция с целью собрать стоп-лоссы.

Причин для падения в новостях нет. Возможно виноват «жирный палец» на неликвидной утренней сессии, или манипуляция с целью собрать стоп-лоссы.

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- tesla

- акции

- аналитика

- АПРИ

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- втб брокер

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- Делимобиль

- день инвестора

- дивиденды

- Доллар Рубль

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги дня

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конкурс смартлаб

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция в Санкт-Петербурге

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- Мосгорломбард

- Нефть

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- озонфарм

- операционные результаты

- опрос

- опционная конференция

- отчетность

- отчеты мсфо

- ОФЗ

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Селигдар

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Эталон

- Яндекс