sMart-lab

Влияния образования на доходы и устойчивость карьеры

- 07 октября 2020, 11:42

- |

Вышел очередной квартальный отчет по рынкам от JP Morgan Asset Management. Настоятельно рекомендуется для ознакомления всем, кто интересуется глобальными тенденциями, классами и распределением активов. Благо, отчет бесплатный и состоит, в основном, из графиков, поэтому не требует умения хорошо читать по-английски.

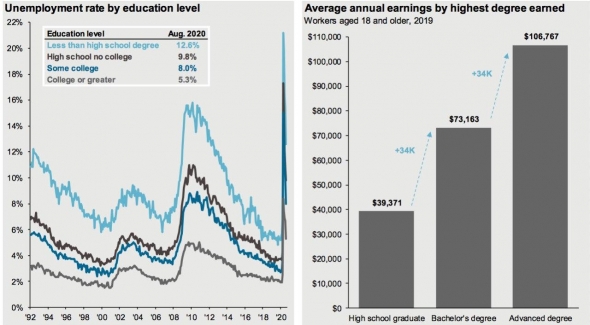

С графиками и статистикой непосредственно по рынкам, корреляциям, текущим оценкам и т.д., кому надо, ознакомятся самостоятельно. А я решил отметить два графика, касающихся влияния образования на доходы и устойчивость карьеры.

Лично я давно считаю, что те, кто настойчиво пытается доказать молодому поколению, что образование получать необязательно, преследуют свои корыстные цели (хотя, возможно, есть и те, кто просто заблуждается). Особенно раздражает, когда эту лапшу вешает создатель какого-нибудь выстрелившего приложения для айфона, которое сделало его богатым. Одного из миллиона таких же, бросивших учиться после школы или посреди универа.

Как показывает статистика, образование (нормальное, университетское на уровне магистра) не только приятно, но и полезно: безработица в разы меньше, а доходы в разы больше. Тут, правда, нужно оговориться, что одной только галочки о наличии образования маловато, нужно его реально получать. Это требует усилий, к которым не все готовы, но это уже вопрос личного выбора.

- комментировать

- 4.1К | ★4

- Комментарии ( 23 )

Совкомфлот (коротко)

- 06 октября 2020, 11:21

- |

Совкомфлот — крупнейшая судоходная компания России, один из мировых лидеров в сфере морской транспортировки углеводородов, а также обслуживания шельфовой разведки и добычи нефти и газа.

Структура акционеров(с учетом IPO):

75% — Российская федерация

25% — акции в свободном обращении

Количество судов: 147

Суммарный дедвейт: 12.9 млн.т.

Средний возраст судов: 10.8 лет

Ключевые клиенты: российские и зарубежные нефтегазовые компании — газпром, лукойл, новатэк, shell, exonmobil и др.

Компания защищена от девальвации: выручка полностью номинирована в долл.США.

Бизнес высокомаржинален: Ebitda margin с 2011 по 2019гг. ~40%

Хороший Payout: 50% прибыли мсфо

Умеренная див.доходность: за 2020г планируется выплата $225 млн.(6.69р./акция), див.доходность 5.7%- 6.4%

Компания оценена справедливо: диапазон размещения в 105-117р. за акцию Совкофлота подразумевает оценку по EV/Ebitda ~5.5, что является справедливым уровнем и не предполагает значительного апсайда. Особых причин для активного участия в IPO нет.

💡Совкомфлот зарабатывает при любой цене на нефть: несмотря на высокую ориентированность на нефтегазовый сектор, доходы компании последние годы практически ни как не коррелировали с ценой нефти(график)

Ждем итогов размещения и старта торгов на этой неделе.

Новые ограничения на подходе …

- 05 октября 2020, 11:02

- |

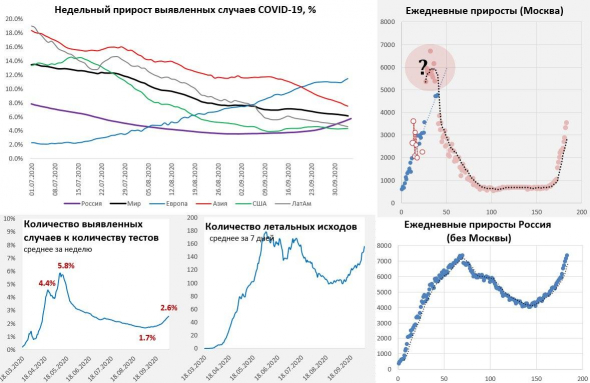

Ведомости: «источник, близкий к правительству Москвы, говорит, что без улучшения эпидемиологической ситуации стопроцентная самоизоляция будет объявлена в течение двух недель».

Нью-Йорк: локдаун в отдельных районах (закрываются школы, рестораны и пр.), Трамп скрыл результаты первого теста на ковид…

Великобритания: готовятся к «трехуровневой изоляции» …

Тренды:

😊 сокращение новых случаев: Индия, Перу, Колумбия;

☹️ рост новых случаев: Великобритания, Россия, Аргентина, Нидерланды, Украина;

Суточный прирост выявленных случаев COVID-19 в России составил 10888 случаев, общее количество случаев составило 1.226 млн. Москва демонстрирует уверенный рост и уже за день 3537 случаев. По России без Москвы количество новых случаев растет и составило 7.35 тыс., практически повторив июньский рекорд. Выросла смертность, количество случаев относительно тестов продолжает увеличиваться.

( Читать дальше )

Новость о том, что Трамп заразился ковидом, несколько шокировала инвесторов.

- 02 октября 2020, 11:02

- |

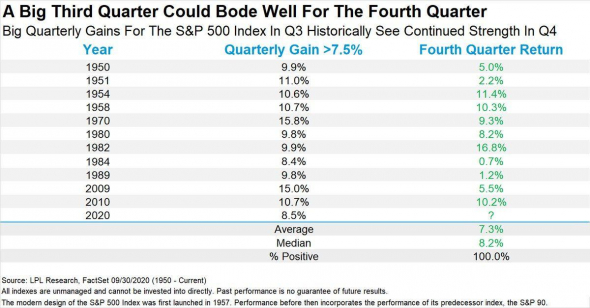

Новость о том, что Трамп заразился ковидом, несколько шокировала инвесторов, и сегодня, вероятно, американские индексы покажут приличный минус. Но впереди целый 4-й квартал, который исторически сильнее 3-го.

В этом году S&P-500 по итогам 3-го квартала вырос на 7,5%. Для периода, который принято считать слабым, это выдающийся результат. После WW2 по данным LPL Research было 11 случаев, когда «плохой» 3-й квартал приносил инвесторам 7,5% или больше. После этого 100% 4-х кварталов тоже закрывалось в плюс со средним результатом 7,3%.

Важно: это, хоть и приятная для быков, но статистика. Не гарантия и не рекомендация.

❗️Комиссия за депозитарное обслуживание гдр Etalon Group

- 30 сентября 2020, 11:08

- |

Многие держатели расписок Etalon получили вчера от своих брокеров подобные сообщения👆

▫️Комиссия: 0.03$(~2.37руб.) за 1 гдр.

▫️Отсечка для списания комиссии: 06.11.20(T+ 04.11.20)

▫️Фактическое списание: 22.12.20г.

❗️БКС и Сбер уже подтвердил мне, что будет транслировать комиссию на держателей gdr Эталон, другие брокеры пока тянут с ответом, но скорей всего тоже спишут ее с владельцев.

⚠️У расписок Эталона одна из самых высоких комиссий за обслуживание, которая составляет около 1.9% от стоимости акции. Для примера, аналогичная комиссия за расписки mailru составляет в четыре раза меньше (0.0075$/гдр) или около 0.03% от их стоимости.

💡В расписках Эталона не исключен «комиссионный геп», когда перед отсечкой под комиссию (Т+ 04.11.20г.) многие захотят выйти из бумаги, откупив их обратно на следующий день уже под дивидендную отсечку (Т+ 18.11.20, див. 12р./акция.

29 сентября отмечен как один из наиболее слабых дней для рынка

- 29 сентября 2020, 10:15

- |

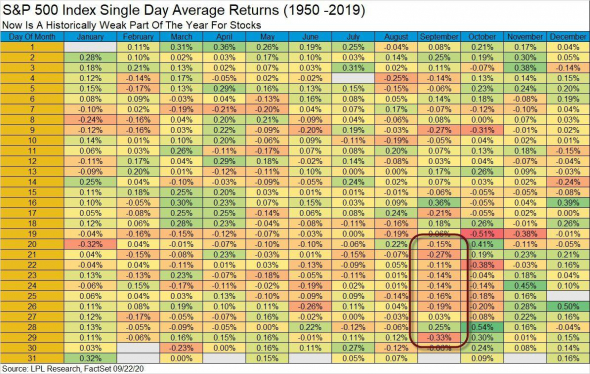

Эта таблица периодически появляется в канале. В ней показаны средние доходности индекса S&P-500 за каждый календарный день с 1950 по 2019 гг включительно. Любителям рыночной статистики нравится.

Так вот, хотя 29 сентября отмечен как один из наиболее слабых дней для рынка (средний результат -0,33%), есть и хорошие новости. Как раз сегодня заканчивается худший 10-дневный период (выделен рамкой). Далее картина постепенно улучшается к концу года.

Понятно, что базировать свои решения только на основе этих цифр было бы наивно. Но если добавить к ним другие факторы, такие как «ширина рынка» (доля бумаг в индексе, торгующихся выше своих 20-дн средних, за месяц снизилась с 85% до 8%, выпустив пар) и межсекторную динамику , то быки до конца года могут быть относительно спокойны. Почему «относительно» — потому что выборы в США обещают быть горячими и волатильности, вероятно, добавят.

Довод. В пользу дефляции.

- 25 сентября 2020, 11:19

- |

Рано или поздно эпопея с пандемией закончится. Когда это произойдёт глобальная экономика воспрянет. Однако негативный эффект от невиданного роста новых долгов останется с нами на многие годы вперёд. Не стоит забывать, что и накопленный до пандемии локальный, корпоративный, суверенный, глобальный долг — был рекордным в истории.

Наиболее уместно в этой связи вспомнить великого экономиста Хаймана Минского (наверняка есть и другие, но про этого я узнал еще от SBC Warburg, а значит — это было лет 20 назад, у меня до сих пор где-то валяется распечатка той статьи). Один из выводов Минского в отношении опасности большого накопленного долга — с одной стороны, он позволяет нарастить текущие расходы, однако с другой стороны, он же убивает будущий спрос. Если только долг не генерирует поток прибыли, позволяющий и обслуживать, и погашать этот самый долг. Разумеется, сейчас на макроуровне, мы наблюдаем пирамиду.

( Читать дальше )

Российские акции с фиксированным дивидендом в $

- 24 сентября 2020, 11:10

- |

дивидендом в $" title="Российские акции с фиксированным дивидендом в $" />

дивидендом в $" title="Российские акции с фиксированным дивидендом в $" />Недавно (https://t.me/zloyinvestor/734) на канале я приводил топ 5 российских акций с фиксированным дивидендом, покупку которых можно рассматривать в качестве альтернативы облигациям.

Считаю полезным дополнить данный список еще двумя не менее интересными акциями, минимальный дивиденд по которым, в отличие от остальных зафиксирован в валюте:

1️⃣Распадская(#rasp) — в марте 2019г. сд компании утвердил новые принципы к дивидендной политике, согласно которым минимальный ежегодный уровень дивидендов составляет $50 млн(~0.071$ на акцию). и выплачивается двумя минимальными траншами по $25 млн. по итогам 1-го полугодия и всего года — ссылка (http://www.raspadskaya.ru/investor/dividend/dividend1/)

2️⃣En+ Group(#enpg): в ноябре 2019г. совет директоров компании утвердил дивидендную политику (https://enplusgroup.com/ru/investors/shareholders/dividends/), согласно которой минимальный размер дивидендов рассчитывается как: 100% дивидендов ОК «Русал» и 75% Свободного денежного потока Энергетического сегмента Эн+, но не менее 250 млн долл. США в год, что составляет от 0.39$ до 0.498$ на акцию EN+, в зависимости от того, будет ли при расчете учитываться казначейский пакет(~21% от всех акций).

⚠️Здесь стоит отметить, что на сегодняшний день EN+ не соблюдает собственную дивидендную политику, ссылаясь на неблагоприятные рыночные условия.

( Читать дальше )

ТОП 5 акций с фикисированным дивидендом на ближайшие 12 мес.

- 22 сентября 2020, 10:38

- |

дивидендом на ближайшие 12 мес." title="ТОП 5 акций с фикисированным дивидендом на ближайшие 12 мес." />

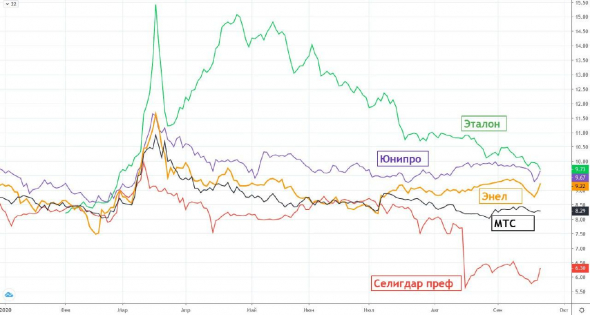

дивидендом на ближайшие 12 мес." title="ТОП 5 акций с фикисированным дивидендом на ближайшие 12 мес." />1️⃣Группа Эталон (ETLN) — минимальный ежегодный размер дивиденда 12руб. на 1 акцию(расписку);

2️⃣Юнипро (UPRO) — компания планирует выплатить 17млрд.р.(0.2696р./акция) по итогам 2020г. из которых 7 млрд.р.(0.111р./акция) в декабре этого года и еще 10 млрд.р.(0.1586р./акция) летом 2021г.

3️⃣Энел (ENRU) — компания до 2022г. зафиксировала размер ежегодного дивиденда на уровне 0,085р./акция.

4️⃣МТС (MTSS) — согласно утвержденной в 2019г. дивидендной политики, в течение 2019 – 2021 календарных лет МТС будет стремиться выплатить не менее 28,0 руб. на одну акцию посредством двух полугодовых платежей.

5️⃣Селигдар преф(SELGP) — уставом закреплен фиксированный ежегодный дивиденд на преф в размере 2,25р./акция.

❗️Акции из списка не являются рекомендацией к покупке.

Расширение участия в росте рынка S&P500

- 21 сентября 2020, 12:19

- |

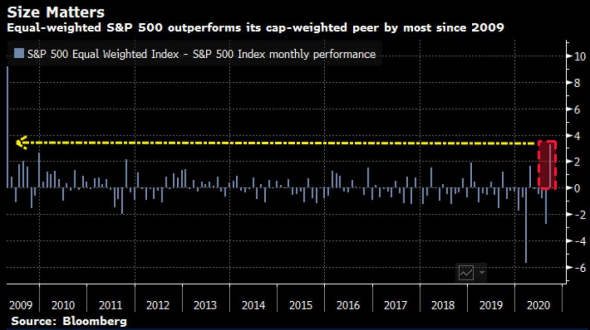

На графике показана помесячная разница доходности двух индексов S&P-500, равновзвешенного (ETF: RSP) и обычного, взвешенного по капитализации (ETF: SPY). Сентябрь еще не закончился, но пока равновзвешенный индекс опережает обычный более чем на 3%- максимальная разница с 2009 г.

Это можно интерпретировать по-разному. Мне ближе такое объяснение: расширение участия в росте рынка. Все больше компаний из разных отраслей присоединяются к росту Technology (который, в свою очередь, взял паузу). Чтобы убедиться в этом, достаточно посмотреть на бумаги, входящие в состав ETF на Industrials и Materials.

Я считаю это стратегическим позитивом, так как силами только IT-гигантов было бы трудно поддерживать бычий рынок. От краткосрочной коррекции (или её продолжения) это, возможно, и не спасёт. Но волатильность- это необходимая плата на повышенную доходность. Зато постепенное вовлечение в восстановление всё большего числа компаний поможет сделать долгосрочный рост рынка более устойчивым.

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- tesla

- акции

- аналитика

- АПРИ

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- втб брокер

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- день инвестора

- дивиденды

- Доллар Рубль

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги дня

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конкурс смартлаб

- конфа

- конфа Смартлаба

- конфасмартлаба

- конференции

- Конференции смартлаба

- конференция в Санкт-Петербурге

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- Мосгорломбард

- Нефть

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- озонфарм

- операционные результаты

- опрос

- опционная конференция

- отчетность

- отчеты мсфо

- ОФЗ

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Селигдар

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Эталон

- Яндекс