SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

RUH666

Почему нищеброды прут на рынок (всё очень просто)

- 30 июля 2021, 00:18

- |

И нищеброды — в моём случае, вовсе не ругательство и не презрение. Я сам припёрся сюда, будучи таковым!

Да-да, в свои 12 лет я организовал свой мельчайший недобизнес (это был конец 80-х). Зарабатывал копейки, но, чтобы пригласить домой тёлочку, прикупив при этом водочки (а кто помнит, было не так просто, ибо она по талонам была, а на рынке в 3-4 цены, в смысле водочка). Ну вот как-то так и жил.

А вот к 18-ти тот мельчайший недобизнес немного накрылся в силу как объективных, так и субъективных причин (тут не буду растекаться мыслью по древу). А работа на бирже подвернулась сама собой.

К чему всё это я рассказываю. А к тому, что пришёл я на биржу, не имея никаких вообще активов, одни желания. И вот прошло 25 лет, а я там же. Так что вопрос не в нищебродстве, а в чём-то другом. А в чём конкретно, подумайте сами. Подсказка — ну вот точно не в каждодневной экономии и откладывании, как тут вам «пенсионеры в 35» объясняют. Я какбэ пережил несколько моментов, когда вот такие обнулялись.

( Читать дальше )

Да-да, в свои 12 лет я организовал свой мельчайший недобизнес (это был конец 80-х). Зарабатывал копейки, но, чтобы пригласить домой тёлочку, прикупив при этом водочки (а кто помнит, было не так просто, ибо она по талонам была, а на рынке в 3-4 цены, в смысле водочка). Ну вот как-то так и жил.

А вот к 18-ти тот мельчайший недобизнес немного накрылся в силу как объективных, так и субъективных причин (тут не буду растекаться мыслью по древу). А работа на бирже подвернулась сама собой.

К чему всё это я рассказываю. А к тому, что пришёл я на биржу, не имея никаких вообще активов, одни желания. И вот прошло 25 лет, а я там же. Так что вопрос не в нищебродстве, а в чём-то другом. А в чём конкретно, подумайте сами. Подсказка — ну вот точно не в каждодневной экономии и откладывании, как тут вам «пенсионеры в 35» объясняют. Я какбэ пережил несколько моментов, когда вот такие обнулялись.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 49 )

Итоги недели 29.07.2021. Заседание ФРС. Курс доллара и нефть

- 29 июля 2021, 19:15

- |

Ковид-паспорта в Европе и протесты против них. Смысл принуждения к вакцинации (версии)

Заседание ФРС

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Заседание ФРС

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

ФРС запускает внешние и внутренние механизмы постоянного РЕПО

- 29 июля 2021, 15:19

- |

Как много намекали в июньском протоколе FOMC, несколько минут назад в дополнение к своему слегка голубоватому заявлению FOMC ФРС Нью-Йорка сообщила, что в конце концов он создает две постоянные репо: одну для внутренних контрагентов, а другую — для иностранных и международных монетарных властей (репо-объект FIMA). Внутренняя линия постоянного репо будет иметь минимальную ставку 0,25 процента и совокупный лимит операций в размере 500 миллиардов долларов США, клиринг и расчеты по которой будут проводиться на платформе трехстороннего репо. Это во многом копия существующей репо. Что еще более важно, ФРС также запускает механизм репо овернайт за рубежом, который будет предлагать репо овернайт по ставке 0,25% иностранным центральным банкам и международным счетам в счет их авуаров казначейских ценных бумаг, находящихся на хранении в ФРС Нью-Йорка, лимит контрагента в размере 60 миллиардов долларов.

Как добавляет ФРС Нью-Йорка, эти механизмы будут служить опорой на денежных рынках для поддержки эффективного осуществления денежно-кредитной политики и бесперебойного функционирования рынка. Другими словами, в будущем любые учреждения, которые сталкиваются с нехваткой финансирования, могут предоставить любое обеспечение, которое они имеют, перед ФРС и мгновенно получить ликвидность. Это должно существенно устранить риск серьезных кризисов долларового финансирования в будущем. Более подробная информация от ФРС Нью-Йорка:

( Читать дальше )

Как добавляет ФРС Нью-Йорка, эти механизмы будут служить опорой на денежных рынках для поддержки эффективного осуществления денежно-кредитной политики и бесперебойного функционирования рынка. Другими словами, в будущем любые учреждения, которые сталкиваются с нехваткой финансирования, могут предоставить любое обеспечение, которое они имеют, перед ФРС и мгновенно получить ликвидность. Это должно существенно устранить риск серьезных кризисов долларового финансирования в будущем. Более подробная информация от ФРС Нью-Йорка:

( Читать дальше )

Объем торгов Эфиром растёт быстрее чем Биткойном в первом полугодии впервые

- 29 июля 2021, 12:42

- |

Два месяца назад, всего через несколько дней после пика последней волны криптовалюты, Goldman, который недавно сформировал внутреннюю команду по торговле криптовалютами, начал работу в криптопространстве с провокационной точки зрения: инвестиционный банк сказал, что, в то время как биткойн был пони с одним трюком, чья слава появилась чтобы исчезнуть, именно Эфириум, который он назвал «амазоном информации», является восходящей звездой в криптопространстве — что мы впервые предложили еще в 2017 году — и повторил свою оптимистичную позицию в отношении Эфира несколько недель спустя, сделав следующее наблюдение: «В криптопространстве Ether в настоящее время выглядит как криптовалюта с самым высоким реальным потенциалом использования, поскольку Ethereum, платформа, на которой он является собственной цифровой валютой, является самой популярной платформой для разработки приложений смарт-контрактов. Поэтому мы не удивимся, если в ближайшие годы Эфир или какая-либо другая криптовалюта с более реальным использованием обгонит Биткойн в качестве доминирующего цифрового хранилища ценности». Похоже, что широкая общественность теперь согласна, и, согласно Bloomberg со ссылкой на отчет, опубликованный сегодня CoinBase, объем торговли эфиром рос быстрее, чем объем торговли биткойном в первой половине года, а в мае общий объем торгов ETH впервые был сопоставим с объемом биткойна. Изучив данные 20 крупных бирж по всему миру, Coinbase обнаружила, что объем торгов биткойном за этот период достиг 2,1 триллиона долларов, что на 489% больше, чем в первой половине прошлого года в 356 миллиардов долларов. Между тем, общий объем ETH достиг 1,4 триллиона долларов, что на 1461% больше, чем в первом полугодии 2020 года, когда он составлял 92 миллиарда долларов. По данным Coinbase, это был первый устойчивый период времени, когда скорость торговли эфиром превышала скорость биткойна.

( Читать дальше )

( Читать дальше )

Безумие «купи падение»: восстановления после провалов рынка происходят быстрее всего в истории

- 28 июля 2021, 19:11

- |

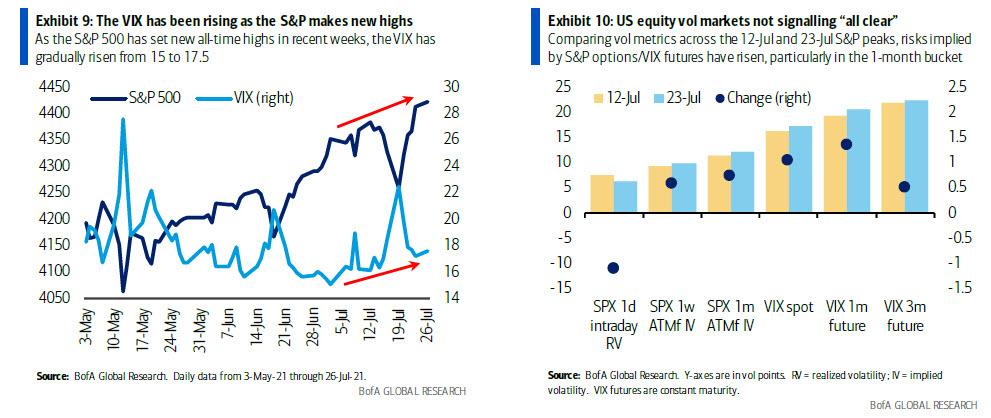

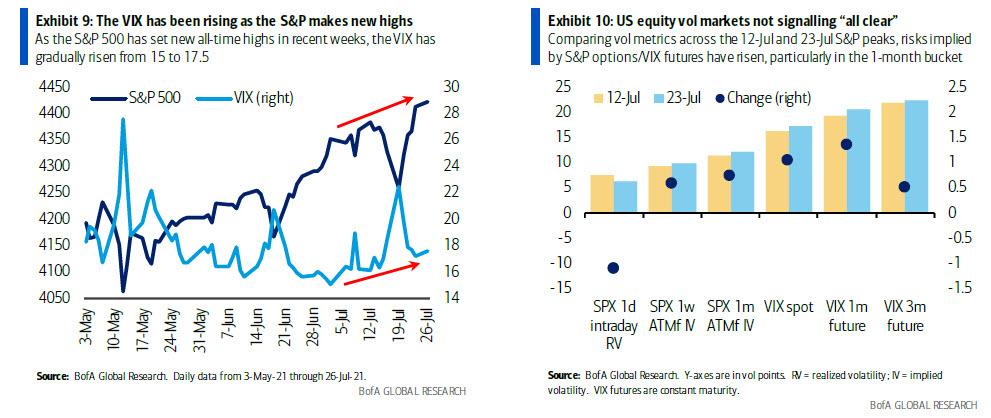

Что-то странное происходит под спокойной поверхностью рынка: следуя нашим недавним наблюдениям за индексом Skew, достигшим исторического максимума, команда по производным финансовым инструментам Bank of America пишет, что даже когда S&P достиг новых максимумов, рынки волатильности не показывают того же «все чисто». Считают, что:

VIX вырос со своего минимума закрытия 2 июля 15,07, даже когда S&P 500 достиг новых максимумов, поддерживая прогноз банка о том, что летние минимумы для волатильности сделаны, а VIX должен быть в среднем в диапазоне от 15 до 20 в этом году.Если сравнивать показатели волатильности на пиках S&P от 12 июля и 23 июля, все риски, связанные с опционами S&P/фьючерсами VIX, выросли, особенно в периоде месячной по сравнению с более короткой (например, недельной) и более длинной (например, 3-месячной) экспирацией.

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).

( Читать дальше )

VIX вырос со своего минимума закрытия 2 июля 15,07, даже когда S&P 500 достиг новых максимумов, поддерживая прогноз банка о том, что летние минимумы для волатильности сделаны, а VIX должен быть в среднем в диапазоне от 15 до 20 в этом году.Если сравнивать показатели волатильности на пиках S&P от 12 июля и 23 июля, все риски, связанные с опционами S&P/фьючерсами VIX, выросли, особенно в периоде месячной по сравнению с более короткой (например, недельной) и более длинной (например, 3-месячной) экспирацией.

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).( Читать дальше )

Доверие потребителей в июле выросло, но надежды пошатнулись

- 28 июля 2021, 15:50

- |

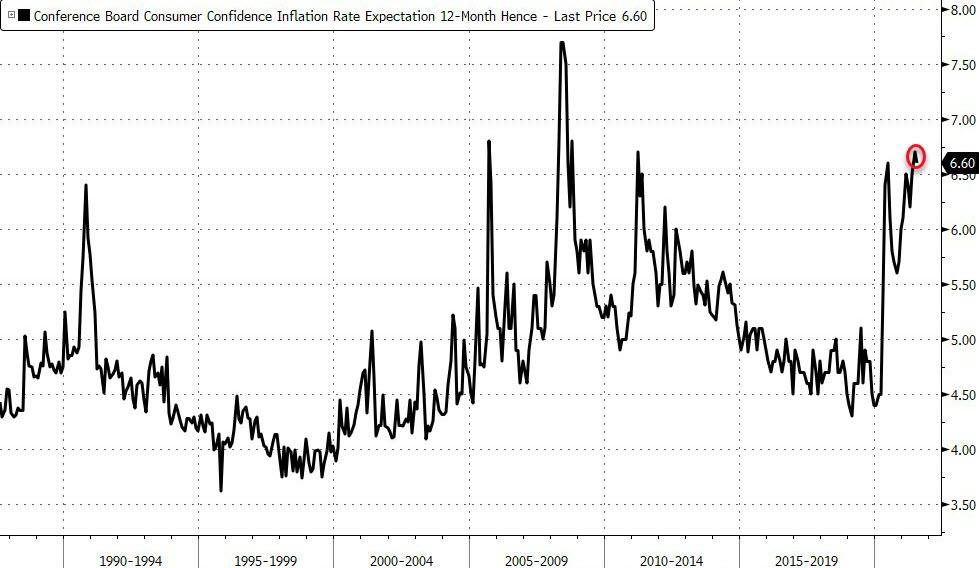

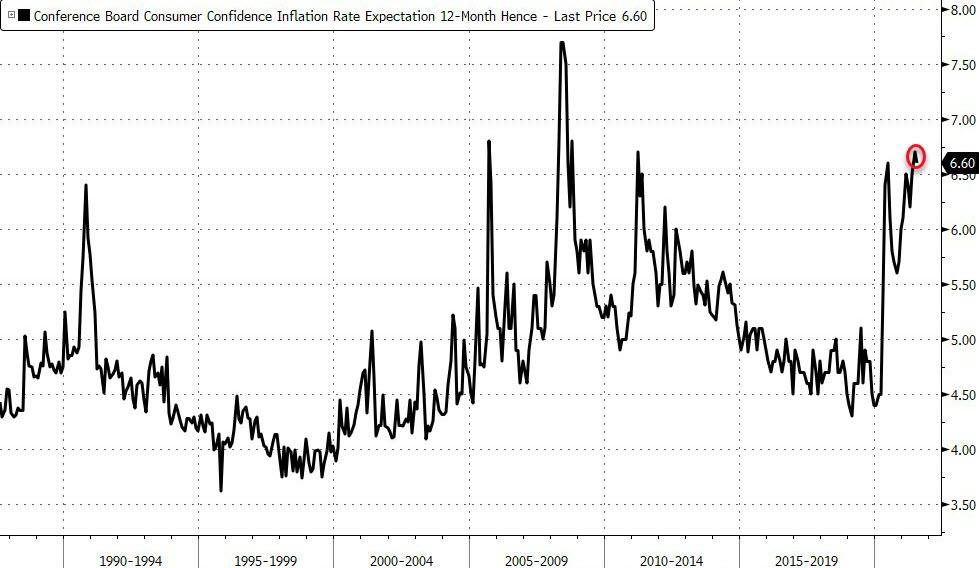

После неожиданного роста потребительского доверия в июне аналитики ожидали, что данные опроса The Conference Board в июле покажут менее оптимистичную картину, но они ошиблись, поскольку оно неожиданно выросло до 129,1 (со 128,9 и против ожиданий падения до 123,9), в пределах уровней до COVID. Учитывая пересмотр в сторону повышения за июнь, сдвиги в июле были в лучшем случае незначительными, при этом «Текущая ситуация» выросла очень скромно с 159,6 до 160,3, а «Ожидания» немного упали с 108,5 до 108,4.

Это шестой месяц подряд повышение доверия. Инфляционные ожидания снизились очень скромно с 6,7% до 6,6% ...

Это шестой месяц подряд повышение доверия. Инфляционные ожидания снизились очень скромно с 6,7% до 6,6% ...

( Читать дальше )

Это шестой месяц подряд повышение доверия. Инфляционные ожидания снизились очень скромно с 6,7% до 6,6% ...

Это шестой месяц подряд повышение доверия. Инфляционные ожидания снизились очень скромно с 6,7% до 6,6% ...

( Читать дальше )

Шипение пузыря пиломатериалов: когда оно действительно началось? (перевод с elliottwave com)

- 28 июля 2021, 12:40

- |

Цены на пиломатериалы упали на 71% с мая, напрашивается вопрос: что, черт возьми, случилось с «высокими ценами здесь, чтобы остаться»?

В комедии 1961 года «Завтрак у Тиффани» есть культовая сцена, в которой Одри Хепберн кричит: «Древесина!» как раз перед тем, как пьяный участник вечеринки садится на танцпол. Это удачный имидж для мирового рынка пиломатериалов, который рухнул лицом вниз после того, как 7 мая был установлен пьянящий рекорд. В июне древесина пережила самое сильное месячное падение за всю историю наблюдений с 1978 года. Добавьте сюда июльскую распродажу, и товар упал на 71% в цене, чтобы полностью потерять рост 2021 года (Fortune 20 июля):

12 июля Bloomberg добавил: «Огромное пространство [спада пиломатериалов] унесло многих людей с рынка». Было ли заблаговременное предупреждение о том, что рост рынка примерно такой же крепкий, как ствол дерева, съеденного бобрами? На пике такой точки зрения было бы нелегко. В мае цены на пиломатериалы вращались вокруг Луны после роста почти на 600% во время пандемии. И, по мнению основных экспертов, сочетание накопленного спроса из-за горячего рынка жилья и глобальных проблем в лесопильном производстве означало, что тенденция к росту пиломатериалов стала новой нормой. Вот эти новости того времени, создававшие бычью картину: 20 мая CNBC: «Мы уверены, что этот цикл, в котором мы сейчас находимся, продлится в обозримом будущем. Рынок горячего пиломатериала [будет] сохраняться, по крайней мере, еще несколько месяцев», 25 мая Fortune: «Дефициту пиломатериалов не будет конца», 5 мая Yahoo Finance: «Дополнительное предложение не может и не будет добавляться достаточно быстро, чтобы обеспечить устойчивое снижение цен в наступающем году». «Сейчас мы находимся на 10-м месяце из того, что мы считаем циклом от 18 до 24 месяцев. Снижения цен не произойдет, пока не произойдет замедление спроса».

12 июля Bloomberg добавил: «Огромное пространство [спада пиломатериалов] унесло многих людей с рынка». Было ли заблаговременное предупреждение о том, что рост рынка примерно такой же крепкий, как ствол дерева, съеденного бобрами? На пике такой точки зрения было бы нелегко. В мае цены на пиломатериалы вращались вокруг Луны после роста почти на 600% во время пандемии. И, по мнению основных экспертов, сочетание накопленного спроса из-за горячего рынка жилья и глобальных проблем в лесопильном производстве означало, что тенденция к росту пиломатериалов стала новой нормой. Вот эти новости того времени, создававшие бычью картину: 20 мая CNBC: «Мы уверены, что этот цикл, в котором мы сейчас находимся, продлится в обозримом будущем. Рынок горячего пиломатериала [будет] сохраняться, по крайней мере, еще несколько месяцев», 25 мая Fortune: «Дефициту пиломатериалов не будет конца», 5 мая Yahoo Finance: «Дополнительное предложение не может и не будет добавляться достаточно быстро, чтобы обеспечить устойчивое снижение цен в наступающем году». «Сейчас мы находимся на 10-м месяце из того, что мы считаем циклом от 18 до 24 месяцев. Снижения цен не произойдет, пока не произойдет замедление спроса».

( Читать дальше )

В комедии 1961 года «Завтрак у Тиффани» есть культовая сцена, в которой Одри Хепберн кричит: «Древесина!» как раз перед тем, как пьяный участник вечеринки садится на танцпол. Это удачный имидж для мирового рынка пиломатериалов, который рухнул лицом вниз после того, как 7 мая был установлен пьянящий рекорд. В июне древесина пережила самое сильное месячное падение за всю историю наблюдений с 1978 года. Добавьте сюда июльскую распродажу, и товар упал на 71% в цене, чтобы полностью потерять рост 2021 года (Fortune 20 июля):

12 июля Bloomberg добавил: «Огромное пространство [спада пиломатериалов] унесло многих людей с рынка». Было ли заблаговременное предупреждение о том, что рост рынка примерно такой же крепкий, как ствол дерева, съеденного бобрами? На пике такой точки зрения было бы нелегко. В мае цены на пиломатериалы вращались вокруг Луны после роста почти на 600% во время пандемии. И, по мнению основных экспертов, сочетание накопленного спроса из-за горячего рынка жилья и глобальных проблем в лесопильном производстве означало, что тенденция к росту пиломатериалов стала новой нормой. Вот эти новости того времени, создававшие бычью картину: 20 мая CNBC: «Мы уверены, что этот цикл, в котором мы сейчас находимся, продлится в обозримом будущем. Рынок горячего пиломатериала [будет] сохраняться, по крайней мере, еще несколько месяцев», 25 мая Fortune: «Дефициту пиломатериалов не будет конца», 5 мая Yahoo Finance: «Дополнительное предложение не может и не будет добавляться достаточно быстро, чтобы обеспечить устойчивое снижение цен в наступающем году». «Сейчас мы находимся на 10-м месяце из того, что мы считаем циклом от 18 до 24 месяцев. Снижения цен не произойдет, пока не произойдет замедление спроса».

12 июля Bloomberg добавил: «Огромное пространство [спада пиломатериалов] унесло многих людей с рынка». Было ли заблаговременное предупреждение о том, что рост рынка примерно такой же крепкий, как ствол дерева, съеденного бобрами? На пике такой точки зрения было бы нелегко. В мае цены на пиломатериалы вращались вокруг Луны после роста почти на 600% во время пандемии. И, по мнению основных экспертов, сочетание накопленного спроса из-за горячего рынка жилья и глобальных проблем в лесопильном производстве означало, что тенденция к росту пиломатериалов стала новой нормой. Вот эти новости того времени, создававшие бычью картину: 20 мая CNBC: «Мы уверены, что этот цикл, в котором мы сейчас находимся, продлится в обозримом будущем. Рынок горячего пиломатериала [будет] сохраняться, по крайней мере, еще несколько месяцев», 25 мая Fortune: «Дефициту пиломатериалов не будет конца», 5 мая Yahoo Finance: «Дополнительное предложение не может и не будет добавляться достаточно быстро, чтобы обеспечить устойчивое снижение цен в наступающем году». «Сейчас мы находимся на 10-м месяце из того, что мы считаем циклом от 18 до 24 месяцев. Снижения цен не произойдет, пока не произойдет замедление спроса».( Читать дальше )

Последние шокирующе плохие данные о продажах жилья сорвут планы ФРС по сокращению QE?

- 27 июля 2021, 19:16

- |

В преддверии заседания FOMC в среду, Джим Рид из DB отметил, что экономисты банка в целом ожидают, что ФРС предоставит обновленную информацию о ходе обсуждения сокращения QE, что поможет уточнить вероятные сроки объявления в ближайшие месяцы. По их мнению, от руководства ФРС будет более четкий сигнал о том, что график будет виден на экономическом симпозиуме в Джексон-Хоуле в августе или на сентябрьском заседании до официального объявления на ноябрьском заседании, хотя поступающие данные продиктуют точную последовательность. По сути, встречу можно упростить до определения того, что комитет считает самым большим риском — недавний рост инфляции против недавнего роста дельта-штамма. Кроме того, широко распространены слухи о том, что ключевой спор, возглавивший повестку дня FOMC в среду, заключается в том, следует ли сокращать покупки ФРС ценных бумаг, обеспеченных ипотекой, быстрее, чем покупку долговых обязательств Казначейства. Как сообщает агентство Bloomberg в воскресенье, «ястребы из Федеральной резервной системы нацелены на сокращение масштабного вмешательства центрального банка США на ипотечный рынок, поскольку цены на жилье стремительно растут».

( Читать дальше )

( Читать дальше )

Обязательства по государственному пенсионному плану растут (перевод с deflation com)

- 27 июля 2021, 15:35

- |

Несмотря на бычий рынок акций с 2009 года, обязательства государственных пенсионных планов увеличились. Вот выдержка из статьи Entrepreneur от 1 июля:

Согласно отчету Американского совета по обмену законодательными актами (ALEC), нефинансируемые государственные пенсионные обязательства в США составляют 5,82 триллиона долларов, что эквивалентно более чем 17000 долларов на каждого человека в США.Это на 900 миллиардов долларов больше, чем в прошлогоднем отчете совета. В этом документе было исследовано более 290 государственных пенсионных планов с перечислением активов и обязательств за период 2011-2019 гг.

Нефинансируемые обязательства растут в 10 ключевых штатах

В своем отчете ALEC утверждает, что кумулятивный рост пенсионных выплат оказывает огромное давление на правительства штатов, которые вынуждены перераспределять доходы, которые в противном случае должны были бы направляться на основные услуги, такие как общественная безопасность и образование или налоговые льготы. Исследование ALEC также показало, что 10 штатов с самыми большими нефинансируемыми обязательствами быстро росли, что увеличивало их долю в общем объеме нефинансируемых обязательств в США. Это означает, что Калифорния, Иллинойс, Техас, Огайо, Нью-Йорк, Нью-Джерси, Пенсильвания, Флорида, Джорджия и Массачусетс «составляют 58% всех нефинансируемых обязательств в стране по сравнению с 57% в прошлом году. Доходность пенсионных вложений снова упала вопреки предположениям в отчете за этот год, охватывающем 2019 финансовый год, со средней доходностью 6,5% вместо предполагаемых 7,2%».

( Читать дальше )

Согласно отчету Американского совета по обмену законодательными актами (ALEC), нефинансируемые государственные пенсионные обязательства в США составляют 5,82 триллиона долларов, что эквивалентно более чем 17000 долларов на каждого человека в США.Это на 900 миллиардов долларов больше, чем в прошлогоднем отчете совета. В этом документе было исследовано более 290 государственных пенсионных планов с перечислением активов и обязательств за период 2011-2019 гг.

Нефинансируемые обязательства растут в 10 ключевых штатах

В своем отчете ALEC утверждает, что кумулятивный рост пенсионных выплат оказывает огромное давление на правительства штатов, которые вынуждены перераспределять доходы, которые в противном случае должны были бы направляться на основные услуги, такие как общественная безопасность и образование или налоговые льготы. Исследование ALEC также показало, что 10 штатов с самыми большими нефинансируемыми обязательствами быстро росли, что увеличивало их долю в общем объеме нефинансируемых обязательств в США. Это означает, что Калифорния, Иллинойс, Техас, Огайо, Нью-Йорк, Нью-Джерси, Пенсильвания, Флорида, Джорджия и Массачусетс «составляют 58% всех нефинансируемых обязательств в стране по сравнению с 57% в прошлом году. Доходность пенсионных вложений снова упала вопреки предположениям в отчете за этот год, охватывающем 2019 финансовый год, со средней доходностью 6,5% вместо предполагаемых 7,2%».

( Читать дальше )

Квантовый скачок или затишье перед бурей (перевод с elliottwave com)

- 27 июля 2021, 12:33

- |

Похоже, быстрое возвращение к реальности — это всего лишь вопрос времени.

Коэффициент q описывает соотношение между рыночной стоимостью актива и его восстановительной стоимостью. С точки зрения бизнеса коэффициент q рассчитывается путем деления рыночной стоимости на балансовую стоимость. Хотя он был впервые представлен Николасом Калдором в 1966 году, он был популяризирован в 1970-х Джеймсом Тобином и, следовательно, стал известен как q Тобина. На первый взгляд, это соотношение кажется точным показателем оценки фондового рынка. Как описал это Тобин: «Первый, числитель, — это рыночная оценка: текущая рыночная цена обмена существующих активов. Другой знаменатель — это стоимость замещения или воспроизводства: рыночная цена вновь произведенных товаров. Мы считаем, что этот коэффициент имеет важное макроэкономическое значение и полезность, поскольку является связующим звеном между финансовыми рынками и рынками товаров и услуг».

Коэффициент q описывает соотношение между рыночной стоимостью актива и его восстановительной стоимостью. С точки зрения бизнеса коэффициент q рассчитывается путем деления рыночной стоимости на балансовую стоимость. Хотя он был впервые представлен Николасом Калдором в 1966 году, он был популяризирован в 1970-х Джеймсом Тобином и, следовательно, стал известен как q Тобина. На первый взгляд, это соотношение кажется точным показателем оценки фондового рынка. Как описал это Тобин: «Первый, числитель, — это рыночная оценка: текущая рыночная цена обмена существующих активов. Другой знаменатель — это стоимость замещения или воспроизводства: рыночная цена вновь произведенных товаров. Мы считаем, что этот коэффициент имеет важное макроэкономическое значение и полезность, поскольку является связующим звеном между финансовыми рынками и рынками товаров и услуг».

( Читать дальше )

Коэффициент q описывает соотношение между рыночной стоимостью актива и его восстановительной стоимостью. С точки зрения бизнеса коэффициент q рассчитывается путем деления рыночной стоимости на балансовую стоимость. Хотя он был впервые представлен Николасом Калдором в 1966 году, он был популяризирован в 1970-х Джеймсом Тобином и, следовательно, стал известен как q Тобина. На первый взгляд, это соотношение кажется точным показателем оценки фондового рынка. Как описал это Тобин: «Первый, числитель, — это рыночная оценка: текущая рыночная цена обмена существующих активов. Другой знаменатель — это стоимость замещения или воспроизводства: рыночная цена вновь произведенных товаров. Мы считаем, что этот коэффициент имеет важное макроэкономическое значение и полезность, поскольку является связующим звеном между финансовыми рынками и рынками товаров и услуг».

Коэффициент q описывает соотношение между рыночной стоимостью актива и его восстановительной стоимостью. С точки зрения бизнеса коэффициент q рассчитывается путем деления рыночной стоимости на балансовую стоимость. Хотя он был впервые представлен Николасом Калдором в 1966 году, он был популяризирован в 1970-х Джеймсом Тобином и, следовательно, стал известен как q Тобина. На первый взгляд, это соотношение кажется точным показателем оценки фондового рынка. Как описал это Тобин: «Первый, числитель, — это рыночная оценка: текущая рыночная цена обмена существующих активов. Другой знаменатель — это стоимость замещения или воспроизводства: рыночная цена вновь произведенных товаров. Мы считаем, что этот коэффициент имеет важное макроэкономическое значение и полезность, поскольку является связующим звеном между финансовыми рынками и рынками товаров и услуг».( Читать дальше )

теги блога RUH666

- bitcoin

- brent

- Dow Jones

- etf

- ethereum

- gold

- light sweet

- Nasdaq

- qe

- S&P500 фьючерс

- WTI

- Австрийская экономическая школа

- акции

- АЭШ

- Байден

- банки

- биткоин

- Биткойн

- британский фунт

- валюта

- война

- война с украиной

- волатильность

- Волновая разметка

- волновая теория Эллиотта

- Волны Эллиотта

- выборы

- выборы в США

- госдолг

- госрегулирование

- государство

- Демура

- деньги

- дефляция

- долг

- доллар

- Доллар рубль

- евро

- европа

- ЕЦБ

- золото

- инвестирование

- Инвестиции в недвижимость

- индекс S&P

- индекс РТС

- инфляция

- йена

- карантин

- Китай

- ковидобесие

- количественное смягчение

- коронавирус

- коронаистерия

- кредит

- кризис

- криптовалюта

- либертарианство

- медицина

- навальный

- налоги

- недвижимость

- нефть

- облигации

- обучение

- ОФЗ

- оффтоп

- прогноз

- процентная ставка

- процентные ставки

- пузырь

- путин

- россия

- рубль

- рынок

- рюхизм

- санкции

- сентимент

- серебро

- социализм

- социальные настроения

- ставка фрс

- Степан Демура

- США

- сырьевые товары

- сырьё

- технический анализ

- товарные фьючерсы

- Трамп

- трейдинг

- украина

- фибоначчи

- фондовый рынок

- форекс

- ФРС

- фьючерс на индекс S&P

- ЦБ РФ

- центральный банк

- экономика

- эллиотт

- юмор