Андрей Михайлец

Что купить, чтобы потерять деньги в ближайшие 12 месяцев?

- 24 ноября 2020, 18:36

- |

Что купить, чтобы потерять деньги в ближайшие 12 месяцев?

Предлагаю размять свои мозги и решить задачу, противоположную той, что мы ежедневно решаем на финансовых рынках. Задача предельно простая, чтобы вы купили, если бы вашей целью была потеря денег в ближайший год? Если не нашли свой вариант, пишите в комментариях под этим постом.

- комментировать

- 353

- Комментарии ( 3 )

«Активное VS Пассивное управление капиталом. Что выбрать частному инвестору» начало в 17.15МСК

- 22 ноября 2020, 17:09

- |

План трансляции:

1. Неправильный подход к инвестициям, с которым приходит подавляющее большинство инвесторов (ошибка, которая будет стоить вам огромных потерь)

2. Концептуальный подход к инвестициям и работе с ними

3. Список проблем, которые нужно решать при работе на публичных рынках (некоторые малоизвестны!)

4. Что предлагает пассивное инвестирование для решения этих проблем, плюсы и минусы пассивного инвестирования

5. Что предлагает активное управление для решения этих проблем, плюсы и минусы активного управления

6. Хедж и снижения рисков больших просадок, как использовать и какие главные проблемы существуют

7. Модель портфеля, которую я использую в своей работе

8. Ответы на вопросы

( Читать дальше )

Портфель Баффета. Почему Баффет продал акции банков и золото? Во что инвестирует Баффет прямо сейчас

- 19 ноября 2020, 12:20

- |

Рэй Далио о биткоине – «Вероятно, я упустил Биткоин»

- 18 ноября 2020, 10:10

- |

Ниже представлен перевод последнего комментария Далио на счет биткоина:

«Вероятно, я мог упустить что-то о биткоине. Если это так, я буду рад, если меня поправят. Моя проблема с биткоином в том, что, по моему мнению, эффективная валюта должна быть проста.

1. Биткоин не очень хорошее средство обмена, т.к. до сих пор вы не можете многое купить за него (я полагаю, это потому, что для большинства продавцов он слишком волатилен, поправьте меня, если это не так)

2. Биткоин не очень хорошее средство для сохранения капитала, также по причине волатильности, и потому, что его цена имеет низкую корреляцию с ценами на товары, в которых я нуждаюсь, следовательно, владение им не защищает мою покупательскую способность

3. Если биткоин станет достаточно успешным в обществе, это станет угрожать статусу государств, которые контролируют валюты, и вероятно, они сделают все, чтобы объявить биткоин вне закона, и пользование им станет опасным

Также, в отличие от золота, которое является третьим резервным активом среди центральных банков, я не могу представить, центральные банки, институциональных инвесторов, бизнес, и мульти национальные компании, которые бы начали его использовать. Если я в чем-то неправ, буду рад, если вы меня поправите.»

( Читать дальше )

Курс доллара. Что будет с долларом? Анализ доллара и главный прогноз (На что менять доллары)

- 17 ноября 2020, 19:17

- |

В СМИ на сегодняшний день единый консенсус на тему того, что курс доллара будет падать в ближайшее время. Стимулы, конкуренция с Китаем, политическая борьба, все это, по мнению аналитиков, приведет к падению доллара.

Но мнение это однобокое, и факторы, на которые указывают СМИ, не показывают целостной картины. В этом видео мы посмотрим на обе стороны этой проблемы, и рассмотрим факторы, указывающие, как на падение доллара, так и факторы, указывающие на рост. А также сформируем правильный вывод на тему доллара, чтобы не дать СМИ ввести себя в заблуждение.

( Читать дальше )

Как «хорошо» живет средний американец

- 16 ноября 2020, 16:47

- |

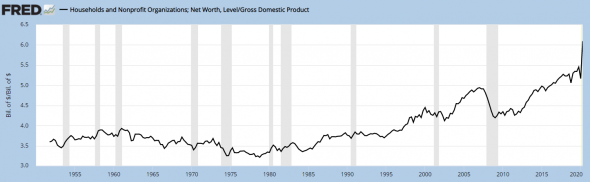

Ниже хочу привести очень занимательный график, который показывает в какой… где сейчас находится американская мечта.

На графике видна структура расходов средней семьи и их покрытие средней зарплатой мужчины. Видно, как последние 35 лет, дельта между расходами и доходами постепенно таяла, и сейчас мы находимся в точке, когда средней зарплаты попросту не хватает, для того чтобы закрыть все необходимые расходы.

Хотя другой график показывает, что частное благосостояние в целом растет и находится вблизи исторических максимумов относительно ВВП.

( Читать дальше )

Технический анализ по чистому графику. S&P500, Евро, Золото, Нефть, Tesla, Apple

- 16 ноября 2020, 08:29

- |

Отработка паттерна по NIO, как «вынесли» слабых игроков

- 13 ноября 2020, 22:21

- |

В продолжение дискуссии о тех анализе и модели, которую описывал вчера, уже сегодня мы увидели ее логичный финал. Суть модели это заход в рынок самых последних покупателей, тех, кто сидел и смотрел на уходящий тренд и решил в него зайти в самый последний момент. Этот паттерн повторяется от раза к разу на крайне перегретых рынках. Это мы видели на биткоине, и это видели на серебре (примеры по ссылке выше).

Но т.к. это последние покупатели, то дисбаланса дальше двигать цены вверх уже нет, и очень быстро мы видим разворот цен, что собственно и произошло. С большой вероятностью в ближайшее время по NIO мы будем наблюдать коррекцию, окончанию которой уже можно будет рассматривать для долгосрочных покупок. Но это вряд ли будет в ближайший месяц-два, поэтому надо набраться терпения, ведь это тренд на ближайшие десять лет, и торопиться некуда (о чем рассказывал в сегодняшнем видео).

Больше контента по рынкам, читайте у меня в Telegram.

Рынок электромобилей (EV) для инвестора. Акции TESLA , NIO, XPEV - как не потерять и как заработать?

- 13 ноября 2020, 11:54

- |

Рынок электромобилей, а особенно акций компаний, которые их выпускают, один из самых горячих в этом году, и один из самых перспективных для инвесторов на горизонте ближайшего десятилетия.

Для примера рост Tesla в этом году 400%, а рост NIO 1100%, а с учетом изменений в структуре спроса на рынке автомобилей, это еще не предел.

Как выглядит рынок электромобилей, какие тренды на нем существуют, кто станет лидером в ближайшие годы, ну и, конечно же, как на нем работать частному инвестору, рассказал в этом видео. Приятного просмотра!

( Читать дальше )

+10% за день

- 12 ноября 2020, 20:47

- |

Вот и отработка предыдущей идеи. Причем есть все шансы, что это далеко не конец, ведь признаков окончания роста пока не видно.

Подписывайтесь на мой Telegram, если интересно получать больше подобных рекомендаций.

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- eurusd

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- инфляция в сша

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- портфель

- Продажа опционов

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стагфляция

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Украина

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США