БКС Мир Инвестиций

Для тех, кто не успел вложиться в недвижимость

- 19 января 2022, 13:37

- |

Инвестиции в ремонт

Рост цен на отделочные товары — мировой тренд. В России от трети до 90% стройматериалов (размер доли зависит от сегмента) приходится на импорт. При этом собственных сильных брендов, которые бы торговались на бирже, пока нет. Вернее, те, что есть, производят простейшие материалы: цемент, арматура, доска.

Строительная инфляция на местном уровне есть, но перекрыть ее особо нечем. Крупные девелоперы (ЛСР, ПИК) — не в счет, они не зарабатывают на отделке и являются передаточным звеном. В этих условиях вполне логично подыскать бенефициаров инфляции за рубежом, даже если в России они ничего не продают.

Профиль компании

Хороший пример — американская Builders FirstSource. Это и производитель материалов, и продавец, и подрядчик отделочных работ в одном лице. Крупнейшая компания в своем сегменте: 550 точек в 40 штатах. В товарной линейке: деревянные конструкции, панели, кровли, лестницы, сантехника, элементы интерьера. Всего более 100 категорий.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

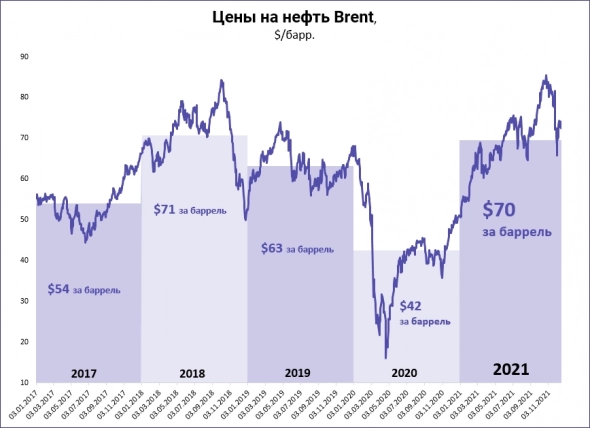

Рынок нефти 2022. Сколько будет стоить баррель

- 18 января 2022, 12:25

- |

( Читать дальше )

Падение российского рынка, инфляция в США и рост цен на нефть

- 15 января 2022, 12:03

- |

«Без плохих новостей» — еженедельное новостное шоу об инвестициях, в котором Максим Шеин доказывает, что на каждой новости, какой бы плохой она ни была, можно заработать.

( Читать дальше )

Американские акции: перспективные тренды 2022

- 14 января 2022, 18:22

- |

Тренд 1. Метавселенная

В настоящее время мир находится на стадии перехода от Web 2.0 — централизованной системы, существующей в облаке и на мобильных устройствах к Web 3.0 — децентрализованной системе, функционирующей в блокчейн-облаке. Она также называется метавселенной, следующим этапом существования Интернета. Аватары пользователей смогут встречаться для целей бизнеса и развлечений. А виртуальная земля будет иметь свою оценку и продаваться, также под нее будут выдаваться ссуды.

По данным Grayscale, общий адресуемый рынок (TAM), возникающий при формировании метавселенной, составляет около $1,4 трлн. Morgan Stanley считает, что его размер составит $8 трлн. Большую долю в нем имеют реклама и социальная коммерция, также в него войдут цифровые события, оборудование и разработка.

( Читать дальше )

Время российских «голубых фишек» в инвестициях

- 13 января 2022, 16:55

- |

Тренды на фондовом рынке очень быстро меняются. Инвесторам необходимо оперативно реагировать на новые тенденции, подстраивая под них свою инвестиционную стратегию. Начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин разобрал, какие актуальные идеи и истории сейчас появляются у участников рынка.

В 2022 году складывается редкая ситуация, когда на российском рынке акций для долгосрочных инвесторов оказались привлекательными сразу многие «голубые фишки». Снижение рынка в октябре — декабре привело к тому, что переоцененных и дорогих компаний среди них практически нет.

В такой ситуации инвесторам не обязательно распылять внимание на второй или третий эшелон, ведь более ликвидные и популярные имена могут обеспечить привлекательную доходность: 15% и более.

На пике в октябре индекс «голубых фишек» Московской биржи достигал исторического максимума — около 28 000 пунктов. В моменте он падал на 17%, а сейчас торгуется на 12% ниже максимальных значений. При этом 2022 год может стать рекордным с точки зрения прибыли и дивидендов компаний.

( Читать дальше )

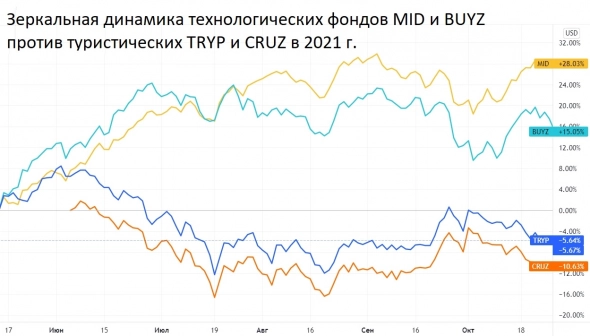

К-образная динамика рынка. Как она выглядит и чем грозит инвесторам

- 12 января 2022, 11:49

- |

Пандемия породила несколько уникальных феноменов в экономике. В их числе так называемое K-образное восстановление. Его все чаще находят в разных отраслях и странах. Попробуем разобраться, как нужно инвестировать на таком нестандартном рынке.

В чем суть этого понятия

Есть несколько классических фигур выхода из рецессии, которые описывают одной из букв латинского алфавита: V-, U-, W- или L- образное. В зависимости от того, на какую из них больше похож график восстановления: быстрый отскок от дна, плавный взлет, рост от двойного дна либо затяжной боковик.

Буквенная форма графика относится к динамике ВВП, рынка труда, совокупного спроса, предложения, а заодно и рынку акций, который обычно опережает макроэкономические показатели в среднем на полгода. Но в любом случае предполагается, что в целом рынок движется по одной траектории.

( Читать дальше )

Портрет среднестатистического инвестора в России

- 11 января 2022, 11:29

- |

Банк провел исследование с участием 29 крупнейших брокеров, которые охватывали практически всю клиентскую массу физических лиц: 14,7 млн человек с совокупным объемом брокерского портфеля в 6,2 трлн руб. по итогам I полугодия 2021 г. Вот его результаты.

Мужчин больше, чем женщин. 61% клиентов на брокерском обслуживании — мужчины. На них приходится 74% активов.

Портфель до 100 тыс. руб. — такой размер активов у среднестатистического клиента российского брокера. При этом 64,2% клиентов имеют пустые счета, а на 1% крупнейших клиентов приходится около 76% активов.

У кого больше 100 миллионов. На самых состоятельных граждан, с портфелями свыше 100 млн руб., приходится 36,4% совокупных активов. Это 0,05% клиентов.

Чем старше, тем богаче. Самой многочисленной группе, инвесторам в возрасте 20–40 лет, принадлежит пятая часть совокупных активов: 15% — мужчинам и 5% — женщинам. С возрастом количество клиентов уменьшается, но объем их активов увеличивается. Около 80% совокупных активов мужчин приходится на 31% мужчин в возрасте от 40 лет. Среди женщин 79% совокупных активов приходится на 42% женщин в возрасте от 40 лет.

( Читать дальше )

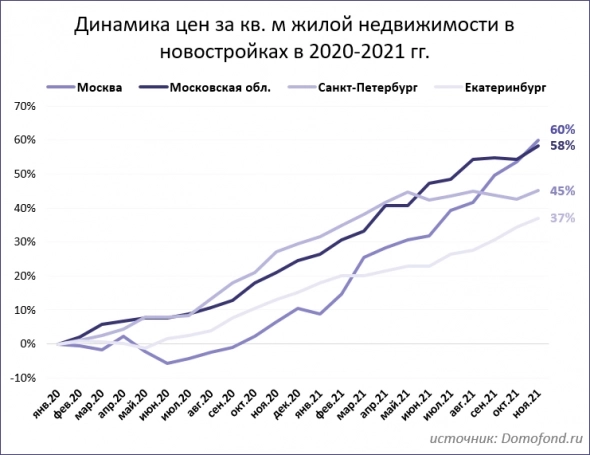

Рынок недвижимости 2022: как на нем заработать

- 10 января 2022, 17:55

- |

За последние полтора года россияне могли в очередной раз убедиться, что не стоит списывать со счетов жилую недвижимость в качестве инструмента для сбережения средств. Цены на вторичном рынке в Москве и Московской области с начала 2020 г. выросли в полтора раза. В новостройках рост оказался еще сильнее и составил 58–60%. В чуть меньшем масштабе аналогичная ситуация наблюдалась и в других мегаполисах.

Ключевым драйвером роста цен стало снижение ставок по ипотеке на фоне падения объемов текущего строительства. В ответ на пандемийные риски в 2020 г. Банк России резко снизил ключевую ставку до 4,25%. Одновременно правительство запустило программу господдержки девелоперов, в рамках которой ипотеку на первичное жилье можно было оформить по ставкам в районе 6%. В результате средневзвешенная ставка по ипотеке снизилась, а объемы ипотечных сделок резко выросли.

( Читать дальше )

Прогноз по S&P 500 на 2022

- 07 января 2022, 15:09

- |

Позитивные факторы

• Восстановление экономики. Согласно оценке сервиса GDP Now от ФРБ Атланты, в IV квартале предполагается 7,2% увеличение ВВП США. Индексы деловой активности (PMI) начали замедляться, но все равно указывают на умеренно позитивное развитие экономики. Согласно медианному прогнозу Комитета по операциям на открытом рынке (FOMC), в 2022 г. ВВП увеличится на 4%.

• Фискальное стимулирование. Согласовывается программа инфраструктурных расходов. Речь идет об около $3 трлн с упором на создание новых рабочих мест. Первая из сумм была уменьшена вдвое по сравнению с первоначальным планом. Основные направления расходов — транспортная инфраструктура, качество жизни в домах, инвестиции в человеческий капитал, исследования и разработки.

• Корпоративная отчетность. Сезон отчетности стартует примерно 10 января. Согласно прогнозу FactSet, в IV квартале предполагается увеличение прибыли на акцию S&P 500 на 14,5% (г/г). В лидерах могут оказаться сегменты промышленности и материалов (+104,4% и 61,1%). На 2022 г. в целом ожидается +9%.

( Читать дальше )

3 важных тренда на рынке США в 2022 году. Какие акции покупать

- 06 января 2022, 10:12

- |

Тренд 1. Метавселенная

В настоящее время мир находится на стадии перехода от Web 2.0 — централизованной системы, существующей в облаке и на мобильных устройствах к Web 3.0 — децентрализованной системе, функционирующей в блокчейн-облаке. Она также называется метавселенной, следующим этапом существования Интернета. Аватары пользователей смогут встречаться для целей бизнеса и развлечений. А виртуальная земля будет иметь свою оценку и продаваться, также под нее будут выдаваться ссуды.

По данным Grayscale, общий адресуемый рынок (TAM), возникающий при формировании метавселенной, составляет около $1,4 трлн. Morgan Stanley считает, что его размер составит $8 трлн. Большую долю в нем имеют реклама и социальная коммерция, также в него войдут цифровые события, оборудование и разработка.

( Читать дальше )

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- ОФЗ

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал