Жека Аксельрод

Совкомбанк 2 кв 2024 отчетность.

- 15 августа 2024, 14:20

- |

🏦Чистая прибыль за 1П2024 снизилась на 25% по сравнению с 1П2023, составив 39 млрд рублей (1,87 рублей на акцию).

🏦Это еще при условии, что купили ХКБ с дисконтом, прибыль от которого составила 16 млрд рублей. От этой доп прибыли съели 8 млрд рублей переоценка ценных бумаг, на которых в 2023 заработали.

Вот так нагляднее.

( Читать дальше )

- комментировать

- 6К | ★1

- Комментарии ( 5 )

Саммари Mastermind Май 2024

- 17 мая 2024, 00:12

- |

Инвестиционный Mastermind Май 2024

🤙Идеи ММ в среднем обгоняют рынок в 2 раза.

🤙На месте нет ни Мурада, ни Назара, ни Малышка. Всем дискомфортно.

Свободное обсуждение Совкомбанка.

Мидаков: все показатели банка упали, второй квартал будет не лучше. У банка много разовых историй.

Аведиков: скорее всего немного упадет..

Бердников: текущая цена интересная, если смотреть дальше квартала. Потом что-то про компанию в Канаде. (от админа не стоит так)

Сбер.

👉🏿Аведиков: можно докупить после гэпа.

👉🏿Кузнецов: Сбер даст 15-16 процентов, нормально, но не много.

👉🏿Бердников: дивиденды растут, но в этом году гэп могут закрывать дольше.

Лукойл.

🔴Кузнецов: должен збыстро закрыть гэп.

🔴Мидаков: проблема нет отчета по МСФО.

Самари всех по банковскому сектору:

✍️На рынок давит ставка ЦБ. Скорее всего МТС-банк придавит. розница будет болеть.

✍️Эффект повышения ставки налога на прибыль вероятно ударит по банкам, а не по капиталоемким отраслям.

❗️Общая стратегия от Мидакова: рост до сентября, а после рынок будет выдыхаться, и там перейти в ОФЗ.

( Читать дальше )

Идейка не на ИКСы конечно, но четверть икса вполне.

- 08 мая 2024, 10:43

- |

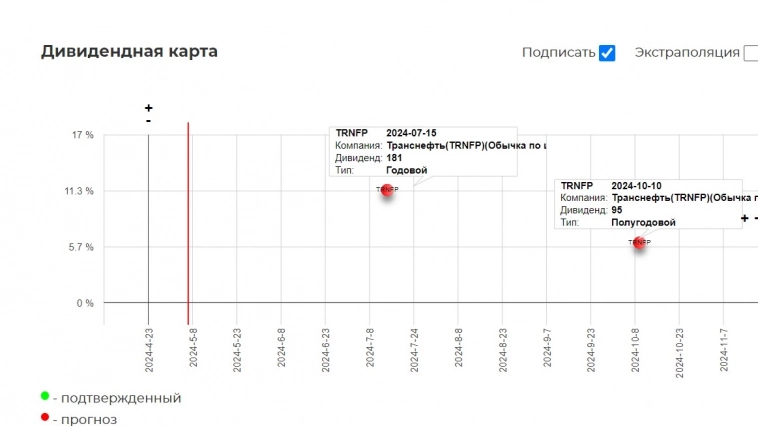

Глава Транснефти: рекомендация по дивидендам за 2023г будет выше, чем в 2022г, идет работа по переходу на выплату промежуточных.

Что нам это дает? А дает потенциальную доходность в 17% уже в 2024. Т.е. мы получаем годовой летом, и полугодовой в октябре. Пока избы еще не прочухали, но вопрос времени.

Технически 1660 ключевой уровень, после пробоя которого ожидаю продолжение роста.

( Читать дальше )

Интересная идея на 2024. Банк Санкт-Петербург.

- 24 апреля 2024, 12:53

- |

Банк Санкт-Петербург отчитался за март 2024 года, показав прибыль районе 5 млрд рублей.

Если фантазировать и представить, что оставшиеся 9 месяцев, что не факт будут такими же, то это дает нам 50-60 млрд прибыли за 2024. Компания платит по полугодиям 40% от ЧП с фантазиями инвесторов перехода на 50%.

Если банк не сбавит темпов, то мы получим в районе 26 рублей на акцию в октябре, плюс 23,3 за второе полугодие 2023 уже в мае.

Всего при прибыли в 59 млрд рублей, дивиденд составит +-50 рублей при 40%ЧП. Сделал такую картинку.

( Читать дальше )

Конспект встречи с Системой.

- 19 апреля 2024, 11:37

- |

Дмитрий Коровкин.

Система это:

👉🏿>20 отраслей

👉🏿0,6% вклад в ВВП РФ

👉🏿активы 2,4 трлн рублей

Долгосрочные цели:

👌максимализация чистой стоимости активов под управлением

👌выплата дивидендов акционерам

👌построение прибыльных и растущих компаний

Интересное.

✍️МТС дивиденды платило и будет платить.

✍️70% в облигация, ставка менее 10%.

✍️Долг растворяется в инфляции и росте активов.

✍️Дивиденды привязываются к FCF, не менее 0,52 на акцию, плюс +25-50% к предыдущему размеру дивидендов до 2026. Будут смотреть на долг

✍️Медси и Бинофарм в высокой степени готовности выхода. Но сами компании не требуются в деньгах.

✍️Не видят смысла в IPO ради IPO, интересно только в CASH-IN схеме для развития самой дочки.

✍️Элемент, Космос и другие дочки будут готовы в 24 и 25 году. Прежде всего смотрят на необходимость самой дочки в капитале.

✍️Монетизация долей в дочках, через продажу партнерам миноритарных долей.

( Читать дальше )

Про дивиденды ММК.

- 18 апреля 2024, 13:56

- |

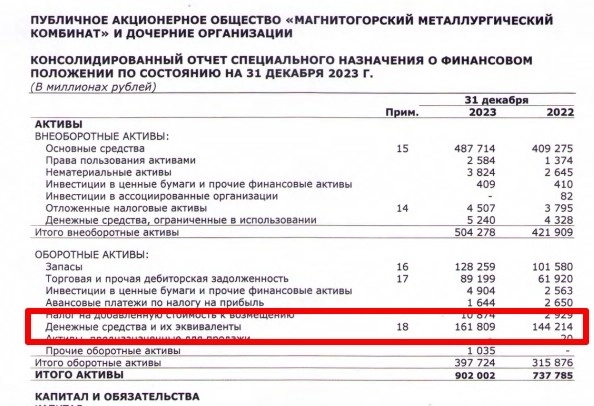

ММК отстает от коллег по цеху в плане объявления дивидендов. Скорее всего, какая-то информация появится на след неделе, так как сегодня СД рассматривает отчет:

Дата проведения: 18 апреля 2024

Повестка:

1 Об утверждении «Отчета СД ПАО «ММК» о результатах развития ПАО «ММК» по приоритетным направлениям его деятельности за 2023 год».

2 О предварительном утверждении годового отчета ПАО «ММК» за 2023 год (вместе с годовой бухгалтерской (финансовой) отчетностью).

3 О рассмотрении отчета о результатах деятельности комитетов СД ПАО «ММК» за 2023-2024 гг.

4 О рассмотрении отчета единоличного исполнительного органа- Генерального директора ПАО «ММК» о выполнении решений СД ПАО «ММК»

На данный момент компания собрала на своих счетах более 170 млрд рублей, что дает 14,7 рубля на акцию.

Но! По див политике если взять 100%FCF выйдут скромные 2,7 рубля, плюс еще потратили 22,5 на шахту имени Тихнова.

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 3 )

Забыл в предыдущую статью добавить про навес от редомицелянтов...

- 20 февраля 2024, 12:17

- |

LQDT-фонды и почему локально рынку акций будет трудно расти ближайшие пару месяцев.

- 19 февраля 2024, 14:45

- |

Вижу много интересных и логичных мнений о том, что сейчас печатается так много денег, что они будут драйвить рынок акций. Они вполне разумны и понятны.

Беру локальные идеи Смарталаба для примера:

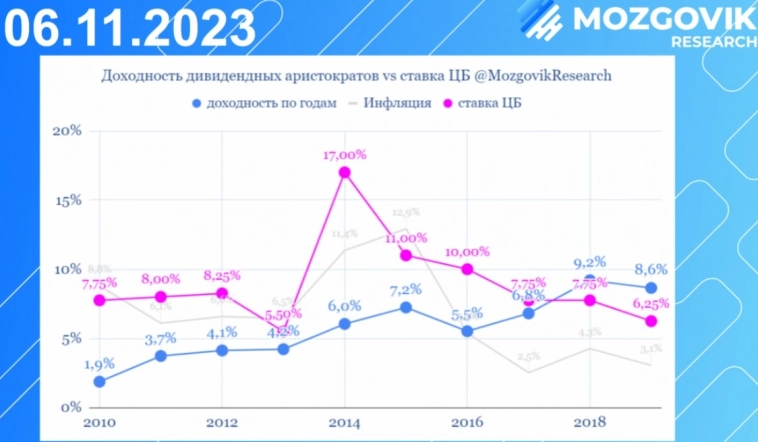

Мысль Мозговика, что доходности див аристократов стандартно ниже ставки ЦБ хорошая.

Уже классическая идея Олега К. о дельте между денежной массой и общей капитализацией.

( Читать дальше )

Иксов больше не будет...(часть2)

- 02 ноября 2023, 15:58

- |

Продолжение первой статьи на тему куда припарковаться.

Увидел некоторое непонимание материала со стороны читателя и странную критику некоторых предложенных пунктов. Каждый вариант имеет свои недостатки и преимущества. Цель была не выбрать какой-то один и давить на это, а сделать обзор максимально широкого списка возможностей. Даже вариант с овернайтом у брокера вполне приличный, так как кэш всегда под рукой, а при хорошем базовом капитале брокер дает 9,5%, что не сильно меньше LQDT или ОФЗ. Тем более это парковка на короткое время.

В случаи снижения ставки, вырастут не только дальние облигации, но и акции тоже. Поэтому полностью отказываться от фондового рынка будет ошибкой. Предлагаю рассмотреть идеи, которые сам держу. Кстати более месяца назад писал про свой портфель тут. Хорошо показал себя.

Постараюсь не говорить того, что уже итак известно, типа дивидендов Сбербанка, по которым все ясно и понятно.

Лукойл.

Дали не так много как все хотели, только 447 рублей. Сложно судить о логике, так как отчет по МСФО не полный, но уверен она там есть. (ха-ха-ха) Отчет РСБУ не шибко показателен, так как отражает результаты всего лишь нескольких НПЗ и еще по мелочи в виде дивов от дочек и демпфер. Судя по всему дивиденды с дочек в 3кв не поднимали.

( Читать дальше )

Иксов больше не будет…

- 01 ноября 2023, 13:20

- |

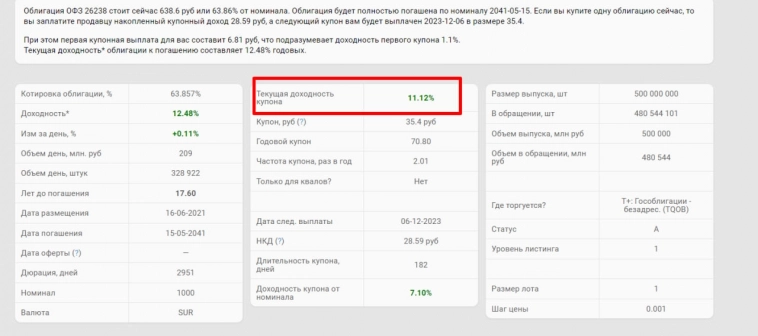

Общий консенсус на конференции Смартлаба: «Иксов больше не будет…» Уровень ставки запредельно высок. Купоны дальних ОФЗ дают 11% годовых. Именно купоны, а не погашение.(pic1)

А ближние к погашению +-12,5%.

( Читать дальше )

теги блога Жека Аксельрод

- Inc.

- Activision Blizzard

- Apple

- correction

- En+

- IMOEX

- IPO

- IPO 2025

- Mail.Ru Group

- Metro AG

- Micron Technology

- Philip Morris

- Seagate

- Tesla

- US500

- Western Digital

- Акрон

- акции

- Алроса

- ара

- АФК Система

- аэрофлот

- Бабкины бабки

- башнефть

- БКС

- брокеры

- вирус

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский Мир

- дивиденды

- дивы

- ЕН+

- железная дорога

- жулики

- Индекс МБ

- Ключевая ставка ЦБ РФ

- конференция смартлаба

- кризис

- курваобзор

- Лента

- Лукойл

- Магнит

- мать и дитя

- металлурги

- Мечел

- ММВБ

- ММК

- Московская Биржа

- мсфо

- МТС

- мультипликаторы

- мультназлобу

- Нефть

- НЛМК

- Новатэк

- норильский никель

- норка

- обзор рынка

- облигации

- ОГК-2

- отчеты МСФО

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россети Ленэнерго

- Ростелеком

- Русал

- Русгидро

- Русснефть

- сбербанк

- Северсталь

- система

- Совкомфлот

- Татнефть

- тесла

- теханализ

- техническая картина

- технический анализ

- техосмотр

- ТМК

- Трансконтейнер

- Турция

- удобрения

- фильтр новостей

- Фосагро

- фьючерс mix

- ЦБ РФ

- Центральный телеграф

- Черкизово

- чёрный лебедь

- Юнипро

- Юнипро. Березовская ГРЭС

- Яндекс

- Яндекс компания