Тимур Гайнетьянов

Обзор Норникеля. Мирового лидера в горно-металлургической промышленности

- 12 января 2023, 20:58

- |

На чём зарабатывает?

Основная выручка идёт от реализации 3-х металлов: Палладий — примерно треть всей выручки, на Медь и Никель примерно по четверти выручки. При этом на компанию приходится 44% мирового рынка палладия, 22% — никеля, 2% меди

Палладий

Основным потребителем палладия является классический автопром. Он используется для систем очистки выхлопных газов. Но в этой сфере есть 2 основных негативных фактора. Первый это сохраняющееся замещение палладия платиной (как более доступный вариант), который сдерживает цены на металл. Второй момент это бурно растущий рынок электромобилей (нет выхлопных газов, нет проблем). Но Норникель проблем в этом не видит и считает, что падение спроса будет компенсировано падением предложения, что должно подержать цены.

( Читать дальше )

- комментировать

- 5.6К

- Комментарии ( 5 )

Цветные металлы. Инвестиции в РУСАЛ и Норникель

- 09 января 2023, 20:06

- |

Практически весь 2022 акции Русала $RUAL и Норникеля $GMKN падали в цене, тут и СВО, и крепкий рубль, падение цен на металлы из-за надвигающийся рецессии и конечно же санкции

Изменение цен за последние 10 лет. Источник: TradingEconomics

( Читать дальше )

Выбираем золотодобытчиков

- 26 декабря 2022, 22:01

- |

Это пост как продолжения пятничного поста: «Пора инвестировать в акции золотодобывающих компаний РФ?», в котором я постарался расписать общую картину для всех золотодобытчиков как я её вижу в настоящий момент и общих драйверах роста.

Теперь перейдём от общего к частному, кратко пройдёмся по компаниям из этого сектора: Полюс Золото, Полиметалл, Селигдар и пару слов напишу про Лензолото $LNZL, если не написать, кто-нибудь да спросит про неё в комментариях, а разбирать подробно смысла нет, так как компания была золотодобывающей раньше, а после продажи своих активов — это просто пустышка, инвестировать в неё не стоит

Полиметалл $POLY

Хороший середнячок, стабильно входящий в ТОП-10 крупнейших золотодобытчиков мира и второй по величине производитель золота в России с активами в РФ и дружественном нам Казахстане.

После начала СВО компанию бросало то в жар, то в холод, были и планы по продаже активов РФ, и смена юрисдикции на более дружественную, с острова Джерси в британской юрисдикции на Гонконг, КНР, ОАЭ или Казахстан (редомициляция). Вся эта неопределённость оказала сильное давление на акции компании. Сверху ещё и отсутствие дивидендов расстраивают.

( Читать дальше )

Пора инвестировать в акции золотодобывающих компаний РФ?

- 22 декабря 2022, 20:47

- |

Но всё это меркнет по сравнению с тем, что выпало на долю отечественных золотодобытчиков. 2022 оказался совсем не простым, но тем не менее пока в планах сохранить объём производства на уровне прошло года

Информации о значительных дисконтах на золото РФ пока нет. Проблемы с высокотехнологичным оборудованием нет. При этом акции золотодобытчиков упали с начала года очень сильно. Polymetal $POLY на 70%, Полюс Золото $PLZL на 40%, Селигдар $SELG на 25%

Все основные риски уже реализовались. Санкции на золото РФ уже ввели, рекордное укрепление рубля $USDRUB в прошлом (скорей всего), дно по золоту тоже в прошлом (доходности гос облигаций США вряд ли покажут существенный рост, как и рост индекса доллара).

Само золото думаю ещё немного скорректируется, всё-таки сильный был рост с октябрьских минимумов. Но среднесрочно стоимость золота будет расти, так как ФРС переходит к смягчению своей позиции, шаг поднятия ставки становится меньше, а скоро мы услышим о паузе в повышении. Добавьте к этому рекордные по объёмам покупки золота ЦБ Китая и Индии. Текущих наших главных партнёров.

Акции золотодобытчиков РФ выглядят интересными. Можно понемногу формировать позицию.

-

Не является индивидуальной инвестиционной рекомендацией

НОВАТЭК $NVTK и рост цен на Газ

- 30 ноября 2022, 20:51

- |

Стоимость газа плавно растёт, с минимум октября в районе $1000 стоимость газа подбиралась сегодня к $1600 за тысячу кубов. Снова стали проскальзывать сообщения, что зимой цены на газ могут вернуться к $3000 и выше

Перспективы Газпрома $GAZP в условиях вынужденного сокращения поставок выглядят крайне туманными. Как и перспективы дивидендов. Новатэк в свою очередь более понятен и интересен

Новый проект СПГ «Арктик СПГ 2», первую линию которого на 6,6 млн т/г компания планирует запустить (по заявлениям менеджмента) по плану в 2023, как и вторую в 2024. С третьей могут быть задержки, пока план запуск в 2026, так как импорт технологии сжижения и турбин затруднён

При этом Европейские страны за первые 10 месяцев увеличили импорт СПГ РФ на 42% год к году (до 17,8 млрд куб. м.)

Сейчас 🇷🇺 РФ является вторым крупнейшим поставщиком с долей в 20%, лидерство у 🇺🇲 США — 42%, замыкает тройку 🇶🇦 Катар — 13,7%

Т.е. Отказ Европы от российского СПГ минимальный (как и риск «низкого» потолка цен на газ). Более реальный на мой взгляд вариант, что государство может «попросить» продавать СПГ в «нейтральные» страны, так как на глобальном рынке есть определённый дефицит, что в итоге разгонит цены на СПГ на Европейском рынке

( Читать дальше )

Стоит ли покупать Яндекс под разделение?

- 25 ноября 2022, 20:18

- |

Что это значит?

Обсуждается процесс разделения на две части:

В РФ остаются: Поиск и реклама (основные деньги генерирует), электронная коммерция, доставка, (в том числе фуд тех) и другие услуги. Бренд остаётся в РФ

А к международной части перейдут перспективные разработки: автономные автомобили, разметка данных, облака (особенно обидно), образование. Всё очень перспективно, но пока не приносит существенные деньги

Получается в РФ остаётся то, что деньги приносит сейчас, а в международную компанию уходит то, что будет приносит куда большие деньги, но потом (и если).

( Читать дальше )

Акции Тинькофф $TCSG теряют 2,4% на отчёте, стоит ли покупать?

- 23 ноября 2022, 19:49

- |

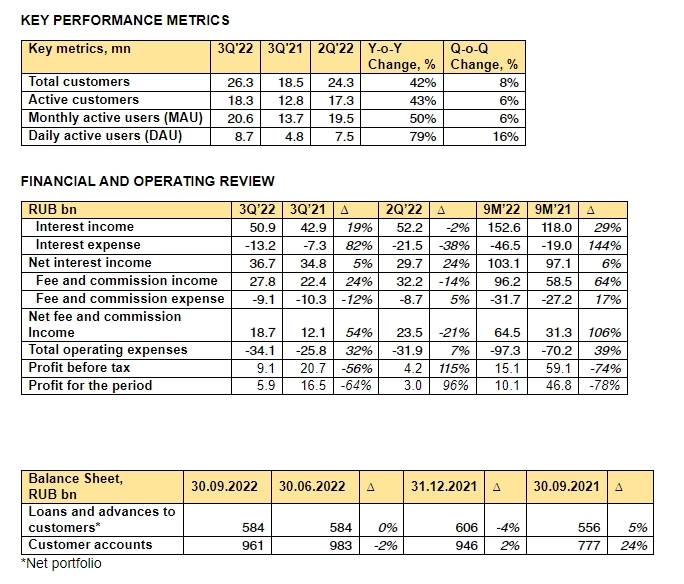

Первое, что бросается в глаза, так это количество клиентов Тинькофф продолжает расти. По итогам 3 квартала 26,3 млн +42% год к году(г/г) и 8% кв/кв. Это хорошая основа для последующей монетизации, так как у Тинькофф много различных сервисов: Кредиты, Инвестиции, Мобильная связь, Сервисы для Бизнеса и т.п.

Следом финансовый результат. Выручка показывает двузначный процентный рост год к году (в том числе из-за роста клиентской базы). Это тоже в плюс для компании.

Что в минус? Чистая прибыль упала до 10,1 млрд руб. (за 9месяцев 2021 было 46,8 млрд руб.). Если брать только 3 квартал, то чистая прибыль 5,9 млрд руб. против 16,5 млрд руб. годом ранее. Т.е. снижение на 64% г/г.

( Читать дальше )

Какие Акции можно добавить на коррекции рынка?

- 20 ноября 2022, 17:21

- |

Магнит $MGNT

Хороший последний отчёт, бизнес компании сосредоточен на внутреннем рынке и не зависит от геополитических сюрпризов. Поставщики и Логистическая цепочка, всё работает стабильно. Из недавних положительных новостей, «Магнит косметик» начинает продажи на Ozon, что расширит каналы сбыта. Добавим к этому потенциальные дивиденды и получим интересный актив, для сбалансированного портфеля

TCS Group $TCSG

Интересный кейс на рынке РФ, банк входит в ТОП-3 самых популярных в РФ, а под прямые санкции не попал (во всяком случае пока). Большинство компаний сворачивают своё международное присутствие, а TCS Group по-прежнему планирует расширяться за рубежом и уже есть первые клиенты на зарубежных рынках. Кроме это TCS Group оценивает сделки по слиянию и поглощению. Оценка всех бизнесов в РФ сейчас сильно упала, время для покупок отличное. А акции финансового сектора обязательно должны быть в сбалансированном портфеле

Positive Technologies $POSI

( Читать дальше )

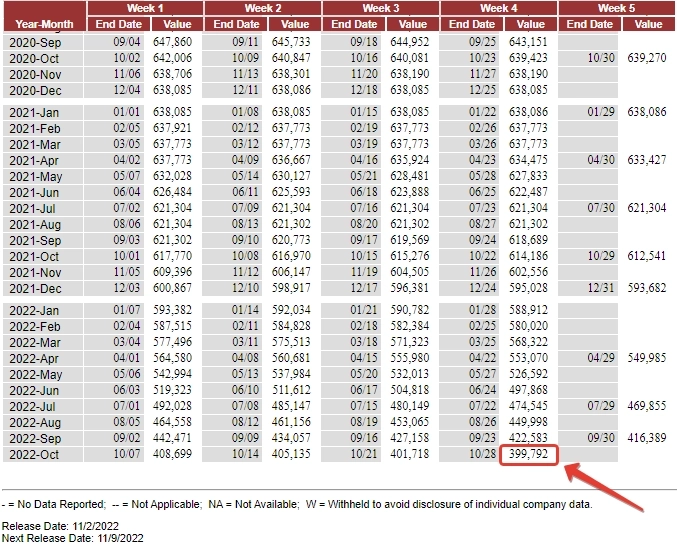

Нефть аккуратно подбирается к $100, а стратегический нефтяной резерв (SPR) США стремительно пустеет и стал уже ниже 400 млн. баррелей.

- 04 ноября 2022, 15:40

- |

Параллельно ОПЕК+ сокращают добычу, чтобы получить более высокие доходы от нефти. Учитывая, что сливать SPR осталось недолго, даже если примут решение о дополнительных объёмах он всё-таки конечен. Так что компании нефтегазового сектора РФ вроде Лукойла $LKOH и Роснефти $ROSN ещё могут приятно удивить инвесторов вместе с дорогой нефтью

-

Не является индивидуальной инвестиционной рекомендацией

Отчёт Московской биржи $MOEX за 3 квартал 2022

- 03 ноября 2022, 19:04

- |

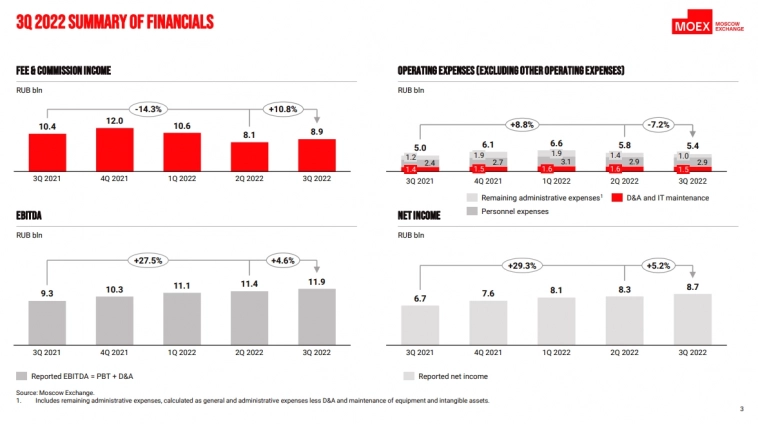

Компания демонстрирует хорошую устойчивость бизнес модели во время кризиса. В отчёте есть позитивная динамика, да и доходы упали не так сильно, вот только отказ от дивидендов расстроил

Ключевые моменты:

— Показатель EBITDA +27,5% г/г (11,9 млрд руб.)

— Чистая прибыль +29,3% г/г (8,7 млрд руб.)

— Общие операционные расходы +8,8% г/г (до 5,4 млрд руб)

— Комиссионные доходы -14,3% г/г (до 8,9 млрд руб)

— Отказ от выплаты дивидендов за 2021

Несмотря на, то что комиссионные доходы упали достаточно существенно компания смогла нарастить чистую прибыль. К сожалению, подробной финансовой информации в отчёте нет, скорей всего сильно порезали расходы

Суммарно за 9 месяцев года чистая прибыль составила 25,1 (8,1+8,3+8,7) млрд руб. Для сравнения за весь 2021 было 28,1 млрд руб. Так же растёт и процент чистой прибыли квартал к кварталу, что даёт нам (инвесторам) уверенность, что дивиденды мы всё-таки увидим, правда, скорей всего, уже в следующем году.

( Читать дальше )

теги блога Тимур Гайнетьянов

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- RGBI

- SPO

- акции

- база

- банки

- Белуга Групп

- бюджет

- бюджет РФ 2024

- бюджет РФ 2025

- ВДО

- вклад

- вклады

- Владимир Путин

- ВТБ

- Газпромнефть

- девелоперы

- денежно-кредитная политика

- Депозиты

- дефицит бюджета

- дивиденды

- доллар рубль

- Дональд Трамп

- Европлан

- ЕС

- золото

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- инфляционные ожидания

- инфляция

- инфляция в России

- итоги дня

- Итоги недели

- Ключевая ставка ЦБ РФ

- курс

- ЛСР

- мать и дитя

- мем

- мемы

- Минфин

- мирные переговоры

- мобильный пост

- МосБиржа

- Московская Биржа

- мсфо

- недвижимость

- Нефть

- Новатэк

- обзор акций

- обзор рынка

- Облигации

- операционные результаты

- отчет цб

- отчеты МСФО

- отчёт

- офз

- ОФЗ с переменным купоном

- оффтоп

- Пик

- политсрач

- полюс

- полюс золото

- Портфель инвестора

- прогноз по акциям

- разбор

- Роснефть

- россети ленэнерго

- Россия

- рубль

- РФ

- рынок

- Рынок РФ

- самолет

- санкции

- санкции США

- сбер

- сбербанк

- СВО

- Северсталь

- Селигдар

- сша

- тинькофф банк

- трейдинг

- Украина

- форекс

- Фосагро

- ФРС

- ФРС США

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- Эталон

- юмор