Raptor_Capital

⚡ Дёшево ли сейчас стоит рынок акций?

- 29 октября 2025, 13:01

- |

📌 На конференции Смартлаба Совкомбанк представил свой график с заголовком «Дорого ли стоит рынок акций?». Посыл был в том, что недооценки в акциях сейчас нет, если смотреть по средней оценке P/E индекса Мосбиржи за последние 4 года. Тема меня заинтересовала, поэтому делюсь своими мыслями и рассказываю, в чём я не согласен с аналитиками Совкомбанка.

1️⃣ Что такое P/E всего рынка?

• Насколько я понял, при подготовке презентации P/E абсолютно всех компаний никто не считал, были взяты лишь 43 акции, включённые в индекс Мосбиржи. Среднюю цену по каждому году тоже сомневаюсь, что подсчитывали – судя по всему, были взяты цены на конец каждого года и годовая прибыль.

• Почему такой подход не самый правильный? На примере прошлого года – после декабрьских минимумов по 2400 пунктов индекс к концу 2024 года восстановился до ≈2800 пунктов. При том, что в течение 2024 года индекс гулял в промежутке от 2400 до 3500 пунктов, оценка была взята близкая к минимуму.

( Читать дальше )

- комментировать

- 11.6К | ★3

- Комментарии ( 5 )

🎤 Что было на конференции Смартлаба?

- 28 октября 2025, 21:07

- |

📌 В субботу прошла конференция Smart-Lab для инвесторов, выступали известные аналитики и менеджмент многих компаний. Делюсь отдельными выдержками трёх компаний и общим настроением участников конференции.

🏦 Совкомбанк ($SVCB)

• Выступал основатель Совкомбанка Сергей Хотимский, отметил рост спроса на потребительское кредитование во втором полугодии. Результаты Совкомбанка в третьем квартале лучше, чем во втором, в четвёртом квартале должны быть ещё лучше.

• В следующем году ожидают ключевую ставку почти без снижений, а также падение прибылей многих компаний. Считают маловероятным рост налогов для банков.

🍏 Лента ($LENT)

• Планируют продолжать открывать новые магазины и масштабировать бизнес, поэтому вопрос дивидендов пока не стоит. План по открытию Монеток перевыполнили, на этой неделе опубликуют отчёт за 3 квартал, в ноябре поделятся своей стратегией на 3 года.

📦 Озон ($OZON)

• Компания значительно увеличивает свою долю на рынке (сейчас 26%, в 2017 году – 2%), после переезда хотят включение в первый котировальный список. Если компанию включат, то акции отреагируют позитивом, многие фонды и крупные игроки смогут добавить Озон в свои портфели.

( Читать дальше )

⚡ ТОП-5 надёжных флоатеров с ежемесячным купоном

- 28 октября 2025, 19:20

- |

📌 Новый прогноз ЦБ допускает ключевую ставку 14% к концу 2026 года, поэтому снова становится актуальной идея в облигациях с купоном, привязанным к ключевой ставке – именно они могут обогнать в доходности многие «фиксы» в ближайшие несколько месяцев.

• Сделал подборку флоатеров по следующим критериям:

1) Премия к ключевой ставке +2% и выше;

2) Выплаты купонов каждый месяц;

3) Погашение минимум через 1,5 года;

4) Кредитный рейтинг не ниже А+;

5) Надёжная компания (чистый долг/EBITDA ниже 2x);

6) Без оферты.

⚡️ ТОП-5 флоатеров в порядке убывания текущей доходности купона:

1️⃣ Балтийский лизинг БО-П12 ($RU000A109551)

• Купон: КС + 2,3%, ежемесячно

• Текущая доходность купона: 19,8%

• Текущая цена: 95% (950,4 ₽)

• Дата погашения: 25.08.2027

•! Амортизация с февраля 2027 г. !

• Рейтинг: AA–

* Лизинговая компания, топ-5 в секторе по объёму нового бизнеса, фактически принадлежит банку ПСБ. В 1П2025 г. рост доходов от лизинга +39,7%, Долг/Капитал снизился с 6,4x до 6,1x (норма для лизинга), FCF = –1,5 млрд рублей (год назад –8,9 млрд рублей).

( Читать дальше )

⚡ Ключевая ставка – 16,5%. Это хорошо или плохо?

- 25 октября 2025, 12:55

- |

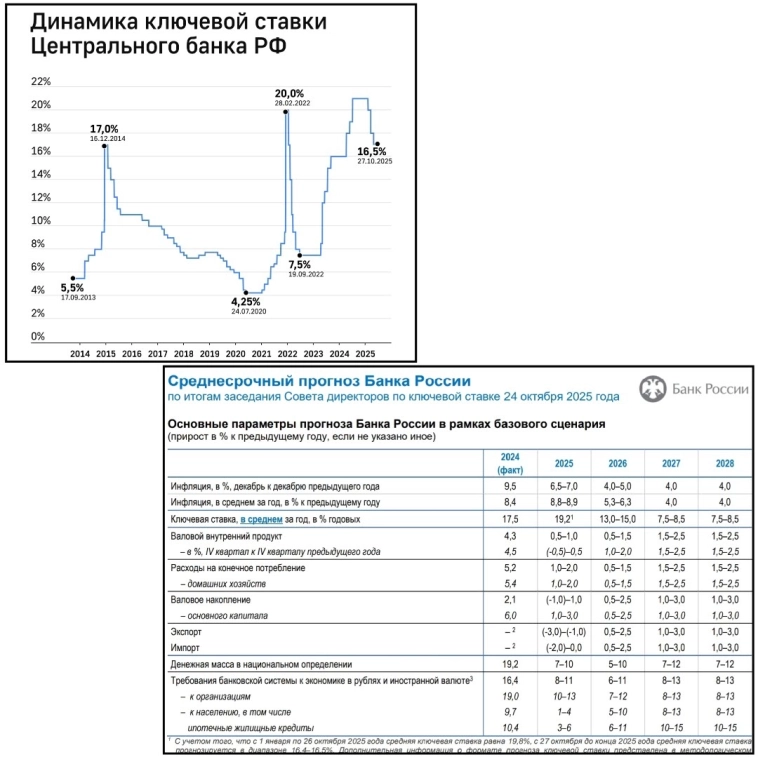

📌 Вчера ЦБ снизил ключевую ставку на 0,5% до 16,5% и изменил свой среднесрочный прогноз. Предлагаю подвести итоги заседания ЦБ и подумать, как новый прогноз отразится на фондовом рынке.

1️⃣ Почему снизили на 0,5%?

• В моём прошлом посте о ЦБ я проводил аналогию с двумя папками и писал, что ЦБ снизит ставку до 16%, если будет смотреть только на текущие данные, и сохранит 17%, если будет закладывать будущее влияние роста налогов на инфляцию. В итоге ЦБ выбрал компромисс, снизив ставку на 0,5% и отметив ускорение инфляции в сентябре из-за бензина и овощей.

2️⃣ Что ждать в декабре?

• ЦБ отметил, что цикл снижения ключевой ставки может идти с паузами. В этом году осталось последнее заседание ЦБ – 19 декабря, и исходя из нового прогноза по средней ставке, мы можем увидеть 2 варианта ставки в декабре – это сохранение 16,5% или снижение до 16%.

• В ноябре и декабре каждый год инфляция ускоряется, в этом году добавится рост цен из-за НДС (бизнес будет действовать на опережение).

( Читать дальше )

⚡ Индекс Мосбиржи 2570 пунктов. Ждём новых минимумов?

- 23 октября 2025, 20:45

- |

📌 Ночью появились очередные негативные новости, поэтому утром рынок открылся гэпом вниз на –3,5%. Завтра всё внимание будет приковано к ключевой ставке, поэтому решил сегодня подвести итоги свежих новостей и поделиться своим мнением.

1️⃣ ВСТРЕЧИ ТРАМПА И ПУТИНА НЕ БУДЕТ?

• Несколько дней появлялись новостные заголовки то об отмене встречи президентов, то о её переносе, то о том, что встреча всё же состоится. И вот, появился пока единственный официальный комментарий от Трампа:

– «Я отменил свою встречу с Путиным. Мне показалось, что это неправильно. Мы сделаем это в будущем.»

• Если встреча действительно не состоится, то это, безусловно, негатив для рынка и очередные ожидания рынка о перемирии не оправдались.

• Тем не менее, наступил вечер, и последовал комментарий уже от Путина:

– «Саммит должен быть подготовлен. Скорее всего, речь о переносе встречи.» (О заявлениях Трампа)

2️⃣ НОВЫЕ САНКЦИИ:

• По итогам дня акции Лукойла упали на 5%, акции Роснефти – на 4%. Причина – прицельные санкции от США против этих двух компаний. Дедлайн по сворачиванию всех операций и выхода из акций – 21 ноября.

( Читать дальше )

⚡ Ключевая ставка – 17% или 16%?

- 22 октября 2025, 19:40

- |

📌 Интересно, что месяц назад заголовок поста был таким же. Тогда большинство участников рынка ждали снижение ключевой ставки до 16%, но мои поиски логики в действиях ЦБ оказались верными, и ЦБ снизил ставку лишь до 17%. В пятницу 24 октября предпоследнее в этом году заседание ЦБ и решение по ставке, поэтому предлагаю пройтись по индикаторам, и подумать о реакции рынка на решение ЦБ.

1️⃣ ПРИЧИНЫ СНИЗИТЬ СТАВКУ:

• Перед ЦБ сейчас лежат две папки, в одной – причины, чтобы снизить ставку до 16%, в другой – причины сохранения ставки. Попробуем сначала заглянуть в первую «папку»:

1) Кредитование.

• Если в августе была нулевая динамика портфеля потребительских кредитов, то в сентябре портфель сократился на 0,1%. Кредитование не ускоряется, именно этого и добивается ЦБ.

2) Инфляционные ожидания.

• В сентябре и октябре ожидаемая инфляция на минимумах за последний год (12,6%, график справа). Пока это аргумент за снижение ключевой ставки, но в ноябре инфляционные ожидания могут вырасти из-за повышения налогов.

( Читать дальше )

⚡ ОФЗ – Стоит ли покупать перед заседанием ЦБ?

- 21 октября 2025, 20:10

- |

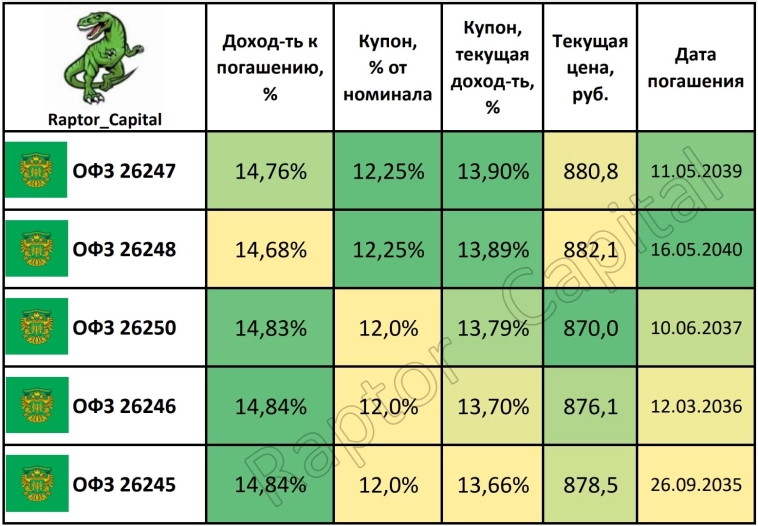

📌 В пятницу состоится заседание ЦБ, на котором будет принято решение по ключевой ставке. Сегодня посмотрим, как себя чувствуют ОФЗ с постоянным купоном выше 12%, и выясним, какой у них потенциал роста с прицелом на 1-2 года.

1️⃣ КАКИЕ ОФЗ ВЫГОДНЕЕ?

• Сейчас высоки риски замедления цикла снижения ключевой ставки, поэтому из ОФЗ с постоянным купоном выгоднее те выпуски, в которых купонная доходность выше.

• К таким относятся выпуски 26247 и 26248 (купон 12,25% от номинала), и выпуски 26245, 26246, 26250 (купон 12% от номинала). Купонная доходность от текущей цены выше у ОФЗ 26247 (13,9%) и 26248 (13,89%).

2️⃣ КАК ИЗМЕНИТСЯ СТОИМОСТЬ ОФЗ?

• Как известно, чем ниже ключевая ставка, тем дороже становятся облигации с постоянным купоном. Точную цену ОФЗ в будущем при снижении ключевой ставки определить сложно (зависит от ожиданий рынка), но можно дать приблизительную оценку, посчитав по формуле с учётом выпуклости и модифицированной дюрации конкретного выпуска.

• Так, при снижении эффективной доходности ОФЗ из таблицы до 11%, их стоимость должна вырасти до 1100-1130 рублей за облигацию. Ставка эффективной доходности и ключевая ставка ЦБ – это разные вещи, но при здоровом сценарии эффективная доходность 11% должна быть при ключевой ставке 10-11%.

( Читать дальше )

🥇 Золото дорожает сумасшедшими темпами. Обвал уже близок?

- 20 октября 2025, 20:20

- |

📌 Сегодня предлагаю поговорить о золоте – почему этот драгоценный металл продолжат дорожать, стоит ли ждать обвала цен, и как на этом можно заработать.

1️⃣ ЧТО С ЦЕНАМИ?

• 17 октября цена 1 унции золота впервые в истории достигла 4380 долларов США. К утру понедельника стоимость снизилась до ≈4260 долларов за унцию.

• С начала 2025 года цена на золото выросла на 62,6%. С начала 2024 года рост составил +110%, с начала 2023 года +133%. Итого получаем средний рост за последние 3 года на 44,3% в год, и впереди ещё остались ноябрь и декабрь.

• В рублях цена золота сейчас около 11,1 тысяч рублей за 1 грамм, с начала 2025 года рост всего +31%, но средний рост за последние 3 года +57,7%.

2️⃣ ПРИЧИНЫ РОСТА ЦЕН:

• Золото – актив, который вызывает наибольшее доверие у населения по всему миру в нестабильные времена. Сейчас среди драйверов роста цен на золото:

1) Нестабильность отношений между США и Китаем;

2) Снижение доллара США к мировым валютам;

3) Внутренние причины США: приостановка работы правительства США, проблемные кредиты у банков США, высокая ключевая ставка ФРС (начало её снижения).

( Читать дальше )

💼 Мои покупки на этой неделе

- 18 октября 2025, 20:16

- |

📌 В начале недели рынок не достиг нового минимума, а в четверг созвон Путина и Трампа привёл к мощному росту индекса Мосбиржи на 7%, вернувшись до сентябрьских отметок. Продолжения коррекции не было, поэтому сделал всего 2 покупки.

⛽️ Префы Сургутнефтегаза ($SNGSP)

• Увеличил свою позицию в 2 раза по 37 рублей за акцию, средняя цена в портфеле – 38 рублей. Планирую держать до 2027 года (если до этого не будет излишнего роста), идея в разгоне котировок на ожиданиях дивидендов в ≈10 рублей через 1,5 года. Более подробно описывал идею на прошлой неделе.

🐟 Инарктика 002P-02 ($RU000A10B8R9)

• Увеличил свою позицию по 1057 рублей за облигацию. По этой цене доходность купона 18% годовых, доходность к погашению 17,1%. Вчера посреди дня облигации подешевели на 2% без каких-либо причин и новостей. Похоже, какой-то крупный продавец решил переложиться в акции или перестраховаться перед заседанием ЦБ. Здесь мой обзор выпуска.

✏️ ПЛАНЫ НА НЕДЕЛЮ:

• Без сильного негатива обратно на 2500 пунктов по индексу Мосбиржи не должны сходить, поэтому покупки акций пока приостанавливаю. Присмотрюсь к облигациям, особенно актуально будет в пятницу, если ЦБ сохранит ключевую ставку 17%, что приведёт к коррекции рынка долга. Сейчас доля акций в моём портфеле – 65%, облигаций – 23%, LQDT – 12%.

( Читать дальше )

⚡ Индекс Мосбиржи 2716 пунктов. Рост неизбежен?

- 17 октября 2025, 09:25

- |

📌 За вчерашний день индекс Мосбиржи вырос на 6,8% до 2716 пунктов с учётом вечерней сессии. Всего пару дней назад мы были у 2520 пунктов – значит ли это, что стремительный рост рынка продолжится?

1️⃣ ПРИЧИНА РОСТА:

• И снова причина в политике. Трамп и Путин созвонились, итоги созвона можно вкратце описать в трёх предложениях:

1) В ходе разговора был достигнут значительный прогресс по словам Трампа;

2) На следующей неделе состоится встреча советников высокого уровня от России и от США;

3) Трамп и Путин планируют встретиться в Венгрии и обсудить конфликт между Россией и Украиной.

2️⃣ ЧТО БУДЕТ ДАЛЬШЕ?

• Фактически, никакого конкретного позитива пока не произошло, но мы увидели очередное подтверждение перепроданности рынка. Если в прошлый раз это было заявление ЦБ о наличии пространства для снижения ключевой ставки (тогда рынок вырос на 4,6%), то сейчас созвона двух президентов хватило для того, чтобы индекс Мосбиржи вырос на 170+ пунктов.

• Похожие ситуации уже были в 2025 году:

( Читать дальше )

теги блога Raptor_Capital

- Fix Price

- Headhunter

- IMOEX

- IPO

- IT-сектор

- iva technologies

- Ozon

- SPO

- Whoosh

- X5

- X5 Retail Group

- акции

- Аренадата

- Астра

- аэрофлот

- Банк Санкт-Петербург

- банковский сектор

- белуга групп

- ВК

- ВТБ

- Газпромнефть

- Делимобиль

- Диасофт

- дивиденды

- доллар

- Европлан

- заседание ЦБ

- застройщики

- золото

- золотодобытчики

- инарктика

- Индекс МБ

- Индекс ММВБ

- Индекс МосБиржи

- Интер РАО

- интеррао

- инфляция

- ключевая процентная ставка

- ключевая ставка

- Ключевая ставка ЦБ РФ

- лента

- лизинг

- Лукойл

- мать и дитя

- металлурги

- ММК

- мтс

- МТС банк

- нефтгеазовый сектор

- нефтегазовый сектор

- НЛМК

- НМТП

- НоваБев Групп

- обзор рынка

- облигации

- озон

- озон фармацевтика

- операционные результаты

- отчет МСФО

- отчеты МСФО

- отчёт

- Пищевая промышленность

- полюс

- Полюс Золото

- портфель инвестора

- прогноз по акциям

- прогноз по рынку

- Промомед

- Ритейл

- ритейлеры

- Роснефть

- Русагро

- русская аквакультура

- самолет

- санкции

- сбер

- сбербанк

- Северсталь

- совкомбанк

- Софтлайн

- сургутнефтегаз

- Т-банк

- т-технологии

- татнефть

- тинькофф банк

- Транснефть

- Транснефть преф

- трейдинг

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- Хэдхантер

- ЦБ

- ЦБ РФ

- Черкизово

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс