Евгений Онегин

Какие акции покупали крупные инвесторы сегодня

- 18 апреля 2024, 13:49

- |

С утра при открытии торгов наблюдались крупные покупки в таких акциях как Яндекс, Тинькофф, НЛМК, Газпром и OZON.

Самая крупная сделка на покупку на текущий момент была зарегистрирована в бумагах Яндекса, где сумма составила 52,9 млн рублей.

Из крупных продаж мы бы отметили две сделки подряд по акциям Лукойла в 11:06 и 11:07 на 58 и 32,2 млн рублей соответственно.

- комментировать

- 271

- Комментарии ( 0 )

Спрос на драгметаллы сильно упал

- 17 апреля 2024, 17:40

- |

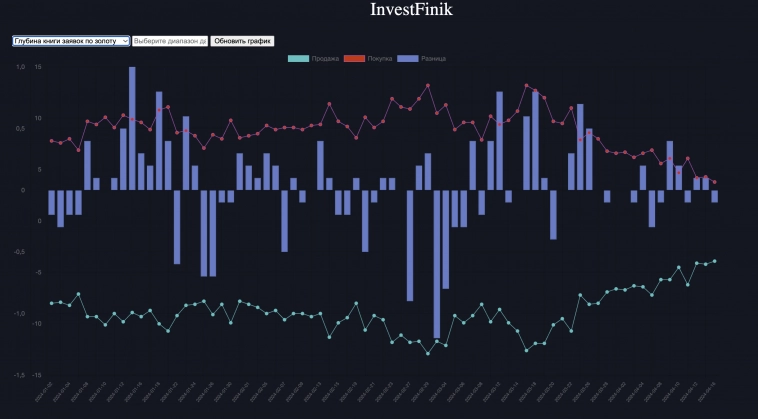

На рынке золота и серебра заметна упала ликвидность — глубина книги заявок сузилась до минимальных значений с прошлого года.

Глубина книги заявок показывает интерес участников рынка к инструменту и когда она снижается, это говорит о том, что на рынке все меньше трейдеров, которые готовы торговать инструментом на текущем уровне.

Как раз такая ситуация сейчас сложилась на рынке золота и серебра. Эти активы в последние несколько недель сильно выросли и сейчас участники торгов, что быки, что медведи, предпочитают выждать в стороне.

Ссылка на пост

Ставка против рубля обновила максимум

- 17 апреля 2024, 11:34

- |

По итогам вчерашней основной сессии физические лица заняли рекордную позицию против рубля. На вечер вторника в портфелях частных инвесторов находилось фьючерсов на юань в размере 2,09 млн контрактов и фьючерсов на доллар — на 448,2 млн. Таким образом, совокупная сумма, которая была поставлена против российской валюты превысила 69 млрд рублей.

До вчерашнего дня на протяжении нескольких рабочих дней частные спекулянты постепенно сокращали свои позиции по иностранной валюте, однако вчера они вновь резко их увеличили.

Крупные игроки не видят риска падения цен на нефть

- 15 апреля 2024, 11:05

- |

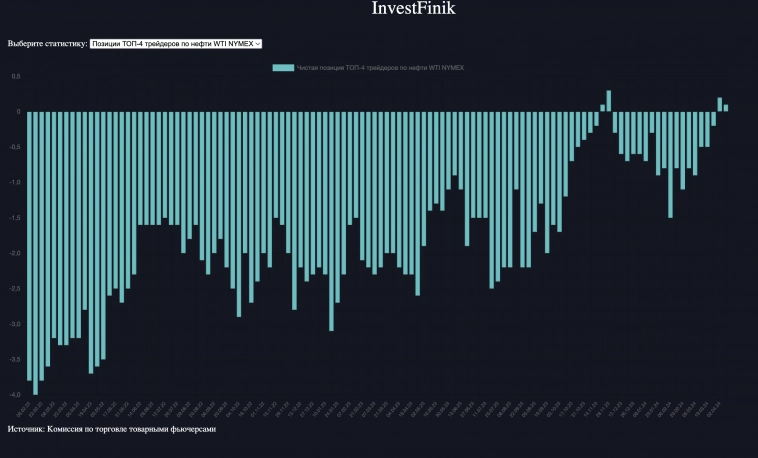

За неделю со 2 по 9 апреля позиции хедж-фондов по нефти не сильно изменились. Если в Европе на бирже ICE сохранялся чистый «шорт» — 19,7 тыс. контрактов, то на бирже NYMEX фонды немного увеличили свои длинные позиции до 238,1 тыс. контрактов. Данный уровень уже выше средних показателей с 2022 г.

Позиции крупнейших четырех трейдеров на Нью-Йоркской товарной бирже также не сильно изменились за неделю — они продолжают делать ставку на рост цен на золото вторую неделю подряд. Но их чистые позиции относительно их портфелей малы, что больше похоже на нейтральную позицию в целом.

Позиции крупнейших игроков в Нью-Йорке явно перестраиваются, если в 2022 г. после всплеска цен на нефть, они агрессивно «шортили» сырье и в плоть до ноября 2023 г. постепенно сокращали свои позиции, то сейчас они уже нейтральны и в небольшую пользу роста котировок. То есть, как минимум, трейдеры не делают ставку на падение цен, несмотря на то, что нефть находится в районе 90 долларов за бочку. Таким образом, по их мнению, данный уровень не является чрезмерно высоким на текущий момент.

( Читать дальше )

На рынок пришли дивиденды

- 12 апреля 2024, 15:06

- |

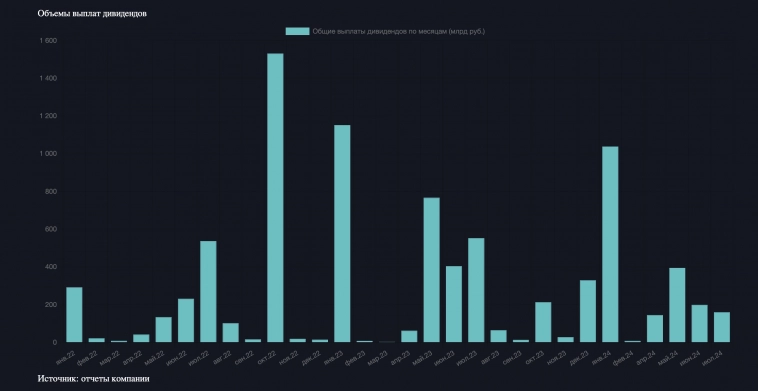

В начале текущей неделе пришли дивиденды от компании НОВАТЭК. Согласно законодательству крайний день выплаты по дивидендам после закрытия реестра был 09 апреля. Общая сумма выплат составила более 133,8 млрд рублей. Учитывая free-float, в рынок поступило 28,1 млрд рублей, которые на этой недели могли быть перераспределены на рынке.

В текущем месяце больше не ожидается каких-либо существенных сумм, однако май традиционно считается сильным месяцем по дивидендам. На текущий момент известно о предстоящих выплатах на сумму в 394,9 млрд рублей. Стоит отметить, что пока еще не сказал свое слово Сбербанк. В последние два года банк выплачивал дивиденды в мае, но, видимо, в этом году график переносится на июнь-июль.

В России резко вырос профицит внешней торговли

- 11 апреля 2024, 18:25

- |

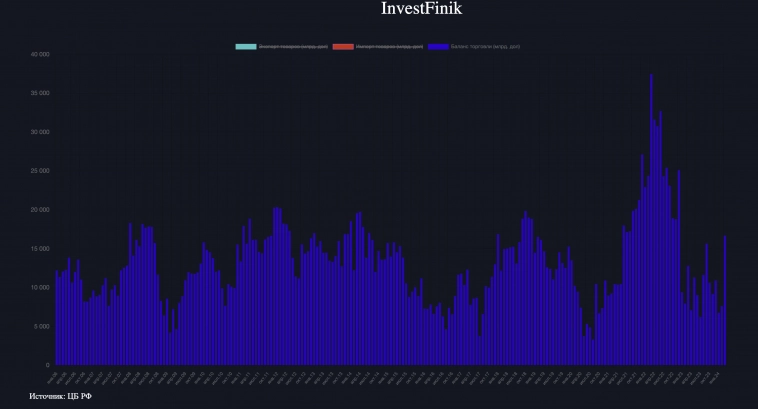

По предварительным оценкам, профицит внешней торговли в первом квартале 2024 г. составил 31,1 млрд долларов, подсчитали в Банке России, передает агентство Интерфакс. Учитывая, что в январе и феврале профицит был равен 6,7 и 7,6 млрд долларов соответственно, получается, что в марте он вырос до 16,6 млрд, по сути своей, удвоившись.

Однако резкий скачок профицита торговли не привел к укреплению рубля, а получилось совсем наоборот, за март российская валюта потеряла почти 2%.

Согласно данным ЦБ, в марте экспортеры продали 12,1 млрд долларов валютной выручки, тогда как получили, по нашим предварительным подсчетам, около 39 млрд. В январе 2024 г. доля рубля во внешней торговле упала до 32,5%.

Ссылка на пост

На рынке нефти дефицит

- 11 апреля 2024, 13:20

- |

Дефицит нефти в мире признали уже и в Управлении энергетической информации — ведомстве Минэнерго США. Обычно это агентство подходит к оценкам рынка более оптимистично, с точки зрения потребителя. Теперь же в управлении признали, что с февраля производство сырья не поспевает за потреблением и данная ситуация продлится вплоть до второго полугодия 2024 г.

В последний месяц зимы дефицит нефти составил 1 млн баррелей в сутки, в марте — 240 тыс., в апреле он будет равен 600 тыс., а в первый месяц лета подскочит аж до 1,7 млн.

Ссылка на пост

ЦБ включился в борьбу за рубль

- 10 апреля 2024, 13:06

- |

ЦБ включился в борьбу за рубль

В последние несколько дней российский рубль постепенно, но верно теряет к основным мировым валютам. На этом фоне физические лица заняли рекордные позиции против рубля на фьючерсном рынке.

Ситуация на валютном рынке вынудила регулятор начать вмешиваться. Во-первых, ЦБ сократил объемы покупаемой валюты для Минфина в рамках «бюджетного правила». Вчера Банк России приобрел валюту на сумму в 0,6 млрд рублей, против 14,1 млрд днем ранее.

Во-вторых, регулятор перешел к систематическому изъятию рублей из системы — вот уже семь рабочих дней подряд, когда ЦБ изымает ликвидность с рынка и за это время объем операций превысил 3,2 трлн рублей.

Ссылка на пост

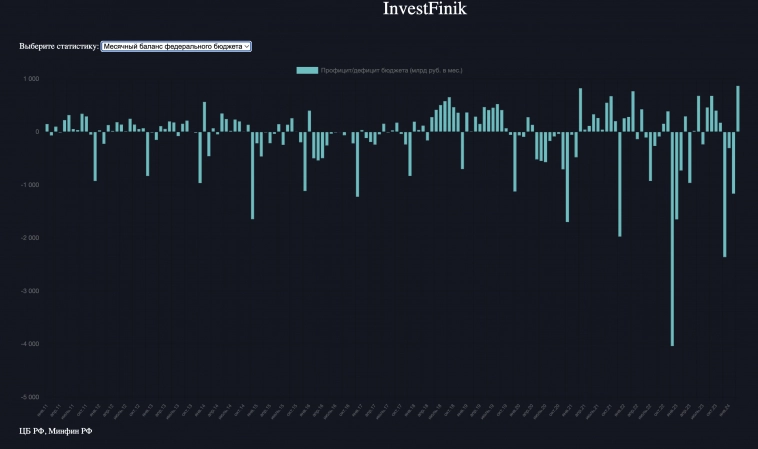

Бюджет идет по плану

- 10 апреля 2024, 10:30

- |

Первый квартал 2024 г. исполнен с дефицитом федерального бюджета в 607 млрд рублей, в феврале он был гораздо существеннее. В марте зафиксирован и вовсе рекордный за последние 15 лет профицит — 867 млрд рублей.

В федеральном бюджете на 2024 г. предусмотрено, что доходы по итогам года составят 35,06 трлн рублей, а расходы — 36,66 трлн.

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс